наличие прибыли на предприятии означает что

Прибыль в бизнесе: какие виды бывают и как рассчитать

Содержание статьи

Предприниматель работает для извлечения прибыли. Но при финансовом учете важно рассчитывать несколько видов прибыли, чтобы понимать, насколько эффективно действует бизнес. Рассказываем, как это все посчитать и почему от этого бизнесу будет лучше.

Что такое прибыль

Прибыль — это разница между тем, что заработал бизнес и всеми издержками. При этом считаются доходы и расходы по всем видам деятельности. По сути, это самое главное в бизнесе. Ради прибыли предприниматели и начинают свое дело.

Давайте разберем на примере. Киоск продает шаурму. Каждый день продажа еды и напитков приносит примерно 15 тысяч рублей. За 31 день в кассе заведения оказалось 465 000 рублей. Но у киоска есть расходы на продукты, аренду, зарплату работников, коммунальные платежи и налоги. Например, на это уходит 370 тысяч рублей. Значит прибыль заведения 95 тысяч рублей в месяц.

Чем прибыль отличается от выручки

Предприниматели в малом и среднем бизнесе довольно часто путают выручку и прибыль.

Основатель магазина хенд-мейда «Плюшкин-Вилль» Борис Зак считает, что это связано с тем, что у предпринимателей не всегда есть соответствующие знания:

«Человек с экономическим образованием вряд ли способен спутать выручку и прибыль. Но в предприниматели не всегда идут экономисты. А данные по выручке выглядят красивее, чем по прибыли. Обратите внимание на рекламу франшиз: там часто пишут, какой доход (то есть выручку) будет получать франчайзи, умалчивая о размерах прибыли, потому что так франшиза выглядит более привлекательной в глазах начинающих предпринимателей»

Выручка — это заработанные деньги компании за выполненные обязательства. И тут нужно сделать акцент именно на выполнении обязательств.

Смотрите, предприниматель продает древесину для деревообрабатывающих предприятий. Заказчики покупают товар по предоплате, но пока не было отгрузки товара, деньги не принадлежат продавцу. Они могут лежать на расчетном счете, но станут выручкой для учета в момент, когда покупатели получат древесину и отразят это в документации.

В этот момент деньги станут принадлежать компании. Но станут ли они прибылью? Нет. Потому что у компании есть и другие обязательства: зарплаты, ЖКХ, налоги, затраты на заготовку дерева. Эти расходы вычитаются из выручки, и получается прибыль.

То есть выручка появляется, когда компания выполнит обязательства перед контрагентами, а прибыль — это выручка за минусом собственных расходов.

Каждому предпринимателю нужно обязательно разделять эти термины. Слишком много случаев, когда поступает выручка, и собственники пускают ее на свои расходы, а потом не остается денег для закрытия обязательств.

Старший преподаватель экономического факультета РУДН Елена Егорычева уверена, что разобраться в этих понятиях способен каждый предприниматель:

«Можно смело утверждать, что заполнив самостоятельно один раз Форму №2 «Отчета о финансовых результатах» или просто изучив его внимательно на протяжении нескольких отчетных периодов, любой руководитель компании будет четко понимать разницу, более того, будет знать, как формируется валовая прибыль его компании, прибыль от продаж, прибыль до налогообложения и сама чистая прибыль. Больше затруднений для предпринимателя, бизнес которого не только сводится к купле и последующей перепродаже товаров, составляют правильное исчисление себестоимости, так как не любой бизнесмен со стажем сможет грамотно обосновать решение, какие расходы относить на себестоимость, а что относить на управленческие расходы. В связи с этим часто возникают проблемы завышения цены, это делает товар или услугу неконкурентоспособной на рынке, либо, наоборот, занижения цены, что приводит к убыткам компании»

Бухгалтерская и экономическая прибыль

Эти показатели смотрят для определения финансового состояния бизнеса на определенном этапе. Например, когда инвесторы или покупатели хотят оценить выгодность бизнеса.

Бухгалтерская прибыль – это доходы минус расходы по всем видам деятельности.

Экономическая прибыль – это доходы минус расходы, но в расходы включают и все неявные издержки.

Давайте разберемся чуть подробнее. В показатели бухгалтерской прибыли включают все явные затраты: зарплаты, коммунальные расходы, затраты на оборудование и материалы, банковские и налоговые платежи.

А при расчете экономической прибыли вычитают и неявные расходы. Например, деревообрабатывающий цех принадлежит предпринимателю, но его можно сдавать и в аренду. А это значит, что есть неявные денежные потери, то есть возможная недополученная прибыль от аренды.

Этот вид прибыли рассчитывают, чтобы понять, насколько эффективна основная деятельность. Поэтому экономическую прибыль также можно рассчитать по формуле:

Экономическая прибыль = Бухгалтерская прибыль – внутренние(неявные) затраты.

Если показатели экономической прибыли выше, то предпринимательской деятельностью заниматься не выгодно.

Директор онлайн-бухгалтерии Небо Артем Туровец считает, что бухгалтерская прибыль нужна для целей учета:

«Во-первых, эта прибыль больше нужна для учета. Для ее определения используют стандартный подход, который не меняется. Во-вторых, обычно этот показатель применяют, когда надо сравнить компанию с другими. Например, инвестор хочет купить бизнес. Он знает показатели похожего бизнеса и хочет убедиться, что они совпадают с цифрами предприятия, которое хочет купить. Он берет значения бухгалтерской прибыли для сравнения. Потому что они подсчитаны по одинаковым стандартам. А экономическая прибыль используется для принятия управленческих решений»

Маржинальная прибыль

Этот вид прибыли помогает предпринимателям понять, как развивается бизнес от месяца к месяцу. Маржинальность считают по формуле:

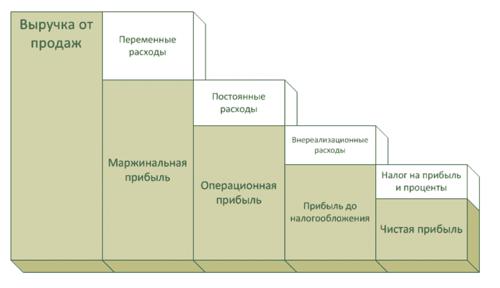

Маржинальная прибыль = Выручка – Переменные расходы.

В переменные расходы включают зарплаты менеджеров по продажам или закупку сырья. То есть показатели, которые регулярно меняются. Например, продали больше товаров, и менеджеры получили больше денег в качестве зарплаты. Или компания по обжарке кофе в мае закупала сырье по одной цене, а в августе стоимость изменилась из-за кризиса в Бразилии. Расходы поменялись, а следом меняется маржинальная прибыль.

Лучше регулярно смотреть, как меняется этот вид прибыли. Например, в мае кофейная компания продала продуктов на 700 тысяч рублей, а переменные расходы были 400 тысяч. Если в августе выручка осталась в районе 700 тысяч, а переменные расходы увеличились до 600 тысяч, то это повод пересмотреть бизнес-процессы. Возможно, стоит увеличить цены на товары.

С помощью маржинальной прибыли рассчитывают рентабельность бизнеса по формуле:

Рентабельность = Маржинальная прибыль : на Выручку.

Давайте снова вернемся к кофейной компании. В мае маржинальная прибыль составила 300 тысяч рублей. Разделим это число на 700 000 и получим рентабельность 0,43 или 43%.

В августе маржинальная прибыль составила 100 000 рублей. Разделим на 700 000 и получим 0.14 или 14%, то есть видим падение рентабельности.

Полезно следить за показателями рентабельности каждый месяц. Если значения падают, то лучше принять меры для изменения ситуации. Например, сократить издержки. В блоге ПланФакта есть полезная статья, которая поможет грамотно это сделать.

Пример того, как это отражается в ПланФакте в отчете с маржинальной прибылью:

Валовая прибыль

С помощью валовой прибыли определяют целесообразность продажи или производства отдельных товаров или услуг. Для этого используют формулу:

Валовая прибыль = Выручка от продажи – Себестоимость.

Главное, что в этом случае считают прямые затраты, связанные с этим товаром. Например, себестоимость шаурмы 80 рублей, а клиентам продают за 180 рублей. Валовая прибыль равна 100 рублей.

Этот показатель помогает предпринимателям рассматривать бизнес по отдельным направлениям. В перспективе станет понятно, какие направления выгодно развивать, а от каких проще отказаться.

Операционная прибыль

Этот показатель используют, чтоб понять, насколько компания успешно ведет дела по основной деятельности. Для расчета применяют формулу:

Операционная прибыль = Выручка – Расходы по основной деятельности.

Расходы по основной деятельности = Прямые + Косвенные(Переменные) + Постоянные.

Кроме этого, используют и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы.

Например, у деревообрабатывающего цеха маржинальная прибыль 4 000 000 рублей. а расходы 3 600 000 рублей. Значит, операционная прибыль составляет 400 тысяч рублей. Если в течении полугода или года показатели падают, то бизнес теряет рентабельность.

Пример отчета о прибыли из сервиса ПланФакт:

Чистая прибыль

Это главный финансовый показатель компании. Расчет выглядит так:

Чистая прибыль = Выручка компании – (Расходы по основной деятельности + Прочие доходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль(доходы).

Обратите внимание, что нужно вычесть все затраты: постоянные, переменные, налоги и амортизацию. Итоговый результат показывает, насколько успешен бизнес в целом.

Например, показатели ларька с шаурмой за месяц выглядят так:

Чистая прибыль = 465 000 – (100 000 + 150 000 + 50 000 + 20 000 + 5000) = 140 000 рублей.

Эти деньги можно потратить на свои нужды или инвестировать в развитие бизнеса.

Зачем считать разные виды прибыли и как ее анализировать

Все это делается для управленческих решений. Подсчет прибыли показывает, как на самом деле работает бизнес. Ведь иногда кажется, что компания зарабатывает достаточно денег, но их не хватает на масштабирование, развитие и запуск новых направлений.

Борис Зак уверен, что без таких расчетов не понять, насколько хорошо развивается бизнес:

«В видах прибыли необходимо разбираться, чтобы понимать эффективность ведения бизнеса и сколько реально зарабатывает предприниматель. Например, валовая прибыль показывает, пройдена ли точка безубыточности компании. И ее размеры могут быть впечатляющими. Но чистая прибыль при этом может оставаться близкой к нулю. Из этого следует вывод, что точка безубыточности пройдена, но зарабатывать компания еще не начала»

Расчеты прибыли помогают понять рентабельность бизнеса. Для этого нужно анализировать цифры несколькими методами.

Горизонтальный анализ (по времени)

Для этого прибыль сравнивают с определенными периодами. Например, март, апрель, май 2020 года с аналогичным периодом 2021 года. Цифры помогут понять, развивается бизнес или нет. В 2020 году на это время пришлась первая волна Covid-19, и многие заведения общепита были закрыты. И если анализ показывает, что у киоска с шаурмой в 2021 году показатели прибыли больше, значит бизнес развивается, не стоит на месте.

При этом анализе можно вовремя заметить падение выручки и принять решения, чтобы улучшить показатели или хотя бы подтянуть к показателям прошлого периода.

Вертикальный анализ (структурный)

Этот подход анализирует структуру выручки, сколько уходит на налоги, косвенные затраты, себестоимость, постоянные расходы и кредитные платежи. Например, чистая прибыль деревообрабатывающей компании в апреле 2021 года была 4 миллиона рублей или 12% от выручки.

В мае чистая прибыль стала 5 миллионов, но чистая прибыль составила 7% от выручки. Значит придется разбираться, почему просела прибыль. Возможно, поставщики увеличили цены из-за того, что в лесах распутица, и трудно вывозить древесину. Тогда в следующем периоде чистая прибыль должна подрасти. Но может компания продала больше материалов с низкой валовой прибылью, и следует пересмотреть бизнес-процессы.

Конкурентный анализ

Показатели бизнеса полезно сравнивать с показателями конкурентов. Для этого обычно используют результаты операционной прибыли. Как узнать цифры конкурентов? Некоторые предприниматели используют инсайдерскую информацию. Например, сотрудник конкурента не подписывал договор о неразглашении информации, а после увольнения рассказал о показателях на новой работе.

Есть финансовые консультанты, которые помогают с бизнес-планами и финансовыми моделями. Если у них десятки клиентов, то они знают показатели по направлениям бизнеса. Раскрывать значения конкурентов они не станут, но подскажут к каким цифрам необходимо стремиться.

Если нет возможности получить данные этими способами, то используйте статистику Росстата. Они ежегодно считают средние показатели по отраслям. Эти цифры помогут сориентироваться в показателям и понять, как себя чувствует компания в сравнении с другими участниками рынка.

Артем Туровец считает, что показатели прибыли показывают эффективность руководителя:

«Расчет прибыли помогает понять, где теряет или зарабатывает бизнес. Если валовая прибыль в порядке, а маржинальная нет, то самое время разобраться с косвенными расходами. Например, сократить зарплату директору или сократить неэффективных сотрудников. А если прибыль в целом не устраивает, то нужно полностью разобрать бизнес и, возможно, закрыть его»

На самом деле неумение считать прибыль может привести к плачевным результатам. Есть реальный случай, когда предприниматель решил открыть производство древесных пеллет на базе леспромхоза. Он арендовал цех и оборудование, а потом получил тендер на поставку продукции в детский оздоровительный лагерь. К сожалению, собственник не умел правильно считать деньги и банально перепутал выручку и прибыль. Платежи от тендера он потратил на покупку автомобиля и недвижимость. Когда пришло время платить по обязательствам, то у компании не было денег на зарплату и покупку сырья. История печально закончилась тем, что за предпринимателем ходят судебные приставы и пытаются взыскать долги.

Должен ли предприниматель самостоятельно во всем этом разбираться

Здесь нет однозначного ответа, но лучше, чтобы предприниматель понимал, как складываются финансовые показатели бизнеса. Хотя бы для того, чтобы в будущем его не могли обманывать сотрудники или сторонние специалисты. Борис Зак уверен, что на начальных этапах лучше во все вникать самостоятельно:

«На базовом уровне предприниматель должен понимать, что такое выручка, что такое прибыль, какой она бывает и как ее рассчитать. Это необходимо для подготовки бизнес-плана, чтобы уже на этом этапе понять, при каких условиях бизнес-проект будет выгодным. По мере роста бизнеса лучше нанять финансиста, который будет следить за этими показателями, чтобы владелец бизнеса мог сосредоточиться на стратегических вопросах»

Эксперт по франчайзингу Евгений Талдыкин думает, что опытные предприниматели разбираются в этих показателях, но на определенных этапах понадобятся эксперты:

«Честно говоря, не встречал предпринимателей, которые не разбираются в видах прибыли. Когда клиенты хотят запустить франшизу, то у них уже есть управленческий и финансовый опыт. Его хватает, чтобы расписать так называемый бизнес-план на салфетке. А вот уже дальше лучше привлекать экономиста, который сделает подробную финансовую модель и детально считает маржинальность и рентабельность. В целом, расчет прибыли дает трезвую оценку бизнесу: выгодный он или нет»

Елена Егорычева уверена, что в крупном бизнесе у предпринимателей другие задачи, и за финансовые показатели отвечают отдельные специалисты:

«На самом деле, человеку, который генерирует предпринимательские идеи, управляет людьми, развивает свой бизнес и масштабирует его, разбираться в видах прибылей и особенностях их формирования нет необходимости и даже потребности. Это компетенции его главного бухгалтера или финансового директора»

Получается, что для развития бизнеса нужно вовремя принимать управленческие решения. Это поможет сделать расчет разных видов прибыли. Если бизнес небольшой, то это реально сделать самостоятельно. Когда показатели вырастут, то лучше нанять отдельных специалистов.

Чистая прибыль — ликбез для начинающих инвесторов

В отчётностях и пресс-релизах компаний можно встретить множество различных финансовых показателей, которые зачастую для новичка звучат одинаково. Например, многие путаются в понятиях операционная, валовая, чистая прибыль, прибыль до уплаты налогов и прибыль, приходящаяся на акционеров компании. Также далёкие от фондового рынка и финансов люди путают выручку с прибылью. И это нормально. Поэтому сегодня я предлагаю вам разобрать, что такое чистая прибыль, попутно объяснив остальные виды прибыли, а также понять, как она образуется, как распределяется и как её анализировать.

Чистая прибыль — один из важнейших показателей компании. Слово «чистая» в данном показателе означает, что прибыль была очищена от налогов, расходов и других отчислений. Чтобы определить, что такое чистая прибыль, предлагаю сначала разобраться с выручкой.

ВЫРУЧКА — доход, полученный от реализации.

Например, К. является индивидуальным предпринимателем, накануне 8 марта он купил 1 000 роз по 3 руб. за штуку. Позже, 8 марта, он продал ранее купленную партию: 1 000 роз по 30 руб. за штуку. Таким образом, выручка К. составила 30 тыс. руб. Но говорит ли это о том, что К. заработал 30 тыс.?

Нет, так как в данном примере не учтены расходы. Чтобы узнать сумму прибыли, необходимо вычесть из выручки, 30 тыс., переменные расходы, то есть расходы, зависящие от объёма производства, что в данном примере равно трём тысячам. 30 тыс. — 3 тыс. = 27 тыс. руб. Мы узнали МАРЖИНАЛЬНУЮ, или ВАЛОВУЮ ПРИБЫЛЬ.

Но это ещё не все расходы, которые были у К., поэтому из валовой прибыли необходимо вычесть постоянные расходы или коммерческие и управленческие расходы. К управленческим расходам относятся затраты на оплату охраны, интернета, ЖКХ, канцелярских принадлежностей и зарплаты административно-управленческого персонала (например, бухгалтерия, юристы и другие). К коммерческим расходам относятся затраты на оплату труда, логистику и хранение товара, аренду и содержание зданий, рекламу и прочее.

В условиях нашей задачи не указаны коммерческие и управленческие расходы, однако для точности эксперимента давайте предположим, что К. потратил на транспортировку, хранение и рекламу одну тысячу рублей. Вычитая из валовой прибыли постоянные расходы, мы получим: 27 тыс. — 1 тыс. = 26 тыс. ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Теперь важно учесть, были ли внереализационные доходы или расходы в результате данной деятельности. Что это? Это доходы и расходы, не связанные с реализацией. К ним относятся:

Допустим, что К. сделал несколько скидок своим клиентам на общую сумму 500 руб., и его прибыль снизилась: 26 тыс. — 0,5 тыс. = 25,5 тыс. ПРИБЫЛИ ДО НАЛОГООБЛОЖЕНИЯ.

Теперь следует учесть, что К. является индивидуальным предпринимателем и должен заплатить налог на прибыль и другие обязательные платежи (пенсионные и страховые отчисления). Предположим, что данные расходы составляют 10 тыс., поэтому ЧИСТАЯ ПРИБЫЛЬ К. равна: 25,5 тыс. — 10 тыс. = 15,5 тыс.

Таким образом, чистая прибыль — это часть дохода предприятия, которая осталась после уплаты налогов, сборов, отчислений и других обязательных платежей. и скрупулёзно анализируйте отчётность компании.

Если мы говорим о публичных компаниях, то есть тех, которые размещают свои акции на бирже, появляются ещё три показателя.

Мы разобрали, как образуется чистая прибыль, и думаю, больше не возникнет вопросов, почему у компании может увеличиться выручка, но при этом будет числиться чистый убыток — отрицательная чистая прибыль.

Поэтому при анализе чистой прибыли компании я всегда сравниваю её в динамике по отношению к предыдущим периодам, оцениваю выручку и расходы, которые привели к соответствующей динамике.

Именно по качеству распределения чистой прибыли можно оценить, насколько корректно работает менеджмент: правильное распределение должно привезти к увеличению эффективности деятельности компании.

Основными направлениями распределения чистой прибыли являются:

Для нас как для инвесторов наиболее выгодно распределение прибыли на дивиденды. Однако если компания решила не выплачивать дивиденды или снизила их размер, направив деньги на инвестиции, то перед тем, как негативно воспринимать данную информацию, стоит понять, что эти инвестиции дадут компании и вам в будущем. Так как зачастую кратковременное снижение котировок, связанное с дивидендным кризисом, быстро отыгрывается благодаря грамотным инвестициям.

Что такое прибыль. Виды и способы расчета

Что такое прибыль

Прибыль – показатель, определяющий финансовый успех бизнеса, цель предпринимательской деятельности. По этому понятию оценивается рентабельность бизнеса, его экономическая эффективность. Выручка и прибыль – явления смежные, но не равнозначные.

Внимание! Прибыль – разница между выручкой (финансовой выгодой) и расходами, необходимыми для ее получения.

В расходы включают все затраты, понесенные в процессе предпринимательской деятельности. Такие как: приобретение или производство товара, аренда помещения, коммунальные услуги, зарплата работникам, доставка и т.д.

Прибыль считается по формуле: Доход (Выручка) – Расходы (Затраты) = Прибыль.

Пример расчета: Александр Петров производит домашний сыр. За один месяц выручка от продажи его продукции составила 100 000 р. За это время израсходовано:

Сумма расходов составила: 30 000 + 5 000 + 5 000 + 20 000 + 10 000=70 000 р.

Прибыль составила: 10 0000 р. – 70 000р. = 30 000 р.

Функции и роль полученной прибыли

Основная функция прибыли – показатель экономического эффекта деятельности предприятия. Дополнительные функции:

Основная роль прибыли – показать результат работы экономического объекта в денежном выражении. Это маркер уровня качества, востребованности и успешности продвижения производимой продукции. Полученную прибыль распределяют на расширение производства, улучшение условий труда, поощрение сотрудников, повышение благосостояния владельцев.

Виды прибыли

Прибыль можно получать по-разному. В зависимости от условий формирования различают несколько видов данного понятия:

Кроме того, по конечному результату прибыль может быть:

В зависимости от способов получения прибыль делится на:

По периодичность поступления прибыль бывает:

Для того, чтобы разобраться в основных разновидностях прибыли, стоит рассмотреть их подробнее.

Валовая прибыль

Валовая прибыль (ВП) – остаток между доходом от продаж товара и себестоимостью этого товара. ВП считается до погашения долговых и налоговых обязательств. На показатель влияют факторы, зависящие и независящие от действий руководства и коллектива:

Внимание! Формула расчета валовой прибыли: ВП = ЧП – С.

Где С – себестоимость единицы товара, а ЧП – чистая прибыль за вычетом расходов на возврат товара и скидки на продукцию.

Общее значение выручки

Выручка показывает, сколько средств компания заработала за определенный период времени. Если показатель растет из года в год, значит, компания успешно развивается. Если размер выручки уменьшается, необходимо что-то менять.

В общую выручку входит только доход от реализации продукции. Если предприятие инвестирует часть прибыли или сдает в аренду офис, доходы от этих действий не включаются в значение выручки.

Что такое валовая выручка

Валовая выручка – итог финансовой деятельность предприятия или компании. В показатель включаются доходы от любого вида коммерческой деятельности, от продажи произведенного продукта и любых услуг. Посчитаем ВП компании, имеющей основой и дополнительные источники дохода.

Пример расчета: Предприятие производит и продает футболки с оригинальными надписями. Стоимость товара – 500 р. Расходы на производство:

Доходы предприятия (валовая выручка) формируются из нескольких источников:

Потраченная сумма: 100 000+10 000+1 000 000+50 000+40 000=1 200 000 р.

Полученная сумма: 1 000 000+300 000+200 000=1 500 000 р.

ВП = 1 500 000-1 200 000=300 000 р.

Анализ расходов и доходов показал, что необходимо увеличить валовую прибыль. Возможно, придется уменьшить зарплатный фонд или более рационально использовать сумму, отданную под инвестиции.

Операционная прибыль

Операционная прибыль учитывает абсолютно все виды затрат, обеспечивающих деятельность предприятия, но отличающиеся на траты, составляющие себестоимость продукта. В том числе: амортизацию оборудования, ренту, незапланированные траты и другие виды расходов.

Где ВП – валовая прибыль, а ОР – операционные расходы. В операционные расходы включаются коммерческие и управленческие траты.

Пример расчета:

Компания покупает мелкую бытовую технику у производителя и продает в магазине, находящемся в торговом центре. За отчетный период было куплено товара на 150 000 р. Выручка с продаж составила 300 000 р.

Траты на деятельность магазина составили:

Операционная прибыль = 300 000 – 150 000 – 25 000 – 50 000 – 2 000 – 3 000.

Итого ОП = 70 000 р.

Чистая прибыль. Как рассчитать

В определение чистой прибыли (ЧП) включается дополнительный параметр – обязательные платежи, включающие налоговые и другие выплаты.

Внимание! Формула для расчета чистой прибыли. ЧП = ВД (валовый доход) – Р (явные расходы, включающие налоговые и долговые обязательства).

Пример расчета:

Предприниматель Кузнецова продает свежую выпечку. Стоимость булочки – 20 р., себестоимость – 10 р. Остальные расходы составляют 3 р. на булочку. Для того, чтобы подсчитать чистую прибыль с продажи 1 кондитерского изделия, необходимо суммировать расходы 10 + 3 = 13 р. и вычесть их из дохода. 20 – 13 = 7 р.

Если за год ИП реализует 50 000 булочек, ЧП составит: 50 000 * 7 = 350 000 р.

Норма предельной прибыли

Чтобы определить, когда компания выйдет на точку безубыточности, необходимо рассчитать норму предельной прибыли (НПП). Показатель НПП помогает понять, какой тип издержек необходимо уменьшить, чтобы повысить эффективность бизнеса.

НПП – это прибыль с учетом всех видов издержек.

Внимание! Расчет НПП возможен по формуле: В – ПИ/В*100%. Где В – выручка от реализации, ПИ – переменные издержки.

Показатель нормы предельной прибыли выражается в процентах и означает часть прибыли, которая остается от выручки за минусом переменных издержек.

Пример расчета:

Компания продала произведенный ею товар на сумму 5 000 000 р. Переменные издержки по проданной продукции составили половину выручки, т.е. 2 500 000 р.

НПП = (10 000 000 – 5 500 000)/10 000 000*100% = 4 500 000/10*100% = 45%

Высокий показатель нормы предельной прибыли не гарантирует высокую чистую прибыль, потому что на практике на маркеры прибыли влияют постоянные и переменные издержки.

В книге «Краткий курс MBA» Нил Томас и Барри Пирсон привели пример компании, которая была вынуждена производить продукцию с очень высоким уровнем издержек.

Крупная компания по производству электроники удочерила небольшую организацию, производящую электронные чипы. Были потрачены значительные суммы на производство и численность обученного персонала. На третий год работы НПП достигла 74%, при показателе переменных издержек – 24%. Но мощности предприятия не были задействованы полностью, постоянные издержки дошли до уровня 205% от выручки. Компания расходовала в 2,5 р. денег больше, чем зарабатывала. В следующем году поднялся спрос на изделия, в которых были задействованы чипы, произведенные компанией. Продажи выросли в 3 раза, появилась прибыль.

Знание НПП по каждому виду продукта/услуги позволяет увеличить прибыль следующими способами:

Важные составляющие грамотного управления прибылью:

Для более эффективного управления бизнесом необходимо подробно рассмотреть приведенные пункты.

Точка окупаемости и точка безубыточности

Точка безубыточности – момент, в который выручка от реализации товара равна затратам. Т. е. уровень продаж, при котором у компании нет ни убытка, ни прибыли. Для определения показателя необходимо иметь следующие сведения:

Точка окупаемости показывает, при получении каких доходов окупятся средства, вложенные в бизнес. Для расчета точки окупаемости нужно знать размер инвестиций, доходов и расходов за определенный календарный период. Например, за год.

Рентабельность товара или услуги

На практике расчет рентабельности производства определенного вида товаров/услуг производится с учетом допущений. Расчет может оказаться неточным из-за того, что деятельность работников или производственных мощностей относится к производству нескольких товаров или услуг. Для учета использую примерные данные, исходя из фактических или «распределенных» издержек.

Рентабельность по ключевым клиентам

По мере развития компании растет уровень концентрации клиентов. Проявляются крупные заказчики, приобретающие около 5% произведенной продукции. Постоянные покупатели более требовательны. Часто для их обслуживания требуются дополнительные издержки. Грамотное управление продажами предполагает расчет нормы предельной прибыли по каждому оптовому или постоянному клиенту.

Негативные последствия установления низких цен

При неудовлетворительном уровне продаж некоторые предприниматели снижают цены с целью привлечения покупателей. Но существенное снижение цены приводит не к повышению, а к резкому падению рентабельности бизнеса.

Последствия таких действий предпринимателей следующие:

Если производственные мощности простаивают, существует соблазн понизить цены. Т. е. повысить эффективность избыточных мощностей. В этом случае необходимо соблюсти несколько условий:

При несоблюдении условий существует опасность разрушения собственного бизнеса.

Прибыль до налогообложения и уплаты процентов

Прибыль до вычета налогов и процентов – важный показатель рентабельность бизнеса. Иллюстрирует прибыль, генерируемую компанией. Понятие является синонимом операционной прибыли. Игнорируя такие переменные, как структура капитала и налоговая нагрузка, индикатор показывает, на что способна компания. Соотношение прибыли до налогообложения к объему продаж варьируется в зависимости от сферы бизнеса. В строительном сегменте – 2-3%, в торговле продовольственными товарами – 4-5%. В компаниях, предоставляющих услуги населению, показатель может достигать 15%.

Средний показатель прибыли до уплаты процентов и налогов составляет около 10%.

Важно! При снижении валовой прибыли на несколько пунктов необходимо проверить процентное соотношение расходов и объема продаж. Если оно не изменилось, то падение приведет к снижению нормы прибыли.

При резком снижении уровня продаж необходимо частично компенсировать убытки, сократив накладные расходы.

Маржинальная прибыль

Маржинальная прибыль (МП) позволяет выяснить рентабельность производства, оценить, сможет ли «маржа» перекрыть издержки. В расчет включают такие переменные показатели, как:

Внимание! Формула расчета маржинальной прибыли: МП = Д(доходы) – ПР (переменные расходы).

Переменные расходы это траты, которые компания перестала бы совершать в случае приостановки деятельности. Они напрямую зависят от объема произведенного товара. Показатель общих расходов складывается из переменных и постоянных расходов. В расчете МП учитываются только переменные.

Пример расчета:

Предприятие по производству пластиковой тары выпускает емкости объемом 5 л. Стоимость пластиковой тары – 25 р. Переменные издержки на ее производство – 15 р. МП = 25 – 15 = 10 р.

Чем выше «маржа», тем быстрее возмещаются затраты, значит, предприятие является более рентабельным.

На практике встречаются другие варианты расшифровки определения:

Для увеличения маржинальной прибыли увеличивают объем продаж или величину наценки на товар.

Маржинальный анализ

С помощью маржинального анализа можно выяснить, какие товары/услуги наиболее рентабельны. Какие выгодно продвигать, а какие – нет.

Функции маржинального анализа:

МП считается по приведенной формуле отдельно по каждому виду продукции.

Нераспределенная прибыль

Если после получения выручки оплачены все расходы и необходимые платежи, а часть прибыли осталась, ее можно считать нераспределенной. Средства не тратят, а накапливают из года в год. Из прибыли, отложенной в прошлом году, платят дивиденды по акциям или облигациям предприятия.

Внимание! Нераспределенную прибыль рассчитывают по формуле: НП = ПНПП (прибыль с прошлых лет) + ЧП (чистая прибыль) – дивиденды, если они предусмотрены уставом организации.

Нераспределённая прибыль расходуется только на основании общего решения собственников.

Что такое балансовая прибыль

Балансовая прибыль (БП) – совокупная прибыль предприятия, имеющаяся на балансе за определенный промежуток времени. В ее составе – денежные суммы, сформированные благодаря производственным и иным мероприятиям.

Для определения балансовой прибыли необходимо иметь показатель операционной прибыли.

Внимание! Способ расчета балансовой прибыли: БП = ОП – проценты.

БП иллюстрирует эффективность управления предприятием и производственных решений.

Бухгалтерская и экономическая виды прибыли

Бухгалтерская и экономическая виды прибыли используются в бухгалтерских отчетах и анализе результативности компании. Рассмотрим каждый вид прибыли подробнее.

Бухгалтерская прибыль

Бухгалтерская прибыль – положительная разница между зафиксированными доходами и расходами предприятия или организации. Для расчета нужно знать величину доходов, фактически подтвержденную бухгалтерскими документами и сумму подтвержденных расходов.

Внимание! Формула, необходимая для расчета величины БП: БП = Д (доходы) – Р (расходы).

На основании бухгалтерской прибыли (БП) рассчитывается бухгалтерский баланс предприятия или организации.

Экономическая прибыль

Экономическая прибыль – значение чистой прибыли за вычетом неявных издержек (расходов). Неявные или косвенные расходы это траты, которые нельзя спрогнозировать. К ним относятся:

Внимание! Способ расчета: ЭП = ЧП (чистая прибыль) – НР (неявные расходы).

Чем меньше на предприятии непредвиденных расходов, тем больше размер экономической прибыли.

Справка! Размер экономической прибыли меньше или равен размеру чистой прибыли.

Рассмотрев суть понятия прибыли и ее разновидности, можно сделать вывод о том, что тот или иной способ расчета прибыли применяется для решения конкретных задач, стоящих перед экономическим объектом.