Что такое крсб налогоплательщика открытая отсутствует в платежном поручении

Что такое карточка расчетов с бюджетом (КРСБ)

Карточка расчетов с бюджетом (КРСБ) налогоплательщика — это особый регистр, который ведут налоговые органы для учета налогов, сборов и страховых взносов отдельно по каждому налогоплательщику. Что представляет собой карточка РСБ, каковы правила ее ведения и как налогоплательщику получить к ней доступ, расскажем в нашей статье.

Что такое КРСБ в налоговой

Налоговые органы обязаны вести каточку расчетов с бюджетом по каждому плательщику налога, сбора, страхового взноса. Правила ее открытия и ведения установлены Приказом ФНС от 18.01.2012 № ЯК-7-1/9@. В нем же утверждена форма самой КРСБ.

По каждому плательщику открывается несколько карточек. Их количество зависит от числа видов уплачиваемых платежей в бюджет. Она состоит из двух разделов:

Занесение информации осуществляется работниками ответственного за ввод и обработку информации подразделения ИФНС.

Порядок открытия, ведения и закрытия КРСБ

Карточка открывается ИФНС после постановки на учет налогоплательщика в налоговом органе с момента:

Для компаний, имеющих обособленные подразделения, зарегистрированные в разных ИФНС, по одному налогу будут открыты карточки РСБ по каждому КПП в каждой инспекции по месту учета.

По мере возникновения обязанности по уплате налога или сбора, перечислению платежей в бюджет, иных операций по налоговым платежам ответственные сотрудники инспекции должны оперативно вносить информацию в КРСБ. На конец каждого года в карточке формируется сальдо на конец налогового периода.

Закрывается документ при прекращении оснований учета платежей по налогу и сбору. Это может быть:

Образец заполнения

Как получить данные КРСБ по компании

Непосредственного доступа к самой карточке расчетов с бюджетом у налогоплательщиков нет. Данные этого регистра являются служебной и налоговой тайной и открытый доступ к ним не предоставляется. Но можно запросить в ИФНС выписку по расчетам с бюджетом. Она будет содержать основные сведения из регистра ИФНС в разрезе видов налогов:

Чтобы получить выписку, необходимо направить запрос в ИФНС по месту учета плательщика посредством ТКС. Выписка будет предоставлена в течение пяти дней с момента направления запроса.

Со 2 августа 2021 года новые правила уточнения налоговых платежей

Со 2 августа 2021 года при обнаружении ошибки в оформлении платежного поручения можно подать заявление об уточнении платежа в любую ИФНС вне зависимости от места постановки на учет.

Когда можно уточнить налоговый платеж

По платежам, которые не поступили в бюджет из-за ошибки в наименовании банка получателя или в счете Федерального казначейства, налог не считается уплаченным. В таких случаях уточнить платеж нельзя до момента уплаты налога на основании правильно заполненного платежного поручения.

Порядок уточнения налогового платежа

Уточнить налоговый платеж могут:

В последнем случае заявление об уточнении платежа могут подать в любую налоговую инспекцию по своему выбору. Такая возможность у организации или предпринимателя появилась со 2-го августа 2021 года. На это обратила внимание ФНС. Ранее заявление принимала только инспекция по месту налогового учета фирмы или ИП.

Подать заявление об уточнении платежа также могут пользователи Личных кабинетов налогоплательщика. А поиск и уточнение платежа осуществляется в режиме налогового автомата. О результатах обработки заявления организацию или предпринимателя проинформируют письменно в течение 5-ти дней со дня принятия решения об уточнении платежа.

О том, как инспекция обеспечивает уплату налога читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Карточка расчетов с бюджетом

Карточка расчетов с бюджетом налогоплательщика или налогового агента ведется налоговым органом на основании сведений из поступивших в ФНС налоговой отчетности. На основании данных сведений формируется этот внутриведомственный документ, который применяется для учета налоговых обязательств организаций и предпринимателей.

Что такое карточка расчетов с бюджетом

Важно! Карточка расчетов с бюджетом (КРСБ) – это понятие, которое напрямую связано с уплатой налогов. Карточка представляет собой некую базу данных по физическому или юридическому лицу, зарегистрированному в налоговом органе.

КРСБ это информационный ресурс, который содержит сведения по начисленным, а также уплаченным налогам. Ее формирование происходит на основании налоговой отчетности, представляемой в налоговый орган налогоплательщиком. Если между налогоплательщиком или налоговым органом возникают спорные ситуации, то данный документ может помочь в определении расхождений, а также в контроле за уплатой налогов.

На основании требований Приказа ФНС РФ №ЯК-7-1/9@ от 18.01.2012, КРСБ ведется по каждому налогоплательщику и по каждому виду налога. Каждый налоговый платеж имеет свой код КБК, а также код муниципального образования (ОКТМО).

Следует помнить, что для налогоплательщиков и налоговых агентов ведутся отдельные карточки. То есть если одно лицо одновременно является и налоговым агентом и налогоплательщиком, то него будут заведены две карточки (Читайте также статью ⇒ Взыскание налогов с директора и собственника компании).

Кем ведется карточка расчетов с бюджетом

База данных по рассматриваемым карточкам ведется непосредственно налоговым органом на основании данных, представленных отдельным налогоплательщиком или налоговым агентом. Данные налоговая заносит на основании форм 2-НДФЛ и 6-НДФЛ, представляемых, соответственно, по окончании отчетного года и по окончании квартала. Процедура по использованию карточек находится в ведении налогового органа и осуществляется она или по инициативе самого налогоплательщика или по инициативе налогового органа.

Закрытие карточки происходит через налоговую, например, для того, чтобы налогоплательщик мог осуществить постановку на налоговый учет по новому месту. В этом случае налогоплательщик снимается с учета в одной налоговой, после чего происходит его перевод в определенном порядке в другую налоговую по новому месту. В другую налоговую не передаются вместе с КРСБ данные о просрочке налоговых выплат, а также по административным правонарушениям. База по ним открывается по месту нахождения того органа, который вынес решение о штрафах и пенях по налогоплательщику. Другими словами, вся та информация, которые не отражает деятельность предпринимателя или организации не передается в другой налоговый орган.

Как формируется карточка в ИФНС

При регистрации предпринимателя или организации в налоговом органе происходит оформление карточки расчетов с бюджетом. Данная карточка оформляется на специальном бланке, в который вносят данные о произведенных налогоплательщиком платежей в бюджет. Если ранее в карточке указывались сведения только налоговым платежам, то на сегодняшний день в карточке также указываются данные по уплате страховых взносов.

Важно! КРСБ заводится не только по налогоплательщикам, но и по налоговым агентам, обязанным производить удержание средств с налогоплательщиков и уплату их в бюджет.

Когда организации или предприниматели уплачивают ЕСН и страховые взносы на пенсионное страхование физлиц, то в налоговой открывается дополнительная карточка расчетов с бюджетом с данными значениями (Читайте также статью ⇒ Учет расчетов по налогу на добавленную стоимость (НДС)).

Какая информация отражается в карточке

В КРСБ отражается информация по следующим видам данных:

Данные сведения вносятся в карточку на основании представляемых налогоплательщиками и налоговыми агентами деклараций, решений о проведенных камеральных проверках, решений судебных органов, а также иных документов.

Таким образом, в КРСБ отражаются сведения по выплатам налоговых платежей в бюджет, поступающих от разных субъектов хозяйственной деятельности.

Важно! Иногда, информация, содержащаяся в КРСБ не соответствует действительности. Помимо всего прочего, в карточке отражаются безнадежные долги, которые не представляются возможными для взыскания. В некоторых случаях они отражаются в карточке по несколько лет, что значительно искажает конечное сальдо КРСБ.

Как заполняется КРСБ

Формирование КРСБ происходит по следующим критериям:

Бланк карточки заполняется по следующим правилам:

Для того, чтобы контролировать состояние своего лицевого счета налогоплательщик обращается в налоговую и запрашивает справку по КРСБ, выписку, а также акт сверки. Узнать информацию о том, если ли у налогоплательщика какие либо долги можно одним из способов:

Обративший к сервису информационного обслуживания налогоплательщика, могут быть сформированы следующие документы:

С целью автоматизации получения данных из ИОН может быть использовано ПО «Баланс-2», позволяющее импортировать данные в нужную электронную систему документооборота.

На сайте налоговой выдача сведений происходит в формате PDF, что для крупных компаний является неудобным. Для них удобным способом будет автоматическая сверка расчетов.

КРСБ представляет собой довольно важный и информативный документ. Однако, говорить о том, что в карточке представлена исчерпывающая информация – нельзя. Если налоговая при проведении проверки ссылается на данные карточки, то это по отношению к налогоплательщику считается неправомерным, а результаты могут быть оспорены в суде. То есть карточка не может считаться самостоятельным документом, на основании которого не может проводиться сверка по начисленным и выплаченным налогам.

Для чего нужна карточка расчетов с бюджетом

Довольно часто предприниматели и организации оказываются в такой ситуации, когда происходит несоответствие данных при проверке состояния налоговых выплат. В этом случае в качестве источника необходимой информации может служить база данных, отраженная в карточке, либо лицевой счет налогоплательщика. Налоговый орган использует данные инструмент для учета налоговых платежей, так как налоговое законодательство обязывает ИФНС проводить сверку уплаченных налогов, пеней, штрафов, а также формирования выписок и справок о состоянии лицевого счета налогоплательщика. Ранее налоговая при проведении камеральных проверок ссылалась на карточку РСБ. Но следует помнить, что с 2010 года документ признан утратившим силу и носит он только справочный характер. То есть для организаций и ИП карточка является дополнительным инструментом, позволяющим осуществлять контроль за состоянием своего лицевого счета.

Ответы на распространенные вопросы

Вопрос: Налоговым органом были выявлены расхождения между представленным компанией расчетом 6-НДФЛ и карточной расчетов с бюджетом. При этом на компанию сразу же был наложен штраф, без запроса пояснений к 6-НДФЛ. Правомерны ли действия налоговой?

Ответ: Если в представленном расчете 6-НДФЛ указанная сумма будет больше суммы, отраженной в карточке расчетов с бюджетом, то налоговая вправе не запрашивать пояснения к расчету и оштрафовать компанию. Пояснения запрашиваются только в том случае, если в расчете при проверке были обнаружены ошибки и противоречия. В противном случае требовать пояснения налоговая не обязана, а сразу вправе наложить штраф. То есть действия налоговой действительно правомерны.

Показатель статуса в платежном поручении

Основной источник права, в соответствии с которым в бюджетных платежках, формируемых налогоплательщиками, фиксируется тот или иной статус, — приказ Минфина России от 12.11.2013 № 107н. Периодически в него вносят изменения.

Так, с 01.10.2021 приказом Минфина от 14.09.2020 № 199н упразднены коды:

Данные лица будут указывать единый код 13, который сейчас используют обычные «физики».

Также с 01.10.2021 исключены следующие статусы:

При этом появились новые статусы:

Ранее приказом Минфина от 05.04.2017 № 58н с 02.10.2017 были обновлены 2 статуса плательщика:

Также иногда появляются разъяснения по отдельным нюансам применения положений этого документа. В числе ключевых разъясняющих документов последних лет — письма:

О нюансах заполнения полей платежного поручения расскажут статьи:

Как оформить платежное поручение на уплату пени или штрафа, наглядно показали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Статус в платежках по земельному налогу: нюансы

То, каким образом следует указывать статус в платежках по земельному налогу, поясняет письмо Минфина России от 16.01.2015 № 02-08-10/800. Это зависит от того, кто осуществляет перечисление:

Физлицам рекомендуется фиксировать статус:

У юрлиц статус может быть таким:

Заполняем платежку по налогам, сборам и страховым взносам: текущие нормы

Основной источник права, в котором фиксируются правила указания статуса в платежных поручениях, направляемых в банк с целью выполнения бюджетных обязательств, — приложение 5 к приказу № 107. В соответствии с данными правилами статус плательщика следует рассматривать как ключевой идентификатор лица, формирующего распоряжение о переводе финансовых средств в бюджетную систему РФ.

Соответствующие сведения должны указываться в реквизите 101 платежного поручения. В нем могут фиксироваться такие статусы, как:

Платежки в ФСС: мнение фонда

ФСС РФ в письме от 15.01.2010 № 02-13/08-13157 рекомендовал плательщикам взносов указывать в платежных документах статус 08, подтверждая этим норму, указанную в положениях приказа № 107н. С 2017 года этот статус используется только для взносов на травматизм. При уплате взносов, администрируемых ФНС, ставятся «налоговые» статусы.

Итоги

В платежном поручении на оплату платежей в бюджетную систему РФ статус плательщика указывается в поле 101. Он представляет собой двузначный код из приложения 5 к приказу Минфина России от 12.11.2013 № 107н.

К примеру, при перечислении компанией налогов с собственной деятельности указывается код 01 «Налогоплательщик (плательщик сборов) — юридическое лицо». А при перечислении страховых взносов на травматизм в поле 101 проставляется код 08.

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

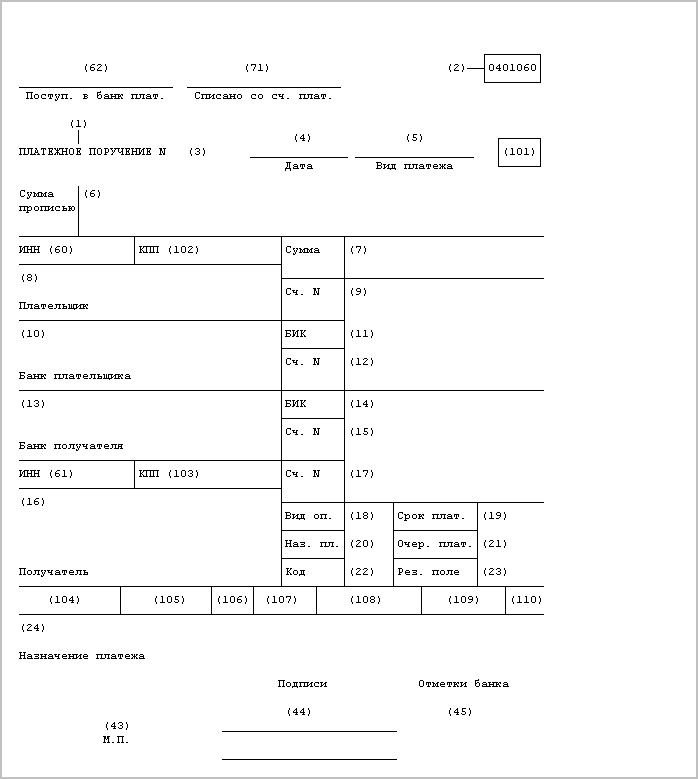

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов