неправильно указал кбк при оплате налога что делать

Образец заявления об уточнении налогового платежа (ошибка в КБК)

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

ВАЖНО! Ошибка в названии банка — получателя платежа является непоправимой (п. 4 ст. 45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

С 01.05.2021 года действуют новые реквизиты в налоговых платежках: наименование банка, номер банковского счета, который входит в состав ЕКС, номер счета получателя (номер казначейского счета). Подробности см. здесь. А с 01.10.2021 в платежках по-новому заполняются поля 101, 106, 108 и 109.

Найти реквизиты вашей налоговой можно на сайте ФНС. Подробности см. здесь.

Помните, что уточнить платеж можно только при соблюдении трех условий. Прочитайте о них подробнее в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Нюансы оформления и представления заявления об уточнении платежа

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

Заявление об уточнении платежа рассматривается ИФНС в течение 10 рабочих дней. Налоговики также вправе провести сверку расчетов. По истечении вышеуказанного срока ФНС принимает решение об уточнении платежа на дату фактической уплаты налога. Это значит, что пени, начисленные за период между уплатой и уточнением платежа, сторнируются.

Если требуется уточнить платеж по страховым взносам, уплаченным в ФНС, то действия налоговиков будут немного отличаться от предыдущего варианта:

Что делать, если ошибку в платежке допустил банк

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

Как уточнить налоговый платеж при ошибке в платежном поручении, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Итоги

Если налогоплательщик допустил ошибку в КБК или иных полях платежки и оплата поступила в бюджетную систему РФ, то платеж считается исполненным. В данном случае следует направить в ИФНС заявление об уточнении платежа.

Если были допущены критичные ошибки: в номере счета получателя или наименования банка-получателя, платеж не поступает в бюджет. В данном случае нужно повторно перечислить сумму налога на правильные реквизиты, уплатить пени и написать заявление о возврате неправильно уплаченного налога на расчетный счет.

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

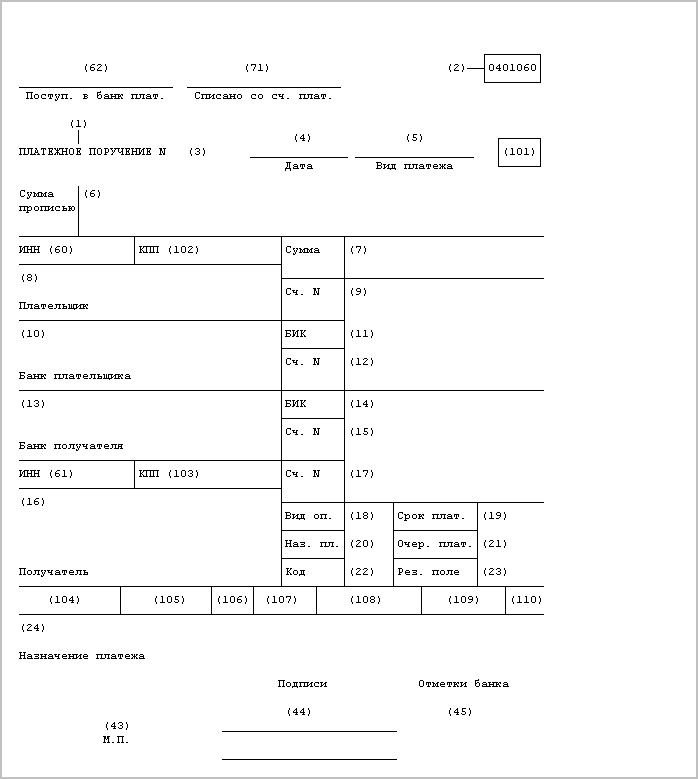

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Что делать, если при перечислении налога в бюджет был указан неверный КБК?

Коды бюджетной классификации (КБК) предназначены для того, чтобы платежи от юридических лиц были корректно приняты системой и направлены по назначению в соответствующее ведомство.

Арбитражный суд Московского округа в своем недавнем постановлении от 22.06.20 № А40-258073/2019 пояснил, что нельзя считать обязанность по уплате налога неисполненной, если в реквизитах платежного поручения организации был указан неправильный КБК.

Ситуация-основание для судебного разбирательства

У организации-налогоплательщика произошла ситуация, когда при перечислении НДФЛ в платежном поручении в графе КБК ошибочно был указан код, предназначенный для уплаты страховых взносов.

В этой ситуации налоговая инспекция выступила с позицией, что подлежащая уплате сумма налога не поступила на соответствующий счет в бюджете. А значит, у ФНС имеются все основания для привлечения организации к ответственности. Был выписан штраф в размере 20% от неуплаченной суммы налога.

Инспекторы налоговой службы даже не приняли во внимание тот факт, что организация уже на следующий день после совершения ошибочного платежа обратилась в ведомство с заявлением на уточнение.

Мнение судей по данному делу

Дело рассматривалось в трех судах. Все они были единогласны в том, что решение налоговой инспекции о взыскании штрафа является необоснованным. Применить к организации штрафные санкции можно в случаях, если в платежном поручении неверно указан расчетный счет Федерального казначейства и наименование банка, поскольку некорректность этих данных приведет в отказе в совершении платежа, а значит налог будет считаться не перечисленным.

Если же допущенные организацией в платежном поручении ошибки не повлекли за собой не зачисление суммы налога на расчетный счет казначейства в бюджетной системе РФ, то плательщик имеет право уточнить неправильно указанные сведения в платежном поручении.

Из этого следует, что код бюджетной классификации не является решающим фактором при зачислении денежных средств в пользу бюджета РФ. Налогоплательщик имеет право на уточнение ранее совершенного платежа, если сумма успешно дошла до счета казначейства, при этом совершенно неважно, на какой уровень бюджета произошло фактическое зачисление средств. Судьи связывают это с тем, что бюджет РФ является совокупным и состоит из множества уровней прочих бюджетов.

В случае ошибки в КБК сумма уплаченного налога все-таки поступила в бюджет, неважно какого уровня, обязанность по уплате считается выполненной. А налогоплательщик имеет возможность подать заявление на уточнение данных в платежном поручении.

Мнения экспертов

Стоит отметить, что суд ссылался на ст. 45 НК РФ, действие которой прекратилось 1 января 2019 года. В настоящее время организация-налогоплательщик имеет возможность уточнить платежное поручение, даже если допустила ошибку в реквизитах органа Федерального казначейства.

Эксперты рекомендуют заполнять платежные поручения с помощью автоматизированных программ. Можно сформировать платежку в сервисе Контур.Экстерн непосредственно при сдаче отчетности. Если систематически прибегать к использованию программ, то риск совершения ошибок становится минимальным. В Контур.Экстерне проходят своевременно обновления, которые в автоматическом режиме вносят все изменения в реквизиты получателя, актуальные КБК, номера счетов управлений Федерального казначейства, коды для статуса плательщика. Соответственно данные в платежном поручении всегда будут актуальными.

Допущена ошибка в КБК в платежном поручении в 2021 году

Что такое КБК и для чего он нужен

КБК — это код бюджетной классификации. Иначе говоря, это специальный ряд из 20 чисел, по которому можно установить, что это за платеж, кто получатель и отправитель платежа, вид дохода, принадлежность платежа и т. д. Впервые такой код был установлен в 1999 году. С того времени коды менялись очень много раз. Запоминать КБК не имеет смысла. Для плательщиков предусмотрены специальные справочники КБК, которые ежегодно изменяются Минфином в зависимости от изменения законодательства. Коды разработаны на основании Бюджетного кодекса РФ. Полный актуальный список всех КБК можно найти в приказе Минфина РФ от 06.06.2019 № 85н. Также справочник КБК размещен на официальном портале ФНС. КБК нужен в финансовой системе государства для того, чтобы каждый полученный рубль налога, сбора, пошлины, штрафа, пени был учтен и проанализирован в финансовом потоке.

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

Неуплаченные налоги, сборы и взносы могут быть также взысканы в судебном порядке. Однако, если в платежном поручении правильно указаны номер счета (расчетного и корсчета) и реквизиты банка получателя, обязанность по уплате налога считается исполненной с момента предъявления в банк платежного поручения на перечисление денежных средств (подп. 1 п. 3 ст. 45 НК РФ) при условии достаточности средств на расчетном счете хозсубъекта. С этим мнением согласна и налоговая служба, выпустив соответствующее письмо от 10.10.2016 № СА-4-7/19125@. Также аналогичное письмо есть у Минфина от 19.01.2017 № 03-02-07/1/2145.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.

Что делать, если КБК указан неправильно

В законодательстве прямо не прописано, что делать хозсубъекту, если он ошибся в указании КБК налогового платежа. Однако организациям и физическим лицам можно руководствоваться абз. 2 п. 7 ст. 45 НК РФ, который устанавливает порядок действий в случае обнаружения ошибки в платежном поручении, которая не привела к уплате налога. Итак, если вы неправильно указали КБК при перечислении налогового платежа, то необходимо как можно быстрее написать заявление в ИФНС по месту постановки на учет на уточнение платежа. Ведь из-за некорректного КБК ваша оплата не поступит по назначению и платеж будет неправильно отражен в личной карточке. Значит, у вас образуется недоимка и будут начисляться пени.

Если же хозсубъект допустил ошибку в КБК госпошлины, то заявление также пишется в ИФНС, но к такому документу дополнительно надо приложить подтверждение из Федерального казначейства о поступлении денег в бюджет. Заявления об уточнении платежа всегда подаются в налоговую, если необходимо уточнить КБК налога, сбора и иных обязательных платежей, администрируемых налоговыми органами, в бюджетную систему РФ. При этом значения не имеет, был ли в результате ошибки налог или сбор зачислен в тот же бюджет или нет. Официальной формы данного заявления нет, поэтому составить его можно произвольно. В заявлении необходимо указать:

Далее в тексте заявления необходимо объяснить подробно, что именно необходимо уточнить и в чем заключается ошибка. К заявлению необходимо приложить копию платежки, по которой был перечислен «ошибочный» платеж.

Готовое заявление необходимо отправить в налоговую инспекцию одним из способов:

В нашей статье вы можете скачать образец заявления на уточнение налогового платежа.

Если в платежном поручении вы забыли указать КБК, то в таком случае подается заявление на поиск и возврат ошибочно перечисленных средств.

Несмотря на то что получателем средств является Федеральное казначейство, напрямую с плательщиками оно не работает, поэтому заявления об уточнении или возврате платежей подаются администратору УФК, указанному в платежке как получатель.

Решение об уточнении платежа

В течение 5 рабочих дней налоговая инспекция рассмотрит ваше заявление. До принятия решения пени начисляются, и пока решение не принято, налоговый орган может потребовать их уплаты. Также ИФНС может провести сверку расчетов с плательщиком либо запросить у банка платежное поручение на перечисление налога.

При благоприятном исходе ИФНС примет решение об уточнении платежа. Форма решения утверждена приказом ФНС России «Об утверждении формы решения об уточнении платежа и порядка ее заполнения» от 29.12.2016 № ММВ-7-1/731@. Кроме того, налоговый орган должен будет пересчитать начисленные пени со дня фактической уплаты налога или сбора (т. е. это дата вашего «ошибочного» платежа) до дня принятия решения об уточнении платежа. Нелишним будет впоследствии запросить в налоговой инспекции справку об отсутствии задолженности или акт сверки расчетов, в котором вы увидите, что ваш ошибочный платеж скорректирован, недоимки нет и пени пересчитаны.

Об акте сверки мы писали в статье.

Отказ налоговой инспекции

Нередки ситуации, когда налоговый орган может отказать в уточнении платежа и пересчете пеней. Тогда плательщик может обратиться в суд за защитой своих интересов. Суды очень часто встают на сторону налогоплательщиков и заставляют ФНС уточнить платеж и пересчитать пени по нему.

Часто спорные ситуации возникают тогда, когда указан КБК одного налога, а в графе «Назначение платежа» указан другой налог. Например, налогоплательщик указал КБК НДС, а в назначении платежа написал «НДФЛ». ФАС Западно-Сибирского округа от 13.09.2010 № А75-301/2010 удовлетворил иск налогоплательщика, сославшись на то, что налог был все же уплачен в бюджет РФ.

Аналогичное решение судами принимается и тогда, когда ошибка допускается при указании КБК при уплате пени. Таким образом, судами не ставится в зависимость уплата налога (сбора) от правильного указания КБК. Потому что этот код необходим, в первую очередь, для корректного распределения денежных средств между бюджетами.

Чтобы минимизировать негативные последствия со стороны налоговых органов, надо очень внимательно заполнять поле КБК в платежном поручении. Также необходимо регулярно запрашивать в налоговой справки об отсутствии задолженности или сверять расчеты с бюджетом. Данные мероприятия позволят своевременно отследить, правильно ли был уплачен налог и корректно ли он отражен в лицевой карточке налоговой инспекции, не дожидаясь требования об уплате налога (сбора). Если же была обнаружена ошибка в заполнении платежного поручения в ФНС, то необходимо обратиться в налоговый орган с заявлением об уточнении платежа.

Еще больше материалов — в рубрике «Банк, касса, ККТ, платежи».

Ошибка в платежном поручении. Инструкция к решению проблемы.

От совершения ошибки при заполнении платежного поручения не застрахован никто. Последствия описки всем известны: деньги уйдут не на тот счет. Отдельный случай – это неверное заполнение КБК. Что делать при обнаружении такой неточности?

Первым делом

Налоговый кодекс не закрепляет алгоритм действий компаний и предпринимателей при неверном указании КБК в «платежке». В этом случае советую руководствоваться положениями абзаца 2 пункта 7 статьи 45 НК. В норме сказано, что нужно делать «после обнаружения ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему на соответствующий счет Федерального казначейства». То есть, речь о тех случаях, когда деньги пусть и не туда, но тем не менее поступили.

Итак, первым делом нужно подать в инспекцию по месту своего учета заявление, в котором сообщить о неточности. К этой бумаге требуется приложить собственно само платежное поручение. В документе также необходимо высказать просьбу уточнить КБК.

Кроме этого, можно предложить налоговикам провести совместную сверку уплаченных сборов. Инициатором такой ревизии, кстати, может выступить и сама инспекция.

На основании заявления и акта совместной сверки (если она проводилась) ревизоры принимают решение об уточнении платежа. При этом они должны будут пересчитать размер пеней. Речь о процентах, которые были начислены на сумму налога, за период со дня его фактической уплаты до момента принятия инспекторами решения об уточнении платежа.

Однако на практике все так гладко происходит далеко не всегда. В результате – возникают многочисленные споры компаний с инспекциями.

Острые углы

Дел об оспаривании действий чиновников – в случае их отказа уточнить платеж – суды рассматривают немало. При этом арбитры едины в своем мнении. Они приходят к выводам, что указание в платежном поручении неверного кода бюджетной классификации не влечет неперечисление в бюджет суммы налога. В качестве примера можно привести постановление ФАС Восточно-Сибирского округа от 14 мая 2013 года по делу № А33-8935/2012.

Таким образом, исполнение обязанности по уплате сборов не ставится в зависимость от правильности указания КБК в платежных документах. Ведь этот код необходим лишь для правильного распределения средств между бюджетами.То есть, вменить в вину бухгалтеру то, что фирма не уплатила налог, в такой ситуации невозможно.

Ошибочное указание КБК не приводит к неуплате средств.

Следовательно, основания для доначисления налога и соответствующих санкций в таких ситуациях отсутствуют (постановление ФАС Восточно-Сибирского округа от 21.05.2008 г. № А33-15157/07-Ф02-2044/08, постановление ФАС Западно-Сибирского округа от 22.12.2010 г. по делу № А03-6827/).

Существующий, но неверный код

Может сложиться и другая ситуация: бухгалтер указал существующий, но неверный код. Например, сумма налога перечислена на имущество по месту нахождения обособленного подразделения, а не юридического лица. Коротко расскажу об одном деле, как раз по такой ситуации (определение ВАС РФ от 25.12.2009 г. № ВАС-16862/09 по делу № А37-99/2009). Арбитры тогда признали, что компания правильно исчислила сумму подлежащего уплате сбора на имущество, перечислила ее на счет Федерального казначейства, и денежные средства поступили в бюджетную систему страны.

Код другого налога

Еще одна ошибка может быть связана с тем, что бухгалтер указал КБК не того налога, который собирался уплатить. Например, КБК 18210301000010000110 при уплате НДФЛ, хотя этот код соответствует НДС. Налоговики часто в подобных ситуациях «встают в позу» и отказываются удовлетворить просьбу компаний об уточнении платежа. Предпринимателям же ничего не остается, как идти в суд. Каков же исход споров?

Организация обжаловала отказ налоговой в уточнении платежа. Согласно позиции арбитров, компания вправе подать заявление об этом, если она ошиблась в платежном поручении. В результате служители Фемиды удовлетворили требования фирмы, руководствуясь такими аргументами: налог был перечислен в бюджетную систему РФ, у инспекции отсутствовали основания для отказа в уточнении платежа с ошибочно указанным КБК (Постановление ФАС Западно-Сибирского округа от 13.09.2010 г. № А75-301/2010.)

Неверный КБК внутри одного налога

Если же указан неверный КБК внутри одного налога, то проблем возникнуть вообще не должно. Ревизоры, как правило, в этих ситуациях приводят операции по лицевому счету организации в порядок на основании ее заявления.

Свое мнение по вопросу неправильного указания кодов в платежках налоговики высказали в Письме Минфина от 29 марта 2012 года № 03-02-08/31. Чиновники напомнили, что код бюджетной классификации относится к группе реквизитов, позволяющих определить принадлежность платежа, и в соответствии с пунктом 7 статьи 45 НК его можно уточнить. Они подтвердили, что Кодекс не предусматривает, что неправильное указание КБК в платежном поручении является основанием для признания обязанности по уплате налога неисполненной.

Если же компания обратится с просьбой о зачете образовавшейся переплаты, то она не застрахована от отказа ревизоров пересчитать сумму пеней. Чиновники могут сослаться на то, что в соответствии со статьей 78 НК, делать этого они не обязаны. То есть инспекторы начислят пени на сумму налога, вовремя не уплаченную в бюджет в связи с указанием неверного КБК в платежке. В этом случае организации придется оспаривать действия налоговиков опять же в суде. Подобный спор рассмотрел ФАС Восточно-Сибирского округа (постановление от 14.06.2011 г. № А58-1756/10). Суд тогда высказал такое мнение: инспекции было известно о факте ошибочного перечисления налога. Соответственно, решение о зачете переплаты является решением об уточнении платежа. При этом не важно, что организация подала заявление о зачете, а не об уточнении платежа: это не может стать основанием для отказа в перерасчете пеней. Поэтому, когда ревизоры отказываются пересчитать проценты, приходится обращаться в суд.

Пути решения

Чтобы ошибка не стала для компании фатальной, нужно соблюдать некоторые правила:

В случае отказа в уточнении КБК – компании открывается на прямом путь к арбитрам для разрешения спора.

Налоговые органы обязаны доводить до компаний и предпринимателей сведения, необходимые для заполнения поручений на перечисление налогов в бюджетную систему. Такую повинность на них возлагает подпункт 6 пункта 1 статьи Налогового Кодекса. Необходимая для заполнения расчетных документов информация, в том числе по кодам бюджетной классификации, обычно размещена на информационных стендах в инспекциях. Кроме того, актуальные данные о реквизитах для заполнения расчетных документов публикуются на сайте ФНС в рубрике «налоговая отчетность» (подрубрика – «заполнение налогоплательщиками расчетных документов»).

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ

Чтобы не ошибиться при указании КБК, используйте справочник бухгалтера. Смотреть коды бюджетной классификации по налогам, взносам и прочим платежам.

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование