не заплатили налоговый вычет что делать

Как получить проценты с налоговой?

Если срок возврата уплаченного налога прошёл, а деньги от инспекции не поступили, вы вправе требовать проценты за просрочку выплаты. Как это сделать — читайте в статье.

После подачи декларации 3-НДФЛ со всеми документами и заявлением на возврат налога, перечислить денежные средства вам должны максимум через 4 месяца. В течение трёх месяцев проводится камеральная проверка и месяц отводится для непосредственного перечисления денежных средств по соответствующему заявлению (подробнее об этом в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Если инспекция не осуществила выплату вовремя, за каждый день просрочки вы вправе требовать проценты, для получения которых следует подать жалобу на бездействие должностных лиц в свою налоговую инспекцию. Последняя обязана в течение трёх рабочих дней после получения жалобы направить её в вышестоящий налоговый орган со всеми материалами.

Жалоба может быть подана в течение одного года со дня, когда вы узнали или должны были узнать о нарушении своих прав. К ней следует приложить документы, которые подтверждают приведённые доводы. Рассмотрение жалобы происходит без участия налогоплательщика, поэтому стоит детально изложить ситуацию и ваши требования.

Жалоба составляется в произвольной форме, но должна содержать следующие реквизиты (п. 2 ст. 139.2 НК РФ):

Жалоба может быть представлена в инспекцию в бумажном виде или направлена через личный кабинет налогоплательщика.

Если жалоба представляется на бумаге, то советуем указать телефон, адрес электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Причём лучше иметь при себе два экземпляра жалобы: один вы отдадите инспектору, второй оставите у себя с датой и отметками налоговой службы о принятии. Также данная жалоба может быть направлена заказным письмом с описью вложения.

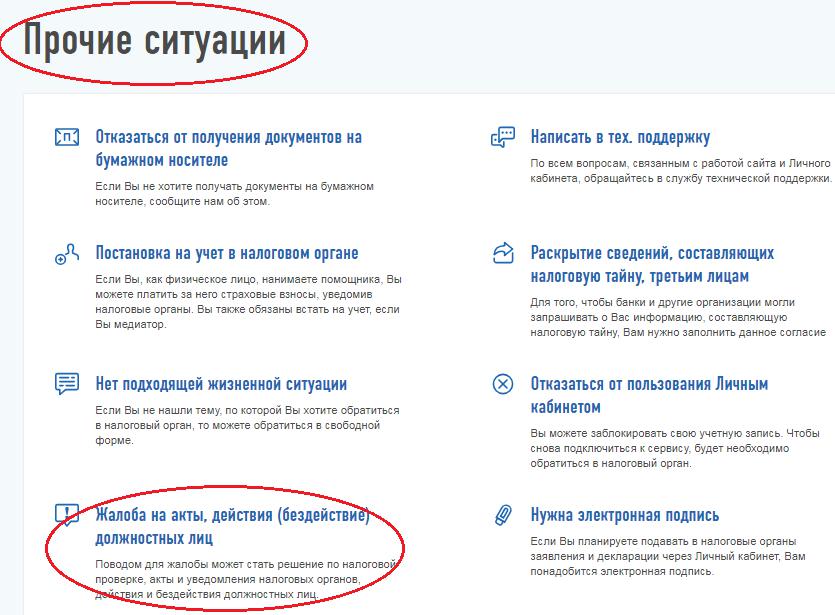

В личном кабинете налогоплательщика следует выбрать раздел «Жизненные ситуации», в нём— «Прочие ситуации», спустившись вниз вы найдёте «Жалобы на акты, действия (бездействие) должностных лиц».

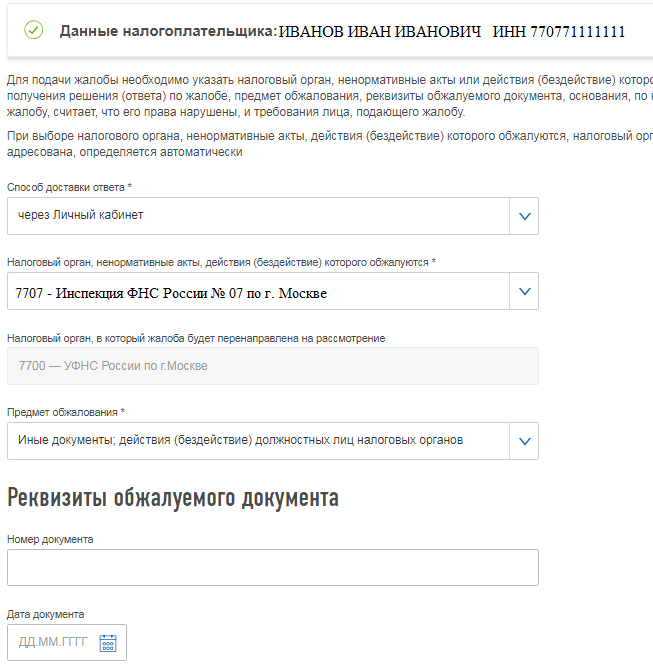

Основные персональные данные налогоплательщика программа подтянет автоматически (ФИО, ИНН, способ доставки, номер инспекции). В случае необходимости в них можно внести изменения. В поле «Предмет обжалования» выбираем «Иные документы; действия (бездействие) должностных лиц налоговых органов». Поскольку обжалуется бездействие инспекторов поле «Реквизит обжалуемого документа» оставляем пустым.

Далее необходимо изложить содержание жалобы и требования.

Пример

Иванов Иван Иванович в содержании прописал: 30.05.2018 я подал декларацию 3-НДФЛ на вычет на взносы по ИИС за 2016 год вместе с комплектом подтверждающих документов и заявлением на возврат суммы налога в размере 52 000 руб. (№ 3031-фл). Денежные средства были получены только 18.10.2018, что превышает срок, отведённый Налоговым кодексом на возврат суммы налога (п. 6 ст. 78 НК РФ, ст. 88 НК РФ).

Также 20.06.2018 была подана декларация на вычет на взносы по ИИС за 2017 год вместе с подтверждающими документами и заявлением на возврат суммы налога в размере 39 000 руб. (№ 3032-фл). В личном кабинете налогоплательщика указана информация, что 20.09.2018 камеральная проверка декларации за 2017 год завершена успешно с подтверждением суммы к возврату. Однако денежные средства не были перечислены.

Требования лица, подающего жалобу:

Иван Иванович подписал жалобу неквалифицированной электронной подписью и отправил в инспекцию.

Решение по такой жалобе принимается налоговым органом в течение 15 рабочих дней со дня её получения. Указанный срок может быть продлён, но не более чем ещё на 15 рабочих дней. О продлении срока вас должны предупредить в течение трёх рабочих дней. Решение по результатам рассмотрения жалобы должны вам направить в течение трёх рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Учтите, что пойти в суд вы вправе только после того, как вышестоящий налоговый орган принял решение по жалобе не в вашу пользу либо в установленный срок не рассмотрел её (п. 2 ст. 138 НК РФ).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

7 сложных ситуаций с вычетами по НДФЛ

Как не потерять в них деньги и забрать свои у государства

Новая рубрика

В «сложных вопросах» мы разбираем тонкости юридической, налоговой и правовой практики. Как взять свое у государства, вернуть налоги, оспорить штрафы, добиться правды или избежать несправедливого наказания. Присылайте вопросы.

Но бывают ситуации, когда непонятно, можно ли получить вычет. А если можно, то сколько и как всё оформить. Вот семь историй про налог на доходы и советы, как не потерять в них деньги.

Пенсионеры получили имущественный вычет за четыре года и сразу вернули 13% от стоимости квартиры

Нине и Владимиру по 58 лет. Они оба работающие пенсионеры. Она преподает в школе, он отставной военный и работает инженером. У них уже есть квартира: ее супруги получили от государства как семья офицера, вычет никто не использовал.

В 2017 году она собиралась подать декларацию и вернуть НДФЛ за 2016 год. Потом еще шесть лет Нина должна ходить в налоговую, подавать новую декларацию и возвращать деньги частями.

Она должна была ходить за вычетом семь лет

Вернуть всю сумму она вряд ли успеет, потому что собирается работать в школе еще 4 года, а потом уволится и займется внуками. С пенсии НДФЛ не удерживают, поэтому и возвращать будет нечего. В итоге она не вернет 90 тысяч рублей.

Итого в 2017 году Нина может вернуть НДФЛ сразу за четыре года: по справкам 2- НДФЛ из школы вышло 117 тысяч рублей.

Так как у Владимира зарплата больше и в год у него удерживают примерно 45 тысяч рублей налога, ему достаточно подать декларацию за два года. А остаток своего вычета Владимир использует позже, когда купит домик в деревне.

В итоге супруги вернут деньги за год

Так супруги вернут 208 тысяч рублей НДФЛ при покупке квартиры за один раз, а не за семь лет.

Декларации нужно заполнять начиная с года покупки недвижимости. Каждый раз остаток вычета переносится на предыдущий год.

Если недвижимость в совместной собственности, вычеты можно распределить по соглашению как угодно. При долевой собственности вычет распределяется пропорционально долям. Соглашение о распределении вычета не нужно заверять нотариально.

Глава семьи вернул 133 тысячи рублей за лечение родственников

Николай — единственный кормилец в семье. Он получает 150 тысяч рублей в месяц. Супруга Елена не работает. Их сыну четыре года, дочери 16 лет. Еще Николай помогает родителям-пенсионерам.

Сам Николай почти не болеет, но постоянно платит за лечение родных: операции и лекарства для родителей, брекеты для дочери, роды жены, обследование ребенка перед детским садом.

Лечишь родственников, а вычет получаешь сам

Остальные расходы Николая на лечение членов семьи составили: в 2014 году — 140 тысяч рублей, в 2015 году — 105 тысяч рублей, в 2016 году — 136 тысяч рублей. Эти расходы он сможет возместить в пределах годового лимита: каждый год не больше 120 тысяч рублей.

Тонкости. Такой вычет можно получить только по расходам на лечение супругов, родителей и детей. Другие родственники не в счет.

Лимит вычета — 120 тысяч рублей в год, включая расходы на обучение.

Для вычета важно, когда услуги оплачены, а не оказаны. Если сумма больше 120 тысяч рублей, лучше платить частями в разные годы, чтобы уложиться в годовой лимит и вернуть больше денег.

Вид лечения подтверждается справкой и определяется по коду: 1 — обычное, 2 — дорогостоящее.

На каждый вид лечения лучше брать отдельную справку и указывать там только те лекарства, которые нужны для этого вида лечения.

Супруга может оплачивать лечение сама, а вычет получит муж. Лечение детей и родителей должен оплачивать тот, кто будет получать вычет.

Вычет за лечение можно получать у работодателя по уведомлению из налоговой и не ждать следующего года.

ИП сделал добрые дела, а налоговая вернет ему 74 тысячи рублей

Сергей — предприниматель. У него бизнес по строительству зданий из металлоконструкций на общей системе налогообложения. Каждый год до 30 апреля он подает декларацию и платит 13% с суммы дохода.

Сергей тратит на благотворительность 10% прибыли. В 2014 году он заменил окна в детском доме на 350 тысяч рублей. В 2015 году перечислил 100 тысяч рублей на строительство храма. В 2016 году оплатил 116 тысяч рублей за ремонт в детской спортивной школе, где когда-то занимался.

Сергей честно платит налоги, бескорыстно помогает и ничего не просит у государства. И тем более он не рассчитывает ни на какие вычеты, потому что работает на себя и думает, что их дают только наемным работникам.

Вычет на благотворительность можно получить в сумме расходов в пределах 25% от налогооблагаемых доходов за год.

Добрые дела — тоже повод для вычета

Сергей тратит на эти цели 10% прибыли, поэтому может заявить в качестве вычета всю сумму благотворительных взносов на три года.

Как предприниматель Сергей уже отчитался за 2016 год и заплатил налог. Теперь ему нужно подать уточненные декларации за 2014, 2015 и 2016 годы и написать заявление на вычет в сумме 566 тысяч рублей. НДФЛ за три года Сергей заплатил с большей суммы: налоговая вернет ему 13% — почти 74 тысячи рублей.

Возможность вычета зависит от назначения платежа при переводе. Куда на самом деле пойдут эти деньги, налоговую не волнует.

Можно жертвовать не только деньги, но и передавать имущество или оплачивать нужные услуги третьим лицам.

Остаток любого социального вычета не переносится на следующий год.

Вычет на благотворительность можно получить только в налоговой в следующем году.

Врач получит вычет за обучение, хотя окончила университет семь лет назад

В 2017 году родители Ани хотели заплатить сразу за два года учебы.

Как правильно. Юля может заявить вычет за три года и вернуть НДФЛ за обучение своей сестры. В 2017 году она подаст три декларации: за 2016, 2015 и 2014 год.

К этим декларациям Юля приложит договор Ани с университетом и квитанции об оплате со своей карты.

Всего за три года Юля перечислила 358 тысяч рублей. Когда налоговая проверит документы, ей вернут 46,5 тысячи. Этого хватит еще на один семестр Аниной учебы.

Тонкости. Получить вычет на обучение брата или сестры можно, только если им не исполнилось 24 года. Брат и сестра могут быть родными только по отцу или матери. Родство надо подтвердить документами.

Годовой лимит вычета на обучение сестры — 120 тысяч рублей, на обучение ребенка до 18 лет — 50 тысяч рублей. На оплату обучения супруга или внуков вычет не дают.

Платежные документы должны быть выписаны на того, кто получает вычет. Договор может быть заключен с тем, кто учится.

Вычет дают только при оплате очного обучения. За очно-заочное вычет не дадут.

Вычет за обучение можно получить у работодателя по уведомлению из налоговой в том же году, когда были расходы.

Супруги при разводе сэкономили 390 тысяч рублей на НДФЛ

Рита и Олег прожили в браке десять лет и в 2017 году разводятся. Сразу после свадьбы они купили квартиру, а два года назад своими силами построили дом. Вся недвижимость в общей долевой собственности.

При разводе супруги договорились так. Дом они продают за 2 млн рублей еще до официального развода: уже есть покупатель. Большую часть денег забирает Олег, остальное кладут на депозит, чтобы накопить на учебу детям.

Квартира остается Рите по соглашению о разделе имущества. После развода она оформит ее на себя, а в 2018 году продаст примерно за 3 млн рублей и переедет к родителям.

У Олега и Риты появится доход от продажи имущества. Они посчитали, что Олег заявит вычет при продаже дома — 1 млн рублей. Ему придется заплатить НДФЛ с оставшейся суммы — 130 тысяч.

Проблема: слишком много налогов

Как правильно. Дом — общее имущество, но в собственности он всего два года, поэтому при продаже облагается налогом. Подтвердить расходы не получится: строили сами и часть материалов покупали без чеков. Если супруги продадут дом по одному договору, им придется поделить вычет пополам. Тогда они получат общий вычет 1 млн рублей и заплатят НДФЛ с 1 млн рублей дохода. Если Олег оформит дом на себя, а потом продаст его как собственность, он тоже заплатит 130 тысяч налога.

С квартирой так. Рита зарегистрирует свое право собственности на квартиру в 2017 году. А в 2018 году она ее продаст. Но платить НДФЛ Рите не нужно, и вот почему.

Квартиру они с мужем купили десять лет назад и подписали соглашение о разделе имущества до развода.

Когда Рита переоформит квартиру на себя — это изменение состава собственников. Ее право собственности при этом не прекращается.

Решение: грамотно оформить документы

Для налоговой квартира принадлежит ей уже десять лет, хотя по новым документам — только год. Когда Рита продаст квартиру, ей вообще не придется платить НДФЛ с 3 млн рублей.

Если Олег и Рита всё правильно оформят, они сэкономят 390 тысяч рублей.

Тонкости. Соглашение о разделе имущества нужно заключать до развода.

При продаже дома Рите и Олегу нужно подать декларации до 30 апреля следующего года.

Декларацию при продаже квартиры Рите подавать не нужно.

Молодая семья взяла ипотеку и сразу вернула НДФЛ

Ирина и Виктор накопили на первоначальный взнос по ипотеке. Перед сделкой пришлось взять в долг у знакомых, чтобы оплатить услуги риелтора. В апреле 2017 года супруги купили новостройку без ремонта.

Теперь нужно платить ипотеку, отдавать долги и как-то сделать ремонт хотя бы в одной комнате, чтобы поскорее переехать: наем и ипотеку семье не потянуть.

Проблема: деньги вернутся через год

Эти деньги Ирина и Виктор рассчитывают вернуть только через год: в январе 2018 года заявят вычет и, может быть, в апреле получат деньги.

Пока на ремонт придется брать еще один кредит или занимать у знакомых.

Как правильно. Сразу после сделки супруги должны подать документы в налоговую, чтобы получить уведомления для вычета у работодателей. Эти уведомления они передадут в свои бухгалтерии.

Когда работодатель получит уведомление, у Ирины и Виктора перестанут удерживать НДФЛ : в семейном бюджете появятся дополнительные 18 тысяч рублей ежемесячно.

Решение — получать возврат через бухгалтерию

Документы на уведомление можно подать в любой день, хоть сразу после регистрации права собственности.

Уведомление выдают в течение 30 дней после предоставления документов в налоговую.

Каждый год нужно брать новое уведомление. При смене работы тоже.

Если работодателей несколько, вычет можно получать у всех одновременно, но в пределах лимита.

Вычет у работодателя можно получить только по трудовому договору. По гражданско-правовому — нельзя.

Валютный ипотечник отнес в банк один документ и отменил НДФЛ с материальной выгоды

В 2015 году платежи в пересчете на рубли сильно выросли — платить стало тяжело. В 2017 году по договоренности с банком Иван рефинансировал валютную ипотеку. Ему снизили ставку до 7,5% и списали часть долга.

Иван прочитал в интернете, что с материальной выгоды нужно платить налог на доходы. Он узнал в банке, что за 2017 год ему насчитают примерно 184 тысячи экономии на процентах — это 64 тысячи рублей налога по ставке 35%. И в налоговом кодексе написано, что со списанного долга НДФЛ начисляют по ставке 13% — выйдет еще 32 тысячи рублей.

Получается, в 2018 году Иван должен дополнительно перечислить в налоговую 96 тысяч рублей. При этом Иван всё еще продолжает платить дорогую валютную ипотеку.

А в следующем году ему снова насчитают экономию на процентах, потому что ставка в валюте по новому договору получилась ниже 9%.

Как правильно. Иван должен получить в налоговой справку о праве на налоговый вычет. Не имеет значения, что он давно его использовал: главное, что такое право по этой же квартире у него когда-то было. Уведомление о вычете Ивану уже не дадут, а вот справку — обязаны по закону.

Эту справку Иван принесет в банк, и ему не будут начислять НДФЛ с материальной выгоды при экономии на процентах ни в этом году, ни в следующем.

На всякий случай Иван напишет в банк письмо и напомнит о поправках в налоговый кодекс и разъяснениях Минфина по поводу налога с материальной выгоды.

Иван ничего не будет перечислять в налоговую с материальной выгоды и сэкономит в 2017 году 96 тысяч рублей.

Если ипотеку взяли до 1 октября 2014 года и рефинансировали по господдержке в 2016 году или позже, налога с материальной выгоды быть не должно.

Только банк знает, как он оформил рефинансирование и как считает выгоду. Если вы думаете, что ничего не должны, то можете ошибаться. Разбирайтесь с банком.

Почему не возвращают налоговый вычет, хотя все сроки уже прошли. Как сделать так, чтобы деньги точно вернули

– Два месяца назад я подал декларацию в ФНС на получение налогового вычета за лечение. Деньги мне так и не пришли, хотя должны были перевести через месяц. Как повлиять на налоговую службу и сделать так, чтобы точно вернули?

– На самом деле вы рано начали волноваться и у налоговой еще есть небольшой запас времени для возврата вычета.

⏰ Законные сроки для возврата

ФНС действительно обязана вернуть налоговый вычет за лечение, образование, квартиру и другие цели в течение одного месяца на основании п. 6 ст. 78 Налогового кодекса (НК) РФ. Но этот срок начинает отсчитываться со дня завершения камеральной проверки поданной декларации о доходах. На эту процедуру у ФНС уходит до трех месяцев (п. 1, 2 ст. 88 НК РФ).

Поэтому общий срок на проверку и перечисление налогового вычета составляет 4 месяца. Сроки нужно считать:

Стоит учесть: вычет переведут только при условии, что налогоплательщик представил заявление на возврат налога и указал в нем реквизиты банковского счета для перевода денежных средств. Если такое заявление не было подано вместе с декларацией 3-НДФЛ, его можно предоставить позже.

Чтобы отслеживать статус камеральной проверки, можно использовать личный кабинет налогоплательщика ФНС. Также здесь доступны сведения о том, были ли перечислены деньги, а также о том, что налоговая проверка завершилась отказом в переводе.

💁♀️ Что делать, если ФНС задерживает возврат

Сразу скажу, что причин у налоговой службы конфликтовать с налогоплательщиками нет. Задержка возврата денег может быть в банальной нехватке сотрудников, подвисании программ, которые постоянно обновляются, и множестве других причин.

Если ФНС задерживает возврат средств, гражданин вправе повлиять на налоговую инспекцию, чтобы та быстрее выполнила перевод вычета.

Личное обращение в ФНС

В налоговых инспекциях есть консультанты, которые помогут решить проблему и посоветовать, что делать в сложившейся ситуации. В течение 15 дней на обращение налогоплательщика должны отреагировать. Также можно записаться на прием к начальнику ФНС.

Минус такого варианта в том, что обращаться в инспекцию можно только в рабочие часы. Днем народу обычно бывает меньше, а если придете вечером – придется потратить немало времени на очередь. Поэтому можно пожаловаться на ФНС дистанционно.

Составление и подача жалобы

Налогоплательщик вправе обжаловать бездействие налоговой инспекции. По закону решение по жалобе ФНС принимает в течение 15 рабочих дней. Указанные сроки допускается продлить еще на 15 дней. То есть жалобу должны рассмотреть в течение месяца и предоставить налогоплательщику письменный ответ. Решение по результатам направят в течение трех дней после его принятия (ст. 140 НК РФ).

Жалоба на пропуск сроков для возврата денег подается в свободной форме. В ней необходимо изложить следующую информацию:

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?