налоговые вычеты при переносе убытков что это

Как посчитать вычет по переносу убытка?

Если в календарном году вы получили убыток от операций с ценными бумагами или ПФИ, то этот убыток может уменьшить налогооблагаемую базу прибыльного года в будущем. В статье мы покажем, как рассчитать данный вычет. О том, какие условия необходимо выполнить, читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Чтобы осуществить этот возврат, необходимо после окончания прибыльного года подать декларацию 3-НДФЛ, где заявить вычет (о предоставлении декларации вы узнаете из статей «В какие сроки можно сдать декларацию 3-НФДЛ», «Как и куда подать декларацию?»).

Волун Анастасия Геннадьевна, стилист-парикмахер, 29 лет, г. Москва.

За 2016 год получила убыток по производным финансовым инструментам на организованном рынке ценных бумаг в размере 20 000 руб. 2017 год был прибыльным: налогооблагаемая база по ценным бумагам составила 70 000 руб., по ПФИ – 30 000 руб.

Согласно законодательству, убыток по ПФИ может уменьшать базу только по ПФИ, то же самое с ценными бумагами – убыток по ценным бумагам может уменьшать только налогооблагаемую базу по ценным бумагам. При этом все инструменты должны обращаться на организованном рынке ценных бумаг. Анастасия вправе с 2018 до конца 2020 года подать декларацию 3-НДФЛ за 2017 год, где заявит уменьшение налогооблагаемой базы по ПФИ (30 000 руб.) на сумму полученного убытка (20 000 руб.). Вернуть инспекция должна 2 600 руб.

Переносить убыток можно в течение 10 лет, следующих за годом его получения. Покажем на примере, как это может быть осуществлено.

Пименов Анатолий Павлович, специалист по связям, 42 г., г. Владивосток.

В 2015 году получил убыток по ценным бумагам, обращающимся на организованном рынке, в размере 70 000 руб. В 2016 году получена прибыль, налогооблагаемая база по ценным бумагам составила 40 000 руб., с которой брокер удержал НДФЛ – 5200 руб.

Соответственно, налогооблагаемой базы 2016 года не хватает, чтобы убыток 2015 (70 000 руб.) полностью перенести на 2016 год (40 000 руб.). За 2016 год будет подана декларация 3-НДФЛ, и база за 2016 год будет полностью уменьшена на сумму убытка. Возврат из налоговой составит 40 000 * 13% = 5 200 руб. Остаток неперенесённого убытка составил 30 000 руб. (70 000 – 40 000). Его можно перенести на будущие периоды. Поскольку убыток образовался в 2015 году, то его переносить можно в течение 10 лет – то есть до 2025 года включительно. Уже в 2017 году получена прибыль по операциям с ценными бумагами, налогооблагаемая база составила 65 000 руб., с которой удержан налог 8 450 руб.

Анатолий вправе подать декларацию за 2017 год и базу 65 000 руб. уменьшить на неучтенный убыток 2015 года – 30 000 руб. Вернуть инспекция должна 3 900 руб. (30 000 х 13%), а останется в бюджете 4 550 руб. уплаченного налога ((65 000 руб. – 30 000 руб.) * 13%).

Как вы поняли из статьи, вернуть можно максимум 13% от суммы убытка. Также напомним, что налогооблагаемая база, которая образовалась по дивидендам от акций, не может быть уменьшена на перенесённый убыток. Поскольку в Налоговом кодексе четко прописано, что к дивидендам ни один из налоговых вычетов не применяется.

абз. 2 п. 3 ст. 210 НК РФ

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Вычет по переносу убытка на будущее: как считать сроки?

Согласно Налоговому кодексу переносить убыток на будущие периоды возможно в течение десяти лет, следующих за тем годом, в котором получен этот убыток. Соответственно, если последующие налоговые периоды вы закончите с прибылью, то её можно уменьшить полностью или частично на убыток прошлых лет. Чтобы это сделать, следует за прибыльный год подать декларацию 3-НДФЛ и в ней заявить вычет. Декларацию можно представить в течение трёх лет. Важно не запутаться в сроках.

Чтобы воспользоваться данным вычетом, необходимо выполнить ряд условий:

Как мы уже говорили, перенос разрешён в течение десяти лет, следующих за тем годом, в котором получен убыток. Если убытки получены более чем за один год, их нужно учитывать в той очерёдности, в которой они были понесены (хронологически).

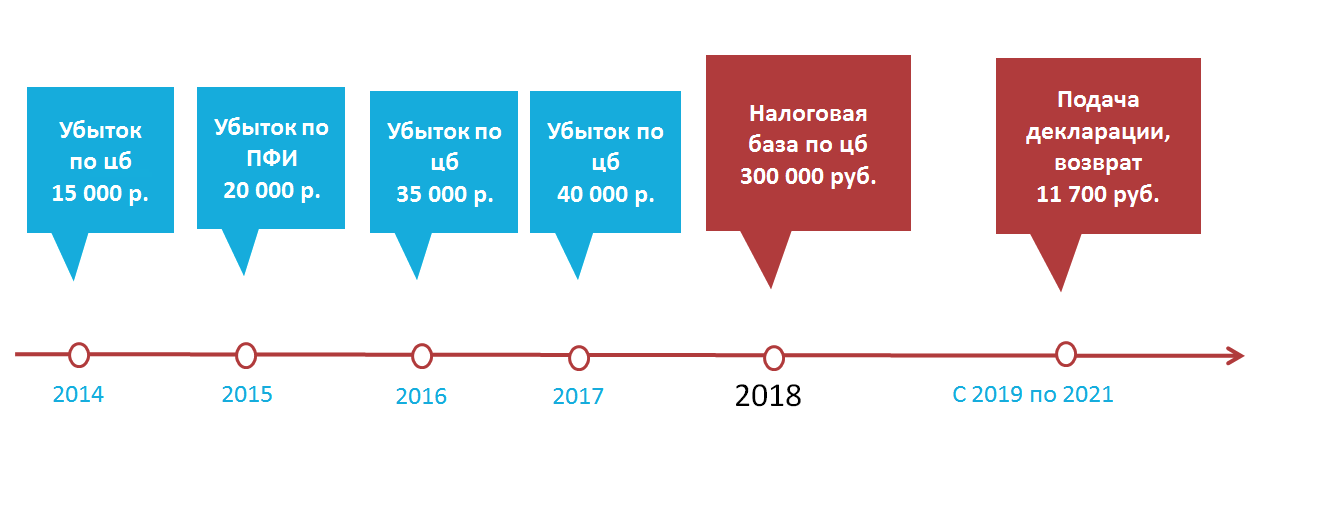

Иванов Иван Иванович в течение четырёх лет получал убытки по обращающимся инструментам:

А 2018 год Иванов закончил с прибылью по ценным бумагам в размере 300 000 руб., с которой брокер удержал НДФЛ в размере 39 000 руб. (300 000 руб. * 13%). Иван Иванович принял решение подать декларацию 3-НДФЛ за 2018 год и уменьшить прибыль на убытки прошлых лет. В его случае одного прибыльного 2018 года хватает, чтобы полностью перенести убытки 2014, 2016 и 2017 годов. Однако 2015 год в вычете участвовать не будет, поскольку прибыли по ПФИ не было.

За 2018 год Иванов вправе подать декларацию в течение трёх лет. Ему возвратят 13% от суммы понесённых убытков, то есть 11 700 руб. ((15 000 руб. + 35 000 руб. + 40 000 руб.) * 13%). Таким образом, Иван Иванович представит только одну декларацию. Подавать декларации за убыточные налоговые периоды не нужно.

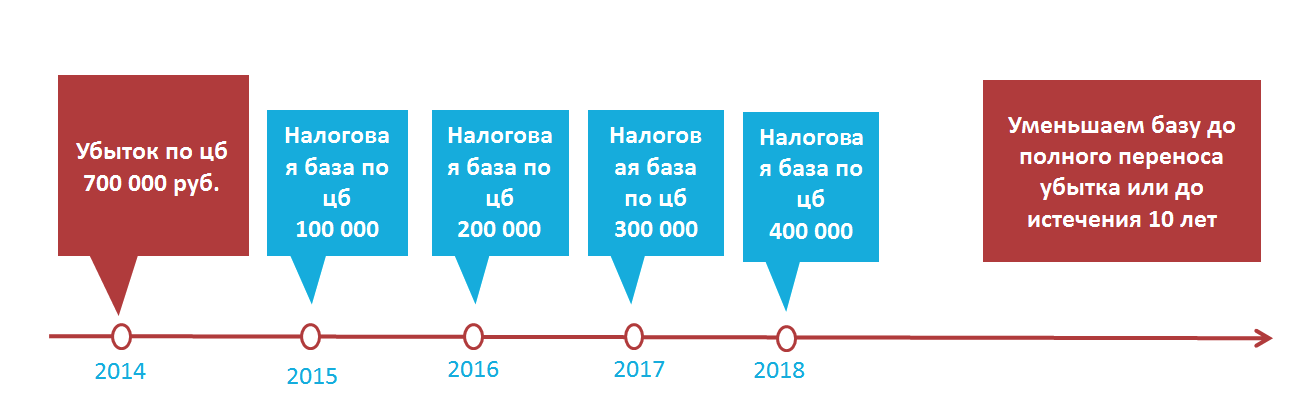

Рассмотрим ситуацию с другой стороны — когда убыток одного года переносится на несколько прибыльных лет.

Петров Пётр 2014 год закончил с убытком по операциям с ценными бумагами, которые обращаются на ОРЦБ, в размере 700 000 руб. При этом в последующих годах он получал прибыль по ценным бумагам:

Петру понадобилось четыре года, чтобы полностью перенести убыток, полученный в 2014 году. За 2015 год он сможет вернуть НДФЛ в размере 13 000 руб. (100 000 руб. * 13%), за 2016 — 26 000 руб. (200 000 руб. * 13%), за 2017 — 39 000 руб. (300 000 руб.* 13%), за 2018 год ему вернут 13 000 руб. (100 000 руб. * 13%).

Для получения налогового вычета Петру за каждый прибыльный год, на который он переносит убыток, нужно подать декларацию 3-НДФЛ с комплектом подтверждающих документов. При этом за каждый конкретный год декларацию можно сдать в течение трёх лет:

Если по истечении десяти лет вы не смогли перенести убыток полностью, то оставшуюся часть нельзя будет зачесть, она зависнет.

Если в течение трёх лет вы не успели подать декларацию на вычет, то именно на этот год перенос уже невозможен. Но это не значит, что право на вычет сгорает совсем. Например, убыток за 2014 год переносится на прибыль 2015 года, в этом случае декларацию необходимо представить до конца 2018 года. Если сдать не успели, то в 2019 году вы вправе перенести убыток 2014 года, только на прибыль, которая образовалась 2016, 2017 и/или 2018 году.

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Налоговые вычеты при переносе убытков что это

1. Перенести можно только убытки, полученные начиная с 2010 года.

Вы начали торговать ценными бумагами в 2009 году и получили убыток 35 000 ₽. В 2016 году вы вернулись на рынок и заработали 40 000 ₽. Но зачесть убыток 2009 года не получится.

2. Налоговая служба считает доход и убытки только в пределах одной категории финансовых инструментов.

Вы заработали на акциях и облигациях (это ценные бумаги), но потеряли на операциях с валютой и фьючерсами (это так называемые производные финансовые инструменты). В этом случае доходы и убытки не зачтут и деньги не вернут.

3. Если убытки были более чем в одном году, они переносятся последовательно.

В 2020 году вы продали ценные бумаги и получили доход 100 000 ₽. До этого у вас были неудачные сделки: в 2018 году вы получили убыток 30 000 ₽, а в 2019 году — убыток 70 000 ₽.

Чтобы вернуть налог за 2020 год, сначала нужно учесть убыток из 2018 года: 100 000 ₽ — 30 000 ₽ = 70 000 ₽.

После того как вы учли убыток 2018 года, можно зачесть убыток 2019 года: 70 000 ₽ — 70 000 ₽ = 0 ₽.

Так вы можете полностью обнулить налогооблагаемую базу, и налоговая вернет вам весь уплаченный налог за 2020 год.

4. Перенос убытка можно сделать в течение 10 лет, следующих за годом его получения.

В 2018 году вы получили убыток 20 000 ₽. Вы сможете вычесть его из прибыли от инвестиций, полученной вплоть до 2028 года.

5. Заявление о возврате суммы излишне уплаченного налога нужно подать в течение трех лет со дня уплаты НДФЛ.

В 2016 году вы получили убыток, а в 2018 году — доход. Вы можете подать заявление на возврат излишне удержанного налога в течение 3 лет — то есть до 2021 года включительно.

Если не успели, можно учесть убыток в счет следующего прибыльного года — пока не пройдет 10 лет с 2016 года, когда был получен убыток.

Оставьте заявку на брокерский счет в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Купонный доход по облигациям

Что такое купон и как его получить. Когда и в какой валюте купон приходит на брокерский счет.

Читать

Дивидендный доход по акциям

Что такое дивиденды, кто и как их платит. Когда и в какой валюте дивиденды приходят на счет.

Налоговые вычеты при переносе убытков что это

Ст. 220.1 (в ред. ФЗ от 23.11.2020 N 372-ФЗ) применяется в отношении доходов, полученных начиная с 01.01.2021.

НК РФ Статья 220.1. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами

(в ред. Федерального закона от 03.07.2016 N 242-ФЗ)

(см. текст в предыдущей редакции)

(введена Федеральным законом от 25.11.2009 N 281-ФЗ)

1. При определении размера налоговых баз в соответствии с пунктом 2.3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение налоговых вычетов при переносе на будущие периоды убытков от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и с производными финансовыми инструментами, обращающимися на организованном рынке.

(в ред. Федеральных законов от 03.07.2016 N 242-ФЗ, от 23.11.2020 N 372-ФЗ)

(см. текст в предыдущей редакции)

Перенос на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами осуществляется в соответствии с пунктом 16 статьи 214.1 настоящего Кодекса.

(в ред. Федеральных законов от 28.12.2010 N 395-ФЗ, от 03.07.2016 N 242-ФЗ)

(см. текст в предыдущей редакции)

2. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами предоставляются:

(в ред. Федерального закона от 03.07.2016 N 242-ФЗ)

(см. текст в предыдущей редакции)

1) в размере сумм убытков, полученных от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг. Указанный налоговый вычет предоставляется в размере сумм убытков, фактически полученных налогоплательщиком от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в предыдущих налоговых периодах в пределах размера налоговой базы по таким операциям;

2) в размере сумм убытков, полученных от операций с производными финансовыми инструментами, обращающимися на организованном рынке. Указанный налоговый вычет предоставляется в размере сумм убытков, фактически полученных налогоплательщиком от операций с производными финансовыми инструментами, обращающимися на организованном рынке, в предыдущих налоговых периодах в пределах размера налоговой базы по таким операциям.

(в ред. Федерального закона от 03.07.2016 N 242-ФЗ)

(см. текст в предыдущей редакции)

3. Размер налоговых вычетов, предусмотренных настоящей статьей, определяется исходя из сумм убытков, полученных налогоплательщиком в предыдущих налоговых периодах (в течение 10 лет считая с налогового периода, за который производится определение налоговой базы). При этом при определении размера налогового вычета в налоговом периоде, за который производится определение налоговой базы, суммы убытков, полученных налогоплательщиком в течение более чем одного налогового периода, учитываются в той очередности, в которой понесены соответствующие убытки.

Размер предусмотренных настоящей статьей налоговых вычетов, исчисленный в текущем налоговом периоде, не может превышать величину налоговой базы, определенную по соответствующим операциям в этом налоговом периоде. При этом суммы убытков налогоплательщика, не учтенные при определении размера налогового вычета, могут быть учтены при определении размера налогового вычета в следующих налоговых периодах с учетом положений настоящей статьи.

4. Для подтверждения права на налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами налогоплательщик представляет документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

(в ред. Федерального закона от 03.07.2016 N 242-ФЗ)

(см. текст в предыдущей редакции)

5. Налоговый вычет предоставляется налогоплательщику при представлении налоговой декларации в налоговые органы по окончании налогового периода.

(в ред. Федерального закона от 27.07.2010 N 229-ФЗ)

(см. текст в предыдущей редакции)

6. Положения настоящей статьи не применяются к отрицательному финансовому результату (убытку), полученному по операциям, учитываемым на индивидуальном инвестиционном счете.

(п. 6 введен Федеральным законом от 28.11.2015 N 327-ФЗ)

Ст. 220.1 НК РФ ч.2. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами

В каких случаях можно перенести убытки на прибыльные года?

Если по итогам календарного года по брокерскому счёту был зафиксирован убыток от операций с ценными бумагами, фьючерсами и опционами, то вы можете перенести его на будущие прибыльные года. Какие условия необходимо выполнить, чтобы воспользоваться налоговым вычетом, читайте в статье.

Данный налоговый вычет предусмотрен статьёй 220.1 Налогового кодекса. В свою очередь, эта норма предусматривает следующие условия для получения вычета по переносу убытков.

Перенос убытков осуществляется налогоплательщиком при представлении декларации 3-НДФЛ в инспекцию по окончании прибыльного налогового периода.

К декларации следует приложить следующие документы:

Вы обязаны хранить документы, подтверждающие объём понесённого убытка, в течение всего срока, пока он уменьшает налоговую базу. Без наличия подтверждающих документов в вычете вам будет отказано.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.