Что такое облигации с офертами

Наличие по облигации оферты превращает одно долгосрочное вложение в долговую бумагу в несколько краткосрочных. Причем доходность может меняться. В чем отличие облигаций с офертой, где ее посмотреть и почему это важно инвестору, читайте дальше.

Облигации, которые можно погасить досрочно, обычно купонные. Дата купона по ним совпадает с датой возможного досрочного выкупа. По российским долговым бумагам проценты по купонам выплачивают в среднем раз в 3 года. Такая же и периодичность оферты.

Внимание! Купон по облигациям с офертой переменный: его размер меняется один раз за установленный период.

В зависимости от инициатора досрочного погашения, выделяют два типа оферты:

Почти все российские долговые бумаги с офертой выпущены как безотзывные. Call-оферты в основном планируют по евробондам.

Где смотреть оферту?

Дату возможного погашения до срока публикуют заранее. Информация о ней есть:

Планируют ли по облигации оферту, можно оценить по показателю дюрации в QUIK. По бумагам с правом досрочного выкупа его рассчитывают не к моменту погашения, а к дате ближайшей оферты. Она точно есть, если, например, до погашения еще 5 лет, а показатель дюрации меньше года.

Как погасить облигацию по оферте?

В случае, когда облигации отзывает эмитент (Call-оферта), от инвестора не ожидают никаких лишних действий или расходов. Процедура такая же, как при обычном погашении по сроку.

Механизм Put-оферты включает два этапа:

Справка! Условия выкупа следует узнавать заранее, так как по разным облигациям они отличаются способами подачи уведомления и разными техническими моментами.

Расчет такой доходности особенно важен инвестору для облигаций с переменным купоном. По ним рассчитать доходность на дату погашения можно только приблизительно, так как эмитент меняет процент купона после оферты. И поэтому здесь правильнее определять именно доходность к дате ближайшей оферты.

По факту показатель рассчитывается так же, как доходность к погашению. Только вместо даты погашения берут дату ближайшей оферты.

Процедуры погашения по сроку и досрочно различаются по таким критериям:

Долговые обязательства с возможностью погасить их до срока имеют плюсы и минусы для инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Наличие по облигации оферты превращает одно долгосрочное вложение в долговую бумагу в несколько краткосрочных. Причем доходность может меняться. В чем отличие облигаций с офертой, где ее посмотреть и почему это важно инвестору, читайте дальше.

Облигации, которые можно погасить досрочно, обычно купонные. Дата купона по ним совпадает с датой возможного досрочного выкупа. По российским долговым бумагам проценты по купонам выплачивают в среднем раз в 3 года. Такая же и периодичность оферты.

Внимание! Купон по облигациям с офертой переменный: его размер меняется один раз за установленный период.

В зависимости от инициатора досрочного погашения, выделяют два типа оферты:

Почти все российские долговые бумаги с офертой выпущены как безотзывные. Call-оферты в основном планируют по евробондам.

Где смотреть оферту?

Дату возможного погашения до срока публикуют заранее. Информация о ней есть:

Планируют ли по облигации оферту, можно оценить по показателю дюрации в QUIK. По бумагам с правом досрочного выкупа его рассчитывают не к моменту погашения, а к дате ближайшей оферты. Она точно есть, если, например, до погашения еще 5 лет, а показатель дюрации меньше года.

Как погасить облигацию по оферте?

В случае, когда облигации отзывает эмитент (Call-оферта), от инвестора не ожидают никаких лишних действий или расходов. Процедура такая же, как при обычном погашении по сроку.

Механизм Put-оферты включает два этапа:

Справка! Условия выкупа следует узнавать заранее, так как по разным облигациям они отличаются способами подачи уведомления и разными техническими моментами.

Расчет такой доходности особенно важен инвестору для облигаций с переменным купоном. По ним рассчитать доходность на дату погашения можно только приблизительно, так как эмитент меняет процент купона после оферты. И поэтому здесь правильнее определять именно доходность к дате ближайшей оферты.

По факту показатель рассчитывается так же, как доходность к погашению. Только вместо даты погашения берут дату ближайшей оферты.

Процедуры погашения по сроку и досрочно различаются по таким критериям:

Долговые обязательства с возможностью погасить их до срока имеют плюсы и минусы для инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Оферта по облигациям. Что нужно знать инвестору об этом

При расчете доходности облигаций часто можно увидеть термины «доходность к погашению» и «доходность к дате ближайшей оферты». Если с первым все понятно, то второй часто вызывает вопросы у неискушенного инвестора. Разберемся, что же это за оферта.

Оферта — предложение о заключении сделки, в котором изложены существенные условия договора, адресованное ограниченному или неограниченному кругу лиц. Если получатель принимает оферту, это означает заключение между сторонами предложенного договора на оговоренных в оферте условиях.

В случае с облигациями оферта является предложением о досрочном погашении облигации эмитентом по заранее оговоренной цене. Все оферты можно разделить на две категории: оферта с Call-опционом (call-оферта) и оферта с Put-опционом (put-оферта).

Call-оферта — в дату оферты эмитент имеет право полностью или частично погасить облигационный выпуск в одностороннем порядке. Соответственно, инвестор обязан предоставить бумаги к выкупу. Облигации с таким типом оферты еще называют отзывными.

Такой тип оферты удобен для эмитента, потому что позволяет ему при необходимости снизить уровень долговой нагрузки, а также снизить стоимость заимствования в случае снижения процентных ставок и улучшения конъюнктуры рынка (с дальнейшим рефинансированием долга). Для инвесторов это определенный риск, так как в случае снижения процентных ставок им придется реинвестировать средства под более низкий процент уже в другие инструменты. Поэтому отзывные облигации, как правило, имеют премию в доходности.

Put-оферта, еще её называют безотзывной — в дату оферты инвестор может по желанию предъявить облигацию к погашению или оставить её до следующей оферты. Соответственно, эмитент обязан выкупить все предъявленные инвесторами облигации. Облигации с таким типом оферты еще называют возвратными.

Такой тип оферты является наиболее распространенным на российском рынке. Оферта позволяет инвестору высвободить средства при досрочном погашении для реинвестирования по более высокой доходности в случае роста процентных ставок и застраховаться от рисков, связанных с длительным владением облигацией.

Отзывные облигации или облигации с call-опционом могут быть досрочно погашены по требованию эмитента, а возвратные или облигации с put-опционом могут быть досрочно погашены по требованию инвесторов.

Облигации с офертой на Московской бирже

На Московской бирже отзывные облигации достаточно редки. В основном бумаги с call-офертой встречаются среди еврооблигаций, номинированных в иностранной валюте. А вот возвратные встречаются довольно часто среди корпоративных облигаций с переменным купоном. Размер купона по таким бумагам фиксируется только до даты очередной оферты, а после нее эмитент меняет купон, как правило, в соответствии с актуальными рыночными доходностями аналогичных выпусков. Инвесторы, которые не планируют держать облигации по новой процентной ставке, могут предъявить облигации к выкупу, и эмитент обязан будет их погасить по номинальной стоимости.

Облигация Детский мир БО-04 с переменным купоном. Процентная ставка 9,5% зафиксирована до 03.04.2020 г. В эту дату инвестор может предъявить облигации к выкупу по безотзывной оферте, если его не устраивает процентная ставка на следующий период или требуются наличные.

Такая форма облигации удобна и эмитенту, и инвесторам. Для инвесторов это возможность снизить риск, связанный с длительным владением бумагой. Для многих держателей долговых бумаг российских эмитентов это является весьма значимым преимуществом, так как ситуация с кредитным рейтингом эмитентов может сильно поменяться в короткие сроки, и возможность погасить облигацию по номиналу досрочно позволяет компенсировать этот риск. Для эмитента же это способ понизить стоимость заимствований в случае снижения процентных ставок с одной стороны, и возможность избежать частых перевыпусков краткосрочных обязательств, с другой.

По сути, возвратные облигации с переменным купоном это несколько последовательных коротких облигаций с фиксированным купоном, преобразованные в один длинный выпуск с сохранением преимуществ для обеих сторон.

Точную доходность к погашению для облигаций с переменным купоном посчитать невозможно, так как после каждой оферты купон меняется. В этом случае удобнее рассчитывать ту самую доходность к дате ближайшей оферты, о которой шла речь в начале статьи. По сути она идентична доходности к погашению, если вы рассчитываете продать облигацию по оферте.

Как погасить облигацию по оферте

Дата оферты по облигации известна заранее. Её можно посмотреть в проспекте эмиссии, на странице конкретной облигации на Московской бирже, или на специализированных ресурсах вроде rusbonds.ru или cbonds.ru. Незадолго до даты оферты в новостях эмитента или на сайте https://nsddata.ru/ru/news можно увидеть объявление о соответствующем корпоративном действии.

Не позднее, чем за 3 рабочих дня до даты окончания приема заявок клиенту необходимо направить уведомление эмитенту или его агенту о намерении предъявить бумаги к оферте. Клиенты БКС могут направить уведомление через трейдеров компании в письменном виде, по телефону 8-800-100-55-44 или сообщением в Quik. Услуга платная, стоимость необходимо уточнять отдельно.

Если клиент подал уведомление эмитенту (агенту) самостоятельно, то в дату выкупа ему необходимо выставить по телефону адресную заявку. Если уведомление было подано через трейдеров БКС, то специалисты компании выставляют заявку на основании уведомления без дополнительных действий со стороны клиента.

Стоит учитывать, что каждый выкуп может иметь индивидуальные особенности по способам подачи поручения и прочим техническим нюансам, поэтому лучше уточнять их заранее. Информацию можно получить в указанных выше источниках либо у специалистов брокерской компании.

Особенности использования оферты

Не стоит забывать о том, что вторичное обращение облигаций на рынке начинается с момента регистрации эмитентом отчета об итогах выпуска ценных бумаг в ФКЦБ России. Заключение сделок по оферте также относится к вторичному обращению. Не исключено, что может получиться ситуация, когда инвестор, покупая облигацию и рассчитывая на погашение по ближайшей оферте, не сможет предъявить её к выкупу, потому что к этой дате выпуск все еще будет находиться на стадии размещения. Такая ситуация характерна для выпусков, имеющих длительный период размещения с невысокой активностью покупателей. В таком случаю держатель облигации будет вынужден ждать следующей оферты, если она есть, или даты погашения. На практике такая ситуация очень маловероятна, но все же возможна.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Корпоративные облигации на Московской бирже

Для тех, кто много читает и хорошо считает

В статье «Дать денег Минфину» я рассказал, что такое облигации и как инвестировать в ОФЗ — российские государственные облигации, выпускаемые Минфином. Если вы еще не прочитали ту статью, прочитайте сейчас — знания из нее нам понадобятся.

Сегодня поговорим про корпоративные облигации — их выпускает не Минфин, а корпорации. У них выше доходность и выше риск.

Напомню: когда компания выпускает облигации, она берет деньги в долг. Дают ей деньги те, кто покупает эти облигации. Далее компания постепенно платит процентные платежи — купоны. В конце срока облигации компания возвращает тело долга — номинал. Когда состоятся платежи и какого они будут размера — известно заранее. Когда вы покупаете облигацию на бирже, вы как бы перекупаете чье-то право получить будущие платежи по облигации от должника.

Так как мы объясняем всё на примерах, то рассмотрим выпуск рублевых облигаций Тинькофф БО-7 (RU000A0JWM31). БО в названии означает, что это биржевые облигации, выпускаемые по упрощенной схеме, 7 — номер выпуска, RU000A0JWM31 — уникальный идентификатор.

Что нам предлагают

Корпоративные облигации — это ценные бумаги для тех, кто готов глубоко разбираться в рисках и торговать большими суммами. Их выпускает не Минфин, а корпорации. У них выше риск и выше доходность. С такими облигациями нужно оценить кредитное качество каждого отдельного заемщика — стоит ли давать ему деньги в долг, вернет ли он их.

Для начала мы должны оценить эмитента и разобраться в параметрах выпуска: срок погашения, размеры купонов, даты их выплаты. Нам это нужно, чтобы оценить, что за компания выпускает облигацию и можно ли ей доверять.

Источник такой информации — документация по выпуску. Она доступна в карточке эмитента на сайте Московской биржи и на сайте обязательного раскрытия информации Интерфакса. Информация также может быть доступна на сайте эмитента, но на сайте Тинькофф-банка есть только часть документов.

Самостоятельно собрать параметры выпуска из первоисточников — тот еще квест. На практике для быстрой оценки лучше использовать специальные сервисы, в которых эта информация уже собрана.

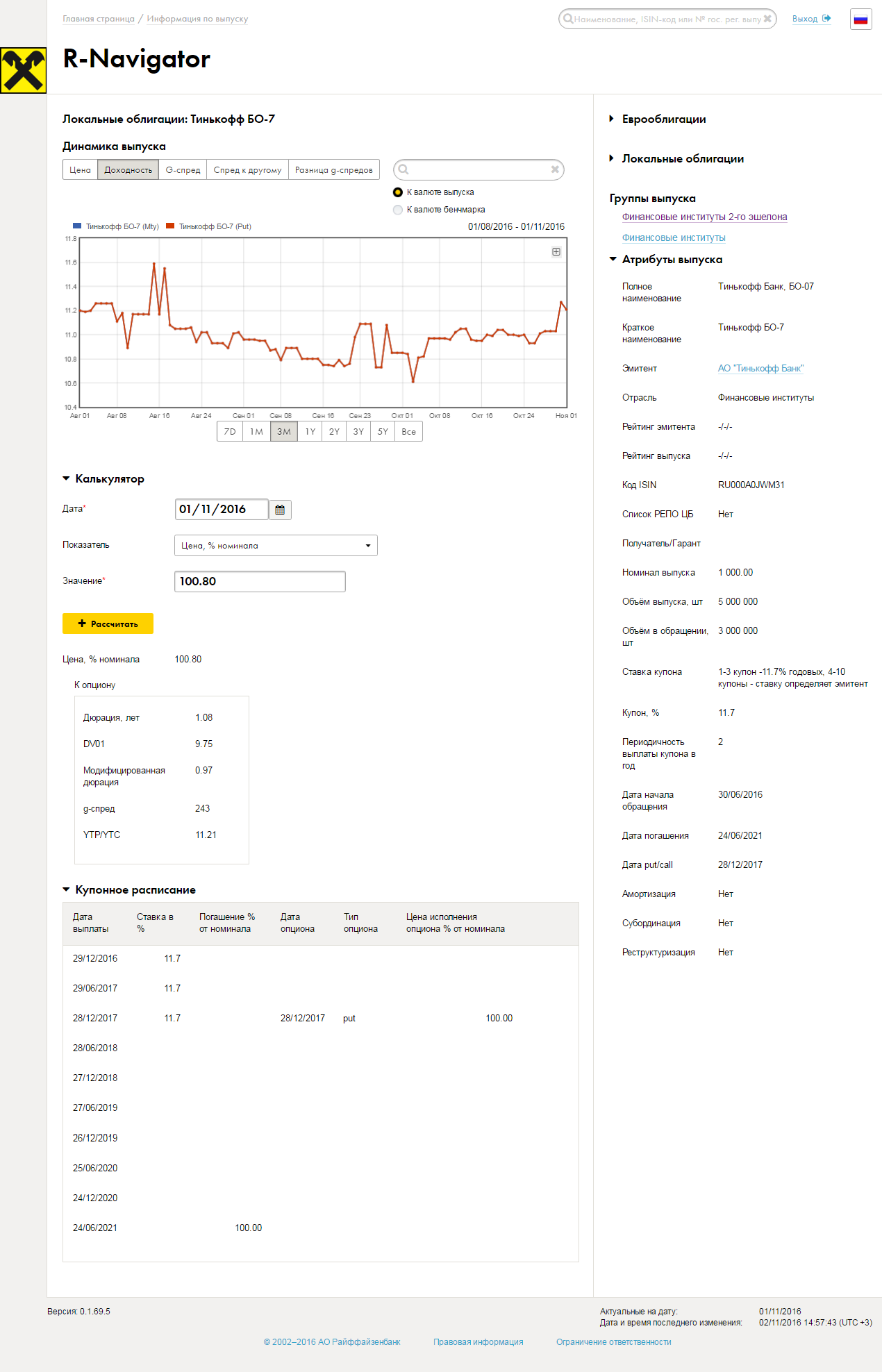

Хороший бесплатный общедоступный сервис с информацией об облигационных выпусках есть у «Финама». Я воспользуюсь более наглядным, но требующим регистрации сервисом «Райффайзенбанка» «Р‑Навигатор»:

Из карточки видно, что Тинькофф БО-7 — это выпуск рублевых облигаций номиналом 1000 рублей с полугодовым купоном. То есть дать Тинькофф-банку денег можно суммами, кратными 1000 рублей, а выплачивать долги банк будет каждые полгода.

Ставка первых трех купонов установлена на уровне 11,7% годовых, или 58,34 рубля. То есть на каждую 1000 рублей Тинькофф-банк будет выплачивать вам по 58,34 рубля каждые полгода.

Погашение облигаций состоится в июне 2021 года. Однако в конце третьего купонного периода, который заканчивается 28 декабря 2017 года, предусмотрена возможность досрочного погашения, если вы этого захотите. В карточке возможность обозначена словом put в строке третьего купона. А вот как это сформулировано в документации:

«Эмитент будет обязан приобрести биржевые облигации по требованиям их владельцев, заявленным в течение последних пяти рабочих дней третьего купонного периода».

Возможность досрочного погашения называется офертой или put-опционом.

Благодаря оферте выпуск из пятилетнего становится двухлетним. То есть владельцы облигаций Тинькофф БО-7 могут получить свои деньги не в 2021 году, а уже в 2017, если захотят.

Перед наступлением оферты банк объявит ставку следующих купонов. Если ставка будет привлекательной, то облигации можно не погашать, а держать дальше.

Что такое оферта или put-опцион

Многие российские корпоративные облигации имеют оферты, или put-опционы. Это значит, что в определенный период у держателя облигаций есть право предъявить облигации к выкупу по номиналу. То есть досрочно вернуть себе те деньги, которые он как бы дал в долг.

Чаще всего эмитент дает такое право, когда ставка купонов определена не для всех купонных периодов. Как в случае с Тинькофф-банком: для первых трех купонов он гарантирует ставку 11,7% годовых, а что будет дальше — посмотрим через полтора года.

Когда эмитент объявит новую порцию ставок, они могут оказаться невыгодными для держателя. На такой случай у держателя должна быть возможность выйти из игры. Для этого и нужны оферты.

Бывают выпуски, у которых все купоны известны, но оферты всё равно предусмотрены. Это делается, чтобы снизить риски держателей облигаций и таким образом сделать облигации более привлекательными. Риск снижается потому, что если ставка станет ниже рыночной, то держатели смогут предъявить облигации к погашению.

Как вы будете погашать свои облигации по оферте, зависит от вашего брокера. У некоторых процедура стоит около 1000 рублей, но брокер всё делает за вас. У других процедура бесплатная, но вам нужно самостоятельно известить эмитента, что ваши облигации нужно выкупить. Затем в назначенный день в специальном окне в биржевом терминале совершить сделку со специальным агентом.

Помимо комиссии брокера может появиться и комиссия депозитария — той компании, которая как бы хранит ваши ценные бумаги. Сумму такой комиссии не всегда можно узнать заранее, но она сопоставима с ценой предъявления к выкупу через брокера.

Доходность

Для частного инвестора доходность облигаций на бирже никогда не будет равна купонной доходности. Дело в том, что ставка на рынке постоянно изменяется, а вслед за ними меняется и цена облигаций. О влиянии цены на доходность я рассказывал в первой статье цикла.

Узнать текущую цену и доходность можно на бирже. Для этого смотрим на цены и доходности предыдущих сделок или имеющихся заявок. Грубо говоря, на каких условиях сейчас торгуются облигации по факту, а не на бумаге.

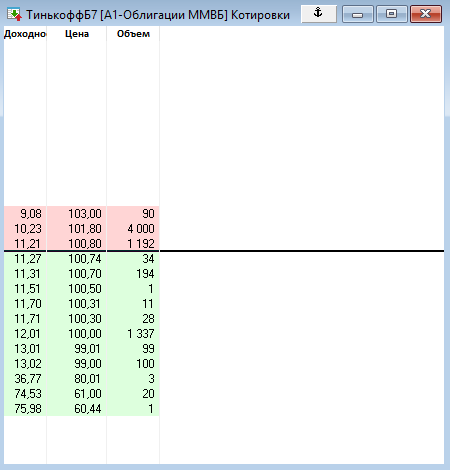

В моем биржевом терминале QUIK есть таблица с двадцатью лучшими заявками на покупку и продажу. Красные строки — продажа, зеленые — покупка:

На картинке цена лучшего предложения на продажу — 100,80%. Рассчитанная биржей доходность по такой цене составляет 11,21%. Это значит, что покупка и удержание этих облигаций до погашения по оферте принесет 11,21% годовых.

Доходность облигаций, рассчитываемая биржей

В статье «Дать денег Минфину» для простоты изложения я рассчитывал так называемую простую доходность. По аналогии со вкладом — это доходность вклада без капитализации процентов.

Но Московская биржа рассчитывает так называемую эффективную доходность. Эффективная доходность — это доходность с учетом реинвестирования купонов по той же ставке, по которой были сделаны первоначальные инвестиции. Продолжая аналогию с вкладом, это вклад с капитализацией процентов. Доходность с капитализацией больше.

Расчет эффективной доходности строится на ряде допущений. Например, что вы сможете реинвестировать купоны под ту же ставку. На практике это не всегда осуществимо: ставка может измениться, ваши купонные выплаты при небольшом пакете могут не быть кратны цене облигаций для покупки.

Также эффективная доходность считается относительно предлагаемой на бирже цены, а не номинальной. Если помните, облигации Тинькофф-банка при выпуске имели доходность 11,7%, а сейчас мы видим доходность 11,21%. Куда делись 0,49%? Чтобы это понять, нужно смотреть на цену, по которой эту облигацию продают: 100,80% номинала. То есть облигацию номиналом 1000 рублей продают за 1008 рублей. Эта переплата снижает эффективную доходность.

Если хотите не переплачивать и повысить доходность, нужно будет купить облигации по заниженной цене, но для этого должны быть какие-то веские причины — например резкое изменение ставок в экономике. Об этом читайте в разделе «Рыночный риск».

Так или иначе, биржа рассчитывает именно эффективную доходность, и это нужно учитывать при оценке.

Узнав доходность выпуска облигаций по цене на бирже, нам нужно как-то оценить: хорошая ли это доходность и стоит ли покупать такие облигации. Обычно в этом случае облигации сравнивают с государственными.

Нам для сравнения подойдет выпуск ОФЗ 25081 с фиксированным купоном и погашением в январе 2018 года. Текущая доходность этого выпуска ОФЗ составляет 8,8% — это ниже, чем у Тинькофф БО-7. Получается, облигации Тинькофф-банка выгоднее, чем облигации Минфина.

Разница в доходности между Минфином и Тинькофф-банком объясняется разным кредитным риском. У Тинькофф-банка риск выше.

Кредитный риск

Кредитный риск — это риск дефолта эмитента, то есть риск того, что компания перестанет платить купонные платежи или не вернет тело долга — номинал облигации.

Дефолт 1998 года заключался в отказе эмитента — России — платить по своим долгам — гособлигациям

Быстро оценить кредитный риск можно по кредитному рейтингу международного рейтингового агентства. Рейтинги присваиваются эмитентам, но у отдельных выпусков облигаций могут быть собственные рейтинги. Наличие рейтинга международного агентства уже говорит о некоем минимальном качестве и размере бизнеса эмитента.

У Тинькофф-банка, согласно его сайту, спекулятивный рейтинг BB− с нейтральным прогнозом от «Фитч» и спекулятивный рейтинг B1 с нейтральным прогнозом от «Мудис».

Рейтинги Тинькофф-банка отражают высокий риск инвестиций и находятся ниже рейтинга российских гособлигаций. Рейтинг гособлигаций — это как бы рейтинг всей страны, его называют суверенным рейтингом.

Как реализуется кредитный риск

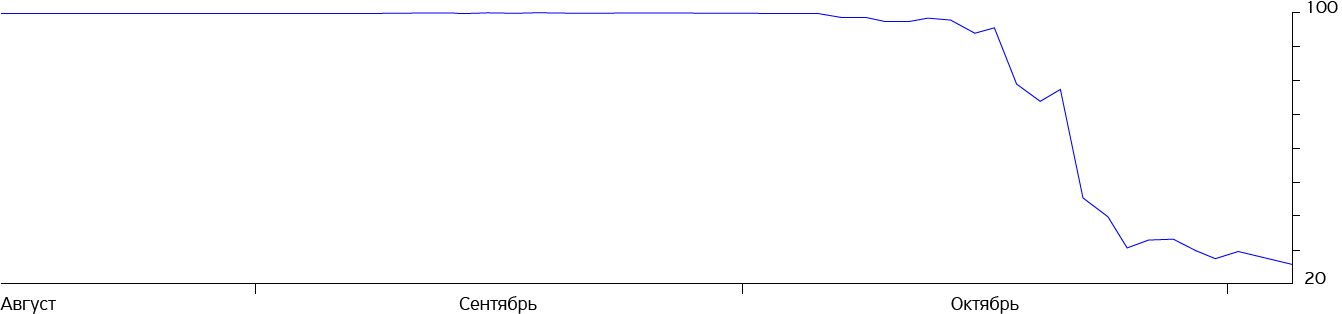

Пример реализации кредитного риска — история с банком «Пересвет».

В начале октября 2016 года агентство «Фитч» указало на некоторые риски банка, причем кредитный рейтинг понижен не был.

13–14 октября появилась новость об исчезновении председателя правления банка. Центробанк, обычно не комментирующий работу действующих банков, выступил с успокаивающим заявлением. Примерно тогда же началось обвальное падение цен на облигации «Пересвета».

Цены на облигации «Пересвета» обвалились по понятной причине — у инвесторов резко пропала вера. Вера в то, что банк расплатится по своим долгам.

Когда я это пишу, облигации «Пересвета» торгуются по 280 рублей за 1000 номинала с доходностью примерно 380% годовых:

Если ЦБ отзовет лицензию банка, то обращение облигаций на бирже будет прекращено. После этого узнать цену будет негде — дальнейшая судьба вложенных денег больше не будет касаться биржи.

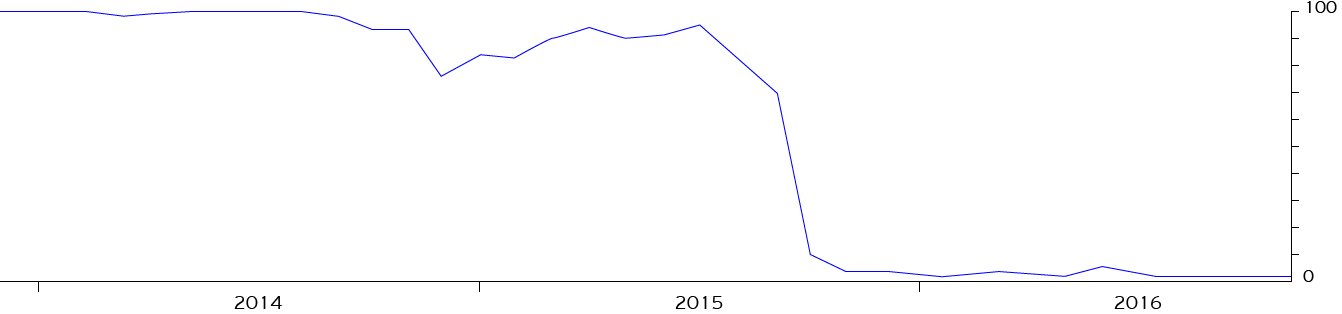

Другой яркий пример из прошлого — прекращение деятельности «Трансаэро», чьи облигации сейчас торгуются по 20 рублей за 1000 рублей номинала, то есть две копейки за рубль:

По сравнению с «Трансаэро» облигации «Пересвета» еще очень дороги.

Рыночный риск

Помимо кредитного риска есть еще и рыночный риск. Это риск изменения ситуации на финансовом рынке, в частности — риск изменения процентных ставок в экономике.

Этот риск одинаково влияет и на государственные, и на корпоративные облигации. Он связан со ставками в экономике: если они падают, то облигации дорожают, а доходность падает. И наоборот.

Как реализуется рыночный риск

Представим, что 31 октября 2014 года мы инвестировали в гособлигации со сроком погашения один год и существующей на тот момент доходностью 9,5%.

Всего через полтора месяца, в черный вторник 16 декабря 2014 года, российский ЦБ на фоне обвальной девальвации рубля одномоментно поднимает ключевую ставку сразу на 6,5 процентного пункта до 17% годовых.

Ключевая ставка, помимо прочего, влияет на ставки вкладов и доходность многих других финансовых инструментов. Раньше у тебя, грубо говоря, были вклады под 9% и облигации под 9,5%. А теперь — вклады под 18% и облигации под 9,5%. Облигации с такой доходностью резко становятся невыгодными.

Если мы хотим теперь продать наши облигации, нужно предложить рынку какие-то конкурентные условия, то есть догнать по доходности 18%. Это можно сделать либо изменением суммы купона — то есть платить больше по долгу, — либо изменением стоимости самой облигации.

Сумму купона мы менять не можем, потому что мы не Минфин. Но мы можем поменять стоимость облигации, то есть продать ее дешевле, чем купили. Грубо говоря, купили мы за 999 рублей, а продавать будем за 990. Снижая цену, мы догоняем доходность до конкурентной.

Что в итоге: ставка выросла, конкуренция финансовых инструментов усилилась. Если теперь продавать наши облигации, придется терять деньги.

Другой вариант — держать облигации до погашения. То есть дождаться, пока придет срок расплаты, Минфин выплатит нам последний купон и вернет по 1000 рублей на каждую облигацию. Но доходность 9,5% годовых к моменту погашения может оказаться ниже рыночной.

Может быть и обратная ситуация: в том же декабре 2014-го люди с крепкими нервами могли купить уже знакомые нам ОФЗ 25080 с доходностью 18,73%. Это значит, что такая доходность будет всю дорогу, вплоть до погашения. По сравнению с нынешней доходностью 9% это щедро.

Я рассмотрел пример с гособлигациями, потому что исторические данные по доходности гособлигаций легко доступны на сайте Московской биржи. С корпоративными происходило то же самое.

Доходность после налогов

Эффективная доходность Тинькофф БО-7 по расчетам биржи составила 11,21%. Однако в отличие от государственных облигаций с купонов по корпоративным придется заплатить налог на доходы физических лиц ( НДФЛ ). Налоги вычтет эмитент или депозитарий, и к вам купон придет уже очищенный от налогов. И это кардинально меняет картину.

На что отдаем часть зарплаты

За вычетом НДФЛ эффективная доходность Тинькофф БО-7 составит около 9,20% годовых, а простая доходность — 8,63% годовых. Таким образом, НДФЛ резко приближает доходность корпоративного выпуска Тинькофф БО-7 к доходности государственных ОФЗ 25081. При этом разница в рисках существенная.

Не стоит забывать и про вклады. В зависимости от условий пополнения и капитализации ставка по депозиту в Тинькофф-банке на аналогичные 14 месяцев составит от 6,69 до 8,29% годовых.

И как вернуть деньги из лопнувшего банка