Что такое нулевой расчет

Нулевой отчет РСВ за 2020 год: бланк и образец

Расчет по страховым взносам представляется всеми организациями и ИП, имеющими наемных работников. Факт выплаты дохода сотрудникам при этом значения не имеет. Рассмотрим, по какой форме и в какой срок нужно сдать в ИФНС нулевой РСВ за 2020 год.

Нужно ли сдавать нулевой РСВ?

Расчет по страховым взносам содержит в себе информацию об исчисленных и уплаченных в отчетном периоде страховых взносах за сотрудников. РСВ как нулевой, так и с начислениями, сдается в отношении:

К лицам, обязанным сдать РСВ, относятся:

В каких случаях сдается нулевой РСВ

Нулевой РСВ за 2020 год сдают:

При этом, не имеет значения заключен ли с ним трудовой договор и выплачивается ли ему заработная плата (Письмо Минфина России от 18.06.2018 № 03-15-05/41578).

Работодатели сдают отчет, даже если в 2020 году деятельность не велась и доходы сотрудникам не выплачивались вообще (Письмо ФНС России от 03.04.2017 № БС-4-11/6174).

Главы КФХ сдают отчет не только в случае приостановки деятельности, но и тогда, когда сотрудников нет совсем (Письмо ФНС России от 25.12.2017 № ГД-4-11/26372@).

Не сдают нулевой РСВ ИП, адвокаты и нотариусы, не имеющие наемных работников.

Форма нулевого РСВ за 2020 год

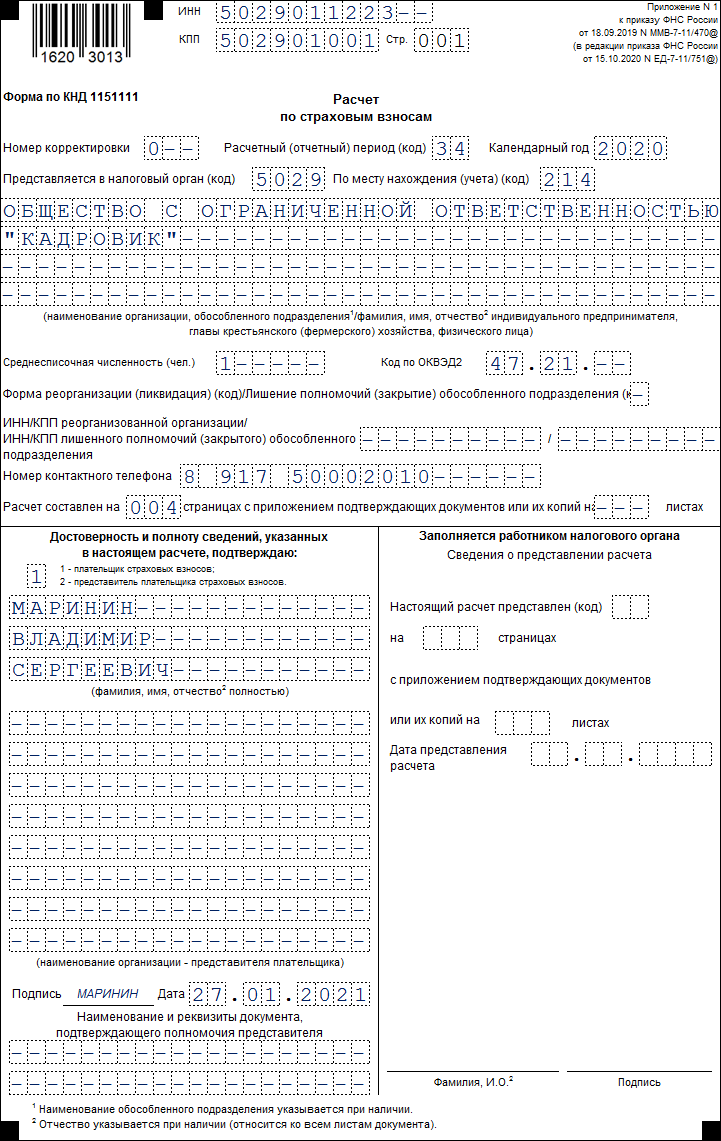

Нулевой РСВ за 2020 год сдается по обновленной форме. Изменения внесены Приказом ФНС от 15.10.2020 № ЕД-7-11/751@ в Приказ ФНС от 18.09.2019 № ММВ-7-11/470@, утверждающий действующую форму расчета.

С 01.01.2020 при сдаче нулевого РСВ нужно заполнять (Письмо Минфина РФ от 09.10.2019 № 03-15-05/77364):

Приложения к Разделу 1 заполнять не нужно.

Как сдавать нулевой РСВ за 2020 год

Сдача обычного РСВ напрямую привязана к количеству сотрудников, которым выплачен доход. Если их больше 10, то отчет сдается только в электронной форме, если 10 и меньше — допускается представление РСВ на бумаге.

Нулевой РСВ не привязан к количеству сотрудников, так как причиной его представления является отсутствие выплат в целом. А это значит, что сдать его можно:

Сдать отчет в ИФНС можно лично, через представителя или направив заказным письмом с описью вложения.

РСВ в форме электронного документа направляется в ИФНС по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет подписывается ЭЦП.

Срок сдачи нулевого РСВ за 2020 год

Срок сдачи РСВ как нулевого, так и с начислениями — не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи отчета за 2020 год выпадает на выходной день (субботу 30.01.2021) и поэтому переносится на ближайший рабочий день.

Сдать нулевой РСВ за 2020 нужно не позднее 01.02.2021.

Требования к заполнению РСВ за 2020 год

Заполняя нулевой РСВ, нужно придерживаться определенных требований. Перечислены они в Порядке заполнения расчета, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/470@ (в ред. Приказа ФНС от 15.10.2020 № ЕД-7-11/751@):

Заполняем титульный лист

Титульный лист заполните в общем порядке с указанием всех необходимых данных о страхователе. Подробно об этом мы рассказали в этой статье.

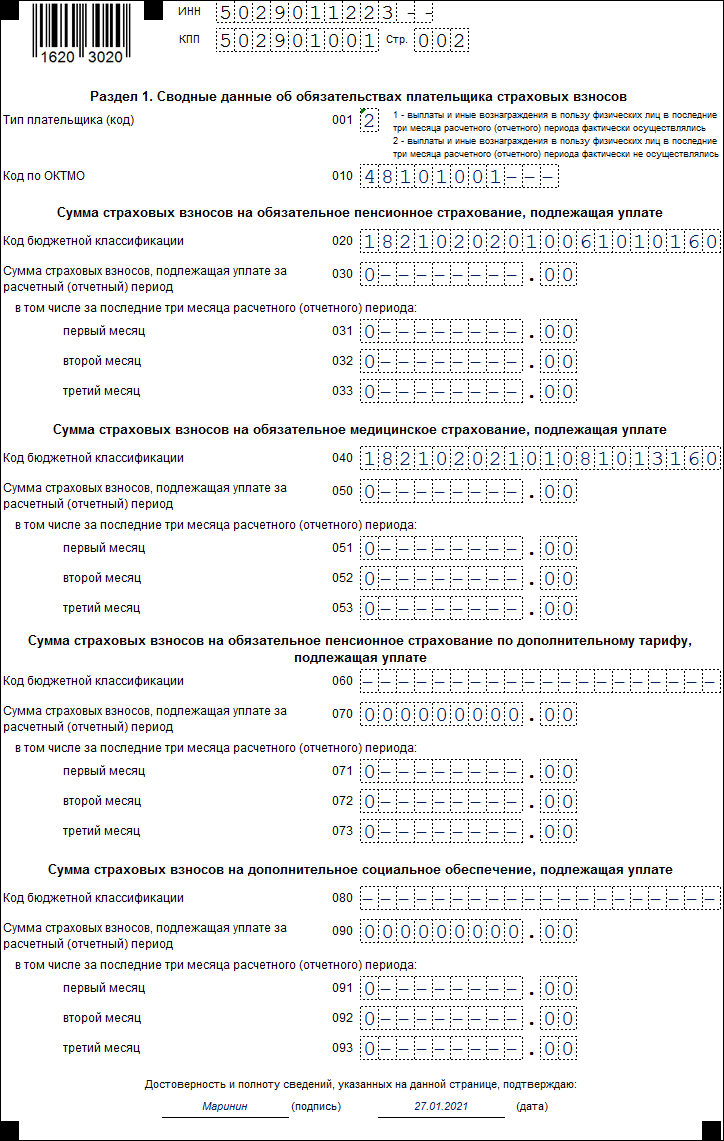

Заполняем раздел 1

В разделе 1 заполните:

Код необходимо указать в соответствии с Классификатором, утв. Приказом Росстандарта от 14.06.2013 № 159-ст. Узнать ОКТМО можно также с помощью бесплатного сервиса на сайте ФНС РФ.

При заполнении нулевого РСВ за 2020 год необходимо указать КБК 18210202010061010160.

Заполняя нулевой РСВ 2020 укажите код 18210202101081013160.

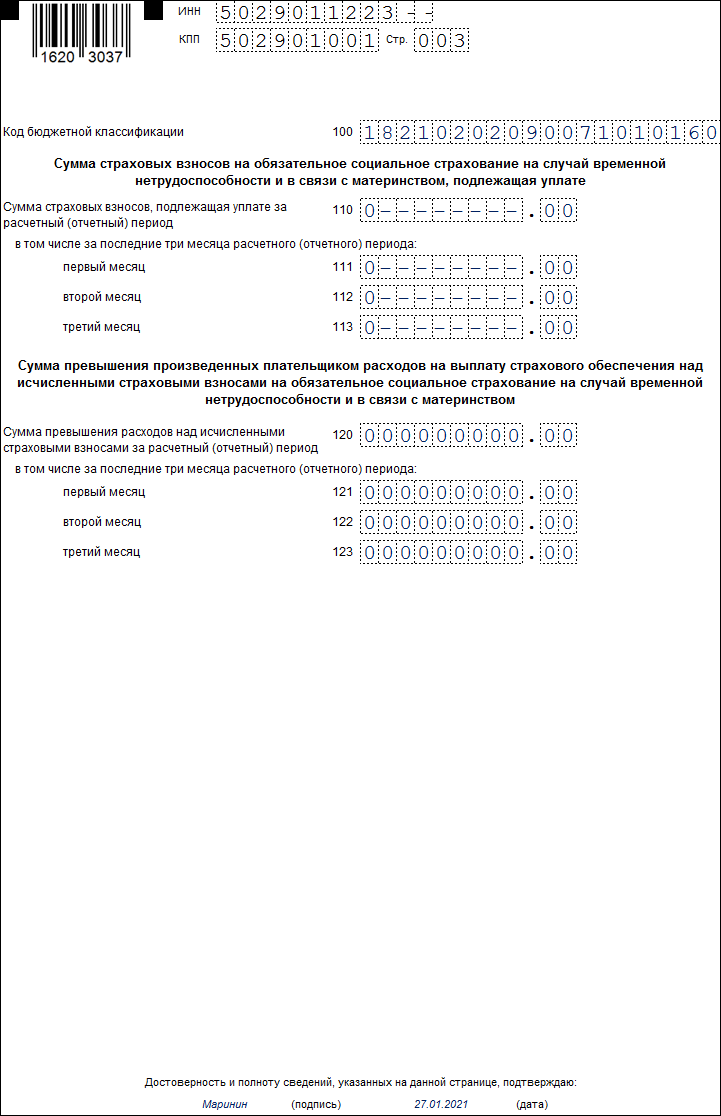

Оформляя отчет за 2020 год укажите КБК 18210202090071010160.

Во всех остальных строках нужно поставить нули.

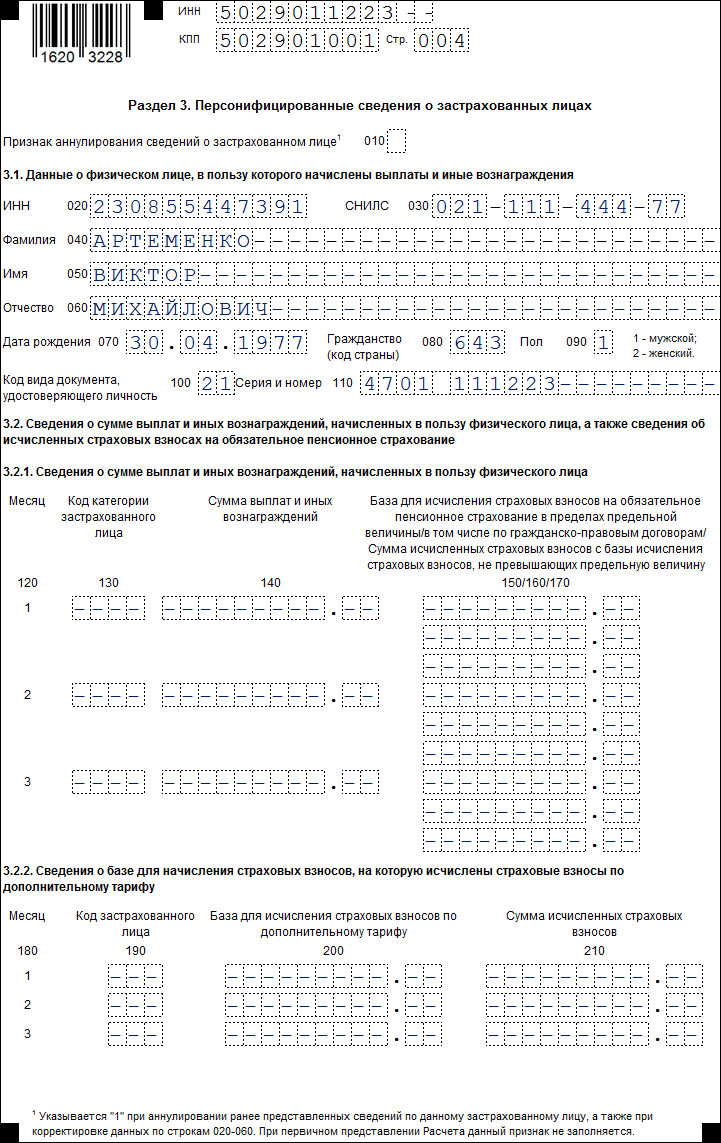

Заполняем раздел 3

Раздел 3 нулевого РСВ заполните на каждого числившегося у вас работника (Письмо Минфина от 02.09.2020 № 03-15-06/76812).

Как правильно заполнить нулевой расчет по страховым взносам

Нулевой расчет по страховым взносам — это отчет, в котором организация отражает отсутствие начислений по соцстрахованию и выплат в бюджет. Его сдают организации, которые не платили зарплату сотрудникам в отчетном периоде. За 3 квартал 2021 сведения отправляют до 01.11.2021.

Кто обязан сдавать расчет по страховым взносам

Лица, выплачивающие вознаграждения работникам, обязаны ежеквартально отчитываться по начисленным страховым взносам (ст. 431 НК РФ). Отсутствие выплат сотрудникам не освобождает организацию от предоставления отчета в инспекцию. Минфин и ФНС разъясняют, что в таком случае заполняют нулевой расчет по страховым взносам при отсутствии работников (письмо Минфина № 03-15-07/17273 от 24.03.2017, письмо ФНС № ГД-4-11/6190@ от 02.04.2018).

Необходимость сдавать расчет не отменяется, даже если обязанности генерального директора исполняет единственный собственник без заключения трудового договора, а иных сотрудников в организации пока нет. В расчете по страховым, если у 1 человека нет начислений, в разделе 3 приводят персонифицированные сведения о генеральном директоре.

Используйте бесплатно инструкцию по заполнению расчета по страховым взносам от КонсультантПлюс. Эксперты рассказали, как правильно заполнять формы в разных ситуациях.

Сдают ли РСВ предприниматели без работников

Плательщиками соцвзносов признаются не только организации, но и индивидуальные предприниматели. Предприниматель вправе нанимать работников, но иногда ведет предпринимательскую деятельность и без привлечения сотрудников. Нужно ли сдавать РСВ ИП без работников — нет, в этом случае сотрудники налоговой службы вправе потребовать объяснений. Поясните им в письменной форме, что вы работаете без привлечения наемных сотрудников.

Если у ИП сотрудники есть, но они не работают (в отпуске без сохранения заработной платы, в декрете), то предприниматель сдает нулевую отчетность.

По какой форме сдавать расчет по страховым взносам

В 2021 используется новая форма, по которой необходимо заполнить нулевую РСВ за 3 квартал 2021 года, утвержденная приказом ФНС № ММВ-7-11/470@ от 18.09.2019 в редакции приказа № ЕД-7-11/751@ от 15.10.2020. В нем же, в приложении 2, подробно описаны правила и порядок заполнения отчетной формы.

РСВ сдают в налоговую инспекцию по месту нахождения организации. Кроме этого расчета, плательщики страховых взносов в обязательном порядке подают еще два отчета по персонифицированному учету в Пенсионный фонд РФ:

Как сдать нулевой расчет

Начиная с 2017 года, расчет по страховым взносам предоставляется в налоговую инспекцию по местонахождению организации. Ранее расчет сдавали в ПФР.

Вот как сдать РСВ, если зарплата не начислялась (ст. 431 НК РФ):

РСВ сдается на бумаге, только если численность работников компании не превышает 10 человек (п. 10 ст. 431 НК РФ).

ООО «Компания» не ведет деятельность. В штате компании 26 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2021. Руководитель обратился в ИФНС за уточнением, нужно ли сдавать расчет по страховым взносам, если нет начисления зарплаты, и инспектор подтвердил обязанность сдачи нулевой формы.

ООО отправляет расчет в электронной форме через оператора ТКС, подписав электронной цифровой подписью уполномоченного лица. Сервис отправки отчетности проверяет, насколько корректно заполнен расчет. Если после заполнения не выгружается РСВ, необходимо проверить правильность.

Когда сдавать РСВ

Расчет подается в налоговую не позднее 30-го числа месяца, следующего за отчетным кварталом. Если последний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на следующий первый рабочий день ( п. 7 ст. 6.1 НК РФ).

Сроки сдачи нулевой РСВ в 2021 году (п. 7 ст. 431 НК РФ):

| Период | Последний день сдачи |

|---|---|

| 4 квартал 2020 | 01.02.2021 |

| 1 квартал 2021 | 30.04.2021 |

| Полугодие 2021 | 30.07.2021 |

| 9 месяцев 2021 | 01.11.2021 |

| 4 квартал 2021 | 31.01.2022 |

Какие предусмотрены санкции за несдачу РСВ

Отчет по страховым взносам сдают в бумажном или электронном виде (ст. 431 НК РФ). Если организация нарушит срок, порядок или форму сдачи, налоговики выпишут штраф. В НК РФ не указано напрямую, нужно ли сдавать нулевой РСВ, если нет работников, но, по законодательной логике, предприниматели без наемных служащих отчетность не сдают. Чтобы избежать штрафов, направьте письменное пояснение в территориальную ИФНС.

Несмотря на то, что компания, не ведущая деятельность, отражает в отчетности нулевые показатели, к ней налоговики вправе применить следующие санкции:

Как правильно заполнить РСВ

В приказе № ММВ-7-11/470@ перечислены обязательные разделы нулевой РСВ в 2021 году для налогоплательщиков:

В отчете необходимо указать наименование, ИНН и КПП организации, период, за который сдается расчет, и код налогового органа. Во всех полях с показателями сумм проставьте нули. В разделе 3 указываются данные работников организации (как минимум генерального директора). В связи с отсутствием начислений подраздел 3.2 заполнять не нужно.

Как заполнить РСВ с нулевым тарифом по взносам

Страховые взносы за II квартал отменили — это касается пострадавшего бизнеса из реестра МСП. Но расчёт по страховым взносам нужно сдать до 30 июля. ФНС выпустила новые коды, контрольные соотношения и письма с разъяснениями для всех, кого коснулся нулевой тариф. Разберёмся, как заполнить РСВ за полугодие 2020 года.

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2018 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

Как заполнить РСВ с нулевым тарифом

От страховых взносов работодателей освободили, но расчёт сдать все равно придётся. ФНС разъяснила, что о применении нулевого тарифа работодатели смогут заявить через сдачу полугодового РСВ с нулевыми начислениями за II квартал. Если вы уже сдали расчёт и указали в нём суммы за апрель-июнь, заполните новый экземпляр по инструкции и сдайте как уточнёнку (информация ФНС России от 10.07.2020).

Для подготовки расчёта за первое полугодие используйте стандартный бланк РСВ, утверждённый приказом ФНС от 18.09.2019 N ММВ-7-11/470@. Правила заполнения налоговая разъяснила в письме от 09.06.2020 № БС-4-11/9528@.

В расчёте страховых взносов заполните:

Титульный лист и первый раздел заполняйте в стандартном порядке — тут изменений нет. Помните, что раздел 1 заполняется нарастающим итогом с начала года, поэтому нужно просуммировать соответствующие строки по каждому виду взносов из всех строк листов по разным тарифам. Но за апрель, май и июнь в первом разделе проставьте нули.

В отношении остальных листов появились новые разъяснения.

Как заполнить приложения 1 и 2 к разделу 1

Приложения 1 и 2 заполните в двух экземплярах — по одному для каждого тарифа (обычного и нулевого).

В первом экземпляре приложения поставьте код тарифа плательщика «01» и заполните его только данными по взносам за первый квартал. Укажите нарастающим итогом суммы выплат с 1 января по 31 марта. В графах 2, 3 и 4 проставьте нули, так как они предназначены для начислений за последние три месяца, а эти данные мы поместим в отдельный экземпляр.

В строке 001 «Код тарифа плательщика» для тарифа 0 % укажите код «21». Покажите в приложениях с этим кодом только начисления за II квартал — в общей сумме и по месяцам. В строке 060 Заполните все 4 поля нулями, так как за второй квартал взносы начислены по тарифу 0 %. Страницы нумеруйте по порядку, дублировать номера не надо.

Необлагаемые выплаты включайте в отчёт в соответствии с тем периодом, к которому они относятся. Если они отнесены к февралю, впишите их в отчет с кодом «01», если к маю — в отчет с кодом «21».

Как заполнить раздел 3

Раздел 3 заполните на каждого работника в одном экземпляре — для нулевого тарифа по взносам. В строке 130 подраздела 3.2.1 укажите код категории застрахованного лица из письма ФНС от 09.06.2020 № БС-4-11/9528@. Всего есть три кода категории:

Заполняйте раздел 3 в общем порядке, но в строках, где вы обычно показываете взносы, проставьте нули.

Бизнес из реестра МСП, который власти не отнесли к перечню наиболее пострадавших, тоже получил льготу. Такие работодатели платят взносы с части зарплаты, превышающей федеральный МРОТ по ставке 15 %. Для заполнения РСВ при этом предусмотрен иной порядок. Мы рассказывали, как заполнить расчёт по сниженным тарифам для страховых взносов.

Новые контрольные соотношения для нулевого тарифа

Новые контрольные соотношения для расчёта по нулевым тарифам ФНС опубликовала в письме от 10.06.2020 N БС-4-11/9607. Они дополняют предыдущий перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@).

Всего добавили три новых контрольных соотношения, но суть у всех одна. Рассмотрим на примере первого: «При наличии подр 1.1 прил. 1 р. 1 СВ по значению поля 001 прил. 1 р. 1 СВ = 21 обязательность соблюдения условий для применения пониженных тарифов страховых взносов, установленных статьей 3 Федерального закона от 08.06.2020 N 172-ФЗ». Аналогичные правила действуют для подраздела 1.2 приложения 1 и приложения 2.

Это значит, что заполнять РСВ по нулевым тарифам с кодом «21» можно только в том случае, если вы соответствуете условиям освобождения из Федерального закона от 08.06.2020 № 172-ФЗ. ФНС будет это проверять.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Нулевая отчетность ООО и ИП: всё что нужно знать о «нулёвке»

На примере общей системы налогообложения.

В соответствии с законодательством РФ, все юридические лица и ИП обязаны предоставлять отчетность в контролирующие органы с момента регистрации. Отсутствие финансово-хозяйственной деятельности, движения денежных средств по счетам или заработной платы сотрудникам, не освобождает компанию (любой организационно-правовой формы) и индивидуального предпринимателя от обязанности сдавать отчетность.

Что такое нулевая отчетность?

Нулевая отчетность ИП (нулевая отчетность ООО) – комплект документов по налоговой и бухгалтерской отчётности, который оформляется при отсутствии доходов у компании и ИП. С помощью нулевой отчетности предприниматель информирует контролирующие органы о том, что в указанный период времени деятельность не велась. Тем самым подтверждает отсутствие базы для начисления и уплаты налогов.

С момента регистрации ИП или юридического лица любой организационно-правовой формы у субъекта возникают установленные действующим законодательством обязательства налогоплательщика. Одним из таких обязательств является составление, своевременная сдача отчетности. Временные простои в деятельности предпринимателя или компании указанных выше обязательств не отменяют. И не важно, чем вызван простой: сменой учредителей или руководства, нехваткой средств или отсутствием сезонных заказов. Если субъект остается формально действующим, то есть данные о нем не удалены из ЕГРЮЛ либо ЕГРИП, он обязан отчитываться по результатам своей деятельности.

Давайте разберемся, что же представляет из себя «нулевая» отчетность.

Когда сдается первая нулевка?

Данный вопрос актуален для новых или вновь зарегистрированных компаний и индивидуальных предпринимателей. Формально такой субъект предпринимательства считается приступившим к работе уже с первого дня регистрации (с даты внесения соответствующей записи в ЕГРЮЛ или ЕГРИП).

Куда отчитываться по нулевым результатам деятельности? Отчетность субъекта предпринимательства ждут все контролирующие структуры: налоговая, ФСС, Росстат, ПФР. Состав отчетности определяется статусом налогоплательщика, актуальным режимом налогообложения, наличием/отсутствием наемных работников.

Представить нулевую отчетность необходимо даже в том случае, если датой регистрации является последний день квартала. Например. Юридическое лицо на общей системе налогообложения зарегистрировано 30.06.2020 года, то первую нулевую отчетность необходимо представить за II квартал 2020 года (за апрель-июнь 2020 года). В случае регистрации 01.07.2020 года нулевую отчетность за II квартал 2020 года предоставлять не нужно.

Сдается ли нулевая отчетность, если компания еще не открыла расчетный счет?

Наличие или отсутствие расчетного счета в банке никак не влияет на обязательства по сдаче нулевой отчетности. Многие предприниматели работают сегодня по средством онлайн-кассы (ККТ) и не открывают расчетный счет вовсе.

Банк списал комиссию, можно ли сдавать нулевку?

По закону правомерной сдача нулевой отчетности считается лишь в том случае, если никаких движений по банковским счетам в отчетном периоде не было. Но без исключений тут не обошлось.

Рассмотрим типичную ситуацию. Компания только что зарегистрировалась, фактически деятельность еще не ведет, но открыла расчетный счет. Банк (по условиям договора обслуживания) списал комиссию.

В данном случае возможно два пути:

Спросят ли налоговики о причинах отсутствия деятельности?

Выяснение причин отсутствия финансово-хозяйственной деятельности у налогоплательщиков не входит в компетенцию налоговиков. Контролирующая структура следит за исполнением обязательств юрлиц и ИП, закрепленных действующим законодательством. Соответственно, налоговую волнует сам факт сдачи отчетности, корректность оформления деклараций, соблюдение сроков передачи данных.

Правомерность подачи нулевок ИФНС проверяет всегда. При получении такого отчета делается запрос в банк, обслуживающий налогоплательщика. Если подтверждается отсутствие движения по счетам, нулевая отчетность принимается без выяснения причин отсутствия доходов, расходов.

Несдача деклараций чревата для налогоплательщика серьезными последствиями, от штрафов для компании и директора до блокировки банковского счета.

Кто обязан сдавать электронные нулевки?

Согласно действующему законодательству, налогоплательщики вправе выбирать формат сдачи отчетности. Любую нулевую отчетность организации или индивидуальные предприниматели сегодня могут сдать на бумажном носителе (или отправить по почте), за некоторым исключением.

Представлять электронные декларации и расчеты по ТКС в обязательном порядке должны:

Отчеты, которые можно сдать только в электронном виде с 2020 года. К ним относится:

Если деятельность в отчетном периоде не велась, по банковским счетам не было движения средств, допускается подача единой (упрощенной) налоговой декларации. (Не путайте с упрощенной системой налогообложения!) Данный документ заменяет отдельные декларации по налогу на прибыль организаций и НДС. Требование об электронном форме касается непосредственно декларации по НДС и на единую (упрощенную) декларацию не распространяется. Иными словами — единую (упрощенную) налоговой декларацию можно сдать на бумажном носителе.

Вся ли отчетность вновь зарегистрированного предприятия является нулевой?

Ответ: нет. Не вся первая отчетность вновь созданных организаций может иметь нулевые показатели, в т.ч. при полном отсутствии финансово-хозяйственной деятельности.

Пример 1. Сведения о среднесписочной численности (в налоговую инспекцию)

Сведения о среднесписочной численности работников в случае создания юридического лица предоставляется не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана. Данный вид отчетности вправе не сдавать лишь индивидуальные предприниматели без работников.

По общему правилу сведения о среднесписочной численности вновь созданных организаций и индивидуальных предпринимателей должны предоставлять только что зарегистрированные юридические лица, независимо от наличия персонала (наличия трудовых договоров), а также индивидуальные предприниматели, у которых оформлены сотрудники.

Например, создание ООО произошло 01 июня 2020 года, следовательно, сдать сведения о среднесписочной численности вновь созданной организации надо не позднее 20 июля 2020 года, сведения отразить по состоянию на 01 июля 2020 года.

Среднесписочная численность вновь созданной организации предоставляется независимо от наличия/отсутствия персонала и рассчитывается только в отношении персонала, принятого по трудовому договору.

ООО не может функционировать без директора. На директора распространяются нормы трудового законодательства и он является работником организации с момента ее создания, даже если он не получает зарплату и с ним не оформлен трудовой договор. Поэтому при расчете среднесписочной численности вновь созданной организации — директор должен учитываться.

Бытует обратное мнение, что единственного учредителя-директора ООО без трудового договора (без начисления заработной платы) не нужно учитывать в среднесписочной численности для вновь создаваемых организаций. Но. Налоговые инспектора часто не принимают нулевые сведения и просят отразить директора в среднесписочной численности.

Сведения о среднесписочной численности работников вновь созданной организации не являются налоговой декларацией. Соответственно налоговые инспектора не вправе заблокировать расчётный счет юридического лица из-за опоздания со сроками сдачи.

Пример 2. Отчетность по форме СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ (в пенсионный фонд)

Вся отчётность, которая направляется в Пенсионный фонд, связана с застрахованными лицами. Это работники, нанятые по трудовым или гражданско-правовым договорам на выполнение работ или оказание услуг. Вновь созданные юридические лица и индивидуальные предприниматели должны подать в Пенсионный фонд только персонифицированную отчётность, то есть сведения о застрахованных лицах и их стаже. Это формы СЗВ-ТД, СЗВ-М и СЗВ-СТАЖ.

В пенсионный Фонд РФ отчитывается любая организация. Что же касается индивидуальных предпринимателей, то они обязаны подавать отчётность только в том случае, если нанимают физических лиц. ИП без работников платят пенсионные взносы за себя, однако никаких форм в ПФР не подают.

Руководитель, являющийся единственным учредителем также считается застрахованным лицом. Поэтому даже если в ООО нет работников, а с директором не заключен трудовой договор, подавать в его отношении персонифицированную отчётность необходимо.

Отчет СЗВ-М подаётся ежемесячно. Крайний срок – 15 число месяца, следующего за отчётным. То есть, в случае если организация зарегистрировалась 01 июня 2020 года, то отчитаться за руководителя ООО, нужно не позднее до 15 июля. Но это общий случай. Если этот день выпадает на праздник или выходной, то подать отчёт можно на следующий за ним рабочий день.

Форма СЗВ-СТАЖ предоставляется ежегодно. Зачастую не является первой отчетностью вновь зарегистрированной организации. (в общей практике срок предоставления – до 1 марта года, следующего за отчётным).

Отчетность по форме СЗВ-ТД предоставляется ежемесячно. При этом возникает вопрос о том, нужно ли заполнять СЗВ-ТД на директора — единственного учредителя вновь созданной организации? Ответ зависит от кадрового оформления. Если с руководителем заключен трудовой договор, то необходимо. Заполнять СЗВ-ТД на директора без трудового договора не нужно. Сроки сдачи СЗВ-ТД: если сотрудник был принят на работу или уволен – не позднее рабочего дня, следующего за тем, когда был издан приказ либо распоряжение о начале или конце трудовых отношений; в остальных случаях – не позднее 15-го числа месяца, следующего за тем, когда состоялось кадровое мероприятие либо было подано заявление о выборе формы трудовой книжки.

Нулевая отчетность ООО (ИП) на ОСНО

Несмотря на отсутствие деятельности, компания на ОСНО, должна сдать большое количество деклараций и расчетов. При этом следует отметить, что далеко не все из них могут быть нулевыми.

Рассмотрим какие нулевые декларации и расчеты необходимо предоставить организации или ИП на общей системе налогообложения поквартально (помесячно):

Нулевую отчетность организации и индивидуальные предприниматели на общей системе налогообложения могут сдать сегодня на бумажном носителе, за исключением годового баланса. Вместо декларации по НДС и декларации по налогу на прибыль организаций можно представить единую (упрощенную) налоговую декларацию на бумажном носителе. (При отсутствии финансово-хозяйственной деятельности)

Что будет, если вовремя не сдать нулевую отчетность

Итак, вы не сдали нулевую декларацию. Имейте в виду, что штрафы начисляются за каждый не вовремя сданный расчет или декларацию. Платить придется и в налоговую, и в Пенсионный фонд, и в ФСС. Например, минимальный штраф организации за несдачу – 1 000 руб. (за любую нулевую декларацию), 500 руб. (за каждый помесячный/поквартальный отчет). Оштрафуют также директора как физического лица — от 300 до 500 рублей за каждую декларацию.

Если задержать сдачу отчетности на 10 дней и больше — заблокируют расчетные счета.