Что такое налоговый регистр по налогу на прибыль с расшифровкой

Понятие и формирование регистров по налогу на прибыль

Правильное ведение регистров принципиально для целей грамотного налогового учета. Регистры обычно внимательно изучаются в ходе проверок. Нарушения в них довольно просто обнаружить. И за подобные нарушения назначаются высокие штрафы. Как избежать ответственности? Нужно вести регистры правильно. Рассмотрим базовые правила, актуальные для этой формы учета.

Что собой представляет налоговый регистр

Регистры – это элементы налогового учета. Они ведутся компаниями, выплачивающими налог на прибыль. Регистры обязаны формировать и агенты по НДФЛ.

В регистры заносятся все сведения, необходимые для установления размера налога на прибыль (статья 314 НК РФ). Затем эти сведения систематизируются. На их основании определяется налоговая база.

Регистры – это сводные формы для систематизации информации, которые сгруппированы на основании главы 25 НК РФ. При этом они не помещены на счета бухучета. Соответствующее определение приводится в статье 314 НК РФ.

Данные регистра должны отвечать, в том числе, на эти вопросы:

Статья 314 НК РФ указывает на то, что регистры формируются на базе первички. При их заполнении нужно исключить эти недочеты:

Заполняются НР исключительно в хронологическом порядке.

Существуют правила, касающиеся хранения НР. Их нужно защищать от несанкционированных попыток исправления. Если необходимо исправить ошибки, процедура предполагает документальное сопровождение. Исправления должны быть заверены.

ВАЖНО! Информация из регистров составляет налоговую тайну: сведения нельзя разглашать. В обратном случае накладывается ответственность.

Как должен выглядеть регистр

В НК РФ практически нет сведений, касающихся именно вида регистра. В Кодексе есть только общая информация. То есть задача по оформлению документов возлагается на организации.

Но в статье 313 НК РФ указаны обязательные сведения, которые нужно включить в регистр. В частности, это следующие пункты:

Документ заверяется подписью ответственного сотрудника. Подпись сопровождается расшифровкой.

Если это регистр НДФЛ, в него включаются эти сведения:

Правила, относящиеся к налоговым регистрам, практически идентичны правилам, относящимся к бухгалтерской первичке. А потому у некоторых специалистов возникает вопрос о возможности заменить регистры бухгалтерской документацией. В НК РФ нет запретов касательно этого. Более того, в статье 313 НК РФ есть тому косвенное разрешение. Но в этой же статье прописано, что, если бухгалтерских данных недостаточно, их требуется дополнить. По результатам дополнений и формируется регистр.

ВНИМАНИЕ! Регистры ведутся и в бумажной, и в электронной форме. Электронная документация просто распечатывается, если для этого есть необходимость (к примеру, требование налоговой).

Как сформировать регистры

Как уже упоминалось, закон не устанавливает форму для регистров. Она определяется организацией самостоятельно. Разработанная форма закрепляется в учетной политике. Для этого требуется издать приказ.

Регистры могут разительно различаться по внешнему виду в зависимости от компании. В законе нет ограничений, касающихся формы. Но налогоплательщик должен соблюдать общее правило – в регистрах указываются все сведения, требующиеся для налогового учета. Из предоставленных данных должно быть ясно, как формировалась база под налогообложение.

Данные можно по-разному группировать. Допускается использование таблиц, списков. Однако применяемый инструмент группировки должен быть внесен в учетную политику.

Несмотря на определенную свободу, налогоплательщик должен помнить о ряде ограничений. В частности, в регистре должны присутствовать обязательные реквизиты. Если этих реквизитов нет, регистр будет считаться недействительным.

Регистры по налогу на прибыль

Регистры заполняются на базе первички и счетов бухучета. Требуются они для установления размера налога на прибыль. Бланки регистров разрабатываются с учетом специфики работы компании.

Как уже упоминалось, налоговые регистры могут заменяться бухгалтерскими документами. Но иногда нужно создавать регистры отдельно. Это актуально для операций, итоги по которым имеют разное отражение в налоговом и бухгалтерском учетах. Если организация имеет дело с подобными операциями, стоит разрабатывать регистры.

Требуется учитывать, что иногда нормы бухучета и налогового учета отличаются.

Соответственно, разными должны быть и документы для учета. И в этом случае пригодятся налоговые регистры.

Если организация имеет дело только с операциями, которые одинаково документируются с точки зрения и налогового, и бухгалтерского учета, отдельных регистров не требуется. Они просто заменяются на бухгалтерские регистры. Единая форма экономит время и облегчает расчеты.

Для формирования декларации по налогу на прибыль потребуется минимум два налоговых регистра: по доходам и тратам. Сведения о доходах и тратах нужны для установления размера прибыли. Именно она является налогооблагаемой базой, на основании которой и определяется размер налога.

Два регистра – это самый минимум, который пригодится при расчетах. Иногда вводятся вспомогательные регистры. Актуальны они тогда, когда организация занимается сразу несколькими направлениями деятельности. Регистры стоит завести, когда компания сталкивается с особыми операциями, предполагающими особый порядок образования налогооблагаемой базы.

Можно ли не разрабатывать формы регистров?

Что делать, если представители организации не хотят заниматься разработкой форм регистров? В этом случае возникает риск наложения ответственности на основании статьи 120 НК РФ. Чтобы избежать наказания, компания может просто взять уже существующие формы. Перечень их содержится в рекомендациях МНС «система для установления прибыли» от 19 декабря 2001 года.

Примеры

Есть две основных формы регистра. Это регистры, отражающие доходы и расходы. Но к ним при необходимости могут быть добавлены дополнительные формы. К примеру, в одной организации могут быть следующие регистры:

Регистров может быть и больше. Все зависит от нужд конкретной фирмы. К примеру, можно ввести эти НР:

При оформлении каждого регистра нужно придерживаться положений НК РФ. К примеру, при заполнении регистра «Доходы от продажи» нужно помнить, что выручка должна фиксироваться без учета НДС и акцизов. Соответствующее правило приведено в пункте 1 статьи 248 НК РФ.

Для заполнения такого регистра нужно пользоваться сведениями из бухучета. В частности, счетами 90 и 91. Данные бухучета и сведения в регистрах не должны противоречить друг другу.

Регистры налогового учета по налогу на прибыль: руководство для бухгалтера

Регистры налогового учета по налогу на прибыль помогают выяснить, корректно ли заполнена декларация по налогу на прибыль, поэтому налоговые органы любят запрашивать их при своих контрольных мероприятиях — камералке, встречке и иных проверках. Статья пояснит, как правильно заполнить налоговые регистры по налогу на прибыль (далее — НП).

Нормативы о регистрах налогового учета

Систему налогового учета (далее — НУ) налогоплательщик разрабатывает самостоятельно и отражает ее в Учетной политике по НУ, регулярно внося в нее дополнения в связи с изменениями налогового законодательства.

Непосредственно регистрам НУ посвящена ст. 314 НК РФ. В ней говорится о том, что аналитические регистры НУ — это своды данных, которые могут быть в любой удобной для налогоплательщика форме: таблицах, справках, иных документах группировки сведений за период, без разнесения сведений по бухгалтерским счетам. Из системы этих форм должен раскрываться порядок формирования налоговой базы по НП.

Требования к налоговым регистрам

В аналитических регистрах по налогу на прибыль, разработанных самостоятельно, должны присутствовать следующие реквизиты: наименование, период/дата составления, измерители операции в натуральном (при возможности) и денежном выражении, наименование хозоперации и подпись с расшифровкой ответственного за составление сотрудника.

Организации следует приложить все усилия к защите от несанкционированных вмешательств и исправлений регистров НУ.

Обнаруженную в регистре ошибку можно устранить путем ее исправления. Исправление обязательно подтверждается обоснованием (объяснением причины) с указанием даты и подписи ответственного лица.

Некоторые автоматизированные бухгалтерские программы, в частности «1С:Бухгалтерия», формируют аналитические регистры в момент проведения операций по бухучету. Но иногда приходится формировать их вручную или с частичной автоматизацией.

Рекомендации МНС по регистрам НУ

Система НУ, предложенная в этом документе, выделяет 5 групп регистров:

Предлагаем рассмотреть разницу между бухгалтерскими и налоговыми регистрами на примерах.

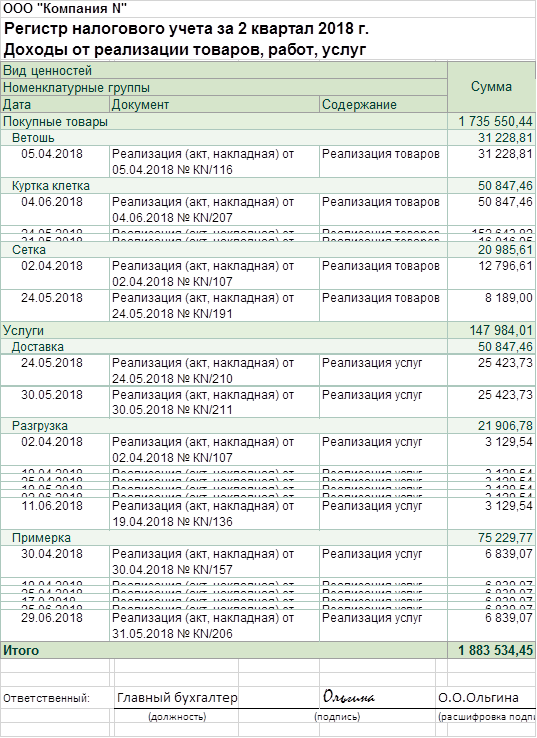

Образец регистра НУ доходов

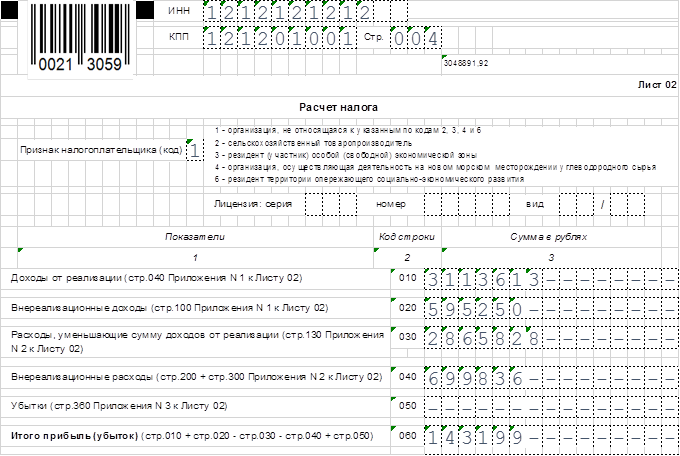

Декларация по НП заполняется без учета НДС, поэтому сделаем небольшой расчет:

3 674 064 / 118 × 100 = 3 113 613 — это доход за полугодие без учета НДС, именно эту сумму и показывают в декларации по НП.

Инспекторы ИФНС при камеральной проверке полученного отчета попросили представить им для сверки налоговые регистры за 2-й квартал.

Главный бухгалтер проверяет, правильно ли заполнены регистры НУ по оборотно-сальдовой ведомости за 2-й квартал.

Строка 010 отчета (выручка с НДС) проверяется по ОСВ счета 90.1 — там указан размер выручки за период.

Регистр НУ по доходам от реализации был сформирован главным бухгалтером в момент заполнения отчетности.

Проведя повторные расчеты, главный бухгалтер компании N убедился в корректности составленных налогов: все требуемые налоговиками реквизиты в регистрах присутствуют и сумма строки 010 совпадает с результатами расчетов и регистра НУ.

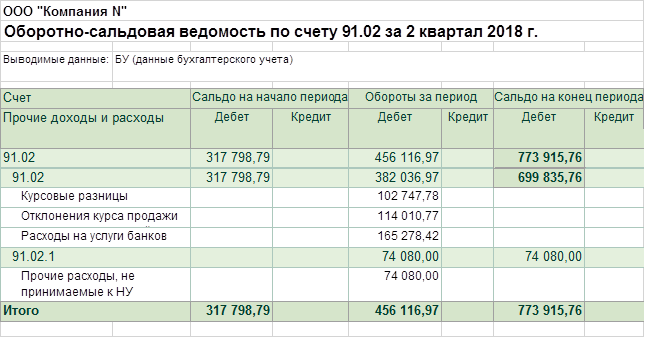

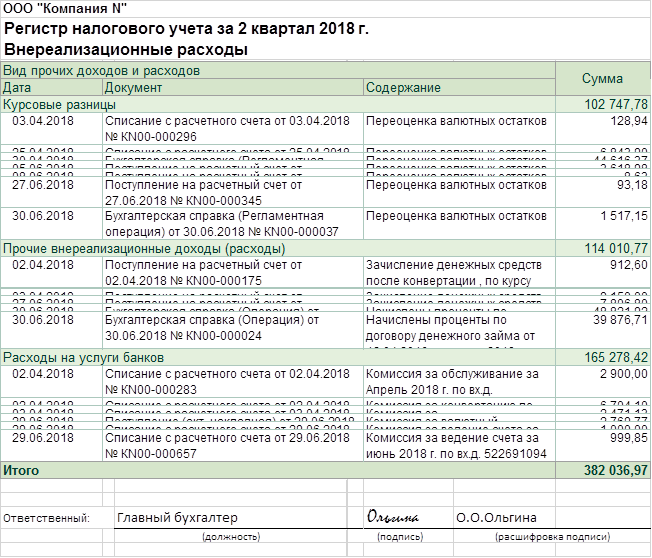

Пример регистров НУ по внереализационным расходам

Для этого требуется оборотка счета 91.2 — по учету прочих расходов. На самом деле мы видим, что во 2-м квартале какие-то не принимаемые к НУ расходы были произведены в организации:

После этого мы можем посмотреть регистр НУ по внереализационным расходам, чтобы проверить, нет ли ошибки в них, не засчитаны ли такие непринимаемые расходы в сумме, показанной по строке 040 листа 02 декларации по НП:

Мы убедились, что налоговый регистр заполнен правильно: ненужных в НУ расходов в нем нет; указан период, наименование регистра, даты принятия к учету первичных документов, содержание и сумма операции. Подпись с расшифровкой ответственного за ведение регистра тоже присутствует.

Сроки хранения налоговых регистров

Расходы можно применить для уменьшения доходов только при их обоснованности и наличии первичных документов для подтверждения (п. 1 ст. 252 НК РФ).

Соответственно, в течение 4 лет (3 года возможной выездной проверки + текущий год) нужно обеспечить сохранность документов, показывающих получение доходов, осуществление расходов и уплату налогов (подп. 6 п. 1 ст. 23 НК РФ).

Не так давно Минфин напомнил, что данный срок начинается по окончании периода, в котором данный документ применялся последний раз при составлении налоговой отчетности (письмо от 19.07.2017 № 03-07-11/45829).

Таким образом, документы, подтверждающие величину убытка, в случае его переноса с целью уменьшения налоговой базы на протяжении нескольких последующих лет (п. 4 ст. 283 НК РФ), хранятся после завершения переноса этого убытка в течение 4 лет (письмо Минфина РФ от 25.05.2012 № 03-03-06/1/278).

Документы, подтверждающие формирование первоначальной стоимости амортизируемого актива, начинают отсчитывать свой 4-летний срок хранения только после завершения начисления амортизации (письмо Минфина от 12.02.2016 № 03-03-06/1/7604).

Понятно, что соответствующие регистры НУ хранятся по таким же правилам.

Налоговые регистры по НП должен иметь каждый налогоплательщик, так как ИФНС имеет право при своих регулярных проверках отчетности любой компании на ее «белизну и прозрачность» запросить их.

Важно понимать, что представляют собой регистры по НУ и как их правильно заполнить, чтобы не подставить свою фирму на нежелательные штрафы за непредставленные документы или грубое нарушение правил НУ.

В статье показаны образцы налоговых регистров по налогу на прибыль, которые помогут выполнить требования налоговиков к их оформлению.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Как вести регистры налогового учета (образец)?

Как создать регистр налогового учета

Чтобы использовать регистры налогового учета, придется затратить время на разработку их формы, а затем закрепить их в приложении к учетной политике, издав соответствующий приказ (абз. 7 ст. 314 НК РФ).

О нюансах формирования налоговой учетной политики читайте в статье «Как составить налоговую политику организации?».

Законодатель не ограничивает налогоплательщиков в выборе вида и формы этих документов, поэтому регистры налогового учета могут выглядеть по-разному. Объем содержащейся в них информации должен давать представление о том, на основании каких документов и каким образом сформирована налогооблагаемая база. Размещение данных в регистре может быть любым (в табличной или текстовой форме) — эти особенности предусматриваются при разработке форм регистров налогового учета.

Единственное, в отношении чего нельзя проявлять инициативу при оформлении регистров налогового учета, — это обязательные реквизиты. Их состав должен соответствовать НК РФ. Например, при расчете налога на прибыль используются регистры налогового учета, содержащие следующую информацию (абз. 10 ст. 313 НК РФ):

Вести такие регистры можно любым удобным для налогоплательщика способом: на бумаге или электронно.

Какие налоговые регистры существуют по НДС? Ответ на этот вопрос смотрите в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Требования к налоговым регистрам

Из ст. 314 НК РФ следует, что регистры налогового учета (НУ) заполняются на основании первичных учетных документов непрерывно в хронологическом порядке. Это означает, что беспорядочное или безосновательное занесение данных в регистр, а также пропуски или какие-либо изъятия не допускаются.

ВАЖНО! Расшифровка словосочетания «первичный учетный документ» в НК РФ отсутствует, поэтому подтверждением записей в НУ может служить бухгалтерская первичка (письмо Минфина России от 17.01.2014 № 03-03-06/1/1156).

Не следует забывать, что сформированные налоговые регистры необходимо защищать от несанкционированного исправления. Любые ошибки в регистрах налогового учета исправляются только при соответствующем обосновании, а ответственный исполнитель заверяет все внесенные корректировки своей подписью и указывает дату.

ВАЖНО! Информация, отраженная в регистрах налогового учета, представляет собой налоговую тайну. За ее разглашение (в том числе налоговиками) предусмотрена административная и уголовная ответственность (письмо Минфина России от 12.04.2011 № 03-02-08/41).

Подробнее о требованиях к налоговому учету и налоговым регистрам читайте здесь.

Регистры налогового учета по налогу на прибыль

Для заполнения «прибыльной» декларации понадобится минимум 2 регистра НУ: один по учету доходов, другой по расходам. Информация о полученных доходах и произведенных расходах, сформированная по нормам НУ, позволит определить прибыль — объект налогообложения, без которого расчет самого налога на прибыль невозможен.

О том, какой может быть налоговая база для разных видов налогов, читайте в статье «Основные элементы налогообложения и их характеристика».

Дополнительные регистры придется оформить в случае, когда у налогоплательщика множество видов деятельности, а также, помимо стандартных хозяйственных операций, проводятся операции с особыми условиями перехода права собственности или по которым предусмотрен специальный порядок формирования налоговой базы.

ВАЖНО! Если налогоплательщик не может или не хочет разрабатывать регистры налогового учета, но при этом не желает быть наказанным по ст. 120 НК РФ за их отсутствие, он вправе воспользоваться готовыми. Их формы можно найти в рекомендациях МНС России «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 НК РФ» от 19.12.2001.

Специалисты ООО «Ритм» отражают необходимую для расчета налога на прибыль за год информацию в следующих регистрах налогового учета (РНУ):

Учитывая, что в указанный период внереализационные доходы и расходы у ООО «Ритм» отсутствовали, остановимся подробнее на оформлении регистров налогового учета полученных доходов и осуществленных расходов по основной деятельности.

О нюансах организации налогового учета по налогу на прибыль рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и переходите к Готовому решению бесплатно.

«Доходный» регистр НУ

Доходы ООО «Ритм» в отчетном периоде складывались из следующих компонентов:

ВАЖНО! Учесть в «доходной» части необходимо всю сумму реализованной за отчетный период продукции, за исключением доходов, перечисленных в ст. 251 НК РФ.

О том, какие доходы отражены в ст. 251 НК РФ, читайте в материале «Ст. 251 НК РФ: вопросы и ответы».

ВАЖНО! Оформляя РНУ «Доходы от реализации», не следует забывать, что выручку в регистре и налоговой декларации необходимо указывать без учета НДС и акцизов (п. 1 ст. 248 НК РФ).

Информация для заполнения «доходного» РНУ берется из данных бухучета (по счетам 90 «Продажи» и 91 «Прочие доходы и расходы»).

На нашем сайте вы можете скачать заполненные регистры налогового учета, образецкоторого, относящийся к доходам, оформлен по данным рассмотренного примера.

Как заполнить «расходный» налоговый регистр

С заполнением «расходных» регистров налогоплательщики могут испытывать определенные трудности. Это связано с тем, что признание расходов в налоговом учете не всегда совпадает с отражением аналогичных расходов в бухучете. Так что использовать бухгалтерские учетные регистры без внесения в них дополнительных корректировок не всегда представляется возможным.

К примеру, отдельные виды расходов в БУ отражаются в полном объеме, а в НУ нормируются (рекламные, представительские и т. д.). А некоторые виды затрат налоговое законодательство вообще запрещает признавать в составе расходов, формирующих налогооблагаемую базу по налогу на прибыль.

О нюансах признания прочих расходов, связанных с производством и реализацией, читайте здесь.

Специалист ООО «Ритм» сформировал РНУ «Расходы, уменьшающие доходы от реализации», в котором отразил следующие виды расходов: затраты на основное сырье и материалы, зарплату вместе с начисленными страховыми взносами, амортизацию имущества ООО «Ритм», расходы на тепло, воду, электроэнергию и др.

Информацию для заполнения регистра бухгалтер взял из данных бухучета (по счетам 20, 26, 44, 91 и др.). В отчетном периоде фирма не осуществляла расходов, признание которых в НУ не совпадает с правилами БУ, поэтому корректировать данные бухучета не пришлось.

Образец заполненного регистра налогового учета «Расходы, уменьшающие доходы от реализации» вы также можете скачать на нашем сайте.

ВАЖНО! Если налоговые расходы превысили налоговые доходы и налогооблагаемая база по прибыли в каком-то из периодов (налоговом или отчетном) отсутствует, декларацию налоговикам все равно представить необходимо (п. 1 ст. 289 НК РФ).

Итоги

Регистры налогового учета разрабатываются самим налогоплательщиком, а их форма утверждается в качестве приложения к налоговой учетной политике. Они могут быть составлены в электронном виде или на бумаге — это значения не имеет. Главное — наличие в них обязательных реквизитов, установленных НК РФ. К информации, отражаемой в регистрах, предъявляется основное требование: все записи должны быть обоснованы и достоверны, а из содержания регистра должно быть понятно, как сформирована налогооблагаемая база.

Если регистры налогового учета налогоплательщиком не ведутся, возможны штрафные санкции со стороны налоговиков по ст. 120 НК РФ.

Налоговые регистры, образцы которых вы можете скачать на нашем сайте, позволяют сгруппировать имеющуюся информацию о доходах и расходах компании и правильно рассчитать налог на прибыль.

Как самостоятельно разработать налоговые регистры по налогу на прибыль?

Налоговые регистры по налогу на прибыль разрабатываются предприятиями самостоятельно в соответствии со статьей 314 Налогового кодекса. При этом обязательным условием является утверждение форм налоговых регистров по налогу на прибыль и порядка их заполнения в учетной политике компании.

Порядок разработки налоговых регистров

Для определения налогооблагаемой базы используется систематизированная информация, которая группируется в налоговых регистрах по налогу на прибыль. Такие регистры являются одной из составляющих для подтверждения достоверности данных налогового учета. Сведения для занесения в регистры берутся из первичных документов, бухгалтерских справок, актов инвентаризации и расчетов.

Форма любого налогового регистра разрабатывается индивидуально каждым налогоплательщиком, а также прилагается в виде приложения к приказу об утверждении учетной политики предприятия (ст. 314 Налогового кодекса).

При разработке регистров налогоплательщиками должны быть учтены обязательные требования, содержащиеся в ст. 313 НК РФ. Так, они должны содержать:

За точность занесения в регистры сведений о хозоперациях несет ответственность лицо, их составившее, чья подпись имеется на документе. В обязательном порядке должна быть обеспечена защита налоговых регистров по налогу на прибыль от несанкционированного внесения исправлений. Если все же требуется внести исправление из-за обнаружения ошибки в данных, то это должно сделать ответственное лицо, отметив причину исправления и дату, а также подтвердив эту запись своей подписью.

Содержащиеся в налоговых регистрах данные предназначены как для самого налогоплательщика (для анализа и систематизации данных, а также для определения налоговой базы и заполнения строк налоговой декларации), так и для налоговых органов при проведении проверки. Сведения, содержащиеся в налоговых регистрах, являются налоговой тайной, за сохранение которой ответственность несут лица, получившие к ней доступ.

Порядок разработки налоговых регистров

Налоговые регистры по налогу на прибыль могут вестись в любой форме:

Регистры могут вестись в электронной форме с обеспечением возможности их распечатки на бумажных носителях. Способ ведения регистров в бумажной и/или электронной форме закрепляется в учетной политике компании.

Типичными формами аналитических регистров являются журналы-ордера, оборотные ведомости, главная книга и прочие. Налогоплательщик имеет право добавлять в предложенные формы аналитических регистров дополнительные реквизиты, если это требуется для определения налоговой базы. Налоговые органы не вправе навязывать налогоплательщикам какие-либо обязательные формы регистров.

При разработке форм регистров можно учитывать рекомендации МНС РФ от 27.12.2001 года «Система налогового учета для расчета прибыли на основании требования гл. 25 НК РФ». Хотя и само налоговое законодательство, и форма налоговой декларации претерпели множественные изменения, данные рекомендации еще актуальны в части разработки формы регистров.

Какие регистры бывают

В соответствии с указанными выше рекомендациями налоговые регистры можно разделить на 5 групп:

Регистры с промежуточными значениями

Регистры, предназначенные для систематизации промежуточных расчетов, нужны для хранения сведений о порядке выполнения налогоплательщиком расчетов вспомогательных показателей, участвующих в формировании налоговой базы. Промежуточные показатели – это сведения, для которых нет специальных строк в налоговой декларации, что означает, что они хоть и принимают участие в формировании налоговой базы, но в составе других обобщающих расчетов.

Данные, содержащиеся в регистрах с промежуточными расчетами, призваны отражать поэтапное проведение бухгалтерских расчетов и величину промежуточных показателей.

Среди таких регистров можно выделить следующие расчеты:

Регистры для учета состояния составляющей единицы

Данные из регистров, создаваемых для учета состояния любой единицы в налоговом учете, служат источником получения обобщенной информации о состоянии ряда показателей каждого объекта налогового учета. Причем информация из таких регистров обычно используется не только в одном налоговом периоде, но и дальше. В таких регистрах должно обеспечиваться отображение сведений на каждую отчетную дату о состоянии объекта учета.

Информация из данных регистров используется для подсчета затрат, учитываемых в составе каждого элемента расходов при расчете прибыли.

Регистры из этой подгруппы предназначены для отображения и систематизации информации о:

Регистры для учета хозопераций

Данные из этих регистров служат источником для отображения систематизированных сведений об осуществляемых компанией хозоперациях, влияющих на значение налоговой базы. Представленный ниже список регистров из этой подгруппы включает в себя все основные операции, которые могут быть связаны с приобретением или лишением права собственности на имущество, денежными средствами, услугами и имущественными правами по совершаемым с третьими лицами сделкам.

Кроме того, данный список может быть дополнен регистрами по признанию долгов и иных объектов налогообложения. Например, могут быть добавлены регистры с информацией по результатам переоценки или инвентаризации имущества и пр.

Регистры по учету хозопераций составляются при:

Регистры для формирования данных для отчетов

Ведение этих регистров помогает налогоплательщику получать информацию для заполнения строк в налоговой декларации. Обобщающим признаком для аналитических регистров из этой подгруппы является формирование в них конечных сведений, необходимых для налоговых отчетов.

Также в данных регистрах систематизируется и другая информация, получаемая как результат произведенных расчетов. Эта информация может быть перенесена в регистры с промежуточными значениями либо использована для учета состояния составляющей единицы налогового учета.

Перечень регистров-расчетов, используемых при формировании налоговых отчетов:

Регистры по учету целевых средств НКО

Данные из этих регистров заносятся в Отчет о целевом использовании средств и имущества, который заполняют некоммерческие организации. Отчет является составной частью декларации по налогу на прибыль.

Список регистров по учету целевых средств:

Итоги

Каждый налогоплательщик кроме первичных документов обязан использовать в налоговом учете еще и аналитические регистры. Это специальные формы документов, разрабатываемые налогоплательщиками самостоятельно для отображения в них информации, которая участвует в формировании налогооблагаемой базы. Кроме того, для заполнения строк налоговой декларации используются данные, взятые из специальных регистров-расчетов.

Налоговые регистры ведет ответственное лицо, которое должно соблюдать основную форму документа, указанную в ст. 313 НК РФ, а также нести ответственность за правильность отображаемых в регистрах сведений и верность расчетов.

Информация из регистров является налоговой тайной, сохранение которой должно обеспечиваться. Да и сами регистры должны ответственно храниться с целью недопущения искажения занесенной в них информации сторонними лицами.

Налоговые регистры могут быть дополнены любыми необходимыми для налогоплательщика реквизитами с целью отображения всей информации, которая используется в налоговом учете при определении налогооблагаемой базы. Налоговые органы не вправе навязывать налогоплательщикам обязательные формы регистров, но за их отсутствие могут наложить штраф в соответствии со ст. 120 НК РФ.