Что такое маржинальные параметры

Что такое маржа и как ее рассчитать

Разбираемся в терминах маржа, маржинальность и наценка, чтобы больше никогда не путать их, а также учимся грамотно управлять финансами

Разбираться в финансовых терминах полезно не только стартаперам и предпринимателям. Знание матчасти здорово облегчает жизнь студентам, самозанятым, всем неравнодушным и интересующимся.

В статье мы предлагаем разобраться с терминологией, закрепить ее формулами и рассмотреть на примерах, чем отличаются маржа, маржинальность и наценка.

Отличие маржи от маржинальности

Маржу и маржинальность легко перепутать, но это разные понятия.

Маржа показывает разницу между выручкой и затратами на переменные расходы. Она выражается в рублях и позволяет увидеть, какая сумма остается у компании после продажи товара или услуги за вычетом расходов.

Выручка – это сумма, которую получают при продаже. Допустим, продали торты на 10 тысяч рублей или запчасти на 3 млн рублей.

Переменные расходы – это расходы на то, что связано с производством и продажей, обычно от них зависят объемы реализации. Если переменные расходы больше, то выручка выше, и наоборот. К переменным можно отнести затраты на исходные материалы, упаковку, зарплату менеджеров и курьеров, которые получают проценты от продаж.

А вот траты на аренду помещений и оборудования, интернет, электричество, отопление, воду, зарплату сотрудникам, не имеющим отношения к продажам, – относятся к постоянным расходам, от них выручка не зависит.

Представим, что вы продаете свечи ручной работы в соцсетях. За день вы продали свечей на 7 тысяч рублей – это и есть ваша выручка.

Расчет маржи по формуле будет выглядеть следующим образом:

Маржа = выручка – стоимость материалов – стоимость упаковки – стоимость доставки – проценты менеджеру

Давайте посчитаем маржу по формуле за сентябрь:

Выручка с продажи свечей – 150 тысяч рублей.

Переменные расходы – 70 тысяч рублей.

Маржа = 150 000 – 70 000 = 80 000 рублей.

Теперь посчитаем маржу за октябрь:

Выручка с продажи свечей – 220 тысяч рублей.

Переменные расходы – 115 тысяч рублей.

Маржа = 220 000 – 115 000 = 105 000 рублей.

В октябре маржа выросла почти в полтора раза. Это хорошо или плохо? Иными словами, можно ли по марже судить об успехе компании?

Для оценки эффективности есть еще один термин.

Маржинальность – это простая формула отношения маржи к выручке. Она выражается в процентах. С ее помощью удобно проводить сравнения, строить графики и отслеживать динамику продаж.

Итак, сравним показатели за два месяца.

Сентябрь: 80 000 / 150 000 х 100% = 53%

Октябрь: 105 / 220 000 х 100% = 48%

Несмотря на рост выручки, маржинальность упала. Это значит, что вместе с выручкой сильно выросли и переменные расходы. Возможно, стоит оптимизировать траты, чтобы сделать работу эффективнее.

Могут ли маржа и маржинальность быть отрицательными?

Да. Например, маржа будет отрицательной, если вы продадите товар ниже суммы переменных расходов.

Важно: максимальное значение маржинальности – 100%

Бизнес по производству свечей и никакой другой не может быть маржинальным более чем на 100%.

Отличие маржинальности от наценки

Для начала разберемся в терминологии.

Наценка – это способ получить прибыль посредством надбавки. Например, вы испекли печенье, потратив на него 200 рублей, а продаете за 500, с наценкой в 300 рублей. Выразить наценку можно не только в рублях, но и в процентах, и рассчитать по формуле как отношение маржи к переменным расходам (или, иными словами, к себестоимости).

У наценки нет максимального значения, потому что накинуть на себестоимость товара вы можете любую сумму. Это зависит от ситуации на рынке и спроса на ваш товар. Обычно, если товар редкий и пользующийся высоким спросом, наценка выше.

Рассмотрим различия между наценкой и маржинальностью.

Вернемся к примеру со свечами, где за сентябрь выручка составила 150 тысяч рублей, переменные расходы (или себестоимость) – 70 тысяч рублей, маржа – 80 тысяч рублей.

Посчитаем наценку: 80 000 / 70 000 х 100% = 114% – то есть с каждого вложенного в товар или услугу рубля мы получаем 114% прибыли.

Посчитаем маржинальность: 80 000 / 150 000 х 100% = 53% – то есть каждый рубль выручки приносит компании 53% дохода.

Использование показателей в жизни

Торговая наценка позволяет увидеть, сколько денег вы заработаете, но не гарантирует высокой прибыли. Например, можно сделать высокую наценку, но все равно уходить в минус из-за большого количества расходов.

Маржинальность является более емким показателем и позволяет:

Рассмотрим на примере компании с хенд-мейд свечами. Допустим, вы увеличили выручку и маржу, каждый месяц получаете больше, чем в предыдущий, а маржинальность при этом не растет. Это говорит о том, что вы теряете много денег на переменных расходах.

Например, выросла стоимость материалов и услуг курьера, а вы не заметили этого. Подкорректируйте эти моменты, чтобы ваша прибыль росла вместе с выручкой.

Кроме работы внутри компании, вы можете сравнивать показатели маржинальности конкурентов. Еще на этапе запуска это позволит вам рассчитать возможную прибыль и оценить свою эффективность относительно других.

Также маржинальность используется при расчете точки безубыточности.

Точка безубыточности – граница, переходя которую компания выходит в ноль. Рассчитывается по формуле как отношение постоянных расходов к маржинальности и выражается в рублях.

Допустим, постоянные расходы для производства свечей составляют 20 тысяч рублей. Тогда точка безубыточности равна 20 000 / 53% х 100% = 37 736 рублей.

Значит, как только выручка составит 37 736 рублей, компания перекроет постоянные расходы и начнет выходить в плюс. Лучше, если это случится ближе к началу месяца.

Предприниматели могут изучить список товаров с высокой маржинальностью. То есть те, которые гарантирую высокую прибыль. К ним относят цветы, косметику, безалкогольные напитки.

Для оценки эффективности зачастую также используют рентабельность. Она рассчитывается как отношение прибыли к интересующим нас ресурсам и показывает, насколько эффективно они используются.

Как контролировать маржинальность товаров

Пример со свечами, который мы рассматривали, очень простой. Сделать подсчеты для такого бизнеса можно в Excel или на листе бумаги.

В случаях, когда речь идет о крупных компаниях или производстве, используются специальные программы, которые автоматизируют процесс.

Лучше следить за маржинальностью ежемесячно, сравнивая показатели и делая выводы. Это позволит держать компанию под контролем, видеть, какие товары продаются лучше и вовремя корректировать слабые моменты.

Что такое маржа и как ее рассчитать

Маржа, маржинальность и наценка — в чем различие и как использовать эти показатели в реальном бизнесе

Лариса Баневич

Маржинальность помогает увидеть, насколько эффективно работает система продаж в компании. В статье разбираем разницу между маржинальностью, маржой и наценкой и показываем, как применять эти показатели не в учебнике по экономике, а в реальном бизнесе.

Говорим только о марже в бизнесе

Термин маржа применяется не только в бизнесе, но еще на фондовой бирже и в банковском деле. И везде это разное.

В торговле на бирже маржа — это заем при покупке актива, в банковском деле — один из показателей надежности банка. В этой статье мы будем говорить только о марже в бизнесе.

Что такое маржа и маржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить:

— себестоимость цветов;

— упаковку букета;

— стоимость доставки букета клиенту.

Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:

Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так:

Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽.

Переменные расходы — 53 000 ₽.

Маржа в январе: 100 000 − 53 000 = 47 000 ₽.

В феврале выручка выросла до 140 000 ₽.

Переменные расходы увеличились до 84 000 ₽.

Маржа в феврале: 140 000 − 84 000 = 56 000 ₽

Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.

Маржинальность за январь: 47 000 / 100 000 × 100% = 47%.

Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.

Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе.

Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽.

Маржа: 10 000 − 9000 − 3000 = −2000 ₽.

Маржинальность: −2000 / 10 000 × 100% = −20%.

Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

Отличие маржинальности от наценки

Маржинальность показывает, сколько дохода компании приносит каждый рубль выручки. А наценка — это коэффициент надбавки. Он показывает, сколько маржинального дохода принес каждый рубль, вложенный в закупку товара.

Наценка % = Маржа / Переменные расходы × 100%

Маржинальность не может быть больше 100%, наценка может быть какой угодно.

Закупили товар на 100 ₽, продали на 1000 ₽.

Кажется, что маржа, маржинальность и наценка — это понятия из учебника по экономике. На самом деле их полезно применять в бизнесе.

Для чего нужен расчет маржинальности

Маржа, маржинальность и наценка важны при ведении бизнеса. Но маржинальность — самый наглядный показатель из трех. Ее лучше наблюдать в динамике и следить за ней не реже раза в месяц.

Показатель маржинальности, в отличие от маржи и наценки, помогает делать выводы об эффективности продажи услуг или товаров.

Маржинальность растет → бизнес хорошо развивается, система продаж налажена и работает эффективно.

Маржинальность в рамках запланированной → процессы работают в штатном порядке.

Маржинальность снижается от месяца к месяцу → тревожный сигнал для руководителя. Значит, нужно разбираться в процессах, выяснять, где бизнес теряет деньги.

Например, в структуру переменных расходов входят:

При негативной динамике маржинальности понятно, что нужно срочно разбираться, где сбой:

Знать маржинальность важно и до старта бизнеса, когда вы только определяетесь, что будете продавать. Чтобы узнать среднюю маржинальность, можно почитать форумы и пообщаться с другими компаниями. Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

Конечно, ориентироваться только на маржинальность на старте недостаточно — надо составить полную финмодель бизнеса.

Маржинальность используют при подсчете точки безубыточности. Она помогает определить, сколько выручки нужно компании, чтобы покрыть все постоянные расходы и выйти в ноль. Важно учитывать уровень точки безубыточности, когда планируете продажи. Лучше, чтобы бизнес проходил точку безубыточности в 10—13-х числах месяца, плохо — если к 25-му числу и позже.

Компания определяет план продаж на февраль.

Средняя маржинальность для компании — 25%.

Постоянные расходы (аренда, зарплата сотрудников, реклама и т. д.) — 280 000 ₽.

Определяем, какая сумма выручки в месяц позволит компании покрыть расходы и выйти в прибыль:

ТБУ = Постоянные расходы / Маржинальность × 100%

ТБУ для этой компании: 280 000 / 25% × 100% = 1 120 000 ₽.

То есть в месяц нужно продать товара не меньше чем на 1 120 000 ₽, только чтобы окупить постоянные расходы.

Как рассчитать и контролировать маржинальность

Теоретически маржинальность посчитать легко, достаточно двух математических операций и листка бумаги. На практике бизнес использует расчеты в Excel и Google Таблицах, шаблоны в «1С», «ПланФакт», «ФинТабло», «Финолог» и других сервисах. Чтобы учесть много разных переменных, проще занести все данные в программу, которая автоматически выведет результат.

Маржинальность — часть ежеквартальных и годовых отчетов о прибылях и убытках. Они помогают следить за состоянием дел в бизнесе. Правда, нужно уметь правильно считывать данные, а не просто их собирать. О самом отчете мы расскажем в отдельной статье.

Маржинальность нужно смотреть в динамике: например, отслеживать ежемесячно. Изменение в динамике за год помогает увидеть динамику развития бизнеса. Если маржинальность становится ниже среднего уровня маржинальности и никто это не замечает, бизнес может уйти в минус.

Маржинальность и ее изменение сообщают собственнику и руководителю о развитии бизнеса: эффективно ли построены процессы либо, наоборот, в бизнесе нужно менять и принимать управленческие решения. Но не в общем, а именно в тех процессах, которые непосредственно влияют на продажу.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Какие нужны документы на помещение для открытия кафе

Собрали список документов и подробную инструкцию, как получить каждый из них

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Что такое маржинальность и как ее считают?

Конечной целью деятельности любого коммерческого предприятия является прибыль. Для ее увеличения владелец бизнеса должен иметь четкое представление, какие виды производимых им товаров пользуются спросом, а какая продукция не востребована и ее производство не рентабельно. Для этого рассчитывается показатель маржинальности.

Маржинальность: простыми словами

Что такое маржинальность? Корни слова от русифицированного «маржа», поскольку в переводе с английского «margin» означает – прибыль, разница, преимущество. Маржинальность это многогранное понятие в зависимости от той сферы, которой касается.

Например, в сделках на бирже этот термин используется при проведении спекулятивных операций с использованием капитала, предоставляемого под залог определенной суммы – маржи. О марже на рынке форекс я подробно писал здесь.

В банковском секторе ей принято считать разницу между ставками по депозитным вкладам и кредитам. В любом банке ставка по кредитам выше ставок по депозитам (порой — намного), что и является основным бизнесом банков.

В предприятиях сферы торговли под ней понимают разницу между ценой реализации товара и закупочной стоимостью. Для производственных компаний маржинальностью считается разница между прибылью от продаж и переменными затратами. Таким образом, в случае компаний маржинальность это показатель, характеризующий выгоду, получаемую предприятием от реализации товаров.

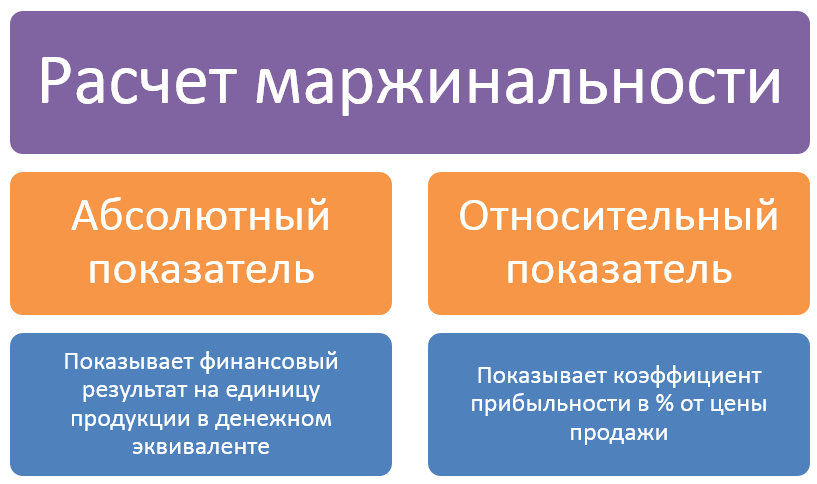

Расчет маржинальности

Рассчитать показатель можно в абсолютном и относительном выражении. В первом случае получаем значение в рублях или других денежных единицах, а во втором – в процентах.

Расчет маржинальности особенно важен на этапе планирования производства, для расчета запуска новых линеек товара. Он является основополагающим для определения безубыточности, т.е. для вычисления объема продукции, которую предприятию необходимо реализовать для покрытия переменных и постоянных затрат.

Таким образом, расчет главным образом касается двух категорий людей:

Нормального показателя не существует, хотя понятно: чем больше — тем лучше. Во многом он зависит от сферы деятельности, населенного пункта, в котором работает предприятие, а также экономических и политических факторов. Зависит и от размера компании: на маленький капитал нередко проще получить больше прибыли, хотя понижение себестоимости товара обычно требует больших объемов выпуска. Однако много товара сложнее продать…

В России самым доходным бизнесом принято считать предприятия нефтегазовой отрасли. Но, если рассмотреть компании данного сегмента с точки зрения маржинальности, то средний возврат на активы Газпрома за последние 10 лет составляет всего 8%, в то время как у Яндекса – 20%.

Среди компаний, входящих в индекс S&P 500, самые высокие значения у предприятий технологической сферы. Лидером среди IT-компаний является Apple с показателем 30%.

Отличие от других экономических показателей

Прибыль предприятия – это итоговый показатель, отражающий результат деятельности по всем направлениям. При расчете учитываются инвестиции, доходы/расходы от финансовых операций (банковские вклады, курсовые разницы) и прочая деятельность компании. О видах прибыли читайте здесь. Маржинальность же отражает только размер выгоды, полученной предприятием от реализации основной продукции.

Доход представляет собой увеличение прибыли, полученное после операций с активами. При расчете маржинальности активы компании не затрагиваются: в ее основе лежат выручка и себестоимость. Доход очень емкое понятие с более чем десятком разновидностей – все варианты я постарался рассмотреть тут.

Рентабельность, в отличие от маржинальности, отражает прибыль, полученную с каждого отдельного актива, т.е. сколько копеек прибыли предприятие получит с каждого рубля, вложенного куда-либо. Поэтому ее можно разделить на несколько видов. Маржинальность же рассматривает обобщенный параметр в виде себестоимости и показывает разницу между ней и ценой реализации товара.

Формула маржинальности

Из-за многозначности термина маржинальность, формула для ее расчета может иметь несколько видов. Как говорилось выше, в случае компаний мы имеем дело с разницей между выручкой от продаж и себестоимостью.

Для предприятий сферы торговли используется следующее выражение:

Часто маржинальность единицы реализуемого товара путают с торговой наценкой. Действительно, при расчете в абсолютном значении эти показатели имеют одинаковую формулу:

Однако в относительном выражении показатели имеют отличия в расчете. Формула маржинальности единицы товара:

М = (Ц – С)/Ц

Торговая наценка определяется по формуле:

Т = (Ц – С)/С

Маржинальность может иметь как положительное, так и отрицательное значение. Первый случай говорит о получении предприятием прибыли от продаж. Однако иногда компании намеренно реализуют товары по цене ниже себестоимости (закупки). Например, для привлечения большего числа покупателей магазин проводит акции или устанавливает большие скидки на некоторые товары. За счет увеличения числа клиентов увеличится объем реализации другой продукции, реализуемой без уценки, что в итоге принесет магазину прибыль.

Маржинальность товара

Показатель маржинальности товара (синоним маржинальности) используется внутренними пользователями финансовой отчетности для выявления линеек в производстве, не приносящих прибыли. В открытом доступе найти подобные данные практически невозможно.

Различные категории товаров имеют разный показатель прибыли. Самая низкая маржинальность у продуктов первой необходимости – хлеб, молоко, детское питание и т.д. Это изделия массового потребления, пользующиеся стабильным спросом. Однако и конкуренция тут велика, так что доход от реализации достигается за счет большого товарооборота. Маржинальность таких товаров составляет до 20%.

К товарам со средней маржинальностью относятся изделия, которые также востребованы на рынке, но не являются продукцией первой необходимости – бытовая техника, смартфоны, деликатесы и т.п. В данной группе товаров маржинальность составляет до 100%.

Самая высокая маржинальность у брендовых и премиальных товаров и услуг, а также у изделий, в которых нет ежедневной потребности. Например, меховые изделия, ювелирные украшения, люксовая косметика. В данной категории разница между себестоимостью и ценой продажи может быть в несколько раз.

Если мы рассмотрим в качестве товара ценные бумаги, то увидим похожую картину. По самым известным ликвидным бумагам (акциям Сбербанка, Газпрома и т.д.) российские брокеры могут позволить себе лишь небольшую наценку, поскольку у инвестора всегда есть возможность воспользоваться услугами другой брокерской компании. Брокеры в этом случае могут поднять свою прибыль, лишь мотивируя своих клиентов совершать большее количество сделок (увеличив товарооборот).

Однако с падением популярности ценных бумаг (акции второго эшелона и ниже) ситуация меняется. Их покупают реже, причем одновременно возрастает разрыв между ценой спроса и предложением. Следовательно, брокер может не просто брать комиссию между двумя участниками сделки, а пробовать самостоятельно купить неликвидную бумагу относительно дешево и перепродать ее с высокой маржинальностью, получив уже не комиссию, а всю прибыль целиком. Она может быть очень велика, но есть сложность найти клиента и риск его отказа, после чего бумагу будет крайне трудно продать. Примерно так же обстоят дела у ювелирного магазина в небольшом и небогатом городке.

▲ И еще один момент: инфляция. Числа выше касаются «нормальной» экономики с инфляцией не более нескольких процентов в год. Если же цены удваиваются каждый месяц, то деньги резко падают в цене, а маржинальность всех товаров взлетает до небес.

Маржинальность продаж

Для оценки эффективности развития предприятия рассчитывают коэффициент маржинальности продаж, который характеризует темп роста доходов в отчетном периоде к предыдущему периоду.

Коэффициент определяется по формуле:

К = [(Вт – Вп)/Вп] × 100, где

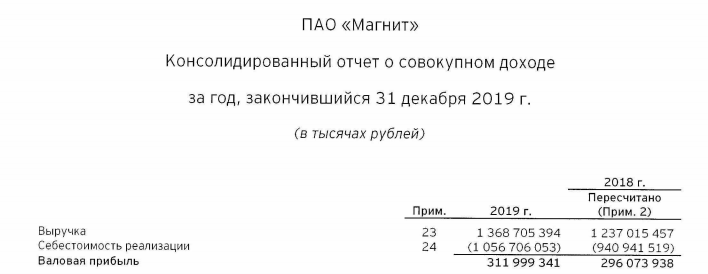

Рассчитаем показатель для ПАО «Магнит» по отчетности за 2019 год, в тыс. руб.

К = [(1 368 705 394 – 1 237 015 457)/ 1 237 015 457] × 100% = 10,6%

Прирост выручки ПАО «Магнит» составил 10,6%. Стоит учитывать, что увеличение коэффициента не обязательно связано с успешной деятельностью или эффективной работой руководства бизнеса: как говорилось выше, заметный прирост показателя может произойти благодаря инфляции.

Для сравнения рассчитаем маржинальность продаж для Mail.ru Group за 2019 год (млн. руб.)

К = [(96 231 – 66 105)/66 105] × 100% = 45,6%

Прирост выручки Mail.ru Group в 2019 году составил 45,6%. Такой большой прирост представитель правления Д. Гришин объяснил увеличением выручки с рекламной деятельности и платежей за социальные сети пользователей.

Заключение

Положительная маржинальность говорит о том, что цена какого-то изделия выше, чем затраты на его изготовление. Чем выше показатель, тем больше операционной прибыли получает компания. Используется он при установлении цены на товары и услуги.

Для увеличения маржинальности товара можно:

Однако следует помнить, что это не единственный показатель, определяющий результативность бизнеса. Иногда высокая маржинальность является компенсацией за низкую оборачиваемость вложенных в производство средств.

Например, в брендовом магазине одежды цены значительно выше, а покупательский спрос ниже, чем на вещевом рынке. При этом затраты на содержание бутика в разы превышают содержание небольшого торгового павильона. Чтобы компенсировать высокие расходы, владельцу дорогого магазина приходится устанавливать большую наценку. Собственники недорогих магазинчиков обеспечивают низкие цены на единицу продукции, но получают большую доходность за счета быстрой оборачиваемости товара и капитала.