Что такое лдв в инвестициях

Как легально не платить налоги/налоговые льготы в 2020 году

Сегодня мы будем говорить про налоговые льготы для частных инвесторов в 2020 году.

Кому удобнее вот видео-формат:

Все налоговые льготы, которые мы будем перечислять, делятся на два типа:

А теперь непосредственно к самим льготам.

Первая льгота – индивидуальный инвестиционный счет (ИИС)

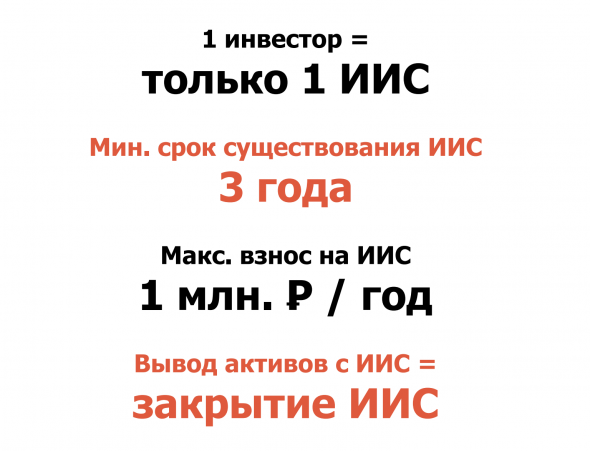

Первая и главная льгота, о которой строит рассказать – это индивидуальный инвестиционный счёт (ИИС). С момента его введения прошло уже 4 или 5 лет. Это очень популярная и очень эффективная мера. Если у вас до сих пор не открыт ИИС счёт, то, вам стоит его открыть, потому что открытие не влечет никаких обязательств. Если вы откроете ИИС, вы не должны ни за что платить. Вы не обязаны класть никакие деньги на этот счёт, а срок для получения льготы у вас при этом будет идти.

Поговорим непосредственно о том, что такое ИИС. На эту тему уже много сказано, в том числе есть отличные презентации и статьи. Мы писали подробный разбор в Тинькофф-журнале.

ИИС – это особый вид счета, который вы может открыть у брокера, и который вам даёт право на получение определенных льгот. Чтобы эти льготы вы могли реализовать, вам нужно деньги, которые вы храните на ИИС, не вынимать откуда в течение 3 лет с момента открытия счёта.

ИИС бывает двух типов: А и Б. Тип своего счёта вы можете выбрать в процессе его владения, анализируя какой тип льгот вам выгоднее.

Если выбирать ИИС типа А, то это вид льготы, когда вы часть уже уплаченного налога себе возвращаете из вашей налоговой базы.

Здесь есть ограничения – максимальная сумма возврата налога составляет 52 000 рублей, что эквивалентно 13% от 400 000, т.е. чтобы вам претендовать на максимальный возврат по итогам года от ИИС типа А, вам нужно:

Если вы налог ранее не уплачивали, возвращать вам будет ничего. В этом случае вам может быть более интересен ИИС типа Б. В этом типе ИИС вы освобождаетесь от уплаты НДФЛ – 13% от того дохода, который вы получили по своим торговым операциям. Здесь нет ограничений по доходам нет, но есть по сумме (1 млн рублей).

Вторая льгота – льгота на долгосрочное владение

Вторая льгота называется ЛДВ или льгота на долгосрочное владение. Она похожа по своему формату на ИИС типа Б. Она позволяет вам не платить НДФЛ после 3 лет непрерывного владения бумагами.

То есть вы купили акции Лукойл или Сбербанк, 3 года их не продавали. Через 3 года после того, как вы продали, если у вас был доход с продажи, то вы можете НДФЛ не платить.

Сразу возникнет вопрос: «А зачем мне тогда льготы ЛДВ, если проще открыть ИИС. Там я могу спокойно покупать/продавать бумаги, и при этом льготы получить?” Ответ здесь на самом деле очень интересный. Суть в тех лимитах, которые вам доступны на ИИС и при льготе ЛДВ.

Например, при ЛДВ у вас нет фактически никакого лимита в том, на какую сумму вы можете купить бумагу. Т.е. вы можете купить ее хоть на 10 млн рублей в первый же день, в этом плане ограничений нет и ваш доход может оказаться больше. От 10 млн акции вырастут на 10%, у вас будет 1 млн рублей, а если вы купите на ИИС, где максимальный порог за год это 1 млн рублей, то здесь 10% будет 100 000. В одном случае вы не будете платить налог с 1 000 000 дохода, во втором – со 100 000.

Вы купили Лукойл. Прошло 3 года. Теперь вы можете не платить НДФЛ с суммы 3 млн * на 3 года, т.е. 9 млн рублей. Если ваш доход от этой операции в рамках этих 9 млн руб, то со всей суммы вы освобождаетесь от налога. Если же вы за эти три года по своей сделке получили доход 10 млн, то от 9 млн от уплаты налогов освобождаетесь, а от оставшегося 1 млн вы заплатите 13%. Если вы не хотите платить с этого оставшегося 1 млн налог, вы можете подождать ещё год. Тогда у вас будет 4 полных года владения: 4 умножаем на 3 млн. Теперь от налога освобождается 12 млн рублей. Если за 4 года ваш доход составил 12 млн рублей, то он опять весь освобождается. И так далее. Здесь ограничений нет. Если вы купили какие-то бумаги и держите их 10 лет, то 30 млн дохода вы можете освободить от уплаты НДФЛ полностью. В этом плане здесь очень серьёзное преимущество перед ИИС.

Я лично для себя вывел формулу, по которой можно совмещать преимущества ИИС и налога на ЛДВ: какие-то бумаги, которые я знаю, что я однозначно хочу наращивать в них долю, просто покупать, я лучше буду покупать на обычном брокерском счете, чтобы использовать льготу ЛДВ, потому что здесь нет ограничения на лимит покупки. Все бумаги, которые я не планирую покупать на много лет вперед, или полагаю, что буду их продавать, я оставляю на ИИС. Точно также можно совмещать ИИС с типом А (когда вы получаете возврат ранее уплаченного налога) и льготу ЛДВ на долгосрочном владении на обычном брокерском счету.

Третья льгота – ЛДВ для высокотехнологичного сектора

Льгота, аналогичные ЛДВ, но которые относятся к сектору высокотехнологичных бумаг. Суть её в том же, но есть два ключевых отличия:

Конкретный список бумаг, к которым данная льгота может быть применена можно найти на сайте Московской биржи.

Но существует нюанс: льгота действует только до конца 2022 года.

Четвертая льгота — освобождение от НДФЛ с купоном по облигациям

Все знают, что это облигации Федерального Займа (ОФЗ), муниципальные, но также сюда относятся и еврооблигации Минфина, т.е. фактически те облигации, которые номинированы в иностранной валюте, и по которым купонный доход мы получаем в иностранной валюте.

Кроме того, это еще и просто корпоративные облигации, у которых ставка купона меньше чем ставка ЦБ + 5%. То есть если у нас ставка купона годовая по корпоративной облигации меньше, чем ставка ЦБ + 5%, то мы по ней также не будем платить НДФЛ с купонного дохода. Это отличная возможность, т.е. даже вам не нужно ждать никаких сроков, просто можно покупать облигации, не платить по ним НДФЛ.

Здесь также есть свои нюансы, например, когда мы говорим про корпоративные облигации, то данная льгота будет применена только для корпоративных облигаций, номинированных в рублях и тех, которые были выпущены после 2018 года.

Пятая льгота — отмена валютной переоценки

Пример, чтобы было понятнее. Вы купили еврооблигации Минфина за 100 долларов и продали их через год за те же 100 долларов. Но если в момент покупки курс рубля был, например, 50 рублей/доллар, а в момент продажи 100 рублей/доллар, то в рублях вы получили за этот период доходности 5 000 рублей, с неё Вы должны были заплатить НДФЛ 13%. Так считалось до введения данной льготы. Теперь же такой валютной переоценки нет. Вы купили за 100 долларов, продали за 100 долларов, НДФЛ вы не платите.

Оптимизация налогов: вычет по долгосрочному владению

Вычет можно применять ежегодно, если вы каждый год продаёте ценные бумаги, которые подпадают под условия. Так как данный вычет имеет ограничения по суммам, то следует построить свою стратегию таким образом, чтобы максимально избавить прибыль от налога.

Вычет по долгосрочному владению ценными бумагами предполагает, что ваш положительный финансовый результат от продажи (погашения) ценных бумаг будет освобожден от уплаты НДФЛ.

Для получения вычета необходимо соблюдение ряда условий:

Помимо этих условий есть ещё один нюанс, на который следует обратить внимание, — наличие ограничения по сумме. Так, за календарный год предельный размер вычета рассчитывается как произведение 3 млн руб. и количества полных лет нахождения проданных (погашенных) ценных бумаг в собственности. Соответственно, за 3 года владения ценными бумагами можно освободить прибыль в размере 9 млн рублей (3 млн * 3 года), за 4 года — 12 млн, за 5 лет — 15 млн и т.д.

п. 12 ст. 214.1, подп. 1, 2 п. 2 ст. 219.1 НК РФ

Формула меняется, если вы продаёте в течение календарного года ценные бумаги с различным сроком собственности. Об этом вы можете прочитать в статье «Могу ли я получить вычет по долгосрочному владению ценными бумагами».

В связи с лимитом мы советуем, до продажи просчитать ваш предполагаемый финансовый результат, и если он превышает предельный размер вычета за данный календарный год, то в этот год продайте активы на сумму в рамках лимита. А в последующие года можетереализовать остальные активы и также применить вычет.

Пример

Зубров Николай в 2015 году приобрёл акции на сумму 16 млн руб. Сейчас стоимость бумаг составляет 37 млн рублей. Если он продаст все бумаги в 2018 году, он получит прибыль в 21 млн руб. По закону в 2018 году он может получить вычет с 9 млн руб. (3 млн руб. х 3 года). А значит с 12 млн (21 млн руб. — 9 млн руб.) ему придётся заплатить налог в размере 1 560 000 руб. (12 млн руб. * 13%).

Для оптимизации налогообложения он может продать в 2018 году часть бумаг и получить налоговый вычет с 9 млн руб. прибыли, а часть бумаг — в 2019 и получить вычет уже с 12 млн руб. прибыли, так как он продержит бумаги уже 4 года. Тем самым он избежит уплаты НДФЛ и сэкономит 1 560 000 руб.

Следует помнить, что дивиденды и купонный доход не участвуют в вычете. На дивиденды ни один из налоговых вычетов не распространяется. А суммы купонного дохода, выплачиваемые в течение срока владения ценной бумагой, не относятся к доходам от реализации ценных бумаг и, соответственно, в расчёт финансового результата с целью получения вычета не включаются. А вот суммы накопленного купонного дохода включаются в расчёт финансового результата с целью получения вычета.

п. 3 ст. 210 НК РФ, письмо Минфина России от 23.06.2017 N 03-04-06/39694

письма Минфина России от 29.08.2017 № 03-04-06/55349, от 26.08.2015 № 03-04-06/49161

Напомним, что вычет по долгосрочному владению ценными бумагами вы вправе получить одним из следующих способов:

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Налоговые вычеты на 9 миллионов каждому инвестору | 7 главных вопросов про льготу на долгосрочное владение бумагами (ЛДВ)

Льгота на долгосрочное владение ценными бумагами (ЛДВ) позволяет законными способами избежать налог на прибыль при продаже ценных бумаг.

Можно сказать, что большинство российских долгосрочных инвесторов с помощью инвестиционного налогового вычета по сроку владения вполне себе легко могут уйти от налогообложения.

Несколько популярных вопросов, связанных с льготой на долгосрочное владение ценными бумагами.

Совместима ли ЛДВ с покупкой зарубежных ценных бумаг?

В законе прописано, что под ЛДВ попадают:

Почему могут отказать в вычете, даже если срок владения был более 3-х лет?

Как совместить ИИС и ЛДВ?

Продажа ценных бумаг на индивидуальном инвестиционном счете (ИИС) не позволит получить льготу на долгосрочное владение (ЛДВ). Но можно продажу заменить переносом бумаг с ИИС (при закрытии счета) на обычный брокерский счет.

На примере моего личного кабинета (брокер Открытие). ИИС был закрыт в конце 2019 года. Бумаги перенесены на обычный брокерский счет.

В личном кабинете видно, что срок владения акциями сохранился. Есть даты, когда можно будет продавать активы, дабы не попасть на налоги.

Какая база при расчета ЛДВ?

Льгота (3 млн. за каждый год) рассчитывается не от суммы продажи, а от прибыли. То есть разницей между покупкой и продажей.

Если ценные бумаги были получены в результате дарения (наследования), то прибыль будет рассчитываться от полной стоимости продажи (ведь как таковой покупки (и затрат) не было, ценные бумаги достались бесплатно). Срок владения ценной бумагой в случае перевода (наследования) прерывается. И для получения ЛДВ нужно ждать 3 года с момента получения (наследования) бумаг.

Как рассчитать размер вычета при владении бумагими с разным сроком покупки?

При продаже акций (и других активов) используется метод ФИФО (FIFO. First In, First Out: «первым пришёл — первым ушел). То есть, то что куплено первым, будет продаваться в первую очередь. Полезно знать, если нужно продавать часть позиции.

Если требуется рассчитать максимальный доход, не облагаемый НДФЛ, при реализации цб с разным сроком (полных лет) нахождения в собственности, то используют следующую формулу:

Как правильно все рассчитать показано на примере ниже.

Как получить ЛДВ?

У инвестора есть 2 варианта на выбор: простой или сложный (или выгодный и невыгодный).

Вычет можно получить через своего брокера (или управляющую компанию, ПИФ). Для этого перед продажей нужно уведомить брокера о вашем желании получить налоговый вычет на долгосрочное владение. Обычно для этого подается заявление. Чтобы брокер не удерживал НДФЛ при продаже.

В каждой компания своя процедура оформления. Здесь нужно уточнять у своего брокера конкретный алгоритм действий.

Что нужно будет сделать?

Подать декларацию нужно не позднее 3-х лет с момента продажи активов. Далее льгота сгорает. И вернуть НДФЛ будет нельзя.

Я думаю способ получения ЛДВ через налоговую очевидно имеет сплошные минусы.

Налог на прибыль будет удержан сразу при продаже. Вернуть его можно только после подачи и проверки декларации. Подавать декларацию можно только по истечении года. Добавьте суда срок проверки (3 месяца) и перевода (возврата налога ) денег (+1 месяц). В итоге, деньги можно только с задержкой в несколько месяцев (плоть до 1,5 лет).

Плюс к этому вдобавок много лишних телодвижений по сбору справок и составлению налоговой декларации.

Лучше действовать через налогового агента (брокера). Написал заявления. Брокер сам все сделает за вас. Все рассчитает. И не удержит налог.

Можно ли получать вычет одновременно у разных налоговых агентов (брокеров)?

Инвестору нужно будет самостоятельно контролировать, чтобы предоставляемый несколькими брокерами вычет, не превышал максимально допустимый. В противном случае, придется доплатить налоги в казну (перед этим рассчитать налоговую базу + положенные льготы, собрать справки, составить и подать налоговую декларацию).

Можно ли воспользоваться трехлетней льготой, если купил акции на иностранной бирже?

У меня есть акции компании Macy’s, купленные в январе 2019 года на бирже NYSE через одного из российских брокеров. Как я смогу получить вычет за долгосрочное владение, если продам их после января 2022 года?

Я обзвонил службы поддержки нескольких брокеров — они дали разную информацию. Одни сказали, что для этого нужно перевести бумаги в российский депозитарий на Московскую или Санкт-Петербургскую биржу. Другие — что ничего делать не нужно и льготой и так можно воспользоваться: важно, чтобы бумага была представлена на российской бирже, а где куплена фактически, значения не имеет.

Как мне получить вычет за долгосрочное владение?

Вы можете получить инвестиционный налоговый вычет за долгосрочное владение, продав свои акции Macy’s. Место их покупки или продажи неважно — главное, что эти акции торгуются на российских биржах.

Расскажу, как устроен вычет за долгосрочное владение и как самостоятельно определить, на какие из ваших ценных бумаг в портфеле он распространяется. Еще разберу, как его получить через брокера или налоговую.

Как работает вычет

Вычет или льгота на долгосрочное владение ценными бумагами, ЛДВ, трехлетний вычет, трехгодичка — так инвесторы называют один из инвестиционных налоговых вычетов, предусмотренных налоговым кодексом. Его суть в том, что положительный финансовый результат от продажи ценных бумаг можно освободить от налога, если продать их через три года и более с даты приобретения.

Финансовый результат — это доходы от продажи бумаг минус расходы на их приобретение с учетом комиссий. Для простоты далее я буду говорить о прибыли — инвесторы обычно так называют положительный финансовый результат от сделок.

Вычет относится к прибыли от продажи бумаг, которые одновременно:

Акции Macy’s торгуются и на Московской, и на Санкт-Петербургской бирже, то есть удовлетворяют этим условиям.

Чтобы можно было применить вычет, ценные бумаги вы должны приобрести не ранее 1 января 2014 года. Место и способ приобретения могут быть любыми: можно покупать на российской или иностранной бирже, в рамках первичного размещения или на внебиржевом рынке. Также неважно, совершаете вы сделку через российского или иностранного брокера. Бумаги даже можно получить в наследство или в подарок.

К моменту реализации ценные бумаги должны находиться в собственности не менее трех лет. Например, если вы купили ценные бумаги 14 января 2019 года, то, чтобы получить вычет, продать их нужно не ранее 14 января 2022 года.

Ценные бумаги можно отдавать в заем или РЕПО, а также переводить между своими счетами и даже между брокерами — это не прерывает срок владения. Но если вы переоткрываете позицию, чтобы, например, зафиксировать убытки и уменьшить налоговую базу, срок непрерывного владения прервется и будет считаться с нуля.

Срок владения не наследуется. Если ценные бумаги переданы по наследству, его отсчет пойдет с момента зачисления ценных бумаг на счет наследника.

Место и способ реализации тоже не ограничены. Единственное условие: ценные бумаги должны быть проданы не на индивидуальном инвестиционном счете, поскольку этот вычет не работает на ИИС. Вы можете продать свои иностранные бумаги на любой бирже, необязательно на российской.

Чтобы определить очередность продажи ценных бумаг, используется метод ФИФО, то есть First In, First Out — «первым пришел — первым ушел». Это значит, что сначала будут проданы те ценные бумаги, которые были куплены первыми по времени.

Покажу на примерах. Начнем со сделок с акциями одного эмитента:

В этом примере к прибыли от продажи ценных бумаг нельзя применить вычет. Первые 50 ценных бумаг куплены до 1 января 2014 года, а следующие 100 были в собственности инвестора менее трех лет.

Еще один пример, тоже с акциями одного эмитента:

В этом примере вычет можно применить к прибыли от продажи 50 акций в 2019 году и к продаже 50 из 100 акций в 2020 году. Срок владения 50 ценными бумагами, купленными в 2018 году и проданными в 2020 году, — менее трех лет, и на прибыль от них вычет не распространяется.

У вычета есть предельный размер — от налога можно освободить 3 000 000 Р прибыли за каждый полный год владения ценными бумагами. Если срок владения для отдельных пакетов ценных бумаг различный, применяется формула:

Вот как считается коэффициент Кцб:

V — это доход от реализации ценных бумаг. В числителе умножается доход — деньги от продажи каждого подходящего под вычет пакета ценных бумаг — на срок владения каждым таким пакетом и суммируются полученные произведения.

В знаменателе суммируются те же доходы. В доходы входит сумма продажи ценных бумаг и накопленный купонный доход — НКД, полученный при продаже облигаций. Но не входят купонные выплаты и дивиденды, полученные в период владения ценными бумагами. Расходы на приобретение в этой формуле не учитываются.

Вычет не может быть больше, чем прибыль от продажи подпадающих под вычет ценных бумаг и совокупная прибыль по всем операциям с ценными бумагами. Вот как это работает на примере с тремя разными ценными бумагами и разным сроком нахождения в собственности.

Данные по закрытым позициям за год

| Ценная бумага | Срок владения в полных годах | Доход от реализации | Расходы на приобретение | Прибыль |

|---|---|---|---|---|

| Паи фонда FXDE — FinEx MSCI Germany UCITS ETF | 4 | 14 000 000 Р | 11 000 000 Р | 3 000 000 Р |

| Акции НЛМК | 6 | 10 000 000 Р | 3 500 000 Р | 6 500 000 Р |

| Облигации VTB Eurasia DAC | 3 | 16 000 000 Р | 13 000 000 Р | 3 000 000 Р |

Кцб будет таким: (14 × 4 + 10 × 6 + 16 × 3) / (14 + 10 + 16) = 4,1.

Предельный размер вычета в данном случае — 12 300 000 Р : 3 000 000 Р × 4,1. Такую прибыль можно освободить от налога. С прибыли сверх этой надо платить НДФЛ.

Вот несколько ситуаций, чтобы были понятнее особенности вычета:

Вычет можно использовать каждый год, в котором были проданы ценные бумаги, доход от которых подпадает под вычет. Неиспользованный остаток вычета нельзя перенести на следующий год.

Вычетом может воспользоваться только налоговый резидент РФ. Нужно быть налоговым резидентом на 31 декабря того года, в котором были проданы ценные бумаги. Вычет можно получить через налогового агента, то есть брокера или доверительного управляющего, либо через налоговую инспекцию.

Начну пост с двух слов: «уверенность» и «спойлер«.

С простой целью — сэкономить ваше время. Его всегда не хватает. Мне вот в свое время не хватило, чтобы до конца разобраться с ЛДВ.

Так вот… У меня есть 100 процентная уверенность, что про Льготу Долгосрочного Владения ценными бумагами абсолютное большинство читателей Смартлаба знает достаточно, чтобы случайно не попасть «впросак как я» и не «заморозить» свои деньги на полгода-год (срок, который при нынешних темпах жизни является достаточно значимым).

Если вы относитесь к тому большинству, которое про ЛДВ знает все, дальше не для вас.

И второе слово «спойлер«. Если вы все же в меньшинстве и были не в курсе, как работает ЛДВ у российских брокеров, а читать дальше времени нет, то для вас самое важное: ЛДВ не работает «автоматом», а является заявительной льготой. Чтобы ее получить надо что-то делать. Что делать — внизу поста в ИТОГАХ.

Если же у вас желания каждый год ходить к брокеру писать это заявление нет, то для вас есть еще вариант. Можно подождать окончания календарного года, когда брокер в январе с вашего счета спишет полагающийся налог, и после этого идти в налоговую инспекцию. Подавать декларацию, в которой требовать возврата излишне уплаченных денег.

Собственно говоря, меня это как раз и ожидает. Деньги списанные брокером с меня в виде налога, очевидно, никто уже в ближайшее время не вернет. Не смотря на то, что в офис я все таки приехал, и хоть с опозданием, и написал заявление.

Теперь в январе мне брокер даст справку, что налог уплачен, и я вооружившись выписками от 2017 и 2018 годов буду требовать в декларации возврата «несправедливо» удержанных денег. Кто имел дело с налоговой, знает, что когда дело касается «отдать», это надолго.

Итог короткий — деньги заморожены (а дадут ли шанс купить летом 22-ого года купить доллар по 70-72?), и предстоит долгий гемор в виде диалога с налоговой.

ИТОГО.

1. Брокер сам удерживает с вас налог на прибыль от «купли-продажи» акций. Или при выводе средств, уменьшая сумму, которая поступит на счет, или по результатам календарного года списывая с вашего счета кэш.

2. Если вы продаете акции, которыми владеете более трех лет брокер тоже удержит с вас налог.

3. Приложение ВТБ заранее не предупредит вас о налоге, хотя функция расчета налога при подаче поручения на вывод денег в приложении есть.

3. Чтобы брокер предоставил вам ЛДВ, надо написать заявление до того момента, когда брокер будет этот налог удерживать.

4. Можно позволить брокеру списать с вас деньги за этот налог, и потом потребовать возврат подав налоговую декларацию.

P.S. Все это не касается ИИС!

Там эта льгота не предусмотрена. Хотя есть лайфхак для ИИС типа А: при закрытии ИИС бумаги переводятся на обычный БС, с которого продаются с использованием ЛДВ.

Удачи! Да пусть будет на вашем пути меньше подобных «заморочек» 🙂