Что такое количественное смягчение

Что такое Количественное смягчение (QE) и как оно влияет на курсы валют?

Содержание статьи

Логика здесь простая: если у частных компаний больше денег, они могут больше производить товаров и услуг. Чем больше товаров и услуг, тем больше потребители будут тратить на них средства, вливая их в экономику. Таким образом, QE помогает экономике полноценно развиваться.

Надо заметить, что некоторые аналитики закладывают в понятие Количественное смягчение и простой термин «покупка активов» Центральным банком. Здесь помним, что целью QE в первую очередь является увеличение расходов и инвестиций в экономику за счет создания безналичных денег.

Давайте разберемся, зачем вообще Центральные банки применяют QE, как оно работает и как на этом может заработать инвестор.

Зачем нужно Количественное смягчение (QE)?

Конечно же, Центральные банки не пользуются этой мерой постоянно. Количественное смягчение проводится в ответ на экономические условия, которые диктует ситуация в мире, а также для решения конкретных задач. Например, удержание инфляции и роста цен на товары и услуги на низком и, главное, стабильном уровне.

Однако при снижении процентной ставки существует некоторый предел, ниже которого ее устанавливать нельзя. Поэтому Центральные банки и прибегают к использованию Количественного смягчения в моменты, где снижение ставок уже нецелесообразно и наносит больше вреда, чем пользы.

Как работает Количественное смягчение (QE)?

Ставки по государственным облигациям прямо влияют и на другие процентные ставки в экономике страны. Крупные покупки облигаций со стороны ЦБ снижают процентные ставки (доходность) по этим бумагам, что, в свою очередь, снижает ставки по кредитам. Можно сказать, что Количественное смягчение работает в пользу удешевления заимствования денег для частного бизнеса и предприятий, тем самым стимулируя их расходы.

Однако это далеко не все возможности такого маневра. QE может также поддерживать экономику и за счет потенциального роста цен на различные финансовые активы.

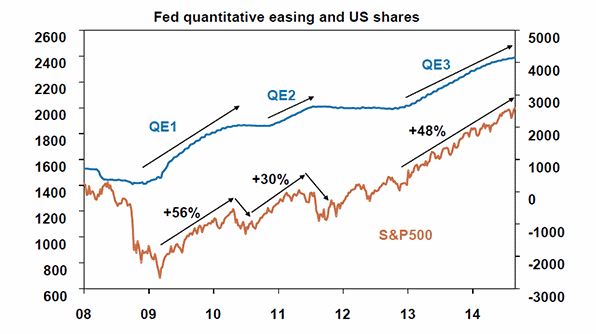

К примеру, ЦБ покупает у пенсионного фонда облигации на сумму 1 млн. долларов США, а уже вместо облигаций фонд получает живые деньги. Чтобы не просто хранить эти средства на своих счетах, фонд может инвестировать их в финансовые инструменты, например, в акции крупных компаний, которые могут дать гораздо большую доходность. За счет такого подхода начинают расти и фондовые рынки: когда больше инвесторов хочет купить акции различных компаний, их стоимость начинает активно расти.

А дальше идёт опять же прямая зависимость: с ростом цен на акции увеличивается капитал их инвесторов, которые теперь располагают большим количеством средств для дальнейших трат, а их расходы и стимулируют экономическую активность в стране.

Однако, если же частный сектор продолжит просто хранить полученные от ЦБ средства, Количественное смягчение не будет работать.

Как Количественное смягчение (QE) влияет на валюту страны?

Как Количественное смягчение ФРС повлияло на доллар США?

Давайте рассмотрим зависимость цен на финансовые активы от проведения Количественного смягчения на примере США.

ФРС в последние годы проводила 3 раунда QE:

Экономисты выделяют и четвертый раунд, начавшийся, по их словам, в сентябре 2019 года, но официального заявления ФРС о его проведении не было. Более того, сам глава ФРС призвал такие меры не путать с QE, так как они направлены на нормализацию функционирования денежных рынков, а не на снижение процентных ставок.

А вот если мы посмотрим на график валютной пары EUR/USD, то действительно можем увидеть падение курса американской валюты до анонса самой программы и во время ее проведения. Уже ближе к завершению Количественного смягчения со стороны ФРС произошел рост курса доллара США против европейской валюты.

Есть мнение, что завершение программы можно ожидать в 2022 году, следовательно и курс доллара США может начать активный рост ближе к этим датам, как это уже было ранее во конце проведения предыдущих программ. Возможно, ближе к концу текущего 2021 года мы сможем увидеть очередное падение пары EUR/USD к уровню 1.05 и ниже.

Заключение

Количественное смягчение — это инструмент Центральных банков, за счет которого они добавляют больше денежных средств в экономику с целью стимулирования потребления и производства в стране. Используется этот инструмент только в крайних случаях, когда снижение процентной ставки может только навредить экономике.

Добавление новых денег в экономику страны приводит, как правило, к обесцениванию курса национальной валюты. Мы это видим на примере доллара США и политики ФРС, где запуск QE привел к удешевлению доллара, а близость завершения программы спровоцировала агрессивное укрепление американской валюты. Это уже может быть своеобразным сигналом для открытия позиций.

Анализ рынка может быть разным: от рисования простых линий и уровней на графике цены (технический анализ) до более сложных видов, где мы наблюдаем за развитием экономики и действиями Центральных банков (фундаментальный). Во втором случае, на основе своих наблюдений нам остается выявить закономерности и определить, как они влияют на курсы валют.

В любом случае, трейдерам не стоит забывать о принципах мани- и риск-менеджмента. Они применяются в торговле независимо от того, какой тип анализа вы выберете для последующего открытия позиций.

Андрей Гойлов

Финансовый аналитик и успешный трейдер, в торговле предпочитает высоковолатильные инструменты. Ежедневно участвует в проведении вебинаров по трейдингу и в разработке образовательных материалов компании RoboForex.

Что такое количественное смягчение

QE (Quantitative Easing, количественное смягчение) — политика «количественного смягчения».

Монетарная политика, при которой центральный банк начинает выкупать суверенные и/или ипотечные облигации в объявленном объеме с целью способствовать снижению их доходностей (снижение процентных ставок по долговым бумагам) и увеличить ликвидность в финансовой системе.

Выкуп активов в этом случае ведется как-будто бы за счет созданных новых, напечатанных денег, что ведет к расширению баланса центрального банка, увеличению денежной массы в экономике. Но количественное смягчение отнюдь не эквивалентно включению печатного станка (далеко не всегда созданый кредит попадает в реальную экономику в виде непосредственных денег).

Механизм QE [3].

ФРС исполняет QE через операции на открытом рынке (OMO).

QE представляет собой обмен активами: ФРС меняет резервы (запись на счете) на казначейские облигации. Частный сектор отдает облигацию, приобретает депозит. Чистая стоимость активов частного сектора не меняется — количество денег не растет.

С другой стороны, такая схема лишает стимулов держать казначейские облигации и заставляет частный сектор искать более доходные вложения в реальной экономике. В результате деньги идут в ипотечное кредитование, корпоративное/потребительское кредитование и на фондовый рынок. Так достигается влияние на экономику.

Если полученные деньги частный сектор продолжает хранить на счетах ФРС, QE фактически не работает.

История

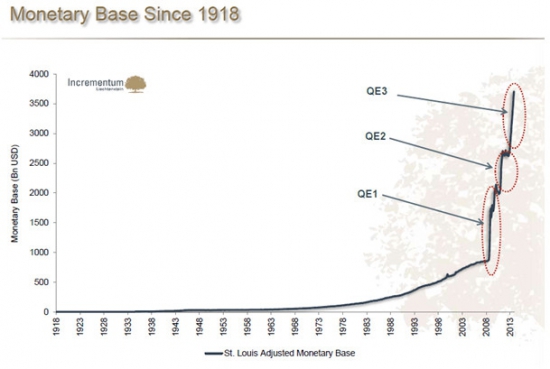

С термином QE современный финансовый мир познакомился благодаря действиям ФРС в марте 2009 года.

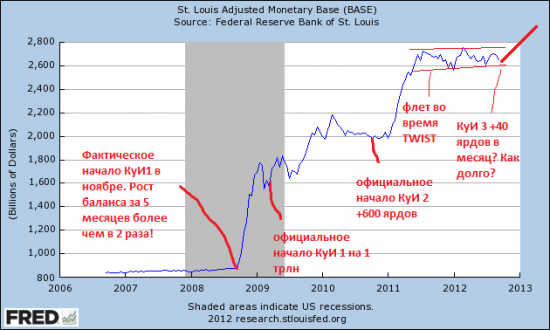

Баланс ФРС после QE:

Влияние QE на фондовый рынок:

QE и инфляция.

Существует заблуждение, что поскольку политика количественного смягчения создает необеспеченные деньги, это обязательно приводит к инфляции.

Логика заблуждения такова: в результате QE денег становится больше, а количество товаров и услуг — столько же. В результате инфляция растет, а курс национальной валюты снижается.

Но если обратится к механизму QE, то становится понятно, почему это мнение может быть ошибочным.

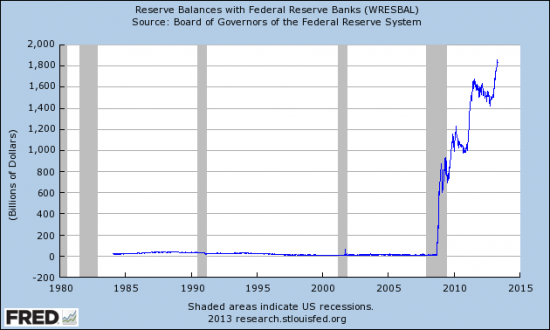

Изменение резервов ФРС после в период QE:

Изменение денежной базы за время QE:

Другие картинки

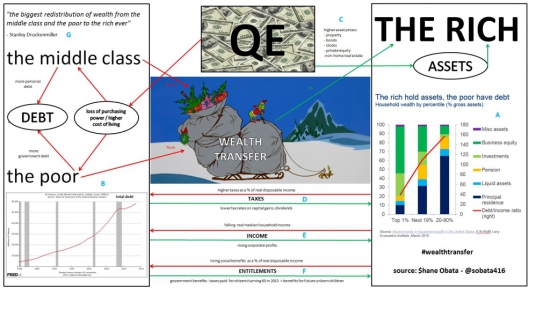

считается, что политика QE сделала богатых еще богаче, а бедных еще беднее. Почему?

Потому что QE повышает цены активов, что хорошо для состоятельных

И повышает стоимость жизни через рост уровня цен, что плохо для бедных

сколько денег напечатали 6 крупнейших центробанков мира [1]:

Количественное смягчение и его смысл

Монетарная политика центральных банков ведущих государств мира, к которым относится и Россия, непосредственно влияет на курсы рубля и мировых валют. Регуляторы США, Японии, Великобритании и стран Еврозоны много лет проводили либо проводят политику quantitative easing, или на русском – количественного смягчения.

Одновременно некоторые эксперты доказывают, что эта политика характерна и для ЦБ РФ. Рассмотрим, что такое количественное смягчение, разъясним его суть простыми словами, разберем, как оно работает в ведущих экономиках мира и возможно ли применение QE в России.

Как работает QE

Quantitative easing заключается в скупке центральным банком страны ценных бумаг (в основном облигаций) либо других нематериальных активов. Средства для скупки активов появляются у регулятора за счет эмиссии денежных средств. В конечном счете центральный банк старается побудить инвесторов направлять деньги в реальный сектор экономики, стимулируя таким способом экономический рост.

Отдельно стоит отметить тот факт, что происходит эмиссия именно безналичных средств, т.е. процесс осуществляется в электронном виде. Количественное смягчение часто считают включением печатного станка с производством физических (т.е. бумажных) денег, что не соответствует действительности. Следовательно, число именно бумажных денег в стране не растет — к тому же их выпуск был бы сопряжен с дополнительными бюджетными расходами.

Как правило, QE применяется Центробанком вместо снижения ключевой процентной ставки, если ее уменьшать уже просто некуда – показатель достиг нуля или даже снижен до отрицательного значения. Но стимулировать рост ВВП как-то нужно – так что можно сказать, что политика quantitative easing применяется в качества крайнего средства оживления экономики. Околонулевые ставки в США и особенно в Японии и Европе последних лет сильно способствуют проведению количественного смягчения со стороны этих государств.

Кратко поясним, как именно скупка облигаций или других активов влияет на процентную ставку. Скупка (т.е. спрос) вызывает повышение рыночной цены облигации — следовательно, ее доходность к погашению идет вниз. Выраженная в процентной ставке она таким образом становится ниже, чем до покупки облигаций ЦБ.

Отсюда понятно, что у политики количественного смягчения есть очевидный побочный эффект – возможность возникновения слишком высокой инфляции, что не менее плохо, чем дефляция. Нейтрализует избыточную инфляцию экономический рост, поскольку на большее число денег в этом случае будет приходиться больше товара.

Однако если политика QE не даст желаемого эффекта в экономике, то к инфляции может прибавиться и девальвация эмитированной валюты относительно других валют. Наконец, «лишние» деньги могут быть не только эмитированы, но и взяты взаймы у других стран. А это не что иное, как увеличение государственного долга.

С неэффективностью трудно согласиться – ВВП США со времени старта первой программы QE немного подрос, безработица низкая, а фондовый рынок США с 2009 года показывает впечатляющий рост (хотя в последнее время все больше говорят о будущей сильной коррекции рынка). При этом доллар с момента последнего кризиса остается одной из самой крепких мировых валют с очень низким уровнем инфляции.

История программ количественного смягчения

В США

Количественное смягчение в США проходило в три этапа:

В Японии

В Еврозоне

В странах, которые входят в зону евро, количественное смягчение ЕЦБ стартовало в марте 2015 года и продолжается до сих пор. Активы выкупаются на сумму €80 млрд в месяц, общий объем программы QE к марту 2017 года приблизился к €1,7 трлн.

В Еврозоне QE включает в себя, по большому счету, не только сам ежемесячный выкуп бумаг, но и так называемые программы TLTRO (Targeted Long-Term Repo Operation, целевое долгосрочное кредитование), которые предоставляют возможность банкам привлекать фактически «халявные» деньги для дальнейшего кредитования бизнеса. При этом расходовать средства необходимо именно на кредитование, а не на покупку других активов — программа разбита на части и второй транш банки получают в зависимости от итогов по первому.

Первая программа стартовала осенью 2014 года. В рамках последнего (четвертого) раунда программы TLTRO-II, запущенной в июне 2016 года, Европейский центральный банк выдал различным финансовым компаниям кредиты более чем на 230 млрд. евро. Эмиссия евро, таким образом, началась по окончанию QE3 в США и привела к девальвации евро к доллару примерно на 20%, считая с 2014 года.

Возможно ли QE в России?

По словам главы ЦБ РФ г-жи Набиуллиной и ее первого заместителя Ксении Юдаевой, никакое количественное смягчение в России в настоящее время невозможно. Руководители Банка России объясняют это слишком малым объемом рынка госдолга РФ по сравнению со странами Запада. К тому же эти страны, внедряя QE, преследуют цели уменьшения безработицы и преодоления дефляции, а последнее для России вообще не актуально – ключевая ставка еще совсем недавно находилась на уровне 10%, что вписывается в тенденцию более высоких ставок у развивающихся стран. Подробнее об этом можно прочитать в статье о керри-трейд.

Со своей стороны, некоторые эксперты доказывают, что QE Банком России все же практикуется. Дело в том, что выкуп иностранной валюты и золота – это тоже выкуп активов. А ЦБ РФ в 2015 году проводил валютные интервенции и покупал золото российского производства по ценам, превышающим стоимость металла на международном рынке. Тем не менее никаких официальных программ quantitative easing в России запущено не было и пока что нет оснований ожидать их в ближайшем будущем.

Quantitative easing простыми словами

Монетарная политика количественного смягчения, или quantitative easing, это вряд ли то, что волнует средний и низший классы, особенно в России, хотя это имеет прямое отношение к их благополучию.

Происходит расширение баланса центробанка, на баланс центробанка приходят государственный долг (облигации правительства), частный долг (ипотеки, кредиты), корпоративный долг, а взамен частным банкам (или инвесторам, если центробанк выкупает актив на бирже) предоставляют новые «электронные деньги».

Картинка по ссылке ниже лучше тысячи слов. Баланс центробанка США (далее федрезерв) :

До 2009 года никаких ипотек на балансе федрезерва не было. Эта политика спасла мировую экономику в 2009 году, федрезерв выкупил токсичные активы. После 2009 было уже несколько раундов QE.

Казалось бы все прекрасно работает. Так в чем же проблема?

1. Первая проблема, как мне кажется, заключается в том, что прямой связи между вливанием денег в частные банки и ростом производства нет, есть связь косвенная, и непрямая. В 2009-2010 годах, получив помощь от федрезерва, банки не спешили расставаться с деньгами и выдывать кредиты бизнесу или населению.

2. Все активы дорожают, или другими словами идёт инфляция цены активов. Т.е. дорожает недвижимость (жилая и коммерческая), акции, средства труда и производства. Все это не входит в подсчет инфляции потребительских цен (CPI), там только товары и услуги ежедневного потребления. Особенно хорошо это видно на примере США и Канады. Ну а рост заработной платы никак не успевает за ростом цены активов.

3. QE приводит к стремительному росту разрыва между богатыми и бедными. Вместо того чтобы тратить новые деньги, высший класс предпочитает их инвестировать, подогревая еще больше стоимость акций, либо просто не тратить и вложить в облигации.

4. Когда ключевая ставка стремится к 0, деньги становятся очень дешевыми, у банков появляется непреодолимое желание рисковать и использовать кредитное плечо, и рассчитывают они на то, что федрезерв придет на помощь в случае проблем с ликвидностью или выполнением обязательств, ну а заплатит за все налогоплательщик.

5. И последняя проблема, как мне кажется, заключается в том, что QE не поощряет людей которые экономят, живут по средствам и не используют заемные деньги. Становится гораздно выгоднее инвестировать на кредитные деньги, либо покупать и продавать дома на кредитные деньги, и делать так называемый house flipping.

23 марта 2020 года, федрезерв объявил неограниченные раунды QE.

If you can’t beat them, join them

Что делать обычному инвестору?

Информация ниже не является инвестиционным советом:

1. Продолжайте покупать акции по мере падении рынка, инвестируйте в пассивный фонд отслеживающий американский индекс, чем больше будет QE тем сильнее и стремительней будет рост акций после кризиса

2. Обязательно заведите emergency fund, желательно чтобы он мог вас поддержать хотя бы один год без работы

4. ЗОЖ, и побольше спать

И напоследок вопрос на который я пытаюсь найти ответ:

Есть ли пузырь в стратегии индекс инвестирования? И если есть, то какой?

За последние 20 лет огромные деньги были влиты в mutual funds (ПИФ) и ETF (БПИФ) которые отслеживают например такой индекс как S&P 500. Все покупают акции large cap компаний и их цена сильно растет, в то время как акции small cap компаний растут в цене заметно медленней.

Я создал телеграмм канал и чат, буду рад критике и вопросам, приглашаю учиться мировой экономике и инвестированию вместе

Количественное смягчение (QE) в экономике — что это такое?

Приветствую уважаемые читатели проекта Тюлягин! В сегодняшней статье про монетарную политику в экономике мы поговорим о количественном смягчении или QE (от англ. Quantitative Easing). В статье вы узнаете что такое количественное смягчение, его основную суть, для чего и когда центральные банки используют количественное смягчение. Об этом, а также о других особенностях и примерах количественного смягчения в статье далее.

Содержание статьи:

Что такое количественное смягчение (QE) простыми словами

Количественное смягчение (QE, оно же «кьюи» или «куи») — это форма нетрадиционной денежно-кредитной политики, при которой центральный банк покупает долгосрочные ценные бумаги на открытом рынке с целью увеличения денежной массы и поощрения кредитования и инвестиций. Покупка этих ценных бумаг добавляет экономике новые деньги, а также способствует снижению процентных ставок за счет повышения цен на ценные бумаги с фиксированным доходом. Это также расширяет баланс центрального банка.

Если говорить простыми словами для людей, далеких от экономики, и не придираться к формулировке, то количественное смягчение или QE — это «печатание денег*» с целью покупки активов для стимулирования роста экономики.

Когда краткосрочные процентные ставки равны нулю или приближаются к нему, обычные операции центрального банка на открытом рынке, которые устанавливают целевые процентные ставки, перестают быть эффективными. Вместо этого центральный банк может нацелить на покупку определенных объемов активов. Количественное смягчение или QE увеличивает денежную массу за счет покупки активов за счет вновь созданных банковских резервов, чтобы предоставить банкам больше ликвидности.

Суть количественного смягчения

Для проведения количественного смягчения (QE) центральные банки увеличивают денежную массу, покупая государственные облигации и другие ценные бумаги. Увеличение денежной массы снижает процентные ставки. Когда процентные ставки ниже, банки могут предоставлять кредиты на более легких условиях. Количественное смягчение обычно применяется, когда процентные ставки уже близки к нулю, потому что на этом этапе у центральных банков меньше инструментов для влияния на экономический рост.

Если количественное смягчение само по себе теряет эффективность, фискальная (налогово-бюджетная) политика правительства также может использоваться для дальнейшего увеличения денежной массы. В качестве метода количественное смягчение может представлять собой сочетание как денежно-кредитной, так и налогово-бюджетной политики. Например, если государство покупает активы, состоящие из долгосрочных государственных облигаций, которые выпускаются для финансирования антициклических расходов по дефициту.

Особенности QE

Если центральные банки увеличивают денежную массу, это может вызвать инфляцию. Худший из возможных сценариев для центрального банка состоит в том, что его стратегия количественного смягчения QE может вызвать инфляцию без намеченного экономического роста. Экономическая ситуация, когда есть инфляция, но нет экономического роста, называется стагфляцией.

Хотя большинство центральных банков создаются правительствами своих стран и имеют определенный регулирующий надзор, они не могут заставить банки в своей стране расширять свою кредитную деятельность. Точно так же центральные банки не могут заставить людей брать кредиты и инвестировать. Если увеличенная денежная масса, созданная в результате количественного смягчения, не проходит через банки в экономику, количественное смягчение может оказаться неэффективным (кроме как в качестве инструмента для облегчения дефицитных расходов).

Еще одно потенциально негативное последствие количественного смягчения QE заключается в том, что оно может обесценить национальную валюту. В то время как девальвация валюты может помочь отечественным производителям, поскольку экспортируемые товары станут дешевле на мировом рынке (и это может помочь стимулировать рост), падающая стоимость валюты делает импорт более дорогим. Это впоследствии может увеличить стоимость производства и уровень потребительских цен.

С 2008 по 2014 год Федеральная резервная система США проводила программу количественного смягчения за счет увеличения денежной массы. Это привело к увеличению активов в балансе Федеральной резервной системы, поскольку она покупала облигации, ипотечные бумаги и другие активы. Обязательства Федеральной резервной системы, в первую очередь перед банками США, выросли на ту же сумму и к 2017 году составили более 4 триллионов долларов. Целью этой программы было предоставление банками кредитов и инвестирование этих резервов для стимулирования общего экономического роста.

Однако на самом деле произошло то, что банки держали большую часть этих денег в качестве избыточных резервов. На пике, предшествовавшем коронавирусу, банки США держали избыточные резервы на 2,7 триллиона долларов, что было неожиданным результатом программы количественного смягчения Федеральной резервной системы. Ну а дальше вы знаете, пандемия, локдауны по всему миру, падение рынков, все это вынудило еще более активно проводить политику количественного смягчения. Как итог, на момент написания статьи (1 сентября 2021 года), банки США держат на своих балансах около 4 триллионов долларов избыточных резервов.

Резервы депозитарных учреждений

Большинство экономистов считают, что программа количественного смягчения QE Федеральной резервной системы помогла спасти экономику США (и, возможно, мировую) после финансового кризиса 2008 года. Однако масштабы её роли в последующем восстановлении фактически невозможно количественно оценить. Другие центральные банки пытались применить количественное смягчение как средство борьбы с рецессией и дефляцией в своих странах, но с такими же неубедительными результатами.

Пример количественного смягчения QE

После азиатского финансового кризиса 1997 года Япония впала в экономическую рецессию. Начиная с 2001 года Банк Японии (BoJ) — центральный банк Японии — начал агрессивную программу количественного смягчения, чтобы обуздать дефляцию и стимулировать экономику. Банк Японии перешел от покупки японских государственных облигаций к покупке частного долга и акций. Однако кампания количественного смягчения не достигла поставленных целей. В период с 1995 по 2007 год валовой внутренний продукт (ВВП) Японии упал с примерно 5,45 триллиона долларов до 4,52 триллиона долларов в номинальном выражении, несмотря на усилия Банка Японии.

Национальный банк Швейцарии (SNB) также использовал стратегию количественного смягчения после финансового кризиса 2008 года. В конце концов, SNB владел активами, которые превышали годовой объем производства по всей стране. Это сделало версию количественного смягчения, предложенную SNB, крупнейшей в мире (по отношению к ВВП страны). Хотя экономический рост в Швейцарии был положительным, неясно, какая часть последующего восстановления может быть отнесена на счет программы количественного смягчения SNB. Например, хотя процентные ставки были опущены ниже 0%, SNB все еще не смог достичь своих целевых показателей по инфляции.

В августе 2016 года Банк Англии (BoE) объявил, что запустит дополнительную программу количественного смягчения, чтобы помочь устранить любые потенциальные экономические последствия Brexit. План состоял в том, чтобы Банк Англии купил 60 миллиардов фунтов государственных облигаций и 10 миллиардов фунтов корпоративного долга. План был предназначен для предотвращения роста процентных ставок в Великобритании, а также для стимулирования инвестиций в бизнес и занятости.

С августа 2016 года по июнь 2018 года Управление национальной статистики Великобритании сообщило, что валовое накопление основного капитала (показатель инвестиций в бизнес) росло в среднем на 0,4 % в квартал. Это было ниже, чем средний показатель с 2009 по 2018 год. В результате экономистам была поставлена задача определить, был ли рост хуже без этой программы количественного смягчения.

15 марта 2020 года Федеральная резервная система США объявила о своем плане приобрести активы на сумму до 700 миллиардов долларов в качестве экстренной меры для обеспечения ликвидности финансовой системы США. Это решение было принято в результате масштабных экономических и рыночных потрясений, вызванных быстрым распространением вируса COVID-19 и последовавшим за ним экономическим спадом. Последующие действия расширили это действие QE на неопределенный срок. На начало сентября 2021 года ФРС все больше заявляет о возможности начала тейперинга и дальнейшем повышении ставок в перспективе.

Популярные вопросы про количественное смягчение

Как работает QE?

Количественное смягчение (QE) — это тип денежно-кредитной политики, при которой центральный банк страны пытается увеличить ликвидность в своей финансовой системе, как правило, путем покупки долгосрочных государственных облигаций у крупнейших банков страны. Количественное смягчение было впервые разработано Банком Японии (Банк Японии), но с тех пор было принято в США и некоторых других странах. Покупая эти ценные бумаги у банков, центральный банк надеется стимулировать экономический рост, давая банкам возможность более свободно кредитовать или инвестировать.

Количественное смягчение — это печатание денег?

Критики утверждали, что количественное смягчение фактически является формой печатания денег. Эти критики часто указывают на исторические примеры, когда печатание денег приводило к гиперинфляции, например, в случае Зимбабве в начале 2000-х годов или Германии в 1920-х годах. Однако сторонники количественного смягчения укажут, что, поскольку оно использует банки в качестве посредников, а не передает наличные деньги непосредственно в руки физических и юридических лиц, количественное смягчение несет меньший риск возникновения безудержной инфляции.

Вызывает ли количественное смягчение инфляцию?

Существуют разногласия по поводу того, вызывает ли количественное смягчение инфляцию и в какой степени оно может это сделать. Например, Банк Японии неоднократно прибегал к количественному смягчению как способу преднамеренного увеличения инфляции в своей экономике. Однако до сих пор эти попытки не увенчались успехом, поскольку с конца 1990-х годов инфляция оставалась на крайне низком уровне.

Точно так же многие критики предупреждали, что использование США количественного смягчения в годы после финансового кризиса 2008 года может вызвать опасную инфляцию. Но пока этого чрезмерного роста инфляции не произошло. Хотя справедливости ради, стоит отметить, что в 2021 году в США и во многих других странах мира начала увеличиваться инфляция, однако речь пока не идет о гиперинфляции. По заверениям ФРС и других ЦБ все находится под контролем.

Резюме

А на этом сегодня все про количественное смягчение (QE). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!