Что такое инструменты денежного рынка

Денежный рынок

Денежный рынок — составная часть финансового рынка, структура, в которую входит предоставление и получение краткосрочных (как правило, до года) кредитов. Такие кредиты берутся для поддержания ликвидности, то есть возможности организаций отвечать по своим текущим обязательствам, а предоставляются с целью размещения временно свободных денежных средств.

К инструментам денежного рынка относятся:

— государственные краткосрочные ценные бумаги.

Одним из самых известных примеров данного сегмента в мире на сегодня является межбанковский рынок в Лондоне, индикаторы которого — ставки LIBOR и LIBID. Аналогичный рынок есть и в России. По некоторым оценкам, до мирового финансового кризиса его объем доходил до 25 млрд рублей в день, причем до 90% сделок заключались в Московском регионе. Более точно оценить размер российского сегмента не представляется возможным, так как большинство соглашений между банками заключаются непосредственно между дилерами по телефону, а публично выставляются лишь индикативные, то есть ориентировочные, котировки.

Денежный рынок позволяет организациям-заемщикам инвестировать средства в более долгосрочные проекты, при этом с привлечением их на меньшие сроки. Такой возможностью пользуются банки, что дает им возможность держать счета до востребования и предоставлять кредиты организациям. Подобные операции контролируются центральными банками, которые устанавливают нормативы ликвидности, для того чтобы избежать ситуаций, когда деньги должны поступить позже, чем их надо выплатить, то есть так называемых кассовых разрывов. Кроме того, ЦБ сами являются активными участниками денежного рынка, предоставляя кредиты коммерческим банкам для поддержания ликвидности.

В рамках кредитно-денежной политики центробанки, включая Банк России, выступают не только кредиторами, но и заемщиками. Операция, когда ЦБ занимает деньги на рынке, приводит к сокращению денежной массы в обращении. Этот процесс принято называть стерилизацией денежной массы, и он является одной из эффективных мер противодействия инфляции.

Частные лица тоже принимают участие в денежном рынке — размещая срочные вклады в банках, покупая краткосрочные ценные бумаги. Кроме того, оставляя деньги на расчетном счете, клиент также в той или иной степени финансирует банковские операции.

Так как в России на сегодняшний день большинство заимствований предоставляется на срок не более года, то все они относятся к денежному рынку.

Денежный рынок – эффективный регулятор экономических отношений

Краткосрочные депозитно-ссудные операции формируют денежный рынок. Как функционирует рынок? Какие операции регулируют экономические отношения его участников?

Субъекты, инструменты денежного рынка

Развитие кредитных, валютных отношений обусловило формирование как внутреннего, так и международного рынка денег, где его участники используют такие инструменты денежного рынка:

Субъекты денежного рынка:

Роль инструментария – выдача краткосрочных займов, временное размещение свободных денег, при этом за короткий период происходит осуществление крупных финансовых операций.

Финансовая составляющая рынка обеспечивает движение, увеличение оборотного капитала фирм, наращивание вкладов, получение кратковременных кредитов предприятиями, государством, гражданами, формирует краткосрочные банковские ресурсы.

Институционная модель денежного рынка

Взаимосвязь между экономическими субъектами (те, кто накапливает, занимает деньги и финансовые посредники), реализуемая через потоки денег, финансовые инструменты, отражает институционная модель денежного рынка.

Кредиторами могут выступать семейные хозяйства, физические лица, правительственные структуры, предприятия, местное самоуправление, иностранные предприниматели. Они же могут быть и заемщиками, однако основную долю займов занимают организации.

Взаимоотношения участников денежного рынка можно отнести к двум секторам финансирования:

Прямое финансирование подразумевает непосредственную связь продавцов, покупателей. Опосредованное кредитование происходит через финансовых посредников.

Какие формы денежного рынка бывают?

Юридические лица, которые ищут финансы для развития, и фирмы, население, которые предоставляют им средства, образуют формы денежного рынка:

Благодаря эффективной взаимосвязи между формами денежного рынка государственные органы могут получать ссуды для покрытия дефицитного бюджета, решения неотложных финансовых вопросов.

Инструменты денежного рынка

Понятие инструментов денежного рынка

Инструменты денежного рынка – это объекты инвестиций, которые приносят текущий доход. На вторичном рынке эти инструменты легко погасить досрочно.

Инструменты денежного рынка классифицируются по обращению и доходу.

По обращению – депозиты и обращающиеся ценные бумаги; по доходу – купонные инструменты и дисконтные инструменты.

На рисунке 1 представлена схема инструментов денежного рынка.

Рис. 1 Схема инструментов денежного рынка.

Если процентные свопы и свопционы обращаются больше одного года, то они попадают в разряд долговых обязательств.

Обращающиеся инструменты могут покупаться и продаваться на вторичных рынках и имеют общие признаки:

Доход от обращающихся инструментов вычисляется заранее, так как условия договора зафиксированы. Важные характеристики этих инструментов можно представить в обобщенном виде:

Купонные инструменты, или процентные

Купонные инструменты — это инструменты денежного рынка, по которым держатель (кредитор) регулярно в течение всего их срока жизни получает процентные выплаты.

К процентным инструментам относятся:

Депозиты денежного рынка

Для депозитных операций значение имеют ставки лондонского рынка – LIBOR и LIBID.

LIBOR (London Interbank Offered Rate) – ставка предложения на лондонском межбанковском рынке депозитов, то есть ставка, по которой банк предлагает деньги или которую взимает за займ.

LIBID (London Interbank Bid Rate) – ставка покупателя на лондонском межбанковском рынке депозитов, то есть ставка, по которой банк покупает деньги или которую платит за займ.

Депозитные сертификаты

Депозитный сертификат – это обращающаяся ценная бумага, свидетельствующая о наличии в банке или в другом финансовом институте депозита с фиксированной процентной ставкой и сроком. Или: это документ, подтверждающий наличие долга, вроде IOU (I owe you – я вам должен) с фиксированным купоном.

Большинство депозитных сертификатов, выпускаемых банками, являются обращающимися инструментами на предъявителя, то есть принадлежат тому, у кого находятся.

Отличие депозита от депозитного сертификата:

Сделки РЕПО

Сделки РЕПО – это ссуда под залог государственных ценных бумаг.

В данной сделке оговаривается продажа государственных ценных бумаг и срок их обратного выкупа по более высокой цене. Разница в цене – плата за ссуду.

Дисконтные инструменты

По этим инструментам не происходит явной выплаты процентов. Вместо этого дисконтные инструменты выпускаются и торгуются с дисконтом, то есть ниже номинальной стоимости. Дисконт является эквивалентом процента, выплачиваемого инвестору, и представляет разницу между ценами инструмента при покупке и при наступлении срока погашаются по номинальной стоимости.

На денежных рынках обращаются дисконтные инструменты трёх видов:

Котировки дисконтных инструментов определяются на основе скидки против номинала – полной стоимости инструмента при наступлении срока погашения.

Такая традиция восходит к тому времени, когда впервые начали продаваться переводные вексели. Сопоставимые сроки этих инструментов позволяют занимать противоположные позиции по ним («стредл») на двух и более рынках. США – крупнейший рынок дисконтных инструментов.

Казначейский вексель

Казначейский вексель – это краткосрочный обращающийся переводной вексель, выпущенный правительством для финансирования государственных программ.

Федеральная резервная система, действуя от имени правительства США, обычно продает казначейские вексели с сроком 13 и 26 недель на аукционах каждый понедельник с поставкой в четверг. Раз в месяц на аукцион также выставляются казначейские вексели со сроком 52 недели.

Великобритании казначейские вексели, имеющие сроки 91 и 182 дня, продаются через аукцион. Основными держателями казначейских векселей являются учётные дома, которые выступают в качестве посредников между Банком Англии и коммерческими банками.

Переводной вексель/банковский акцепт

Эти инструменты используются для финансирования международной торговли.

Коммерческий переводной вексель, или торговый вексель, – это приказ выплатить деньги его держателю в установленный срок (срочная тратта, то есть переводной вексель с фиксированным сроком оплаты) либо по требованию (вексель до востребования). Это простой краткосрочный долговой документ типа IOU, выпускаемый для коммерческой операции.

Банковский акцепт, или банковская тратта, — это переводной вексель, выписанный коммерческим банком или принятый им. После акцептования этот инструмент становится обращающимся.

Коммерческая бумага

Коммерческая бумага – это краткосрочный необеспеченный простой вексель на конкретную сумму и с определённым сроком. Коммерческие бумаги это обращающиеся финансовые активы на предъявителя.

Коммерческие бумаги выпускаются на срок до 270 дней крупными организациями в противовес банковским кредитам, переводным векселям и т. п. Коммерческая бумага не имеет обеспечения. Это означает, что инвестор принимает решение о приобретении этого инструмента, ориентируясь только на репутацию эмитента. По этой причине коммерческие бумаги выпускают и продают лишь крупные организации с высоким кредитным рейтингом.

Деривативы

Деривативы, или производные инструменты, – это срочные контракты на покупку, продажу или на обмен активов в установленный день в будущем по согласованной цене.

На денежных рынках получили распространение инструменты срочного рынка, связанные с процентными ставками:

Соглашение о будущей процентной ставке

Это самый ходовой дериватив на внебиржевом рынке производных инструментов.

Соглашение о будущей процентной ставке – это контракт между двумя сторонами, фиксирующий ставку по сумме будущего займа или депозита, для которого установлены:

Стороны договариваются о будущей ставке сделки, а затем компенсируют разницу между согласованной и реальной ставкой на начало намеченного периода. Основная сумма соглашения не поставляется, так же как не происходит и реального заимствования или кредитования. Соглашения о будущей процентной ставке обозначаются двумя цифрами следующим образом:

Процентный фьючерс

В основе процентных фьючерсных контрактов лежат инструменты, цены на которые зависят от процентных ставок, например, трёхмесячные депозиты.

Процентные фьючерсы – это форвардные сделки со стандартным размером контракта и стандартными сроками.

Базовым активом краткосрочных процентных фьючерсных являются евровалютные депозиты. Рассчитываются по расчётной цене (exchange delivery settlement price – EDSP) или по цене последней сделки.

Долгосрочные процентные фьючерсы рассчитываются по ценам правительственных облигаций или купонных ценных бумаг с установленным биржей сроком.

Процентный своп

Процентный cвoп представляет собой внебиржевую сделку, в процессе которой две стороны обмениваются процентными платежами по кредитным обязательствам равной величины, но с разными процентными ставками. Процентные свопы – обычно долгосрочные инструменты, назначение которых аналогично назначению соглашения о будущей процентной ставке, однако срок действия для основных валют составляет от 2 до 10 лет. По существу, процентный своп эквивалентен серии соглашений о будущей процентной ставке.

Процентный своп – это соглашение между сторонами об осуществлении серии платежей друг другу в согласованные даты до истечения срока соглашения.

Размер процентных платежей каждой из сторон вычисляется на основе разных формул, исходя из условной основной суммы соглашения.

Типичная сделка подобного рода предполагает обмен процентного платежа по инструменту с фиксированной ставкой, например, купонной облигации, на процентный платеж с плавающей ставкой. Плавающая ставка меняется в зависимости от рыночных условий и связана с каким-нибудь индикатором, например, ставкой LIBOR.

Процентный опцион

Опционный контракт «кол» («пут») – это соглашение между двумя сторонами, дающее держателю право, но не обязывающее его купить (продать) финансовый инструмент по определённой цене (цене исполнения) в определённый момент (срок) или до его наступления.

Существуют два основных типа опционных контрактов:

Опционы на процентные фьючерсы

К простым контрактам относятся опционы заёмщика и опционы кредитора, базовым активами которых являются займы или депозиты.

Цена исполнения опциона – это ставка процента по займу или депозиту.

На денежных рынках базовыми инструментами для большинства опционных контрактов являются казначейские векселя и процентные ставки по краткосрочным евровалютным депозитам.

Опционы на соглашение о будущей процентной ставке

Опционы на соглашение о будущей процентной ставке – гарантия процентной ставки.

Подобными опционами, которых называют также кэпы (caps) и флоры (floors), активно торгуют на внебиржевых рынках.

Любой кэп и флор можно представить, как серию опционов «кол» и «пут» на соглашения о будущей процентной ставке (FRA).

Кэп устанавливает максимальную выплачиваемую процентную ставку и действует как набор опционов «кол», даты исполнения которых совпадают с датами фиксации плавающей ставки по займу. Их также можно рассматривать как «крышки» (ограничения) на ставки набора FRA.

Флоры

По своей сути они противоположны кэпам, то есть гарантируют держателю минимальную процентную ставку.

Опционы на процентный своп – свопцион

Покупатель свопциона имеет право, но не обязан войти в своп по согласованной фиксированной процентной ставке в определенный срок или до его наступления. Свопцион может предоставлять право па обмен плавающей ставки на фиксированную по согласованной ставке свопа – ставке исполнения.

Свопционы доступны по большинству основных валют, их срок может достигать 10 лет, однако чаще всего он колеблется в пределах от 1 месяца до 2 лет.

Фондовый рынок

Фондовый рынок — составляющая финансового рынка, в рамках которой проводятся торги ценными бумагами различных корпораций, компаний. Под ценными бумагами понимаются векселя, акции, инвестиционные паи и так далее.

Участники фондовых рынков представлены тремя категориями:

Как заработать на фондовом рынке

Как и в случае с любыми другими финансовыми рынками (товарными биржами, валютным рынком), работа трейдера строится по принципу: «купил дешевле, продал дороже».

Для того чтобы заработать на фондовом рынке, необходимо, прежде всего, найти брокера, который предоставит и торговую платформу, и хотя бы минимум информации, необходимой, чтобы начать торговлю.

Если для вас фондовый рынок — понятие новое и незнакомое, не стоит бросаться «в омут с головой», лучше сначала потренироваться на виртуальном счете, потратить немного времени на изучение основ и законов рынка, торговли, сформировать оптимальную для вас тактику, стратегию торговли.

Инструменты фондового рынка

На фондовом рынке осуществляются операции со следующими инструментами:

Суть фондового рынка

Условно фондовый рынок можно разделить на первичный и вторичный. На первичный рынок эмитент выпускает свои акции. Что касается вторичного рынка, то он нужен для инвесторов, которые могут купить акции эмитента — через посредника (а не у самой компании). Именно посредник, брокер, поддерживает связь между первичным и вторичным рынком.

Суть фондового рынка заключается не только в возможности заработать на ценных бумагах, но также фондовые рынки оказывают комплексное воздействие на экономику государства, привлекая рядовых рабочих к владению ценными бумагами компаний, повышая финансовые возможности представителей среднего и малого бизнеса, поощряя конкуренцию и так далее.

Торги на фондовом рынке

Основные торги акциями, облигациями, опционами и фьючерсами осуществляются на нескольких биржевых площадках. Если мы говорим о российских площадках, то отдельного внимания достойны РТС и ММВБ, если речь идет о мировых масштабах, то наиболее крупные площадки — New York Stock Exchange и NASDAQ. Однако вникать во все эти тонкости рядовому трейдеру ни к чему, так как в любом случае торговля будет проходить через брокера.

В зависимости от биржи определяется время, а также возможные режимы торгов. Правильный выбор биржи, инструмента торговли, составление грамотной стратегии и четкое соблюдение ее правил — залог успешной торговли.

Что такое инструменты денежного рынка

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт (договор), по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия. В нашем курсе мы будем рассматривать только инструменты, доступные физическим лицам – индивидуальным гражданам. В этом случае формулировка будет выглядеть следующим образом: финансовые инструменты – это обращающиеся финансовые документы, с помощью которых осуществляются операции между Вами (физическим лицом) и другим лицом (физическим или юридическим) на финансовом рынке. На практике это означает, что Вы не просто передали из рук в руки наличные деньги (что тоже имеет свои риски и меры безопасности), а провели сделку через официальных участников рынка (банки, платёжные системы), зафиксировав её документарно.

1.1. Классификация финансовых инструментов.

Всё многообразие финансовых инструментов может быть классифицировано по тем или иным качествам. Главное из них – рынок, на котором они работают или, как говорят финансисты, обращаются.

1.1.1 Классификация по финансовым рынкам.

1.1.2. По виду обращения выделяют следующие виды финансовых инструментов:

1.1.3. По характеру финансовых обязательств финансовые инструменты подразделяются на следующие виды:

1.1.4. По приоритетной значимости различают следующие виды финансовых инструментов:

1.1.5. По гарантированности уровня доходности финансовые инструменты подразделяются на следующие виды:

1.1.6. По уровню риска выделяют следующие виды финансовых инструментов:

Приведенная классификация отражает деление финансовых инструментов по наиболее существенным общим признакам. Каждая из рассмотренных групп финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, отражающим особенности их выпуска, обращения и погашения.

Подробности описания каждого финансового инструмента можно найти в специализированной литературе или интернете (например, здесь )

1.2 Риски и доходность. Что без чего не бывает?

Запомним основную формулу – «чем выше предлагается доходность, тем рискованнее инструмент». Это означает, что Вам могут сулить доход и 90%, и 250% годовых, но вероятность этого события (выплаты дохода) будут стремительно падать с ростом обещаний. Что бы ни говорили о надёжных вложениях и перспективных проектах, это будет похоже на создание «пирамиды», хорошо известной по МММ, где деньги выплачиваются недолго и не всем!

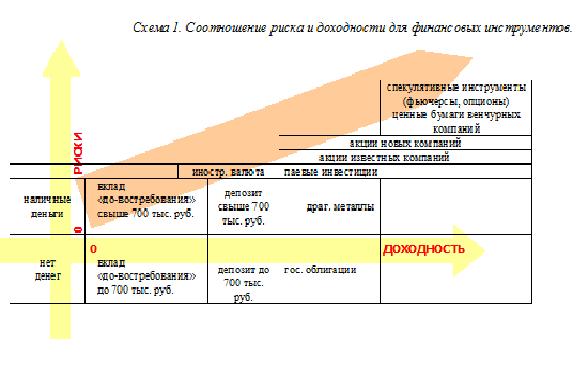

Какой вывод нужно из этого сделать? Нет высокого дохода без риска потерять часть вложенной, а иногда(как это было в кризисные годы) почти и всей суммы. На Схеме 1 финансовые инструменты размещены относительно друг друга в оценке доходности/риска. Так вклады и депозиты до 700 тыс. руб. гарантированы к возврату государством даже при наступлении банкротства банка (возможно, что вскоре будет установлена новая планка в 1 млн. руб.). Доходность по гос. облигациям также гарантирована государством, хотя мне памятен 1998 г., когда объявленный дефолт отменил все гарантии.

Обратите внимание, что наличные деньги на схеме размещены с отрицательной доходностью, но с положительным риском. Первое объясняется инфляцией, которая обесценивает Ваши «неработающие» деньги, второе объясняется рисками их потерять физически (украли, сгрызли, сожгли…)

Итак, какие инструменты доступны Вам? Это зависит от того, какими средствами Вы располагаете (см. Таблицу 1). Предположим, что Вы попадаете в одну из категорий – А (свыше 300 тыс. руб.), Б (от 100 до 300 тыс. руб.), В (от 10 до 100 тыс. руб.) и Г (до 10 тыс. руб.)

Таблица 1. Соотношение риска и доходности для финансовых инструментов.