Что такое двойная конвертация

Двойная конвертация по карте за границей

Карточки Visa и MasterCard относятся к международным, то есть их можно использоваться для оплаты покупок и снятия наличных за пределами России. Если счет открыт в нацвалюте, возможна двойная конвертация при оплате картой за границей, в зависимости от страны пребывания и вида платежной системы. Все расчеты проводятся только в национальной валюте страны, где совершается операция. Если вы хотите расплатиться за товар или услугу, приготовьтесь к тому, что банк снимет процент.

Конвертирование валюты на карте

При оплате карточкой за рубежом происходит конвертирование. В этом процессе задействованы 3 валюты:

Конвертация проходит следующим образом:

Если ВО и ВС не совпадают, происходит конвертирование. Сначала рубли переводятся в ВР (евро или доллары, в зависимости от платежной системы), и только потом в нацвалюту. Из-за этого возникает двойная конвертация.

Валюта счета

Дебетовые карточки, выпущенные российскими банками, поддерживают мультивалютность. Это значит, что пользователь может подать запрос на открытие до 7 счетов (премиальный пакет, в обычный пакет Classic или Gold входит открытие до 3 счетов — в евро, долларах, рублях). Все они будут привязаны к одной карточке с уникальным номером.

Вы сможете расплачиваться карточкой в разных странах, деньги будут списаны со счета, на котором хранятся денежные средства в подходящей валюте. Благодаря этому можно уменьшить расходы на комиссии.

У международной платежной системы Visa ВР — доллары, а у MasterCard — евро. Это нужно учитывать при оплате товаров. Визой выгоднее расплачиваться в долларовых странах — США, Доминиканской Республике, Канаде, Австралии, Мексике, Новой Зеландии и т.д.

Картами Мастеркард лучше расплачиваться в странах Европы — Франции, Германии, Литве, Латвии, Испании, Италии, на Кипре. Несмотря на то, что Черногория не входит в Евросоюз, в стране используют евро, поэтому там тоже выгоднее платить MasterCard.

Курс конвертации

Курс обмена устанавливается Центробанком России. Однако банкам разрешено устанавливать собственный курс на обмен денег. Он незначительно отличается от курса, установленного ЦБ РФ.

Конвертация осуществляется по внутреннему курсу банка. Обработка операции занимает от 1 до 3 дней. Деньги списываются по курсу, установленному не в день совершения операции, а в день подтверждения транзакции банком. Перед оплатой покупки рекомендуем посетить сайт банка и проверить курс, поскольку иногда, из-за большой разницы между внутренним курсом и курсом ЦБ РФ, использовать пластик невыгодно.

Пример двойной конвертации

Самый простой пример — оплата рублевой карточкой Visa в странах Европы. Допустим, вы захотели купить шарф за 100 евро в Италии, но у вас Виза в рублях. Валюта карты отличается от национальных денег. Система переводит сумму платежа из евро в доллары, но поскольку счет в рублях, банку-эмитенту придется еще раз конвертировать платеж, чтобы списать со счета рубли. В результате получится двойная конвертация при оплате картой.

Этот же принцип будет действовать в других странах и интернет-магазинах, где валюта платежной системы не совпадает с национальными деньгами.

При оплате карточкой происходит списание трансграничной комиссии. Это комиссия за операции, проводимые между банками, зарегистрированными в разных странах. Обычно банки не афишируют данный вид сбора, а закладывает его в курс обмена или собственную комиссию. Но в итоге оплачивает его держатель пластиковой карты.

Средний размер трансграничной комиссии — 0.7-1.5% от суммы покупки. По картам низкой категории Visa Electron и Visa Classic комиссия достигает 2% от операции, а по премиальным картам Visa Infinite действуют льготные условия.

Конвертация по картам Visa и Mastercard

Это 2 распространенные МПС, используемые в России. Карточки подходят для расчетов на территории страны и за ее пределами, в отличие от пластика МИР. При выборе МПС учитывайте, в какой стране вы планируете расплачиваться кредиткой. Для долларовых стран выбирайте Визу, для еврозоны подходят кредитные и дебетовые карты в евро, выпущенные Мастеркард.

Рублевые карты

Обмен денег по карточкам Visa и MasterCard не имеет отличий, если на них хранятся рубли. Торговая точка передает данные о транзакции в банк-эквайер. Банк-эквайер отправляет запрос на списание денег в МПС. В случае несовпадения валют, финансовые средства конвертируются. Рубли переводятся в ВР, а затем в нацвалюту.

При оплате товаров и услуг на территории РФ конвертации нет.

Карточки в евро и долларах

Если вы часто путешествуете, откройте мультивалютную карту. По стандартным картам доступно открытие до 3 счетов. На стоимости банковского обслуживания это не отразится, зато вы сэкономите на обмене.

Какую валюту списывать, решает банк. Если у вас открыт счет в USD или EUR, и национальные деньги совпадают с денежными средствами, хранящимися на карточке, банк спишет именно их. Комиссия за операцию составит 0 р.

Как избежать конвертации

Чтобы сэкономить на банковском обслуживании и не увеличивать стоимость покупки, придерживайтесь нескольких правил при расчетах за границей:

Мультивалютные карты

Это может быть дебетовый пластик, поддерживающий несколько счетов в национальной (рублевой) или иностранной валюте. Мультивалютный режим подключается автоматически, но иногда пользователям нужно самостоятельно включить опцию в мобильном банке или приложении. По функционалу никаких отличий от стандартного пластика нет.

Преимущества мультивалютных карточек:

Как оформить валютную карту

Для оформления пластика необходимо заполнить заявку на сайте выбранного банка. Обратите внимание, что не все банки поддерживают мультивалютный режим, поэтому предварительно ознакомьтесь с тарифами.

Срок изготовления составляет от 3 до 14 суток, в зависимости от банка-эмитента и региона проживания клиента.

Конвертация по банковской карте

Банковской картой можно оплачивать покупки в любой валюте независимо от валюты карточного счета. В этом случае происходит конвертация средств.

Какие типы валют конвертируются?

В процессе конвертации всегда задействованы три валюты: валюта операции, валюта биллинга и валюта счета карты. Для таких случаев рекомендуется выбрать карту с кэшбэком, ведь кэшбэк будет зависеть от валюты в которой совершается покупка или производится снятие средств в банкомате. Расчетная валюта между платежной системой и банком называется валютой биллинга. Как правило, в рамках трансграничных операций эту роль играют евро или доллары. Валютой счета карты выступает валюта, в которой открыт счет банковской карты.

Как проходит процесс конвертации?

Что происходит при совпадении валют?

Если валюта карты или валюта покупки совпадает с расчетной валютой между платежной системой и банком-эмитентом, то по операции производится одна конвертация, а если та и другая валюта не совпадают с валютой биллинга, происходит двойная конвертация средств. Если все валюты в цепочке расчетов одинаковые, конвертации не будет.

Что происходит при разнице валют?

В случае если валюта покупки отличается от валюты биллинга, происходит конвертация средств по курсу платежной системы, который можно уточнить через официальные сайты платежных систем. Банковская комиссия за проведение конвертации устанавливается кредитными организациями самостоятельно и отражается в тарифах банков.

При несоответствии валюты биллинга и счета карточки банк производит конвертацию средств в валюту счета по своему внутреннему курсу, специально установленному для таких расчетов (может отличаться от курса для операций с наличной валютой). Самый оптимальный вариант для держателя карты, когда такой курс берется равным ЦБ РФ.

Надо отметить, что некоторые банки при совпадении валюты операции с валютой счета не взимают с клиента комиссию за конвертацию.

Если кредитная организация берет на себя расходы по конвертации при совпадении валюты счета и валюты операции, при поездках в еврозону выгоднее использовать карту со счетом в евро, а при поездках в долларовую зону или в страны с валютой, отличной от долларов и евро, – со счетом в долларах.

Также следует понимать отличие Европы от еврозоны. В последнюю входят те государства, официальной валютой которых является евро. Поэтому в таких странах, как, например, Чехия, Великобритания, Дания и Швеция, расчетной валютой между платежной системой и банком, скорее всего, будет доллар.

В любом случае перед поездкой за рубеж стоит поинтересоваться в своем банке, в какой валюте он производит расчеты с платежной системой, кто платит комиссию за конвертацию при совпадении валюты операции с валютой счета, и уточнить размеры всех возможных комиссий.

Также следует обратить внимание на мультивалютные карты банков и оценить их возможности, так как они позволяют использовать нужную в данный момент валюту счета.

Visa и MasterCard: в чем все-таки отличия?

02 Дек Visa и MasterCard: в чем все-таки отличия?

Эта статья посвящена вопросу, который очень часто задают клиенты, обратившиеся в банковские отделения. И хорошо, когда менеджер сам знает ответ и может полноценно и грамотно проконсультировать клиента. Очень часто я вижу ситуации, когда менеджер сам не понимает отличий карт платежной системы VISA от MASTERCARD либо говорит клиенту виза и мастер кард — это как пепси кола и кока кола. 🙂

Статья была написана немного раньше, в конце октября, но только сейчас я ее публикую на сайте. Поэтому не придирайтесь к курсам валют, которые указаны на 21.10.2014. Эти курсы я взял для примера, чтобы на цифрах показать Вам разницу от использования карт разных платежных систем в разных ситуациях.

Обратившись в банк за оформлением пластиковой карты, будьте готовы услышать от сотрудника: «Вам необходима Visa или MasterCard?» Действительно, какую из платежных систем выбрать? В чем их отличия?

НЕМНОГО ИСТОРИИ.

MasterCard – следствие соглашения, заключенного в 1966 между несколькими банками США. Современное название пришло к системе в 1979 году, до этого она была известна как «Interbank CardAssociation».

Visa также имеет американские корни. Первая операция с использованием карты была произведена 26 июля 1976 года. В 2007 году в компании произошла реорганизация. В результате, «Visa Inc.» стала головной организацией, ее филиалами – «Inovant», «Visa U.S.A.», «Visa Canada» и «Visa International». Полностью отделилась от союза «Visa Europe». Сегодня она самостоятельна и контролируется европейскими финансовыми компаниями.

VISA И MASTERCARD СЕГОДНЯ.

Обе компании сегодня – платежные системы международного уровня. Вместе они охватывают более 80% всего мирового рынка карточных расчетов. При этом на долю «MasterCard» приходится порядка 26% выпущенных карт, «Visa» же владеет почти 57% рынка.

Главное отличие систем – валюта счета

Ключевая разница между платежными системами заключается в валюте процессингового центра. Для Visa это американские доллары, а для MasterCard – евро. Незнание этого отличие может привести к двойной конвертации.

Конвертация – это как обмен валюты, но только внутри платежной системы. Например, у вас на карте лежат рубли, а вы совершаете операцию в евро. Система «поменяет» ваши рубли на евро и спишет с карты сумму рублевого эквивалента (по курсу платежного оператора). Однако часто происходит не одна конвертация, а две.

С двойной конвертацией можно столкнуться, оплачивая, например, картой «Visa» покупки в евро или картой «MasterCard» – в долларах. Почему?

Дело в том, что все операции проходят через «обменный» центр платежной системы. Если валюта транзакции совпадает с валютой центра платежей, то конвертация будет лишь одна – с рублей на валюту покупки. При несовпадении валют происходит две конвертации – с валюты карты в валюту системы, а затем в валюту покупки.

ПРИМЕР ДВОЙНОЙ КОНВЕРТАЦИИ.

У вас карта «Visa» с рублевым счетом. Вы совершаете покупку в евро. Ваши деньги сначала переводятся в доллары (валюта системы), а затем в евро. Получается, что комиссию за обмен валюты вам нужно платить дважды.

Аналогично и с рублевой «MasterCard» при оплате долларовых услуг. Сначала происходит конвертация в валюту системы (евро), а потом только в доллары.

Двойная конвертация происходит и в странах, в которых основная валюта не доллар и не евро. Пример – вы расплачиваетесь рублевой «Visa» в Китае. Ваши рубли будут сначала переведены в доллары, а затем с долларов – в юани. При посещении стран с «нестандартной» национальной валютой особой разницы в выборе между «Visa» и «MasterCard» нет. Двойная конвертация будет в любом случае.

ПО КАКОМУ КУРСЫ КОНВЕРТИРУЮТ?

Курс, по которому будет произведена конвертация, можно найти на официальном сайте оператора платежей.

И у Visa, и у MasterCard сайты англоязычные. Visa не только предоставляет информацию по курсу конвертации, но и дает возможность указать (при наличии) комиссию банка, выпустившего карту.

ПРИНЦИПИАЛЬНА ЛИ РАЗНИЦА?

Рассмотрим наглядный пример сравнения операции с одинарной и с двойной конвертацией. В расчетах не указана возможная комиссия самого банка, которая взимается за каждую конвертацию.

Вы оплачиваете картой через интернет номер в гостинице стоимостью 1000 долларов.

Вариант 1 — у вас рублевая Visa

Прямая конвертация из рублей в доллары.

По курсу на 21.10.2014:

1 RUB = 0,024466 USD

1000 USD = 40873,04 RUB

Вариант 2 — у вас рублевая MasterCard

Конвертация двойная – из рублей в евро, из евро в доллары.

По курсу на 21.10.2014:

1 EUR = 1.281772 USD

1000 USD = 780,16 EUR

1 EUR = 52,546429 RUB

780,16 EUR = 40994,62 RUB

Между вариантами разница 121,58 рубль.

КАК ИЗБЕЖАТЬ КОНВЕРТАЦИИ?

Если вы открываете карту, чтобы пользоваться ей только на территории России, то принципиальной разницы при выборе платежной системы нет. Но если вы знаете, что поедете с картой за границу, то выбор платежного оператора зависит от того, какая валюта преобладает в той или иной стране. Если поездка в европейскую страну, то открывайте MasterCard, если в американскую — Visa.

Существует и способ полностью избежать конвертации. Если на территории России вы картой расплачиваться не планируете, то можно изначально открыть счет в евро или американских долларах — в зависимости от того, в какую страну вы направляетесь. Так не будет необходимости обращаться к «обменному пункту» системы, а значит платить за конвертацию будет не нужно. Услуги по открытию валютных счетов предоставляют оба оператора.

С уважением, Олег Шевелев

Продавайте красиво и легко!

P.s. Ваши замечания и дополнения к этой статье приветствуются! Пишите в комментариях ниже.

3 комментария

Аноним

Хотелось бы добавить некоторые комментарии по статье.

Например касательно Вашего утверждения «Ключевая разница между платежными системами заключается в валюте процессингового центра. Для Visa это американские доллары, а для MasterCard – евро. »

Я работаю в Казахстанском банке с опытом по картам более 7 лет. Так вот Visa работает с 2-мя валютами — евро и доллар США (евро – по европе, доллар США – вес мир, включая дня нас Россия), а Mastercard – как раз таки только с долларом США (ой как намучались наши клиенты в Европе с евровыми картами….). Поэтому логичнее всего перепроверить данную информацию каждому работнику своего банка.

Касательно конвертации, здесь конечно же верно и очень хорошо показан пример.

При этом, из своего опыта, могу по рекомендовать следующее:

1. Перед поездкой поинтересоваться (друзья, знакомые, встречающие и т.п.) какая платежная система работает у них в регионе. В наше время сохранились некоторые штаты в США, Канаде, районы Китая, которые работает только с одной платежной системой.

2. С крупными суммами (например что-то покупать – недвижимость или машину и т.п.) ехать однозначно с Visa или MasterCard соответственно страны пребывания. Как писала ранее, если ехать не в Европу, то валюта предпочтительнее в долларах США

3. Если вообще ничего не известно о регионе, лучше всего взять с собой 2 карты к одному счету, но разных платежных систем. Скажем так что бы и Visa и MasterCard (а если в Китай то UnionPay) черпали денежки из одного кармана

4. Перед поездкой обязательно зайти в банк и проконсультироваться какие Вас ожидают комиссинные ставки (причем обязательно тариф в распечатке, а не консультация менеджера (у Вас в РФ консультанты просто жуть – это отдельная история)), узнать локальная карта или международная, номер центра поддержки

Желаю всем удачи и благодарных клиентов!

Oleg Shevelev

Спасибо большое за полезные советы и отличное дополнение к статье!

Желаю Вам удачи!!

Как правильно пользоваться картой заграницей

Что такое двойная конвертация?

Если вы собираетесь поехать за границу, особенно туда, где расчеты происходят не в долларах США и не в евро – очень важно знать что такое двойная конвертация: при снятии денег в банкоматах или оплаты покупок списание не просто будет происходить по невыгодному курсу, но и операция обмена будет произведена дважды, через промежуточную валюту. Таким образом вы можете потерять 10%-15%

Валюта счета

Для большинства российских карт валютой будет российский рубль. Редко встречаются валютные счета в долларах или евро.

Валюта операции — валюта, в которой оплачивается товар или услуга. Например, в Таиланде – тайский бат.

Валюта биллинга — валюта, в которой ваш банк, расчитывается с платежной (VISA или Master Card).

Для VISA валютой биллинга всегда доллар, а вот для MasterCard в Европе это евро, но в других странах это может быть как доллар, так и евро (зависит от банка).

Конвертация происходит по курсу платежной системы, а это + 2%-4% от биржевого. Плюс процесс может длиться до 5 дней и банк в праве выбрать любой курс, который был в один из этих пяти дней. Это не сказки и не шутки, когда рубль прыгал на 10%-20% в день во время кризиса, лично знаем истории когда люди покупали авиабилеты на иностранных сайтах в валюте и теряли десятки тысяч рублей на таких списаниях. Причем не всегда это просто заметить. Сначала списывается вроде верная сумма. Но на деле висит значок обработки операции, а через 5 дней банк выбрав самый выгодный для него курс производил досписание и нигде кроме как в выписке по счету этого не видно, никакого оповещения вам не придет, просто сумма счета уменьшится.

Покупка, например, в тайском бате сначала будет пересчитана в доллар США, а потом уже доллар пересчитан в рубль, на каждом шаге с вас не забудут взять и комиссии + невыгодный курс. Это касается не только покупок, но и операций снятия в банкомате. Конечно можно сразу открыть счет в долларах, тогда конвертация будет не двойной, а одинарной. Но в Тинькофф банке можно сразу открыть счет в нужной вам валюте и вообще не попадать на конвертации!

Поэтому мы рекомендуем всем оформить дебетовую карту Тинькофф для путешествий!

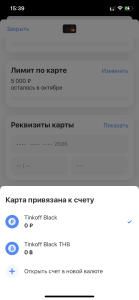

Как открыть счет в другой валюте Тинькофф

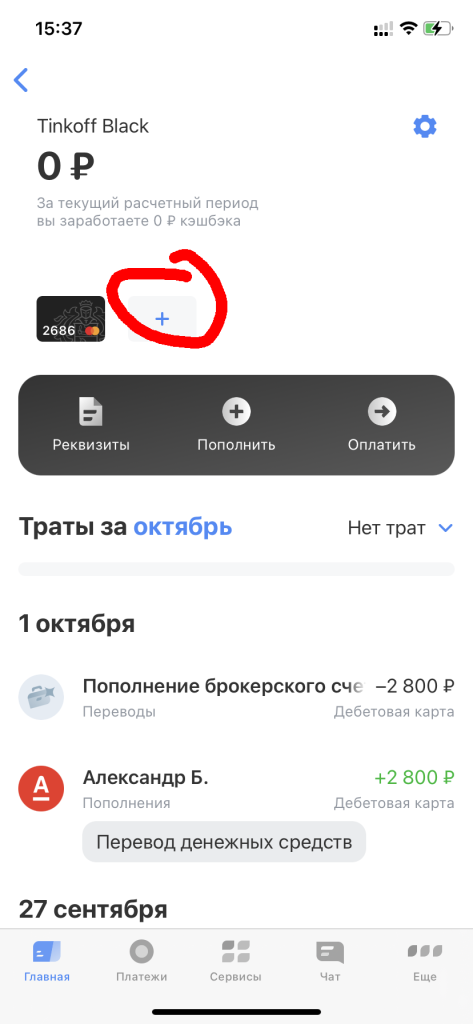

Выбираем счет Tinkoff Black и жмем на плюсик рядом с изображением вашей карты. Выбираем “Открыть счет в новой валюте”

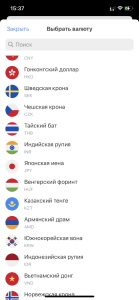

Сейчас доступны 30 популярных валют:

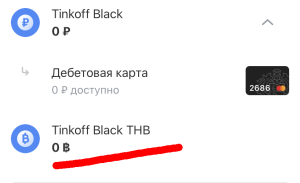

После выбора валюты у вас появится новый счет. Все счета бесплатны, можно открывать столько валют, сколько вам нужно. Перед поездкой можно бесплатно в приложении поменять счет карты и все расчеты уже будут в нужной вам валюте.

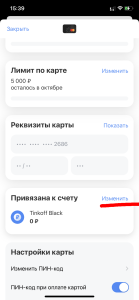

Для смены счета просто нажмите на карту и в пункте “Привязана к счету” – нажмите “Изменить”

Выберите нужную валюту:

Обмен валют можно производить в приложении по выгодному курсу. Доллары и евро можно так же покупать на бирже через Тинькофф Инвестиции от 1 доллара, без абонентской платы.

Сейчас проходит акция и Tinkoff Black выдают с вечно бесплатным обслуживанием. Помимо валютных счетов у карты еще множество других преимуществ, которые мы детально рассмотрели в статье. Если еще не пользуетесь, глупо сейчас не оформить карту!

Двойная конвертация – что это и как ее избежать?

Конвертация валют во время совершения транзакций через банковские карты происходит тогда, когда валюта совершаемой транзакции отличается от той валюты, в которой открыт Ваш карточный счет. К примеру, если карточный счет был открыт в EUR или USD, а с банкомата нужно снять гривны или оплатить в Украине какую-то услугу или товар, валюта будет конвертирована из EUR или USD в гривны. Точно так конвертируются валюты и в противоположном случае, когда банковской картой с гривневым счетом производится оплата в USD или EUR.

Валютная конвертация во время совершения покупок через Интернет

Перед тем как заняться шопингом в иностранных интернет-магазинах, нужно разобраться, по какому принципу будет рассчитываться сумма, которая будет снята с Вашего карточного счета.

Учитывая то, что в процессе осуществления виртуальной оплаты деньги могут проходить пару этапов, во время которых они могут быть конвертированы и в другие валюты, Вам нужно заранее подсчитать, хватит ли у Вас денег на оплату своих покупок.

Во время процедуры любой онлайн покупки принимают участие 3 валюты:

Под валютой системы платежей MasterCard или Visa необходимо понимать следующее: с помощью какой именно валюты банковское учреждение, выпустившее карту, производит расчеты с MasterCard или Visa. Каждое банковское учреждение может иметь свою валюту для взаимных расчетов, поэтому нужно уточнить данную информацию у сотрудников банка перед тем, как открывать карту и оформлять счет.

В большинстве случаев украинские банки проводят взаимные расчеты с MasterCard в EUR, а с Visa в USD.

Итак, давайте более детально разберемся в нескольких схемах, благодаря которым станет ясно, какие операции являются выгодными, а какие слишком дорогими для покупателя:

Двойная конвертация в простых примерах

Давайте на примере рассмотрим вариант, когда банковское учреждение проводит взаимные расчеты с электронной системой платежей в USD, а покупатель приобретает товар в польских злотых(PLN).

Во время проведения данной транзакции происходит конвертация PLN в USD, после чего USD конвертируется в гривну. Проверка на наличие необходимой для расчетов суммы происходит в автоматическом режиме.

К примеру, в Англии, где национальной валютой являются фунты, процесс конвертации произойдет по схеме «украинская гривна — EUR — английские фунты» (если клиент рассчитывается гривневой картой MasterCard) или «украинская гривна — USD — английские фунты» (если клиент рассчитывается гривневой картой Visa).

Колебания курса валют и двойная конвертация

Во время проведения расчетов за пределами страны, обналичивании денег через банкоматы за пределами страны или расчетов в иностранных интернет-магазинах, нельзя забывать о таких моментах:

Учитывая двойную конвертацию при «скачках» валютного курса, может появится разница, между списанной и заблокированной на карте суммами.

Каким образом уклониться от лишних конвертаций?

Уклониться от конвертации можно лишь тогда, когда валюта покупки идентична с валютой банковской карты, а также валютой взаимных расчетов между системой электронных платежей и банковским учреждением. К примеру, когда карта открыта в валюте EUR, а транзакция произошла в еврозоне — конвертация не произойдет.

Основываясь на той информации, которая была подана выше, можно сделать такие выводы: