Брокер и дилер в чем разница

Основное отличие брокера от дилера (в чем их разница, чем они отличаются)

Чем отличаются брокеры от дилеров, а также в чем их предназначение

Брокерской деятельностью может заниматься не только организация, но и индивидуальный предприниматель. Они должны быть участниками биржи.

Что общего

Дилерские компании тоже выполняют посредническую роль, но их работа имеет отличия от брокерской деятельности.

Брокеры и дилеры, работая, занимаются следующим :

В чем разница — главные отличия

Инвесторов интересует, чем отличается брокер от дилера. Брокерские и дилерские компании могут отличаться следующим :

Брокеры, а так же дилеры в других сферах деятельности

Дилеры зарабатывают на биржевых спекуляциях, а интересы брокеров сосредоточены на обслуживании клиентов по поступающим от них поручениям о покупке или продаже активов.

Торговля через Брокера и Дилера. Сходства и различия. Плюсы и минусы.

В данной статье мы разберем чем же отличается Брокер от Дилера, что они из себя представляют и зачем они нам нужны.

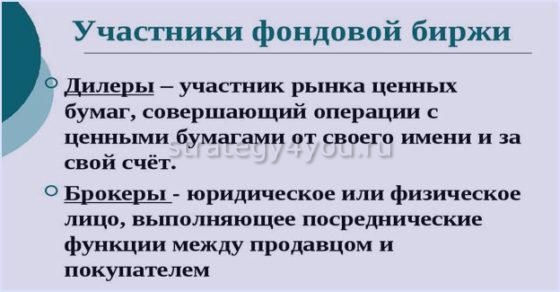

Дилер и Брокер являются профессиональными участниками рынка ценных бумаг, которые предоставляют своим клиентам доступ к торгам.

Брокер – профессиональный участник рынка ценных бумаг, который является посредником межу клиентом и Биржей. Его основные статьи доходов — это комиссии за сделки клиентов и предоставление маржинального кредитования (возможность получить в кредит деньги или ценные бумаги для торговли). Не важно покупка это или продажа, ровно, как и прибыльная сделка или убыточная. Брокер не устанавливают свою цену, а транслирует на прямую с биржи. То есть, брокеру не важно торгует ли клиент с прибылью или терпит убытки.

Дилер – так же является профессиональным участникам рынка ценных бумаг, который осуществляющая биржевое или торговое посредничество за свой счет и от своего имени. Дилер, в отличие от Брокера, может устанавливать свою цену. Говоря простым языком, когда Вы торгуете в плюс у дилера, он терпит убытки и наоборот. Так же Дилер зарабатывает на спреде между ценой покупки и продажи.

Плюсы и минусы Дилера:

+ Торги ведутся круглосуточно, 5 дней в неделю. Суббота, воскресенье и праздничные дни – выходной;

+ Комиссия ниже чем у Брокера;

+ Не является налоговым агентом, что позволяет не платить НДФЛ с прибыли;

— Заинтересованность в убытках по Вашему счёту;

— Котировки устанавливает сам Дилер;

— Большие плечи (Для трейдеров с небольшим опыт торговли);

— Очень много мошеннических схем при выводе денежных средств;

Плюсы и минусы Брокера:

+ Отсутствие заинтересованности в убытках или прибыли клиента;

+ Трансляция котировок напрямую с биржи;

+ Возможность открыть счета ИИС, с помощью которых получать налоговые вычеты;

+ Жесткий контроль за брокерской деятельностью со стороны регулирующих организаций;

+ Широкий выбор инструментов для торговли;

— Торги осуществляются в соответствии с режимом работы биржи;

— Более высокие комиссии за сделки;

— Сложнее открыть счёт, в отличие от Дилера;

Чем брокер отличается от других профучастников?

Как это ни странно, в правовом поле России нет четкого определения понятия «профессиональный участник рынка ценных бумаг». Законодатель в рамках федерального закона № 39 «О рынке ценных бумаг» предлагает инвестору лишь список видов деятельности, которые к этому понятию относятся, а преамбулу с термином оставляет за кадром. Возможно, это связано с тем, что спектр деятельности профессиональных участников достаточно широк и единым понятием его охватить не представляется возможным.

Виды профессиональной деятельности на рынке ценных бумаг

В соответствии с законом «О рынке ценных бумаг» выделяют пять основных видов профессиональной деятельности на рынке ценных бумаг:

В отношении дилерской деятельности следует сказать, что для частного инвестора она может быть интересна с точки зрения формирования мнения о будущем движении цены.

Дилеры — это юридические лица, которые на основании лицензии имеют право осуществлять сделки купли-продажи финансовых инструментов по заранее объявленным ценам. Правда, стоит оговориться, что сделки они осуществляют исключительно в своих интересах.

Дилеры выполняют важную функцию на рынке ценных бумаг: принимая на себя обязательство по приобретению или реализации финансового инструмента по заранее известной цене, они участвуют в формировании справедливого уровня цен в рамках биржевых торгов.

Более того, наличие дилерской лицензии может свидетельствовать о том, что компания, имеющая в том числе дилерскую лицензию, имеет пул свободных денежных средств для осуществления брокерских операций, что может служить своего рода сигналом для позитивной оценки организации с финансовой точки зрения.

Двигаясь дальше и рассуждая о деятельности депозитария и реестродержателя, можно прийти к следующему выводу: такие организации формируют инфраструктурную площадку, которая призвана ускорять процесс передачи прав по ценным бумагам и в целом упрощать процесс оборота финансовых инструментов, при этом значительно уменьшая возможные риски при физической передаче ценных бумаг от одного инвестора к другому.

В отличие от вышеуказанных профессиональных участников, организации, предоставляющие брокерские услуги и услуги по управлению ценными бумагами, стоят на «первой линии» клиентского обслуживания, предоставляя широкий спектр услуг в рамках своих лицензий.

В целом стоит сказать, что брокер представляет собой посредника, который организует процесс исполнения клиентского поручения на лучших условиях. В то время как доверительный управляющий в рамках заранее оговоренной с клиентом стратегии самостоятельно распоряжается активами.

Цели инвестирования

Фактически вопрос выбора сводится к принятию решения о независимости инвестора на рынке. Хочется самостоятельно принимать решения, есть необходимые знания и некоторое свободное время — открываем брокерский счёт.

Если у вас есть желание стать инвестором, но вы сомневаетесь в собственных силах ввиду, например, недостатка опыта, возможно, стоит обратиться в управляющую компанию.

Говорить о недостатках или рассуждать о плюсах того или иного профессионального участника в рамках непосредственного процесса инвестирования не приходится — всё зависит от мотива инвестора, его знаний, финансовых возможностей, наличия достаточного количества времени для анализа рыночной ситуации.

Интересно, что независимо от того, какой стиль инвестирования будет выбран, цели всегда одинаковы и сводятся, как правило, к следующим:

— получить доход в виде прироста капитала, как при осуществлении сделок купли-продажи с финансовыми инструментами, так и в виде регулярных платежей (получение дивидендов по акциям, процент по облигациям и т.п.);

— нивелировать влияние инфляции на денежные средства клиента. Как правило, осуществление инвестиционных решений с помощью брокерской компании несколько дешевле, так как комиссия взимается за оказание услуги по сделкам, которые заключены по инициативе клиента. Брокер является лишь проводником для осуществления воли клиента.

Доверительное же управление предполагает кропотливую разработку стратегии, необходимость назначения управляющего и, как следствие, более высокие тарифы и пороговые суммы входа на рынок. При этом в рамках доверительного управления не предполагается наличие возможности самостоятельной торговли, если иное не предусмотрено договором. Насколько это комфортно тому или иному инвестору, зависит от факторов, указанных выше.

Дополнительно стоит сказать, что брокерская, дилерская, депозитарная деятельность, деятельность по управлению ценными бумагами может совмещаться в разных сочетаниях.

Исключение составляет только деятельность по ведению реестра — она не может быть совмещена ни с какой другой.

Вместо заключения

Стоит также сказать, что важную роль в регулировании различных аспектов деятельности профессиональных участников рынка ценных бумаг играют саморегулируемые организации, утверждающие правила и стандарты осуществления своими членами профессиональной деятельности.

Подводя итог, хотелось бы заметить, что отсутствие обособленного термина «профессиональный участник рынка ценных бумаг» в скором времени все-таки должно быть устранено, так как от полноты нормативно-правовых актов зависит улучшение инвестиционного климата Российской Федерации.

Чем отличается брокер от дилера: разница и сходства

Кто такие брокер и дилер

На бирже клиент может покупать и продавать акции, облигации, фьючерсы и опционы. При этом доступ на биржу не дает клиенту автоматический выход на рынок форекс. Доступ к рынку форекс предоставляет форекс-дилер.

Разница между брокером и дилером

Лицензированные форекс-дилеры прямо указывают на это на своих сайтах:

А вот клиент брокера может остаться ему должен. Это возможно только при торговле фьючерсами и опционами и неудачном стечении обстоятельств (например, резкий обвал рынка). Обратите внимание, что если клиент брокера торгует исключительно акциями и облигациями и не использует фьючерсы и опционы, он также защищен от попадания в должники к брокеру.

Кого выбрать: дилера или брокера?

Наличие лицензии у дилера можно также проверить на сайте Банка России по ссылке:https://www.cbr.ru/finmarket/supervision/sv_secur/.Прокрутите страницу вниз до раздела «Профессиональные участники рынка ценных бумаг» и скачайте список форекс-дилеров.

Форекс-дилер с официальной лицензией обязательно должен быть в этом списке:

Надеемся, что теперь вы с легкостью отличите дилера от брокера и сможете сделать правильный выбор, который станет залогом успешного плавания в мире финансов. Мы также рекомендуем вам ознакомиться с нашей статьей: Как выбрать брокера на фондовом рынке?

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как выбрать брокера

Для торговли на Московской бирже

Если вы читали нашу статью «Дать денег Минфину» или хоть немного интересовались инвестициями, то уже знаете, что для доступа к биржевым торгам нужен посредник — брокер.

Брокер — это финансовая организация со специальной лицензией. Счет у брокера позволяет совершать сделки на бирже. Иногда функции брокера есть у банка, иногда это отдельная коммерческая организация. Иногда это организация внутри финансовой группы.

На август 2021 года в России почти 250 действующих брокеров. Расскажу, что делают брокеры и на что обращать внимание при выборе. Так станет понятнее, где лучше открыть брокерский счет новичку.

Как выбрать брокера и открыть брокерский счет

Кто такой брокер

Брокер — ваши «руки» на бирже. С помощью брокера вы покупаете и продаете ценные бумаги, заключаете контракты и обмениваете валюту.

Также брокер работает налоговым агентом: удерживает и перечисляет государству налоги на дивиденды, рассчитывает и удерживает налог с дохода, полученного от сделок с ценными бумагами и производными инструментами. Однако бывают ситуации, когда инвестор должен сам декларировать доход и платить налог. В этом вопросе много тонкостей, о них поговорим в другой раз.

Как происходит работа с брокером

Договоры. Первым делом вы заключаете договор на брокерское и депозитарное обслуживание. Эти два вида обслуживания обязательны, они идут вместе. В зависимости от способа заключения у вас на руках может быть полный текст договора с печатью и подписью, короткое извещение о заключении договора или даже извещение, полученное по электронной почте. Договор с одним брокером заключается один раз.

Вы можете открыть брокерский или индивидуальный инвестиционный счет — ИИС. ИИС — примерно то же самое, но с ограничениями и налоговыми вычетами. Когда открываете ИИС, брокер может вам заодно открыть и брокерский счет. Далее речь в основном пойдет про обычные брокерские счета, но все это в целом справедливо и для ИИС с самостоятельным управлением.

Обычно договор с одним брокером заключается один раз, но возможны и исключения, когда надо будет оформить дополнительные документы. Например, если вы решили открыть ИИС в дополнение к брокерскому, который открыли раньше, или получить доступ к иностранным торговым площадкам, если у вас появился статус квалифицированного инвестора.

Открытие счетов. Брокер открывает вам счета в собственной системе учета и регистрирует вас на бирже. Когда это готово, вы получаете извещение об открытии счетов. Теперь можно переводить деньги на брокерский счет.

Софт. Для торговли вам потребуется установить и настроить специальную программу — торговый терминал. Как установить программу и настроить ключи шифрования — читайте в инструкции брокера.

У некоторых брокеров торговля возможна и через личный кабинет на сайте или через веб-версию торгового терминала. Кроме того, крупные брокеры обычно предоставляют приложения для торговли через смартфон или планшет.

Торговый терминал для компьютера устроен сложнее, чем приложения для смартфона. Чтобы разобраться с работой терминала, попробовать выставить заявки и не рисковать реальными деньгами, потренируйтесь совершать сделки в игровом режиме. Это можно сделать как до заключения договора, так и после.

Демосчет позволит разобраться с технической стороной торговли, но игровые сделки и настоящие могут сильно различаться психологически. Убыток на демосчете не так страшен, как потеря реальных денег. Однако не все брокеры дают возможность торговать на демосчете.

Участие в торгах. Торги проходят по расписанию биржи. Например, на фондовом рынке Московской биржи основная сессия проходит с 10:00 до 18:40 по Москве. Есть также вечерняя сессия с 19:00 до 23:50, где торгуются не все акции и фонды. В другое время купить или продать акции и паи фондов нельзя

В течение торговой сессии вы можете подавать заявки. Заявка — это вы как бы говорите: «Хочу купить столько-то лотов того-то по такой-то цене» или «Продаю вот это, столько-то лотов по такой-то цене». Некоторые заявки почти гарантированно ведут к сделке, а некоторые могут не исполниться вовсе.

Можно поставить рыночную заявку, не указывая конкретную цену. Тогда бумаги будут куплены или проданы по тем ценам, что есть в данный момент. Это позволяет быстро совершить сделку, но есть риск получить плохую цену, если объем заявок на покупку или продажу с адекватными ценами небольшой.

Заявки можно снимать самостоятельно, пока они не исполнились, то есть не привели к сделке. По частично исполненной заявке можно снять ту часть, которая еще не исполнилась. А вот отменить сделку не получится, даже если вы ошиблись с ценой, количеством или направлением.

Бывают ситуации, когда купить или продать ту или иную бумагу нельзя из-за отсутствия продавцов или покупателей. Такое бывает в основном с неликвидными — не очень популярными — бумагами.

Работа с отчетами. Если в течение дня вы совершали сделки или по вашим счетам было движение денег и бумаг, то брокер отчитается перед вами об этом. Отчет придет на электронную почту или будет виден в терминале.

Вывод денег. Вы можете забрать с брокерского счета все деньги или их часть. Например, если вы получили дивиденды — можете их вывести. Если продали акции или облигации — можете вывести все вырученные деньги или их часть. Обычно деньги выводятся с помощью банковского перевода.

Вывод денег — это не моментальный процесс и может занимать до трех рабочих дней. Например, деньги от продажи акций не получится вывести в день продажи этих акций.

Дело в том, что расчеты по акциям на Московской бирже происходят на второй торговый день после дня сделки — это называется режимом расчетов Т + 2 (день Т плюс еще два дня). Если вы совершили сделку сегодня, то акции с вашего счета спишутся послезавтра — и тогда же придут деньги.

У биржевых фондов режим торгов тоже Т + 2. У облигаций же Т + 1, то есть расчеты происходят на следующий торговый день.

Все условия сделки, в том числе цена, фиксируются в момент ее совершения. Поэтому если с момента сделки до момента фактического расчета цена акций на бирже поменялась, это вас не касается, для вас цена зафиксирована.

Отложенные расчеты создают неудобства при выводе, но дают ряд преимуществ при вводе и покупке. Об этом в другой раз.

У некоторых брокеров может быть упрощенный вывод средств — без ожидания, пока сделка исполнится. Например, в Тинькофф есть услуга «Вывод 24/7», позволяющая сразу вывести деньги с брокерского счета даже в выходной день.

У ИИС есть свои нюансы: снять деньги со счета можно, лишь закрыв счет.

С общей схемой работы с брокером разобрались. Теперь поговорим о выборе.

Брокер — финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

У брокера должна быть лицензия Центробанка, и обычно таких лицензий несколько: на брокерскую, дилерскую, депозитарную деятельность, управление активами. Кому и когда из действующих брокеров была выдана лицензия с конкретным номером, можно проверить в этом файле с сайта ЦБ РФ.

Купленные через брокера бумаги хранятся в депозитарии в виде электронных записей. Обычно депозитарий — обособленный отдел в самой брокерской компании.

Если брокер перестанет работать, вы не потеряете права на свои ценные бумаги. Их можно будет перевести в депозитарий другого брокера. Но если брокер неправильно учитывал активы клиентов, все заметно усложнится — вплоть до утраты бумаг и судебных разбирательств. Кроме того, могут потеряться деньги, лежащие на счете и не вложенные в ценные бумаги.

В отличие от банков, по брокерским счетам и ИИС нет государственных гарантий — никакого агентства по страхованию инвестиций.

В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных. Чтобы меньше переживать из-за надежности брокера, стоит выбрать компанию, связанную с государством, или какого-то крупного брокера из числа частных.

Ведущие операторы рынка по числу активных клиентов, июль 2021

| Компания | Количество клиентов |

|---|---|

| Тинькофф-банк | 1 355 716 |

| ВТБ | 280 182 |

| Сбербанк | 263 085 |

| ФГ БКС | 55 484 |

| Альфа-банк | 41 778 |

| Группа банка «ФК Открытие» | 41 485 |

| Финам | 40 790 |

| УК «Альфа-капитал» | 24 482 |

| ИК «Фридом Финанс» | 8825 |

| Промсвязьбанк | 7417 |

Ведущие операторы рынка по объему операций на ИИС, июль 2021

| Компания | Количество клиентов |

|---|---|

| Сбербанк | 23 885 723 397 |

| ВТБ | 22 764 035 812 |

| Финам | 19 372 102 408 |

| ФГ БКС | 14 765 041 220 |

| Тинькофф-банк | 11 802 155 032 |

| Группа банка «ФК Открытие» | 8 569 081 929 |

| ИК «Ай Ти Инвест» | 3 764 542 087 |

| Атон | 1 567 447 757 |

| ГПБ | 1 202 715 962 |

| Промсвязьбанк | 936 701 295 |

Брокерское обслуживание — это не только сделки. Есть еще несколько моментов, на которые стоит обращать внимание при выборе брокера.

Как открыть брокерский счет через интернет. Есть разные варианты, как открыть брокерский счет: посетить офис, отправить нотариально заверенные документы почтой или открыть в интернете, используя данные с портала госуслуг. Вариант с госуслугами предусмотрен не у всех брокеров.

Еще бывает так, что достаточно иметь карту банка, который оказывает брокерские услуги. Например, если у вас есть карта Тинькофф, можно просто заполнить онлайн-форму для открытия брокерского счета. Если карты нет, то можно оформить карту и счет, а нужные документы привезет курьер.

Открытие счета гражданам и резидентам других стран. Не все брокеры открывают счета тем, у кого нет российского гражданства или российского налогового резидентства. Налоговыми резидентами России считаются люди, которые находятся на ее территории от 183 дней за последние 12 месяцев.

Если у вас нет гражданства или налогового резидентства России, первым делом узнайте у брокера, откроют ли вам счет и что для этого потребуется. Нерезидентам не положены инвестиционные налоговые вычеты, а ставка налога с дохода от инвестиций выше, чем для резидентов.

Доступ к рынкам. Если вы хотите торговать на фондовом, срочном и валютном рынках Московской биржи, то вам подойдет любой крупный брокер.

Однако некоторые брокеры могут не давать доступ к каким-то рынкам или конкретным инструментам, например паям биржевых фондов с торгами в долларах или евро. Также не все дают доступ к торгам на Санкт-Петербургской бирже.

Еще набор доступных площадок и инструментов может отличаться для брокерских счетов и ИИС. Заранее уточняйте, какие рынки и активы доступны через брокера и с какими ограничениями вы можете столкнуться.

Обучение и консультации. Тарифные планы для интернет-трейдинга с низкой комиссией не предполагают обучения клиентов биржевой торговле. Если вам нужна помощь в обучении, то некоторые брокеры проводят бесплатные вебинары, а у других есть платные курсы и занятия с инструктором.

Также бывают специальные тарифные планы, обычно они так и называются — «Консультационный» или даже «Личный брокер». На таких планах вам подскажут, что купить с учетом размера вашего капитала, срока инвестиций и желания рисковать.

Такие планы имеют повышенные комиссии за сделки, высокую абонентскую плату или требование к капиталу. Какого качества будут консультации — неизвестно. Гарантий, что они принесут вам деньги, никто не даст.

Торговля по телефону. Не все брокеры дают возможность торговать по телефону, и тарифы на эту услугу могут быть заградительными. Уточняйте заранее, если планируете воспользоваться такой возможностью. Это полезно, если у вас на работе нельзя пользоваться личным компьютером или не хотите самостоятельно разбираться в программах.

Это полезно, если у вас на работе нельзя пользоваться личным компьютером или не хотите самостоятельно разбираться в программах. Впрочем, у многих брокеров есть удобные приложения для смартфонов, и возможность торговли с голоса сейчас редко требуется.

Получение дохода от ИИС. Если вам нужен ИИС, а не обычный брокерский счет, и вы хотите получать купоны от облигаций и дивиденды от акций и фондов не на ИИС, а на другой счет, узнайте, позволяет ли брокер так делать. Не у всех брокеров такое возможно.

Софт. Если вы будете торговать через интернет, то для работы с большинством брокеров вам потребуется установить на компьютер, планшет или телефон специальную программу — торговый терминал.

Чаще всего российские брокеры используют систему QUIK. Есть и исключения: например, у «Альфа-банка» собственная платформа. У «Открытия» сделки можно совершать не только через QUIK и приложение, но и через личный кабинет на сайте брокера.

В роли приложения для смартфонов может быть мобильная версия QUIK или собственное приложение брокера, как у Тинькофф, ВТБ и других крупных брокеров.

Программы для торговли предоставляются бесплатно. Однако если захотите пользоваться тем же QUIK одновременно на нескольких устройствах, может быть какая-то абонентская плата. Стоит посмотреть это в тарифах брокера или спросить в поддержке.

Существует также веб-версия QUIK. Ее можно запустить через браузер с любого компьютера. Эта опция может стоить дополнительных денег, уточняйте в тарифах брокера.

Тарифы на одни и те же услуги могут сильно отличаться от брокера к брокеру. Кроме того, у каждого брокера обычно есть сразу несколько тарифных планов с отличающимися расценками.

Комиссия биржи — около 0,01% от сделки. Иногда она уже включена в брокерскую, а иногда считается отдельно.

Комиссия считается отдельно от сделок и не включается в цены. Размер комиссии может сразу показываться в терминале или приложении, и ее всегда можно посмотреть в отчетах брокера. С брокерского счета комиссия может списываться по итогам дня или накапливаться в течение месяца и списываться по итогам.

Еще можно торговать как бог, заработать 100% годовых и не беспокоиться о комиссиях, но фантастика в соседнем отделе.

Депозитарные услуги и плата за хранение бумаг. Депозитарий может брать комиссию, если в конце торгового дня или по итогам месяца у вас меняется количество ценных бумаг. При небольших сделках комиссия депозитария может в разы превысить брокерскую. Начинающим инвесторам лучше выбирать брокера или тариф, где нет отдельной комиссии за депозитарные услуги.

Плата за программное обеспечение. За использование веб-версии QUIK, нескольких QUIK для компьютера одновременно или приложений для Андроида и Айфона может быть предусмотрена абонентская плата.

С валютой сложнее: вывод на счет в том же банке, который предоставляет вам брокерские услуги, может быть бесплатным или с небольшой комиссией, например 0,15% от суммы. А вот за перевод валюты от брокера во внешний банк может удерживаться повышенная комиссия.

Если вы собираетесь конвертировать валюту на бирже и выводить ее на банковский счет, то нужно обязательно смотреть тарифы на валютные переводы.

Дополнительные комиссии. Брокер может брать плату за различные дополнительные услуги, например предъявление ценных бумаг к оферте и участие в первичном размещении бумаг. Если планируете часто пользоваться такими услугами, обратите внимание на комиссии за них.

Если вы захотите получить от брокера отчет о сделках на бумаге и с печатями, это тоже может стоить денег. Но это редко требуется и стоит недорого.

Если на первом этапе вам трудно понять, чего конкретно вы хотите от брокера, — выбирайте простоту. Брокер с простыми тарифами позволит вам даже с небольшими деньгами осмотреться и получить практический опыт работы на бирже.

Инвестиции на бирже похожи на предпринимательство. Нужно с чего-то начать, а затем день за днем работать над постепенным улучшением результата.

Ищите новые идеи, адаптируйтесь к изменениям в экономике, законодательстве, на рынке. Брокер лишь часть этого процесса, ваш инструмент.

Брокер — это не навсегда. Не понравится — найдете другого.

Не гонитесь за самой низкой комиссией по сделкам, ведь вы еще не знаете, сколько сделок и какого объема будете совершать. Вместо этого обращайте внимание на обязательные платежи. Со временем вы поймете, как комиссия влияет на ваш результат, и при необходимости сможете найти брокера с более подходящими условиями.

Не стесняйтесь обратиться в поддержку и задать вопрос. Вы сможете не только найти подтверждение прочитанному в тарифах, но и узнаете дополнительные нюансы. А также сможете оценить скорость реакции на ваш запрос.

Не пытайтесь объять необъятное. Не имея опыта, сложно выбрать идеального брокера с первого раза, но это не критично. Не переживайте, если в начале инвестиционного пути вы слегка переплатите за брокерское обслуживание, — считайте это платой за приобретенные знания и практические навыки.

Еще можно открыть брокерские счета сразу в нескольких компаниях. Но если будете открывать ИИС, помните: ИИС, в отличие от брокерского счета, может быть только один одновременно, иначе будут проблемы с налоговыми вычетами.

Перенести ИИС от одного брокера к другому можно, но непросто, а закрыв ИИС менее чем через три года с даты открытия, вы потеряете право на вычеты по нему. В случае с ИИС выбирать брокера надо тщательнее, чем в случае с брокерским счетом.

Чем проще, тем лучше. Если на первом этапе вам трудно понять, чего вы хотите от брокера, — выбирайте простоту: понятные тарифы, удобное приложение для смартфона. Брокер — это не навсегда.

Не гонитесь за низкой комиссией. Вы еще не знаете, сколько сделок и какого объема будете совершать. Лучше обращайте внимание на обязательные платежи. Со временем вы поймете, как комиссия влияет на результат, и при необходимости сможете найти брокера с более подходящими условиями.

Задавайте вопросы поддержке. Вы не только сможете найти подтверждение прочитанному в тарифах, но и узнаете дополнительные нюансы. А также сможете оценить скорость реакции на ваш запрос.