Tspx etf что это такое простыми словами

TSPX БПИФ: Плюсы и минусы инвестирования

Что такое БПИФ TSPX?

БПИФ TSPX — это биржевой паевой инвестиционный фонд (БПИФ), который торгуется на Московской бирже и вкладывает в американские компании из индекса S&P 500.

БПИФы и ETF — это биржевые фонды, инвестирующие в диверсифицированные портфели из акций, облигаций или других активов. Обычно ETF и БПИФы по составу повторяют тот или иной биржевой индекс. То есть приобретая паи такого фонда на бирже, вы вкладываете в целый набор активов, входящих в индекс. Более подробно о том, что такое ETF, можете прочесть в нашей статье.

БПИФ TSPX — один из более чем 50 БПИФов и ETF, которые доступны на Московской бирже. Фонд торгуется в долларах, его управляющей компанией является Тинькофф Капитал. Рассмотрим его подробнее.

Общая информация о БПИФе TSPX

Примечание: котировки в таблице и средняя доходность обновляются ежедневно, данные по активам под управлением и объёму торгов — ежемесячно. Объём торгов рассчитывается нами как среднее арифметическое ежедневных объёмов торгов за последний полный месяц. Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Что входит в БПИФ TSPX?

БПИФ TSPX вкладывает в американские акции, входящие в индекс S&P 500. Это примерно 500 крупнейших компаний в США из всех основных отраслей экономики, составляющие большую часть стоимости рынка США. S&P 500 — один из самых известных и популярных индексов американского рынка.

Наибольший вес в фонде занимают компании из секторов информационных технологий (IT), потребительских товаров, здравоохранения и телекоммуникаций. Это корпорации со всем известными мировыми брендами, такие как Apple, Microsoft, Alphabet (Google), Amazon, Facebook, Visa, Johnson & Johnson и др..

Таким образом, вкладывая в БПИФ TSPX, вы инвестируете деньги в акции 500 крупнейших компаний США.

Динамика котировок БПИФа TSPX

БПИФ TSPX начал торги на Московской бирже 9 декабря 2020 года, то есть пока имеет совсем короткую историю.

График котировок БПИФа TSPX

Как приобрести БПИФ TSPX?

БПИФ TSPX торгуется на Московской бирже в долларах. Он доступен для покупки или продажи через любого российского брокера. Для этого выберите лицензированного брокера (рейтинг брокеров есть у нас на сайте) и откройте у него счёт. После этого можно найти ETF по тикеру (TSPX) в мобильном приложении или в терминале брокера и совершить покупку, а в нужный момент — продажу.

Цена фонда составляет порядка 0,1 доллара, что делает его доступным для покупки всем желающим, в том числе с небольшим по размеру портфелем.

Перспективы TSPX

Рынок США рос без значительных падений на протяжении многих лет. Он сильно упал весной 2020, затем восстановился всего за несколько месяцев. На долгосрочном горизонте рынки акций растут, и вряд ли ситуация изменится в будущем.

Однако сейчас американский рынок недёшево оценивается с фундаментальной точки зрения. Рост не бывает непрерывным, рано или поздно наступает коррекция. Поэтому вместо покупки на максимумах можно подождать снижения индекса S&P 500 на 10-15% или более, и купить фонд по более выгодным ценам. В последние годы коррекции американского рынка обычно быстро выкупались, то есть акции быстро восстанавливались после просадок. Правда более глубокие падения в будущем не исключены.

Помимо БПИФ TSPX, на Мосбирже торгуется ещё несколько БПИФов на индекс S&P 500: SBSP от Сбера, AKSP от Альфа-Капитала и VTBA от ВТБ. Они имеют похожие структуры, сопоставимые размеры комиссий, и должны давать похожую доходность. Обзоры этих фондов также доступны на нашем сайте (тикеры являются ссылками на них).

Ещё есть ETF FXUS от компании FinEx. Он инвестирует в акции из другого индекса, но в целом его структура очень похожа на S&P 500. Поэтому FXUS также можно рассматривать как альтернативу TSPX, обзор данного ETF доступен на нашем сайте.

Бесплатный бонус!

Бонус! Вам интересно, с чего начать инвестирование? Как инвестировать в акции компаний?

Подпишитесь на нашу бесплатную емейл-рассылку и получите бесплатно следующие материалы:

1. Список полезных ссылок по инвестициям

2. Базовое руководство по акциям для новичка

Также раз в 1-2 недели мы рассылаем наиболее интересные и полезные материалы, выходящие в блоге и на сайте.

Обзор фондов Тинькофф: биотехнологии (TBIO), S&P 500 (TSPX) и IPO (TIPO)

9 декабря 2020 года Тинькофф выкатил на Мосбиржу сразу 3 новых биржевых фонда.

А теперь подробнее про каждый фонд.

Но есть одно большое НО, которое многими не учитывается. Это НАЛОГ НА ДИВИДЕНДЫ.

У БПИФ TSPX ставка налога на дивиденды составляет 30%.

В итоге получается следующая картина:

| Тикер фонда | Комиссия за управление | Ставка налога на дивиденды | Потери на налогах | Суммарные расходы инвестора |

| TSPX | 0.79% | 30% | 0.6% | 1.39% |

| FXUS | 0.9% | 15% | 0.3% | 1,2% |

| VTBA | 0.88% | 15% | 0.3% | 1,18% |

| SBSP | 1% | 30% | 0.6% | 1,6% |

| AKSP | 1.08% | 30% | 0.6% | 1,68% |

С учетом налога на дивиденды фонд Тинькофф Эс энд Пи 500 уже не является самым низкозатратным.

На главной странице фонда (у Тинькофф) нарисован красивый график доходности с разной статистикой. Аж с 1988 года.

В целом все правильно. Но хочу сделать парочку акцентов, вдруг кто-то упустил.

Меня вдруг осенила мысль, ответа на которую я пока не имею.

А как так? Ведь у нас в системе расчетов (доллары/рубли) используются только две цифры после запятой. Ниже одной копейки / цента быть же может. А здесь хотят 9,3. цента.

Варианта событий у меня два.

Есть у кого ответы на вопрос? Пишите, было бы интересно узнать правду.

В составе индекса (и фонда TBIO соответственно) 200 компаний которые котируются исключительно на фондовой бирже NASDAQ. Из за этого пропускаются некоторые компании, которые торгуются только на NYSE (биржа Нью-Йорка).

В индекс входят компании крупной, средней и малой капитализации. Веса в индексе взвешены по капитализации компаний. Крупным компания выделяется больший вес, малышам совсем крохи. Есть ограничение на максимальный вес ТОП-5 крупнейших компаний в 8% на каждую. И потолок в 4% на остальные.

Момент, на который обязательно нужно обратить внимание: А вы уверены, что вам нужны биотехнологии в виде отдельного фонда?

Ниже расскажу про 4 вещи, на которые нужно обязательно обратить внимание.

Сам себе командир.

Фонд IPO отслеживает индекс «Tinkoff IPO Total Return Index USD». Простыми словами: Тинькофф придумал индекс, смоделировал (подогнал) исторические данные (как рос бы индекс в прошлом) и запустил БПИФ на свой же индекс.

IPO да не то.

Большинство инвесторов, покупающих акции при IPO, рассчитывают на бурный рост именно в первые дни / недели / месяцы. И по окончанию периода блокировки (локапа) скидывают бумаги, фиксируя прибыль.

Фонд TIPO покупает акции только после окончания Lock up.

Я не говорю, что стратегия TIPO хуже или лучше обычных IPO. Она ДРУГАЯ.

Стратегия и время владения акциями.

Состав фонда по отраслям

Львиная доля активов фонда TIPO приходится на 2 отрасли:

И что с того? Это нужно учитывать, при составлении портфеля. Дабы не возникало перекоса в сторону одного сектора.

Аналогично не очень хорошо будет сочетаться комбинация TIPO с IT-сектором (типа FXIT). В TIPO мы уже имеем треть информационных технологий.

Стоит ли инвестировать в TIPO?

Скажу так: фонд TIPO можно рассматривать как некую агрессивную инвестиционно-спекулятивную стратегию. Принимая на себя повышенные риски в обмен на потенциально более высокую доходность. Если стратегия фонда вам по душе, можно выделить небольшую часть капитала на подобные эксперименты. Основную ставку именно на TIPO я бы делать точно не стал.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

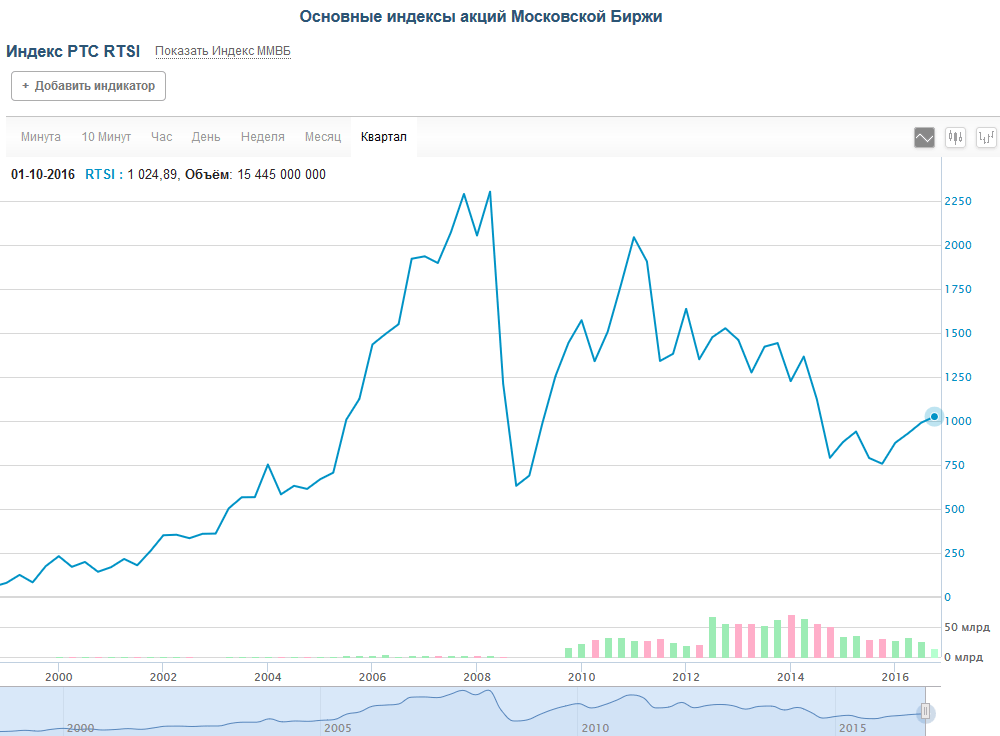

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

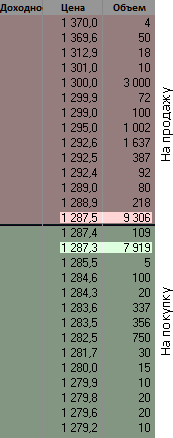

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

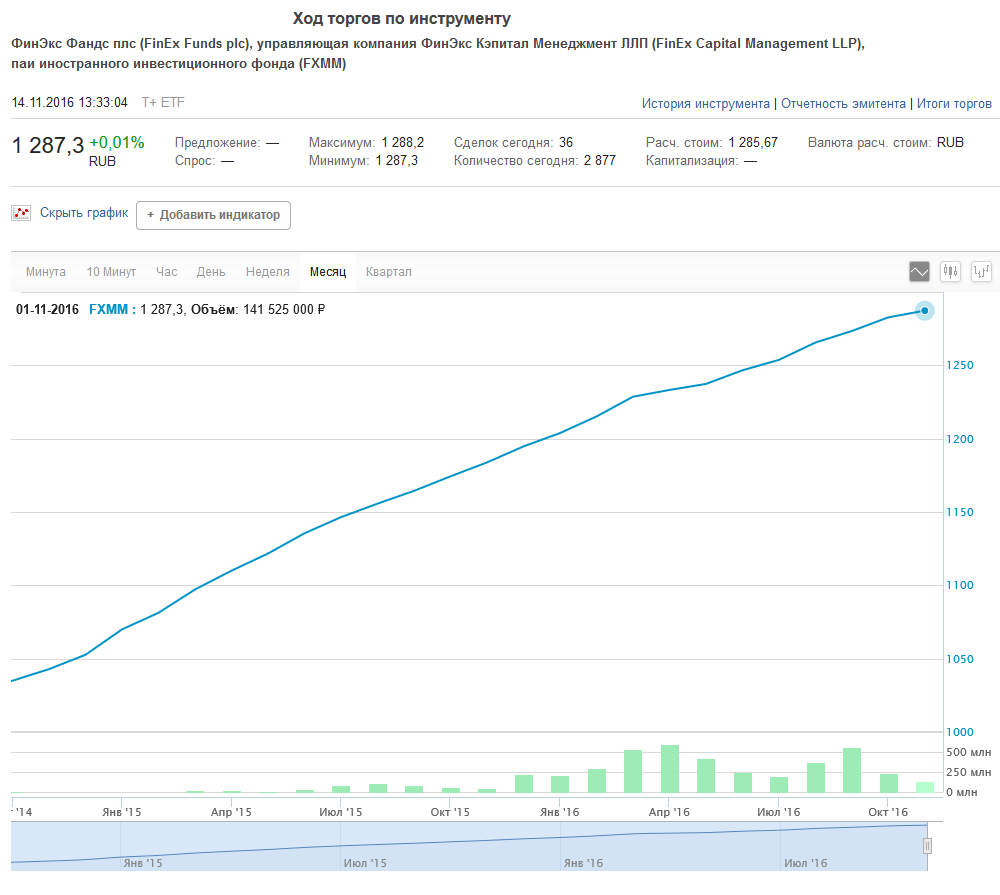

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

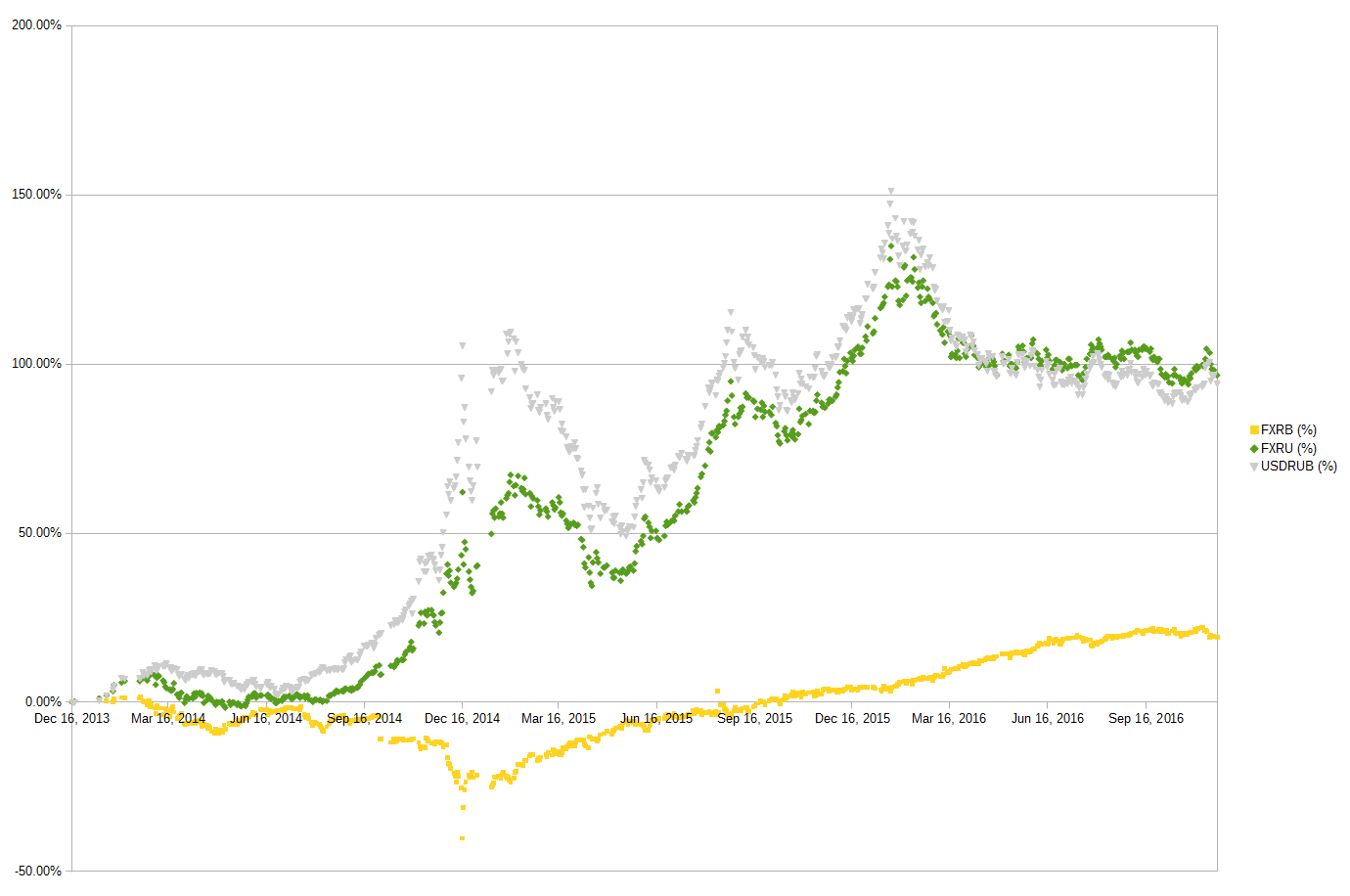

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

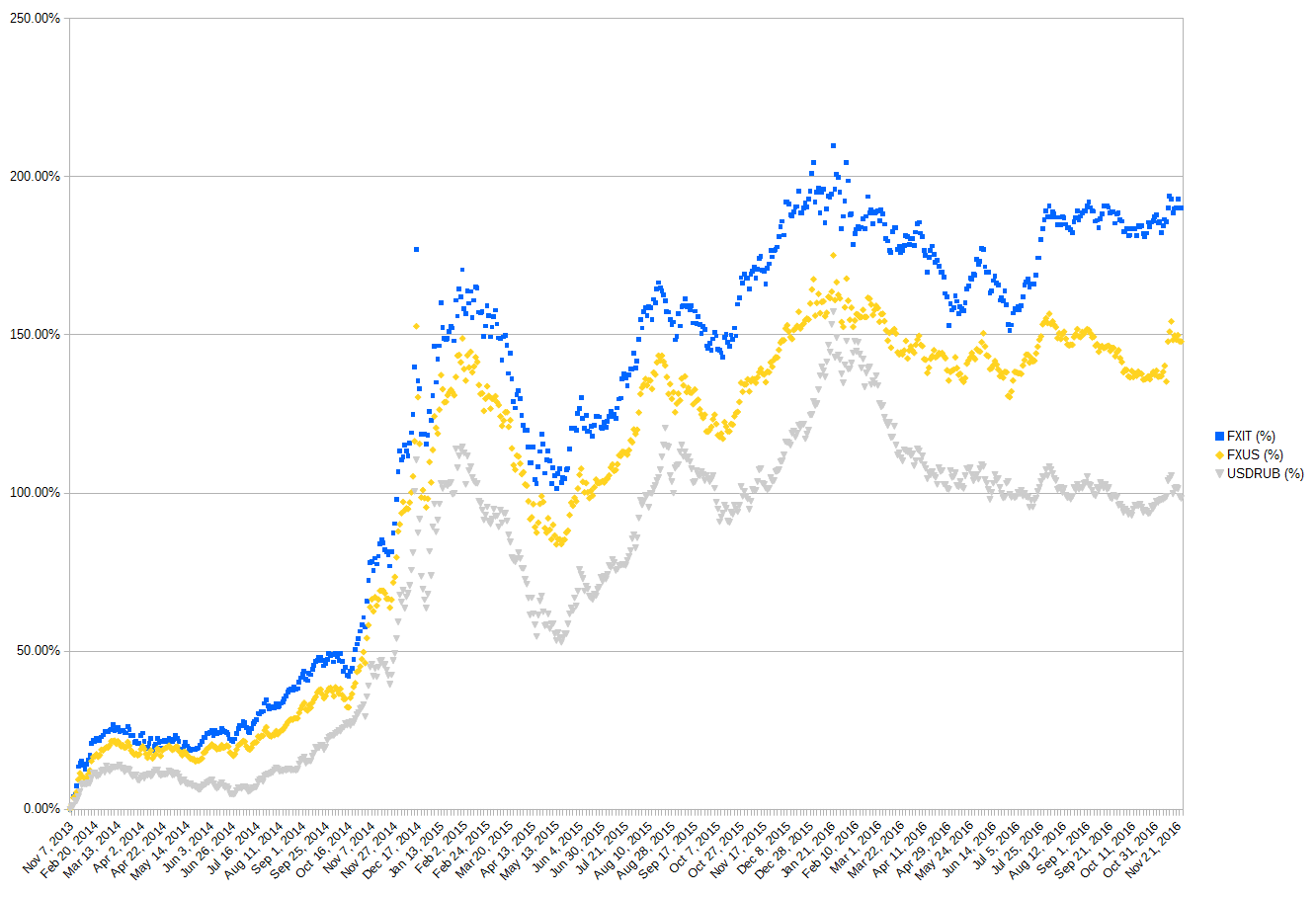

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах

ETF фонды — что это такое простыми словами, как их купить

Хотите инвестировать сразу в группу лучших компании или облигаций вместо того, чтобы самостоятельно составлять инвестиционный портфель ценных бумаг? Для этого существуют ETF фонды. Они значительно упрощают процесс отбора активов, поскольку позволяет купить сразу огромный пакет ценных бумаг, чем самостоятельно покупать и редактировать портфель.

В этой статье вы познакомитесь с механизмом работы ETF и их видами. Также узнаете какие фонды существуют на Московской бирже и как их купить физическому лицу.

1. Определение ETF простым языком

Чаще всего ETF копируют фондовый индекс, поэтому иногда его называют «индексным фондом», а инвестирование в него «пассивным индексным инвестированием».

Инвесторам хорошо знакомо понятие фондового индекса. В России это ММВБ (тикер IMOEX, рублевый) и РТС (тикер RTS, долларовый). На мировом рынке это SP500 (SPX), Dow Jones (DJI), Nikkei (N225), Nasdaq (NDX) и т.д. Внутри каждого такого индекса входит набор крупнейших компании в различных пропорциях, каждая со своим весом.

Например, индекс ММВБ содержит Сбербанк (14%), Лукойл (12%), Газпром (16%), ГМК Норникель (8%) и т.д. Чтобы компания попала в индекс с большим весом, она должна удовлетворять большому ряду критериев и фундаментальных показателей.

Фондовые индексы содержат самые сильные на текущий момент акции.

Вместо того, чтобы самостоятельно копировать индекс, покупая множество активов, можно просто купить ETF фонд. Причём стоимость 1 пая составляет от 5 до 10000 рублей, что делает их максимально доступными для широкого круга инвесторов.

ETF заменяют инвестиционный портфель и головную боль для инвесторов касательно его слежения и мониторинга ситуации. Это особенно актуально для начинающих инвесторов.

Пассивные индексные фонды в мире приобрели огромнейшую популярность за счёт своей простоты и надёжности. По некоторым данным на 2019 год в них инвестировано частными инвесторами сумма 3-5 трлн долларов.

ETF можно условно назвать ценной бумагой хотя она таковой не является, но имеет много общего с ней. В отличии от ПИФов они свободно котируются на бирже.

ETF фонды регулируется:

2. В чём плюсы и минусы инвестирования в ETF

3. Как купить ETF физическому лицу — пошаговая инструкция

ETF фонды торгуется на Московской бирже. Доступ для физических лиц возможен лишь через специализированных брокеров. Давайте рассмотрим пошаговую инструкцию как можно купить ETF физическому лицу.

ETF можно купить только через брокерский счёт.

Шаг 1. Регистрация у брокера

В нашей стране существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Это крупные брокерские компании, которые существует с момента зарождения фондового рынка в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот. По сравнению с другими компаниями комиссии минимальны.

Форма регистрация у брокера содержит всего пару полей:

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только фиатные деньги (рубли и другие валюты), но и ценные бумаги (акции, облигации, фьючерсы, валюты). На нём будут храниться купленные ЕТФ.

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй включает все возможности первого, но также даёт налоговые льготы.

На выбор предлагается один из вычетов. ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льготы является время существования ИИС минимум 3 года. Имеется в виду со дня открытия, а не пополнения, поэтому имеет смысл просто открыть его как можно раньше.

При открытии ИИС не надо указывать тип вычета, это делается после.

Более подробно про условия ИИС и процедуру возврата налога читайте в статьях:

Шаг 3. Пополнение брокерского счёта

Следующим шагом необходимо пополнить брокерский счёт. Реквизиты можно получить в личном кабинете. Для этого нажмите на вкладку «реквизиты для пополнения».

Брокер предлагает два варианта пополнения:

Можно пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт, либо сразу на брокерский счёт.

Как выгоднее пополнить счёт

Проще всего это сделать вторым способом. Например, можно воспользоваться дебетовой картой Тинькофф (обзор карты). Межбанковские переводы осуществляются без комиссии. Перевод занимает несколько рабочих часов.

Пополнить карту Тинькофф можно бесплатно множеством способом. Например, переводом с карты на карту без комиссии. Чтобы получить эту карту не нужно никуда ездить, её привезёт курьер Тинькофф банка туда, куда вы скажите. Всё это бесплатно.

Пополнить брокерский счёт можно на любую сумму. Но думаю, что нет смысла инвестировать в него менее 50 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало ETF. Однако никто не запрещает пополнять и на меньшие суммы.

Например, есть открытый ИИС и вы хотите получать налоговые вычеты по типу А (на взнос), тогда стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей, то выгоднее всего делать пополнение по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда возврат налога будет меньше.

Если на текущий момент есть денежные средства в размере 800 тыс. рублей и есть желание получить полноценный вычет по типу-А (на взнос), то можно сразу перевести 400 тыс. на ИИС, а оставшиеся 400 тыс. на другой брокерский счёт (например, ЕДП) или на вклад. А через год просто снять с него деньги и дополнить ИИС. Тогда вы получите два вычета общей суммой 104 тыс. рублей.

Шаг 4. Покупка ETF на бирже

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться с программой, то можно бесплатно подать поручение на покупку/продажу ЕТФ по телефону. Такой подход подойдёт для тех, кто редко торгует.

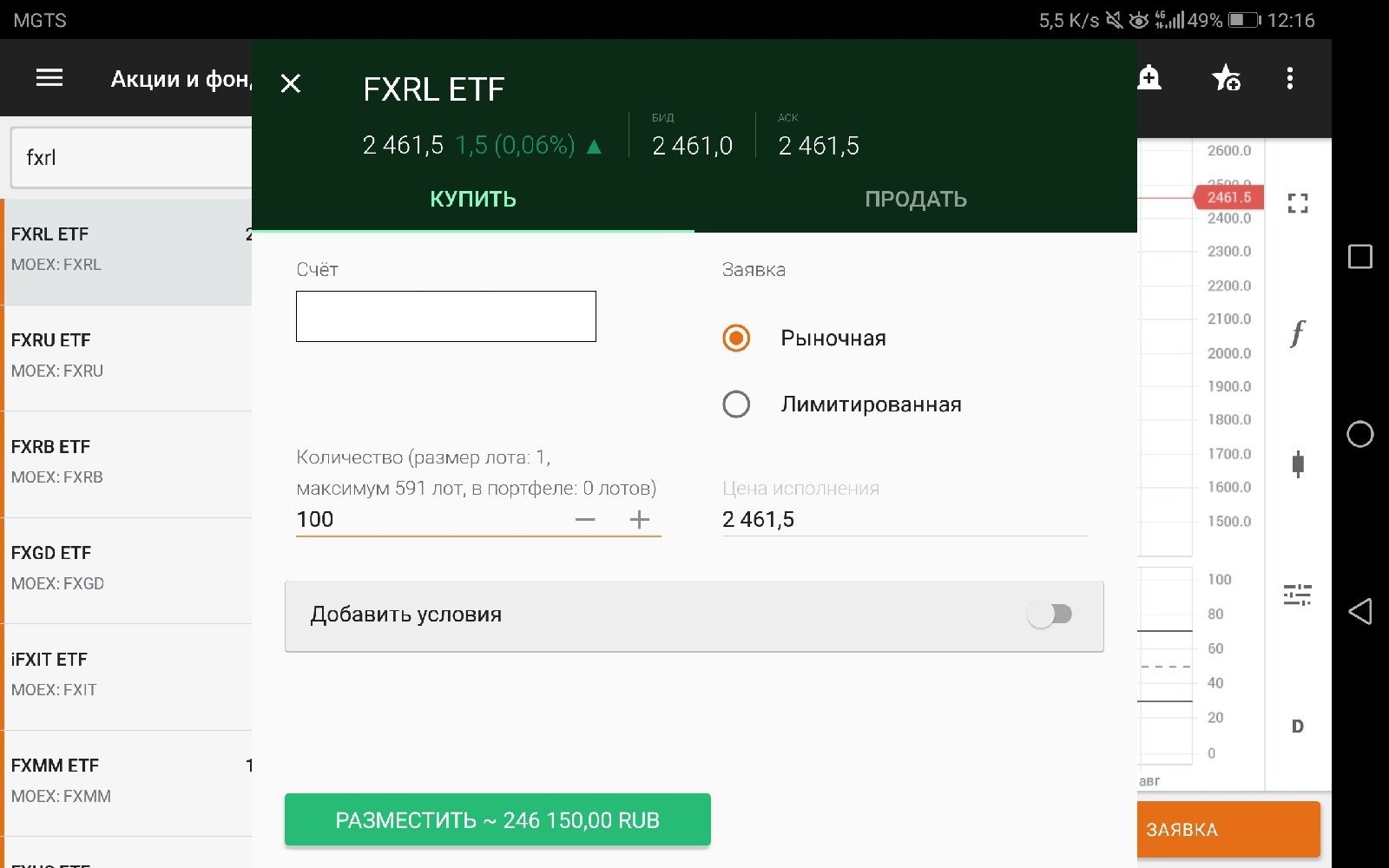

Например, так выглядит интерфейс при покупке ETF FXRL (фонд российских акций) через мобильное приложение «Финам Трейд» (брокер Finam):

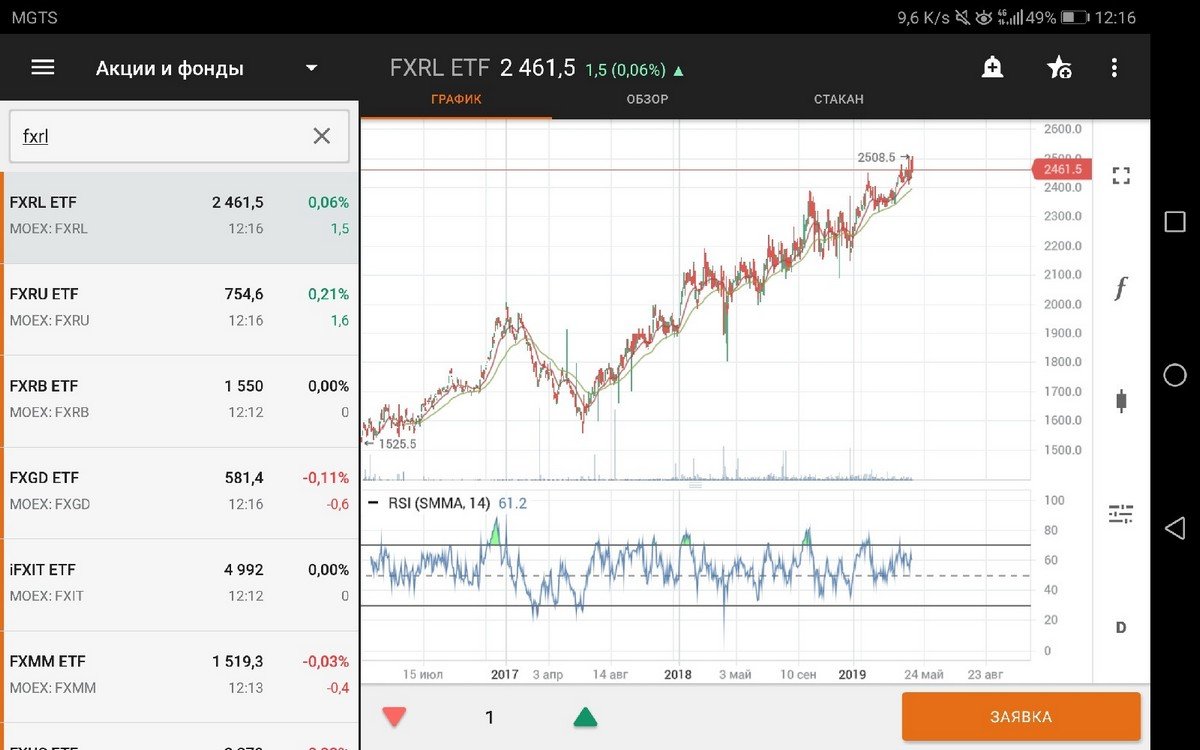

Также в мобильном приложении есть удобная возможность просмотреть текущий график:

4. Список ETF фондов на Московской бирже

На Московской бирже ETF появились лишь с 2013 года. Все они представлены 6 компаниями: FinEx, ITI Funds, Сбербанк, ВТБ, Альфа капитал и Тинькофф.

Можно разделить ETF по составу на 4 вида:

Какие ETF и БПИФ доступны на Мосбирже по состоянию на февраль 2021 г.

| Активы | Россия | США | Другие страны |

|---|---|---|---|

| На фондовый индексы | SBMX, TMOS, VTBX, FXRL, RUSE, RCMX | FXUS, VTBA, SPSP, AKSP, TSPX | FXDE, AKEU, FXKZ, FXCN, AKCH |

| IT-компании | FXIT, FXIM, TECH, MTEK, AKNX, SCIP | ||

| Отраслевые | DIVD, GROD, AKME, ESGR, SBRI | TIPO, TBIO, FMUS |

| Активы | Россия | США | Другие страны |

|---|---|---|---|

| Государственные | SBGB, VTBM, SUGB | FXMM, FXTB | |

| Корпоративные | SBRB, VTBB, AKMB, GPBM, GPBS | VTBH | |

| Еврооблигации | FXRB, FXRU, SBCB, VTBU, RUSB, RCMB | VTBY |

За рубежом популярными ETF является:

У российского инвестора так же есть возможность купить ETF на SP500:

5. В чём отличия между ETF и ПИФ — таблица сравнения

Для начинающих инвесторов может показаться, что ПИФы и ETF одинаковы. Однако, они схожи по идеи заработать на росте активов, но их идеология и комиссии разные.

Сравнение ПИФа и ETF.

| ПИФы | ETF |

|---|---|

| Берут ежегодную комиссию за управление (1-3%). | Берут мизерную комиссию (до 0,9%). Она уже включена в стоимость актива, который торгуется. |

| Невозможно быстро продать/купить. Для вывода средств нужно подать заявку и ждать несколько дней. | Можно быстро продавать и покупать на фондовой бирже. Можно моментально переключиться на другой актив. |

| За ввод/вывод денег может браться комиссия. | Деньги лежат на брокерском счёту, поэтому никаких дополнительных комиссия за ввод/вывод нет. |

| Ведут активную торговлю. | Фонд не ведёт никаких торгов, а просто инвестирует деньги. При ребалансировке индекса, фонд также проводит корректировку. |

| Можно купить только через отделение банка. | Торгуется на бирже. |

| У большинства доходность ниже, чем у индекса ММВБ. | Доходность будет как у фондового индекса. |

| Регулируются российским ЦБ. | Регулируются российским ЦБ и иностранными органами власти. |

Общее у них то, что они представляют из себя портфельное инвестирование. Таким образом, они оба обеспечивают высокую надёжность.

6. FAQ — ответы на часто задаваемые вопросы

6.1. Какие ETF можно купить на ИИС

ИИС является обычным брокерским счётом. На нём доступны все котируемые фонды ETF на Московской бирже.

Также можно купить зарубежные ETF фонды. Однако, многие брокеры ограничивают к ним доступ физическим лицам не имеющим статус квалифицированного инвестора.

Многие спрашивают про ETF фонд на золото. Для физических лиц доступно три варианта: FXGD, VTBG, TGLD. Все они доступны для покупки на ИИС.

6.2. Какие ETF лучше купить, чтобы заработать

Существует несколько типов ETF:

Выбор ETF зависит от целей инвестора. Одним из самых лучших решений будет создание портфеля из разных типов, чтобы создать максимальную диверсификацию.

И, конечно же, стоит отметить FXMM и FXTB, которые считаются эталоном безопасности, поскольку представляют набор из казначейских краткосрочных облигаций США.

2 Рискованный (более доходный в перспективе). Фонды акций дают большую доходность на протяжении времени. Их имеет смысл накапливать тем, кто не боится рыночной волатильности и инвестирует на долгосрок.

Например, на нашем рынке популярными является фонд FXRL и SBMX. Зарубежные популярные варианты: FXUS, FXIT и новые FXWO, FXRW на глобальные рынки.

С помощью разных ETF можно реализовать вечные портфель:

6.3. Может ли ETF обанкротиться

Этот вопрос часто волнует начинающих. На такое следует ответить встречным вопросом: «а с чего бы ETF обанкротиться?» У него нету долгов. Это просто совокупность активов под управлением компании, которая придерживается неких пропорций: стоимость пая и совокупная стоимость активов.

В мировой практике крупные ETF фонда не банкротились, но они могут закрыться из-за слабой популярности. На российском рынке FXJP, FXAU, FXUK были ликвидированы из-за отсутствия интереса со стороны инвесторов. Те, кто их не продал получили деньги эквивалентно их стоимости на момент ликвидации. Вместо них создали два глобальных фонда FXWO и FXRW.

6.4. Отличия БПИФ и ETF

Если вдаться в детали, то можно заметить, что многие фонды на Московской бирже являются не совсем ETF. У них официальный правовой статус БПИФ (биржевой паевой инвестиционный фонд). В чём же разница?

Для рядовых инвесторов разницы особо никакой нет. БПИФ даже выигрывают, поскольку они не платят налоги по дивидендам. Это даёт им преимущества на длительных промежутках времени.

Смотрите также видео «ETF на Московской бирже. Стоит ли инвестировать»: