Telegraphic transfer что это

Условия оплаты в международных контрактах

Вопрос об условиях оплаты за поставленный товар во время проведения предварительных переговоров, как правило, отодвигается на второй план.

Прежде всего, стороны обсуждают характеристики и цену на товар. А ведь перечисление денег за границу – один из наиболее рискованных моментов во внешнеторговых операциях. Кроме того, некоторые условия оплаты могут повлиять на цену товара.

Однако, для того чтоб вести такой диалог необходимо хотя бы говорить на общем языке, а это невозможно без знания стандартных международных условий оплаты.

Предоплата – Cash In Advance

В международной, как и в любой другой сделке, покупатель стремится первым получить товар, а продавец – деньги. Казалось бы, идеальный вариант, прописать в контракте такие условия оплаты, при которых это происходит одновременно или в минимальный временной промежуток.

Но не все так просто в реальной жизни. Например, поставщику необходимо приобрести материалы для производства продукции и получить гарантии, что товар, который он произведет, заказчик потом обязательно выкупит. При обсуждении условий оплаты с китайскими поставщиками этот вопрос возникает довольно часто. Поэтому хотите вы того или нет, первую сделку вам скорее всего придется проводить по предоплате.

Как минимизировать свои риски в этом случае?

Первое – постарайтесь не платить всю сумму сразу.

Стандартные условия оплаты при работе с китайскими поставщиками:

При таких условиях оплаты вы не заморозите всю сумму в предоплате и хоть как-то минимизируете свои риски. Можно даже немного поторговаться и договориться на меньший авансовый платеж, скажем в 20 или 25 процентов.

При перечислении предоплаты Настоятельно рекомендую не использовать никаких серых схем, скупой платит дважды. Используйте только банковский телеграфный перевод – Telegraphic Transfer (обычно его обозначают как T/T).

Пример условий оплаты (предоплата)

Условия оплаты:

Платежи за Товар, поставленный по настоящему Контракту, будут производиться в долларах США согласно условиям настоящего Контракта, и осуществляться Покупателем телеграфным банковским переводом на счет Продавца, указанный в п. … настоящего Контракта в следующем порядке:

30% (Тридцать процентов) от стоимости партии Товара оплачивается в течение … банковских дней с момента подписания Контракта.

70% (Семьдесят процентов) от стоимости партии Товара оплачивается до поступления Товара на таможенную территорию РФ.

Все банковские документы оформляются на английском языке.

Датой оплаты считается дата зачисления денежных средств на счет Продавца

В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные данном Контракте, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней от даты перечисления первого авансового платежа Товар.

Аккредитив – Letter Of Credit (L/C)

Аккредитивные условия оплаты при международных расчетах, пожалуй, являются наиболее сложными с технической точки зрения. При данной форме оплаты вам никак не обойтись без помощи банка.

Поэтому применению этой формы платежей мы решили выделить отдельную статью, которую так и назвали – «Аккредитив в международных расчетах». Отметим лишь, что условия оплаты в форме аккредитива являются наиболее надежными с точки зрения соблюдения интересов всех сторон международной сделки.

Пример условий оплаты (аккредитив)

Условия оплаты:

Платежи за Товар, поставленный по настоящему Контракту, осуществляются Покупателем в долларах США.

Покупатель открывает в течение … календарных дней от даты подписания настоящего контракта в (Наименование банка) безотзывный документарный в пользу Продавца на …% стоимости Товара.

Срок действия аккредитива – … дней.

Аккредитив подчиняется Унифицированным правилам и обычаям для документарных аккредитивов, редакция 2007г., Международной торгово-промышленной палаты №600.

Если Покупатель не откроет аккредитив во время, указанное в пункте …, настоящего Контракта, Продавец имеет право соответственно продлить срок поставки Товара указанный в пункте … настоящего Контракта, либо на срок задержки открытия аккредитива, либо на срок, необходимый для приведения аккредитива к условиям пункта … настоящего Контракта.

Если срок действия аккредитива будет продлен, то срок действия настоящего Контракта будет продлен автоматически.

Платеж по аккредитиву осуществляется против предоставления Продавцом в исполняющий банк следующего пакета документов: (перечень подтверждающих документов с указанием количества экземпляров оригиналов и копий)

Телеграфный рамбурс разрешен.

Вышеуказанные документы предоставляются Продавцом в банк-эмитент не позднее … календарного дня после даты транспортного документа, но не позже срока действия аккредитива, и оплачиваются по предъявлении.

Все банковские расходы, связанные с аккредитивом, и, в случае необходимости, увеличением и продлением аккредитива, будет нести Покупатель.

Аккредитив не должен содержать никаких других условий кроме оговоренных настоящим Контрактом.

Товарный кредит – Open Account

Условия оплаты, к которым стремится каждый покупатель, и по возможности пытается избежать поставщик. Опять же исходя из личного опыта, скажем, что китайские поставщики предоставляют товарный кредит лишь при некоторых условиях:

¹ Во-первых, вы надежный покупатель, работающий с данной компанией много лет.

² Во-вторых, наличие достаточно больших объемов и стабильности закупок, что подтверждает ваши далеко идущие планы.

³ В-третьих, у вас сложились достаточно прочные деловые и личные связи.

Если все эти факторы сложились воедино, есть вероятность предоставления товарного кредита. Однако высока возможность того, что предложенная цена будет включать в себя расходы по обслуживанию кредита поставщика, страховку по экспортным операциям или дополнительную маржу поставщика.

При долгосрочных крупных поставках продавец тоже попадает в зависимость – налажено производство, стабильные объемы и тому подобное. В случае возникновения временных финансовых затруднений у покупателя, китайский поставщик может принять условия оплаты в форме товарного кредита.

Не будем также забывать про высокий уровень конкуренции на китайском рынке, некоторые поставщики, готовы рискнуть. Это тоже может подтолкнуть китайского партнера на принятие условий оплаты в форме товарного кредита.

Пример условий оплаты (товарный кредит)

Условия оплаты:

предоплата в размере …% от стоимости Товара, указанной в п… Контракта, оплачивается в течение … банковских дней с момента подписания настоящего Контракта, остаток суммы в размере …% от стоимости Товара оплачивается в течение … дней после поступления Товара на таможенную территорию РФ.

В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные в п…. настоящего Контракта, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней с момента перечисления предоплаты.

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита. Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

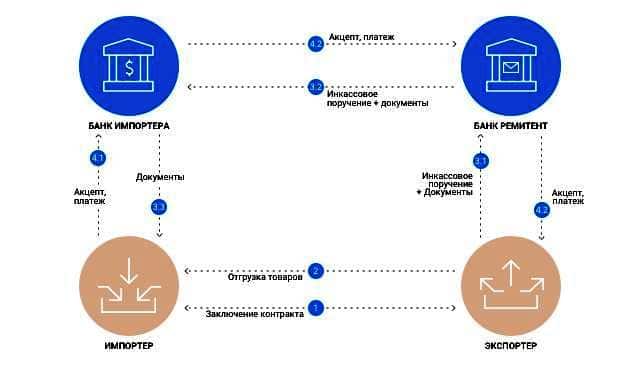

Расчеты по документарному инкассо

В то время как авансовый платёж (Предоплата – Cash In Advance) является идеальным вариантом для экспортёра (продавца), а платежи по открытому счету (Товарный кредит – Open Account) являются идеальными для импортёра (покупателя), документарное инкассо представляет собой компромисс с выгодами для обеих сторон.

Документарное инкассо, напротив, позволяет экспортёру сохранять контроль над товаром до получения оплаты (или до получения гарантии оплаты). При такой схеме экспортёр, отгрузив товар, собирает необходимые коммерческие документы, такие как счёт и коносамент, и направляет их вместе с траттой в банк, выступающий в качестве агента экспортёра. Банк выдаст импортёру коносамент только, если импортёр произвёл оплату против тратты или акцептовал обязательство сделать это в будущем.

В ходе переговоров документарное инкассо может быть предложено в качестве удобного компромисса. С точки зрения относительных преимуществ для экспортёра и импортёра, оно находится посередине между продажей по открытому счету (которая является выгодной для импортёра) и аккредитивом (который выгоден для экспортёра). Экспортёр предпочтет документарное инкассо продаже по открытому счёту. И, наоборот, импортёр предпочтет документарное инкассо документарному аккредитиву.

Применяют две формы документарного инкассо:

— D/P – Documents against Payment — «документы против платежа» (или «деньги против документов») – Импортёр оплачивает тратту для того, чтобы получить коносамент (документ, который позволяет импортёру принять поставленный товар); следовательно, данная форма инкассо называется банками «деньги против документов» или «документы против платежа», «D/P» или «D/P по предъявлении».

— D/A – Documents against Acceptance — «документы против акцепта» — В данном случае импортёр акцептует тратту для того, чтобы получить коносамент. Акцептуя тратту, импортёр соглашается с безусловным юридическим обязательством произвести оплату в соответствии с условиями тратты.

Documents against Payment (D/P)

D/P — Documents against Payment — «платеж против документов» при расчетах по инкассо.

В этих международных сделках купли-продажи Банк берет на себя функцию агента продавца, получая деньги от покупателя в стране его проживания.

Документарное инкассо – это сумма, инкассированная Банком со счета покупателя в определенное время против финансовых,торговых или только торговых документов. Т.е. экспортер передает в Банк отгрузочные документы (чаще всего, когда груз перевозится морем), например: инвойс, коносамент, упаковочный лист, сертификаты происхождения и качества и др.. При этом экспортер дает поручение Банку выслать документы в Банк покупателя, уполномочив этот Банк выдать документы Покупателю только после осуществления платежа в пользу экспортера или после акцепта векселя.

Операция проводится по поручению экспортера, определяющего условия инкассирования и предоставляющего своему Банку документы, на основании которых должен быть произведен платеж. Оба Банка, выполняющие инкассо, выступают в роли посредников и не несут ответственности за неоплату или неакцепт документов. Их обязанности ограничиваются выполнением указаний Клиента — выдавать документы против оплаты, акцепта векселя.

Инкассовая форма расчетов выгодна экспортеру тем, что банки защищают его право на товар до момента оплаты документов. Право на товар импортеру дают товарораспорядительные документы, во владение которыми он вступает после их оплаты или выполнения других условий инкассо. Импортеру инкассовая форма расчетов выгодна тем, что она подразумевает оплату действительно поставленного товара.

Существующие формы инкассо регламентируются «Объединенными правилами инкассо», разработанными Международной Торговой Палатой (редакция 1995 года).

Продавец должен знать, что эта форма расчетов не гарантирует оплату на основании документов, если покупатель не может или не хочет платить, поэтому она целесообразна, если покупатель и продавец пользуются взаимным доверием.

В рамках инкассо по схеме D/P импортёр несёт только риск того, что отправленные товары могут не соответствовать тем, что указаны в счёте и коносаменте. Банки не подвергаются никаким рискам в связи с документарным инкассо (кроме как риску своей собственной халатности при выполнении инструкций). Это именно та причина, по которой инкассо, как правило, существенно дешевле, с точки зрения банковских комиссий, чем документарный аккредитив.

За выполнение инкассовых операций банки (выдача документов, предъявление векселей к платежу, выдача документов без оплаты и проч.) взимают комиссию в соответствии со своими собствеными Тарифами. Ставка комиссии, как правило, составляет от 0,1% до 0,2% от суммы представленных на инкассо документов.

D/A – Documents against Acceptance — «документы против акцепта»

Если в контракте есть условие об оплате «по истечению, например, 120 дней после отгрузки», то Продавец должен перенести это условие в свое инкассовое поручение, а Банк Продавца должен будет инструктировать Банк Покупателя выдать Покупателю документы против акцепта тратты по наступлении срока платежа, т.е. дата отгрузки + 120 дней.

Банковский перевод — Telegraphic Transfer (T/T)

или Wire Transfer или Bank Transfer — это обычный банковский перевод. Его обычно используют для перевода денег при способе Предоплата – Cash In Advance (см. начало статьи). Часто указывают способ оплаты Т/Т, подразумевая под ним условия предоплаты — Cash In Advance

Послесловие

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита. Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

В данной статье мы не ставили целью перечислить все возможные варианты оплаты по международному Контракту (например, чек, драфт или вексель), а постарались как можно полнее описать те условия оплаты, которые чаще всего используются при работе с китайскими поставщиками.

Определение порядка перечисления денег за импортируемый китайский товар является одним из важных моментов переговоров. Поэтому прежде чем обсуждать условия оплаты, постарайтесь реально оценить свои риски и понять риски партнера.

И еще, прежде чем принять окончательное решение, и определить какие условия оплаты вы укажите в международном контракте, обязательно обратитесь в обслуживающий вас банк (или несколько банков) и посоветуйтесь. Этот совет точно будет не лишним.

telegraphic transfer

Смотреть что такое «telegraphic transfer» в других словарях:

telegraphic transfer — ➔ transfer2 * * * telegraphic transfer UK US noun [C or U] ► BANKING, E COMMERCE a method of sending money quickly from one bank account to another, by phone or computer: »Payment will be by telegraphic transfer … Financial and business terms

telegraphic transfer — transfer of money after giving an instruction over a communications system … English contemporary dictionary

telegraphic transfer — TT A method of transmitting money overseas by means of a cabled transfer between banks. The transfer is usually made in the currency of the payee and may be credited to his account at a specified bank or paid in cash to the payee on application… … Big dictionary of business and management

telegraphic transfer — An alternative term for *wire transfer … Auditor’s dictionary

telegraphic transfer — /ˌtelɪgræfɪk trɑ:nsfə/ noun a transfer of money from one account to another by telegraph … Dictionary of banking and finance

telegraphic transfer — noun chiefly Britain : cable transfer … Useful english dictionary

Telegraphic Transfer — Unter einer Telegrafischen Überweisung versteht man die grenzüberschreitende elektronische Überweisung von Geldbeträgen. Als Kommunikationsgrundlage dafür nutzen die meisten Banken derzeit das weltweite System der SWIFT. In der Regel sollten… … Deutsch Wikipedia

telegraphic transfer — TT A same day method of transferring funds from one party to another. In the UK, instructions are given to the bank by telephone or by smart card … Accounting dictionary

telegraphic transfer

1 telegraphic transfer

телеграфный перевод

Способ перевода денег в любую страну мира посредством трансфера по кабелю или телефону между банками. Перевод обычно осуществляется в валюте получателя платежа, а деньги могут быть зачислены на его счет в определенном банке либо выплачены ему наличными при предъявлении удостоверения личности.

[ http://www.vocable.ru/dictionary/533/symbol/97]

Тематики

2 telegraphic transfer

3 telegraphic transfer

4 telegraphic transfer

5 Telegraphic Transfer

6 telegraphic transfer

7 telegraphic transfer

8 TELEGRAPHIC TRANSFER

9 telegraphic transfer

См. также в других словарях:

telegraphic transfer — ➔ transfer2 * * * telegraphic transfer UK US noun [C or U] ► BANKING, E COMMERCE a method of sending money quickly from one bank account to another, by phone or computer: »Payment will be by telegraphic transfer … Financial and business terms

telegraphic transfer — transfer of money after giving an instruction over a communications system … English contemporary dictionary

telegraphic transfer — TT A method of transmitting money overseas by means of a cabled transfer between banks. The transfer is usually made in the currency of the payee and may be credited to his account at a specified bank or paid in cash to the payee on application… … Big dictionary of business and management

telegraphic transfer — An alternative term for *wire transfer … Auditor’s dictionary

telegraphic transfer — /ˌtelɪgræfɪk trɑ:nsfə/ noun a transfer of money from one account to another by telegraph … Dictionary of banking and finance

telegraphic transfer — noun chiefly Britain : cable transfer … Useful english dictionary

Telegraphic Transfer — Unter einer Telegrafischen Überweisung versteht man die grenzüberschreitende elektronische Überweisung von Geldbeträgen. Als Kommunikationsgrundlage dafür nutzen die meisten Banken derzeit das weltweite System der SWIFT. In der Regel sollten… … Deutsch Wikipedia

telegraphic transfer — TT A same day method of transferring funds from one party to another. In the UK, instructions are given to the bank by telephone or by smart card … Accounting dictionary

ПЕРЕВОД ТЕЛЕГРАФНЫЙ

Полезное

Смотреть что такое «ПЕРЕВОД ТЕЛЕГРАФНЫЙ» в других словарях:

ТЕЛЕГРАФНЫЙ ПЕРЕВОД — (telegraphic transfer, TT) Способ перевода денег в любую страну мира посредством кабельного трансфера между банками. Перевод обычно осуществляется в валюте получателя платежа, а деньги могут быть зачислены на его счет в определенном банке либо… … Словарь бизнес-терминов

ТЕЛЕГРАФНЫЙ ПЕРЕВОД — (telegraphic transfer, ТT) Способ перевода денег в любую страну мира посредством трансфера по кабелю или телефону между банками. Перевод обычно осуществляется в валюте получателя платежа, а деньги могут быть зачислены на его счет в определенном… … Финансовый словарь

телеграфный перевод — Способ перевода денег в любую страну мира посредством трансфера по кабелю или телефону между банками. Перевод обычно осуществляется в валюте получателя платежа, а деньги могут быть зачислены на его счет в определенном банке либо выплачены ему… … Справочник технического переводчика

перевод — а; м. 1. к Перевести переводить и Перевестись переводиться. П. по службе. Автоматический п. стрелки. П. в старший класс. П. на новые формы оплаты труда. П. военных производств на выпуск мирной продукции. П. машин на газовую смесь. Нет переводу… … Энциклопедический словарь

перевод — а; м. см. тж. переводной, переводный 1) к перевести переводить и перевестись переводиться … Словарь многих выражений

Телеграфный перевод — Далекая дорога … Сонник

Почтовый перевод — … Википедия

КОД ШИФРОВАННЫЙ — CIPHER CODEПервоначально способ передачи секретных письменных сообщений, не понятных для третьей стороны, отправляемых по почте, телеграммой или каблограммой. В настоящее время термин относится к телеграфным или радиосообщениям, передаваемым не в … Энциклопедия банковского дела и финансов

МТК-2 — Телеграфный трёхрегистровый код МТК 2 был принят в СССР в 1963 году. Код 5 битовый (всего 32 разных комбинации), поэтому используются 3 разных регистра (русский, латинский, цифры), переключаемые управляющими символами РУС, ЛАТ, ЦИФ. Букв Ъ и Ё… … Википедия

ГОСТ 22562-77: Аппараты телеграфные буквопечатающие. Термины и определения — Терминология ГОСТ 22562 77: Аппараты телеграфные буквопечатающие. Термины и определения оригинал документа: 4a. Автоматизированный буквопечатающий телеграфный аппарат Буквопечатающий телеграфный аппарат, имеющий устройство для автоматической… … Словарь-справочник терминов нормативно-технической документации

Оплата карго из Китая

особенности и подводные камни

Из-за высокой востребованности китайской продукции и ее конкурентоспособной стоимости доставка товаров из Китая в Россию — весьма и весьма активное направление.

Российские бизнесмены закупают в Поднебесной практически все, от сырья до высокотехнологичных гаджетов, так как это сулит высокую прибыль и позволяет экономить существенные суммы по сравнению с закупкой в любой другой стране.

В этой статье мы расскажем о наиболее популярных способах расчетов с китайскими продавцами.

Способ первый

ТТ, или telegraphic transfer

Если вы, выбирая будущего поставщика необходимых вам товаров, увидели у понравившейся компании информацию, что она принимает платежи ТТ, знайте — имеется в виду особая форма межбанковских переводов telegraphic transfer, при котором необходимые суммы переводятся от покупателя продавцу посредством трансфера по кабельной или телефонной межбанковской связи.

Важно знать, что такие трансферы возможны лишь между банками-партнерами. Поэтому, планируя заказать карго из Китая, уточните условия ТТ-платежа.

Обеспечить надежность и безрисковость такого способа оплаты может солидный посредник, например, компания HIGHWAY LOGISTIC GROUP.

Способ второй:

По сути, letter of credit ( LC ) — это аккредитив, то есть выдаваемый банком документ с четко прописанными основными условиями сделки, при предоставлении которого китайский поставщик получает перечисленную ему покупателем сумму.

Но от всех этих минусов и многих других проблем покупателя защитит экспертная поддержка специалистов HIGHWAY LOGISTIC GROUP. Обращайтесь — если хотите получить надежные гарантии выгодности сделки для вашего бизнеса.

Сколько стоит доставка груза из Китая?

Чем семь раз прочитать – лучше один раз посчитать.

Вы, как деловой человек, сразу же поймёте, где ваша выгода.