неверно рассчитали больничный лист что делать

Перерасчет больничного листа в программах 1С. Нужно ли пересдавать отчетность?

Много вопросов уже было рассмотрено по расчету листков временной нетрудоспособности, по беременности и родам, однако со временем их не становится меньше. Сегодня мы поговорим о перерасчете больничных листов, а именно: нужно ли делать корректировку отчетности, если произошел перерасчет пособия по временной нетрудоспособности, по беременности и родам в другом отчетном периоде?

Итак, сотрудник принёс больничный лист, Вы его оформили, отправили реестр в ФСС, сдали отчетность в контролирующие органы, однако через некоторое время выявили ошибку в расчете сумм больничного листа. Что же делать?

Бывает две ситуации с неправильным расчетом расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком:

Поговорим о каждом из этих случаев.

Ситуация № 1: произошло завышение суммы пособия (переплата) сотруднику

Рассмотрим ситуацию, когда обнаружили, что пособие выплачено с завышенной суммой (переплатили).

Для начала необходимо уточнить, что удержание излишне выплаченных сумм с сотрудника разрешено, если:

Об этом сказано в ч. 4 ст.15 Закона № 255-ФЗ, ч. 2 ст. 19 Закона от 19.05.1995 г. № 81-ФЗ и п. 85 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного приказом Минздравсоцразвития России от 23.12.2009 г. № 1012н.

Чтобы вернуть излишне выплаченную сумму пособия, можно попросить сотрудника внести разницу добровольно (работник должен в письменной форме подтвердить свое согласие), либо получить от него письменное согласие (заявление) в зачет переплаты в счет будущей выплаты пособия или удержание из заработной платы (письмо ФСС от 20.08.2007 № 02-13/07-7922).

Также отметим, что удержать сумму разницы можно не более 20% от дохода сотрудника за текущий месяц. Если сотрудник не согласится возвращать разницу, так как ошибка произошла не по его вине или не в следствии счетной ошибки, излишне выплаченная сумма может быть удержана с виновного лица, либо списана в расходы за счет чистой прибыли организации.

Что же делать со сданной отчетностью?

6-НДФЛ. В связи с тем, что у сотрудника изменится полученная ранее сумма дохода, изменится и сумма НДФЛ, разница которой будет считаться излишне удержанной. Следовательно, придется предоставить в налоговые органы корректировочный расчет, в котором необходимо отразить правильный (уменьшенный) доход сотрудника. На основании пункта 3 статьи 226 НК РФ сумма НДФЛ, подлежащая удержанию за текущий период, будет рассчитана с учетом излишне удержанной суммы за предыдущий период.

Об этом же пишет и ФНС в своем Письме от 3 сентября 2019 г. N БС-4-11/17598@: уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

4-ФСС. Согласно подпункту 1 пункта 1 статьи 20.1 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», пособие по нетрудоспособности не облагается взносами на травматизм, однако начисленная сумма отражается. Однако, на основании подпункта 1 пункта 1 статьи 24 ФЗ № 125 от 24.07.1998 корректировочный отчет сдавать нет необходимости, так как переплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Ситуация с этим отчетом спорная. Согласно п. 1, 6 ст. 54 НК и п. 1, 7 ст. 81 НК, уточненный расчет по взносам подается только в том случае, если из-за ошибки занижена сумма взносов к уплате. Соответственно, уточненку нужно подать за период, в котором допущена ошибка.

В нашем случае сумма пособия завышена, и, казалось бы, никаких уточненок подавать не требуется. Однако на практике мы все чаще сталкиваемся с тем, что у наших клиентов расчет по страховым взносам за текущий период не сдается по причине некорректных сведений в прошлом периоде. Поэтому в целях исключения текущих проблем рекомендуем подать корректирующий отчет за прошлый период.

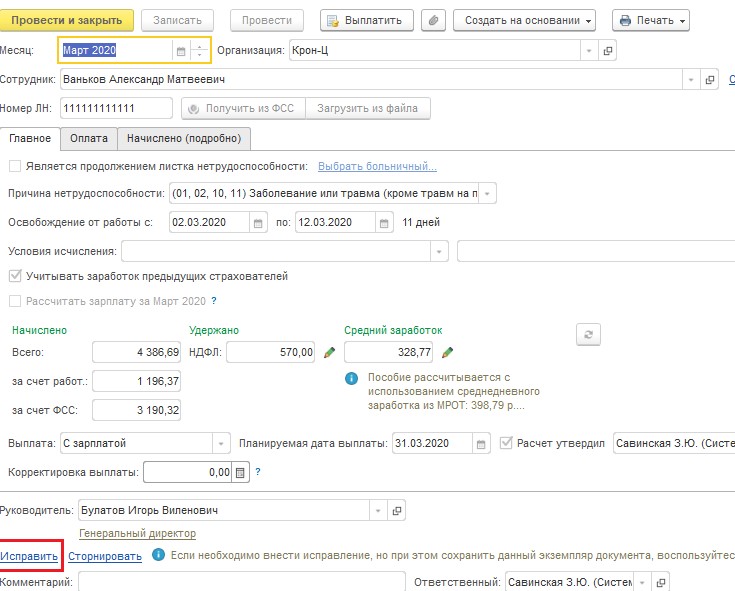

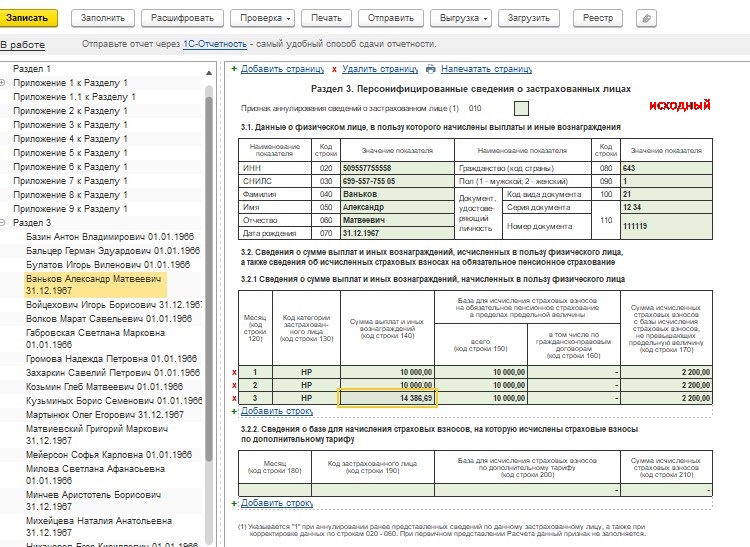

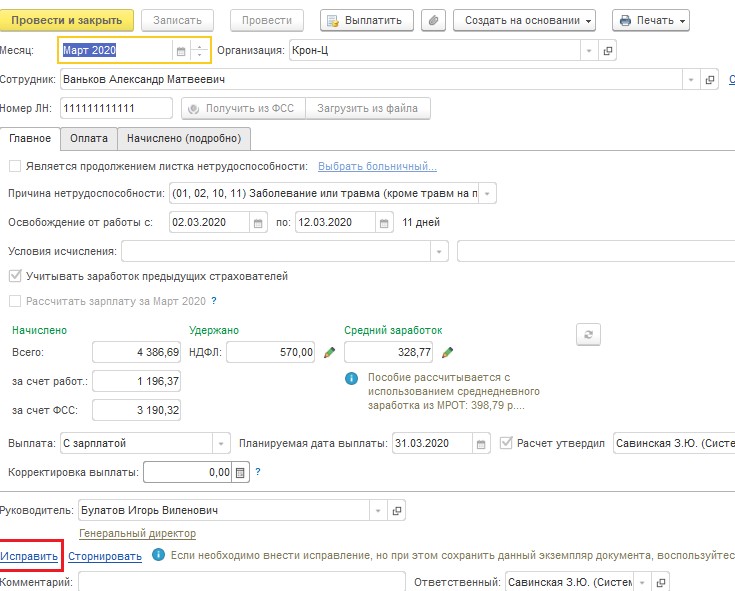

Приведем наглядный пример. В конфигурации 1С: ЗУП ред. 3.1. Сотруднику Ванькову Александру Матвеевичу была произведена выплата больничного за март 2020 года. Затем в конце апреля 2020 г. обнаружили, что расчет больничного был неверным.

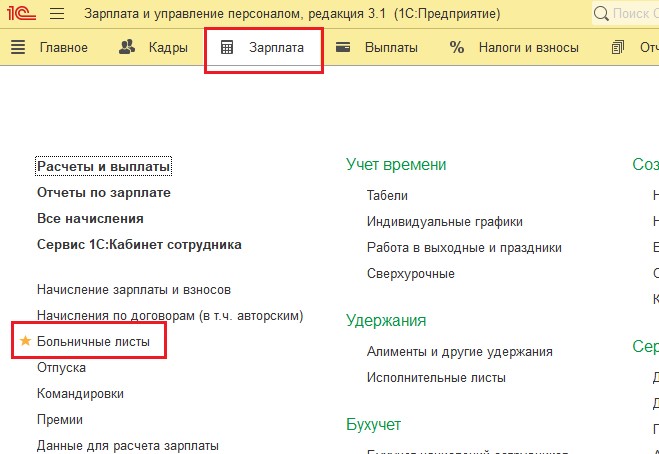

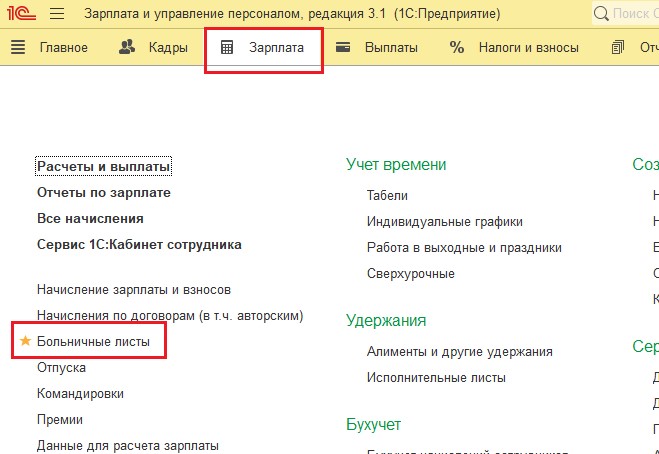

Для правильного изменения расчета пособия в связи с нетрудоспособностью необходимо исправить неверный больничный лист. Для этого заходим в раздел Зарплата — Больничные листы.

Находим больничный за предыдущий период, заходим в документ, по ссылке Исправить создаем новый больничный лист.

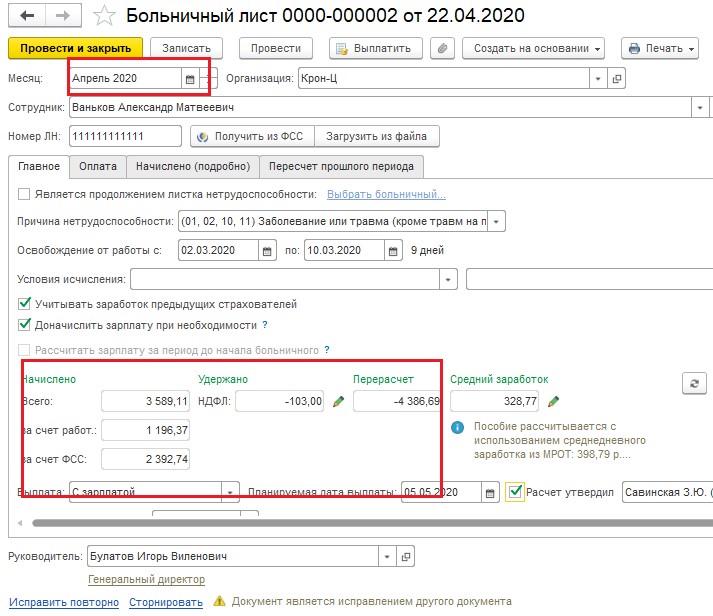

Представим, что произошла техническая ошибка и количество дней оплаты больничного листа уменьшилось. Документ-исправление делаем текущим месяцем (апрелем 2020 г.), исправляем ошибку и выполняем перерасчет документа.

В нашем примере количество дней уменьшилось на 2 дня. Обратите внимание, что сумма оплаты больничного листа так же изменилась, а именно уменьшилась на 797,58 рублей.

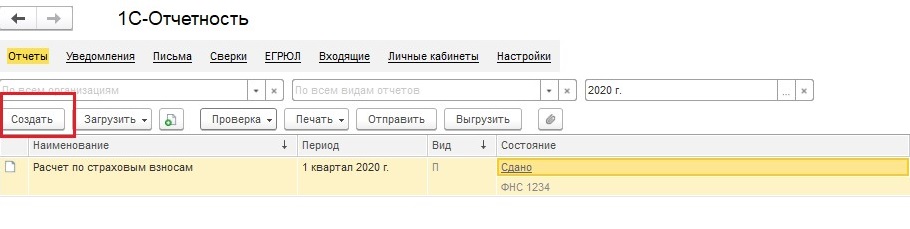

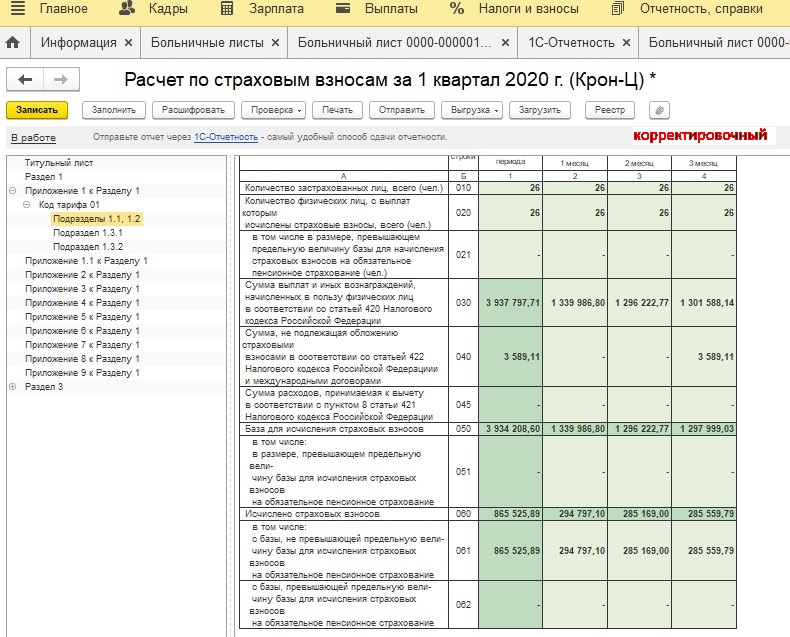

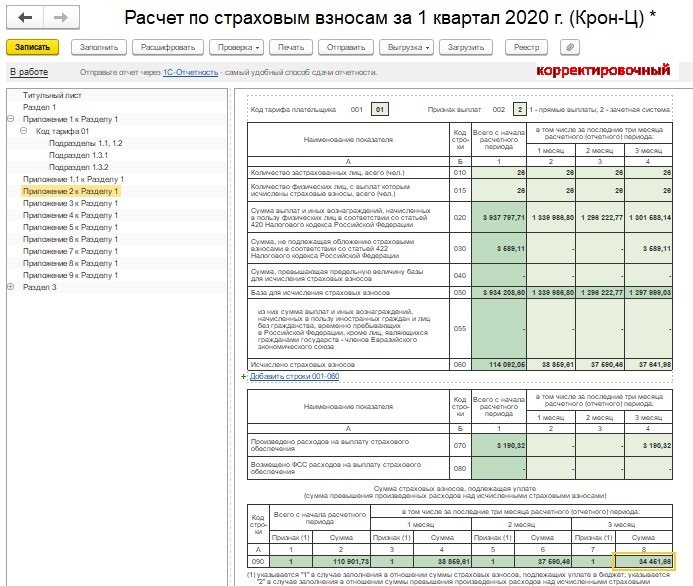

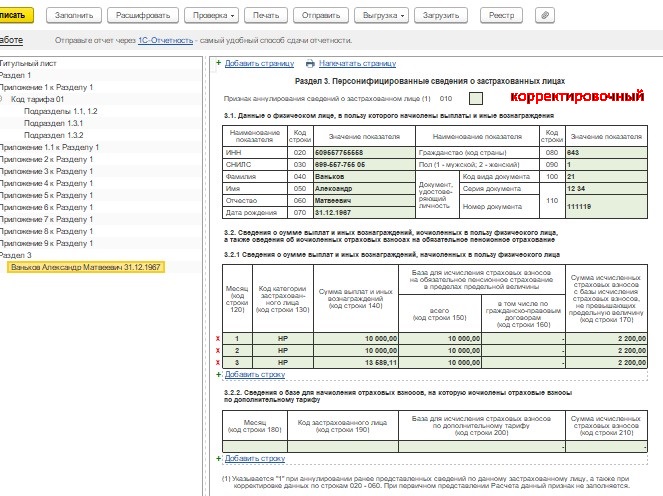

В связи с тем, что расчет страховых взносов за прошлый отчетный период был сдан, а сумма больничного уменьшилась, необходимо создать корректирующий отчет за 1 квартал 2020 года.

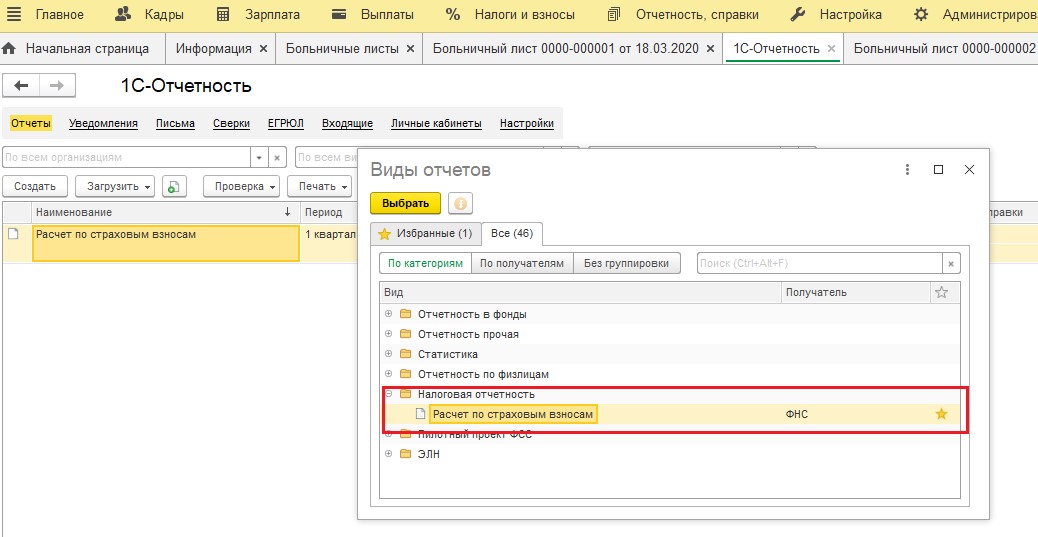

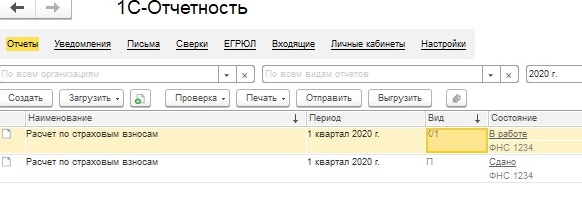

Для этого заходим в раздел Отчетность, справки — 1С Отчетность

Создать- Все- Налоговая отчетность- Расчет по страховым взносам.

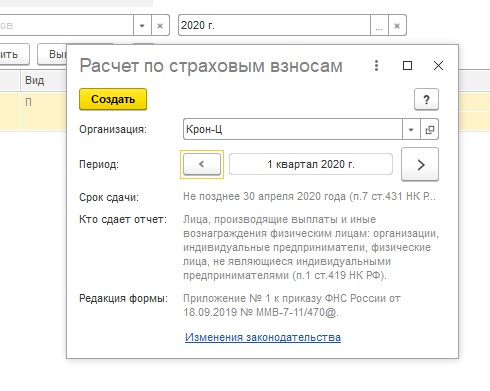

Создаем отчет за 1 квартал 2020 года, не смотря на то, что за первый квартал уже отчет создан.

В корректирующем отчете необходимо установить на титульном листе номер корректировки.

Затем необходимо перенести все правильные данные с предыдущего отчета, а также исправленные суммы в связи с перерасчетом больничного листа.

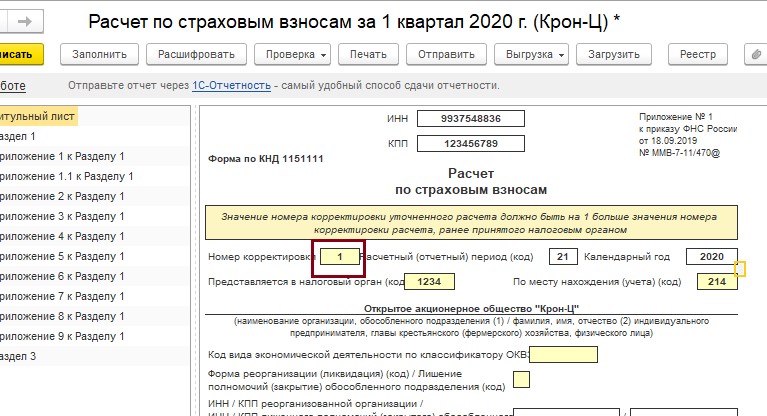

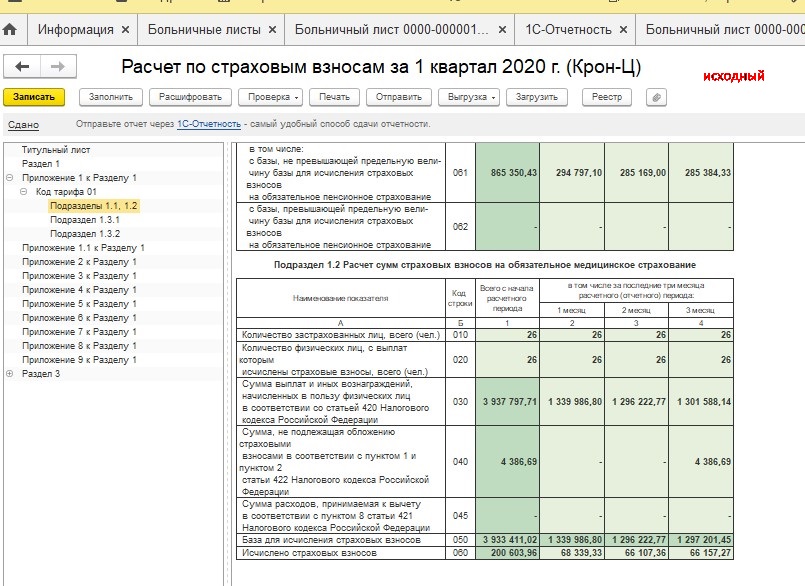

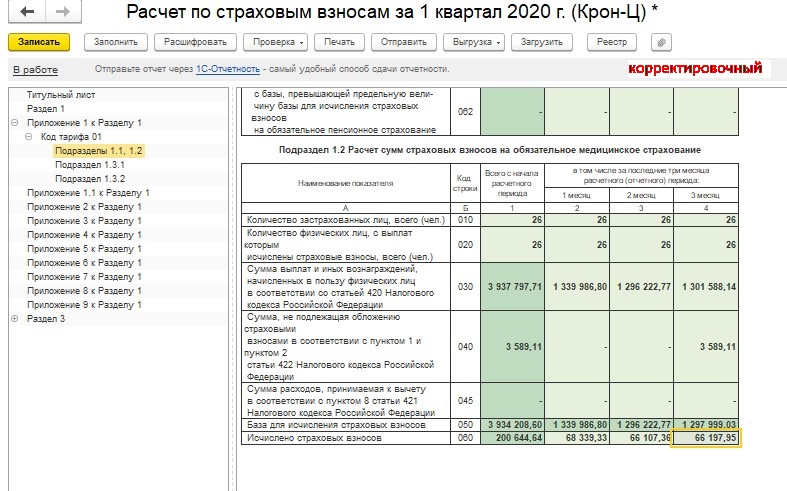

Для этого откройте сданный ранее Расчет страховых взносов за 1 квартал и сравните данные двух отчетов, а также добавьте изменения по больничному листу.

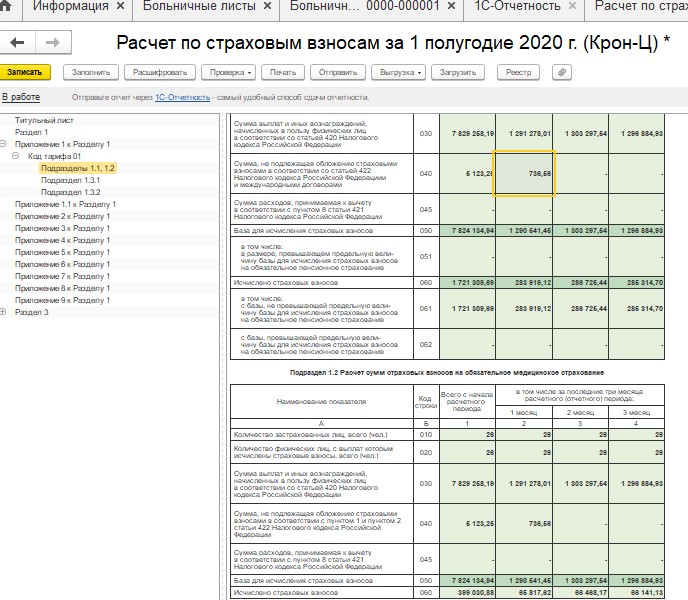

Сравним данные двух отчетов.

В Подразделе 1.1, 1.2 Приложения 1 к Разделу 1 обратите внимание, что изменилась сумма по строке 040, 050, 060, 061.

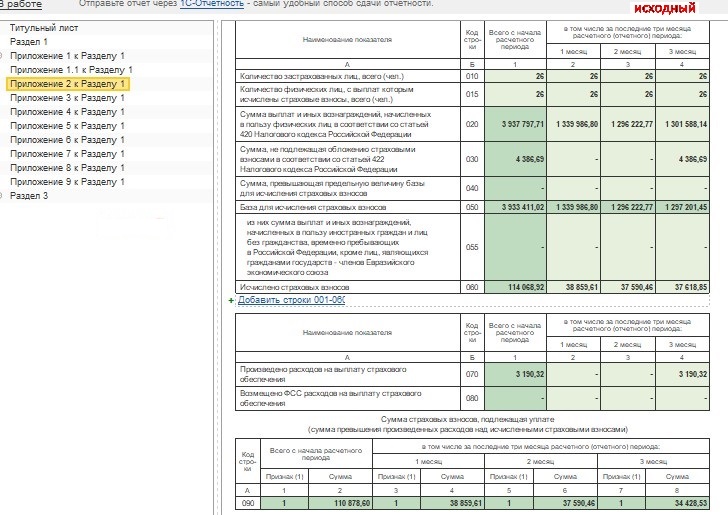

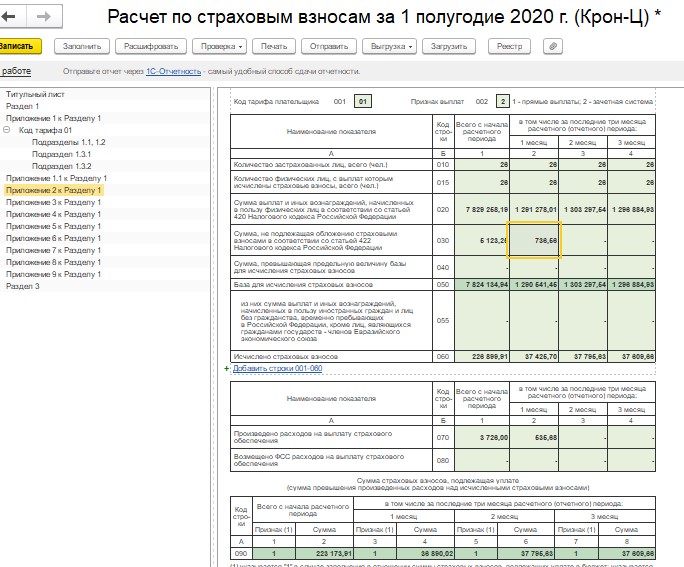

Также сравните и исправьте данные в Приложении 2 к Разделу 1. Обратите внимание, что изменение произошло по строкам 030, 050, 060, 090.

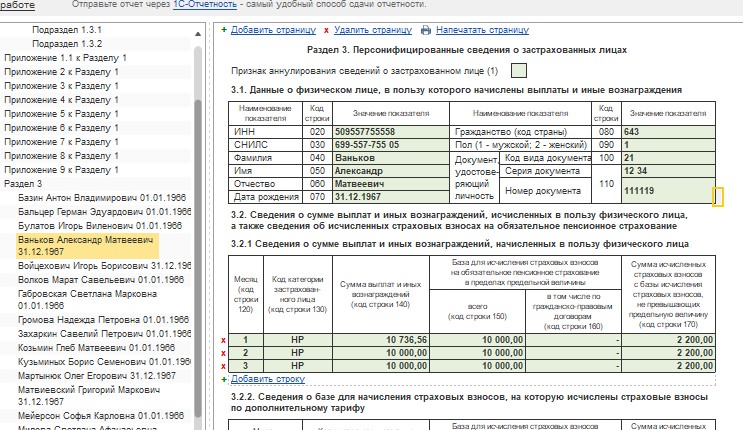

В разделе 3 необходимо отразить только те физические лица, по которым производится изменение данных. В нашем случае раздел 3 будет заполнен только на Ванькова Александра Матвеевича. Обратите внимание, что сумма по строке 140 уменьшилась.

Однако стоит заметить, что в связи с тем, что сумма страховых взносов была уменьшена на сумму излишне выплаченного больничного листа, сумма страховых взносов окажется недоплаченной страхователем. В связи с этим у работодателя возникнет обязательство по оплате пени с недоплаченных взносов. Пеню и сумму недоплаченных страховых взносов необходимо рассчитать и оплатить до сдачи корректирующего отчета за предыдущий период. В противном случае контролирующие органы могут начислить штраф в размере 20 % от суммы недоплаченных страховых взносов.

Если ошибка обнаружилась в конце года, а ошибка в расчете была в 1 квартале, то корректировку необходимо сдать за все отчётные периоды: 1 квартал, полугодие и 9 месяцев.

Ситуация № 2: произошло занижение суммы пособия (недоплата) сотруднику

Если вы обнаружили неполную выплату сумм пособия в пользу сотрудника (по вине ответственного лица или в связи с тем, что работник принёс справку с предыдущего места работы), то для начала необходимо произвести доплату за весь период, в котором сотрудник недополучил сумму рассчитанного пособия по временной нетрудоспособности.

Если недоплата произошла по вине работодателя, то согласно ст. 236 Трудового Кодекса РФ, работодатель, при нарушении сроков выплаты, причитающихся работнику, обязан выплатить сумму недоплаты с учетом процентов. При этом размер процента рассчитывается из суммы невыплаченного пособия и должен быть не ниже 1/150 ключевой ставки ЦБ РФ за каждый день задержки (дни компенсации необходимо считать, начиная со следующего дня после срока выплаты по день фактического расчета включительно). Если же сотрудник принёс дополнительные сведения, то для основания внесения исправлений в бухгалтерский и налоговый учет можно составить бухгалтерскую справку.

Рассмотрим ситуацию, когда больничный лист был неверно оплачен (не доплатили пособие) в одном отчётном периоде, а доплата будет происходить в другом.

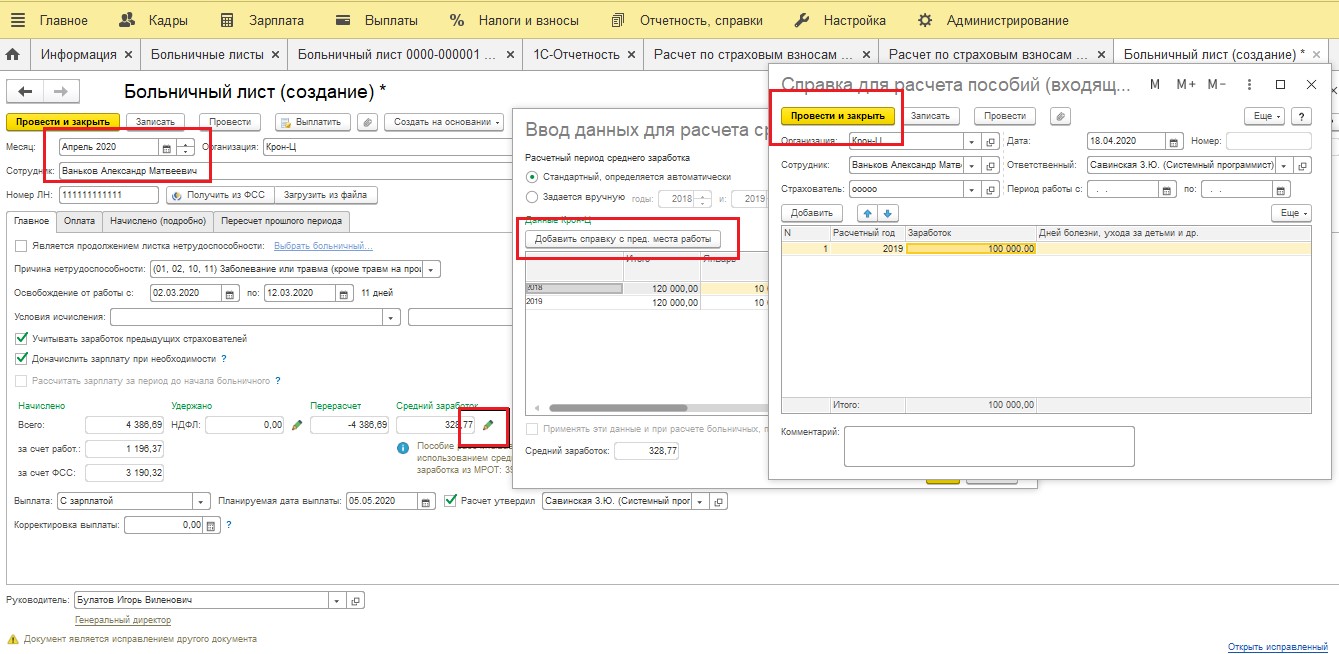

Для начала необходимо сделать исправление листка нетрудоспособности текущим периодом. Для этого заходите в раздел Зарплата — Больничные листы.

Выбираем неверно заполненный документ, открываем его и по ссылке Исправить создаем документ- исправление.

Представим, что сотрудник принёс справку о доходе с предыдущего места работы за период, который входит в расчет среднего для исчисления пособия по нетрудоспособности. Документ-исправление делаем текущим месяцем (апрелем 2020). Для корректного расчета больничного заходим в расчет среднего заработка, переходим по кнопке Доходы с предыдущего места работы.

Затем необходимо указать новые (верные) данные для расчета больничного листа. Для этого создаем новую справку о доходах сотрудника, сохраняем и пересчитываем Больничный лист.

Затем можно выплатить недоплаченную сумму пособия сотруднику.

Поговорим о сданной отчетности.

6-НДФЛ. Согласно подпункту 1 пункта 1 статьи 223 НК РФ, доплата по больничным листам считается полученной в периоде фактической выплаты, следовательно, делать какие-либо корректировки за предыдущие периоды по 6-НДФЛ не требуется.

4-ФСС. На основании подпункта 1 пункта 1 статьи 24 ФЗ от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», корректировочный отчет сдавать нет необходимости, так как недоплата пособия не повлияла на занижение страховых взносов на травматизм.

РСВ. Несмотря на то, что выплаты пособий по временной нетрудоспособности и в связи с материнством назначает Фонд социального страхования РФ, контролирует социальные взносы с 1 января 2017 года ФНС. В связи с этим для корректности данных необходимо отразить доплаченные суммы пособий в Расчете страховых взносов за текущий период.

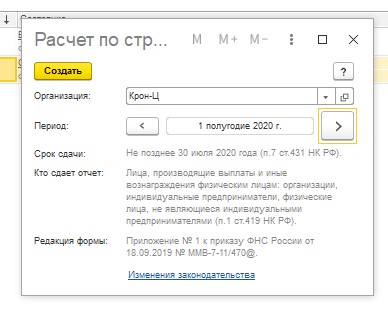

Для этого заходим в раздел Отчетность, справки — 1С Отчетность — Создать, выбираем Расчет по страховым взносам — Создать. Создаем отчет за текущий период (у нас это первое полугодие 2020 года).

В отчете отразиться именно сумма доплаты по больничному.

Подразделе 1.1, 1.2 Приложения 1 по строке 040 в месяце- исправлении документа (у нас это апрель, поэтому 1 месяц).

В Приложении 2: по строкам 030, 070.

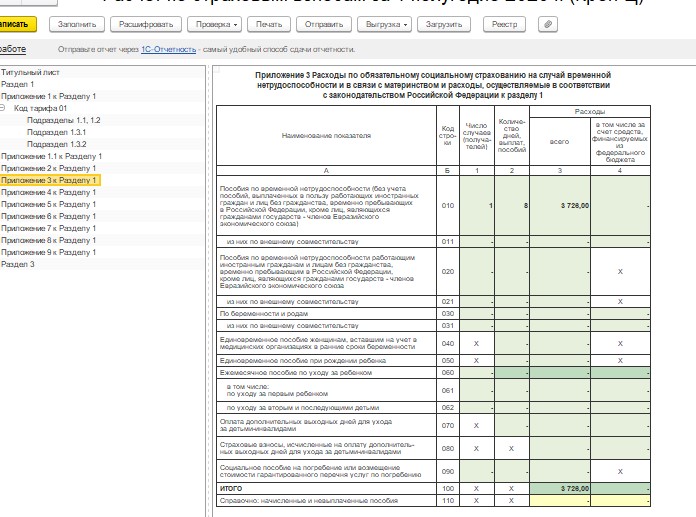

И в Приложении 3 по строке 010 накопительной суммой с начала года.

В разделе 3 данные отразятся по физическому лицу, в пользу которого была произведена доплата больничного листа в месяце начислении дохода (в нашем примере по сотруднику Ванькову Александру Матвеевичу в 1 месяце (апреле)).

Вот таким образом необходимо будет исправить неверные документы по оплате больничных листов, а также сведения в отчетах в разных периодах.

Хорошего дня, уважаемые коллеги!

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Как исправить ошибку в больничном листе, рассмотрим на примере

Допустимые ошибки в больничном в 2021 году

Все ошибки, которые допустит работодатель при заполнении своей части листка нетрудоспособности, необходимо исправлять, руководствуясь установленными законодательством правилами. Но есть и недочеты, наличие которых не приводит к необходимости корректировать информацию, отраженную в больничном. Например, если в нарушение требований соцстраха данные внесены не печатными буквами, а прописными. Или некоторые цифры или буквы вылезают за пределы ячеек. Главное требование — информация должна легко читаться.

То же самое относится и к цвету чернил. Согласно п. 63 Порядка выдачи больничных листов, утвержденного приказом Минздрава от 01.09.2020 № 925н (далее — Порядок), бланк можно заполнять только черной ручкой или с помощью компьютера. Это объясняется тем, что сам бланк изготовлен с несколькими степенями защиты, в том числе с содержанием синих волокон. При сканировании заполненного бланка защитные волокна и информация, нанесенная синей ручкой, сливаются.

Однако существует судебная практика, подтверждающая, что, например, подписание больничного листа чернилами ненадлежащего цвета не является причиной для отказа в оплате по больничному листу (например, постановление ФАС Западно-Сибирского округа от 21.01.2014 № А27-8345/2013).

Что делать, если работодатель испортил больничный

Согласно п. 72 Порядка, если сотрудник организации допустил ошибку в заполнении граф листка нетрудоспособности, недопустимо использовать корректирующие средства. Для исправления ошибки следует зачеркнуть неверные данные и с обратной стороны бланка указать правильную информацию, которую необходимо заверить надписью «исправленному верить», подписью должностного лица и печатью (при наличии).

Важно! Рекомендация от КонсультантПлюс

Если вы заполнили строку, которая должна оставаться пустой, ошибочную запись зачеркните, а на оборотной стороне больничного листа напишите, например.

Пример надписи смотите в К+. Пробный доступ к системе можно получить бесплатно.

Что делать, если работник принес больничный без указания некоторых данных

Отсутствие какой-то информации не всегда служит причиной для переоформления листка нетрудоспособности. Например, согласно информации ФСС «Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (вопрос-ответ)», приведенной на официальном сайте соцстраха, если в больничном неправильно указано наименование организации или оно вписано не полностью, это не приводит к выдаче дубликата при условии, что предприятие можно идентифицировать по регистрационному номеру и что работник действительно оформлен в компании.

Но если вовсе в больничном не указано место работы, то на этот счет однозначных разъяснений нет. Работодатель не имеет права заполнять ту часть бланка, которая предназначена для лечебных учреждений. А бланки с пустой графой в разделе для медучреждений о месте работы признаются заполненными с нарушением правил, что подтверждает и судебная практика (например, решение Кисловодского городского суда Ставропольского края от 29.01.2015 по делу № 2-88/2015). Но, с другой стороны, есть судебная практика, подтверждающая и обратную позицию, что неполное заполнение своей части бланка медучреждением не служит причиной для отказа физлицу в социальном пособии (например, апелляционное определение Челябинского областного суда от 12.05.2015 по делу № 11-4532/2015).

Сложившаяся практика говорит о том, что иногда медицинские учреждения оставляют незаполненным наименование работодателя, боясь сделать ошибку, потому как обычно сотрудники называют не название юрлица согласно уставу, а бренд компании или просто ошибаются в организационно-правовой форме своего предприятия. О сложностях оплаты пособий по таким больничным следует рассказать работникам заранее и сообщить, что если в больничном не указано наименование организации, то предприятие не будет выплачивать по такому документу пособие. Для того чтобы такие ситуации предотвратить, рекомендуется выдавать сотрудникам справки с наименованием предприятия для предоставления в медучреждения при оформлении больничных.

О том, что делать, если был выдан дубликат, а реквизиты испорченного больничного уже отражены в продолжении листка нетрудоспособности, разъясняется во втором абзаце п. 3 письма ФСС РФ от 28.10.2011 № 14-03-18/15-12956. Медицинская организация должна снять копию с испорченного листка и на ней сделать отметку с номером нового больничного или оформить справку о выдаче дубликата больничного с указанием реквизитов старого листка нетрудоспособности.

Письмо ФСС РФ от 30.09.2011 № 14-03-11/15-11575 указывает на недопустимость ситуаций, когда организация отказывается принять у сотрудника больничный лист по причине сомнений в его достоверности или в случае имеющейся ошибки. Соцстрах рекомендует обращаться в свои отделения за получением разъяснений.

Прочитайте о том, как проверить больничный, в материале «Действия работодателя с поддельным больничным листом».

Что делать, если больничный оформлен с ошибкой: в названии неверно указали форму собственности или неправильно указано наименование организации

Как уже отмечалось выше, если ошибку в наименовании организации допустило медицинское учреждение, то необходимо руководствоваться следующими правилами:

Но если ошибка в наименовании организации в больничном листе допущена работодателем, то необходимо внести исправления по установленным правилам.

Как вносить исправительные записи в больничный (примеры)

Как уже было отмечено выше, запись об исправлении ошибки вносится на обороте листка нетрудоспособности, а сама ошибка аккуратно зачеркивается. В таблице приведены примеры возможных исправлений.

Ошибочная запись после исправления

Исправление на обороте, заверяемое записью «Исправленному верить», подписью и печатью (при наличии)

Неверно рассчитали больничный лист что делать

ЗАРПЛАТА И КАДРЫ | ТОЧНЫЙ РАСЧЕТ

Долженко Д. А.,

ведущий юрист

ООО «Актуальный менеджмент»

Если размер пособия

по болезни рассчитан неверно

При расчете пособия необходимо учитывать достаточно много факторов: и период болезни, и стаж работника, и средний дневной заработок, и правильность заполнения больничного листа. Да и сами правила расчета больничных постоянно меняются. Поэтому от ошибок никто не застрахован.

Для начала вспомним общие правила оплаты временной нетрудоспособности.

Правило 1. Пособие по временной нетрудоспособности в связи с заболеванием или травмой выплачивается:

ПОЛЕЗНО ЗНАТЬ

Подробнее о правилах расчета пособия по нетрудоспособности читайте в материале «Как считать пособия в 2015 году?» (Рябова К. Н., «Упрощенная бухгалтерия», № 3, март 2015 г.).

Правило 2. Пособие выплачивается за все календарные дни, приходящиеся на период освобождения от работы, указанные в больничном листе, в том числе за выходные и нерабочие праздничные дни (ч. 1 ст. 6 Закона № 255-ФЗ).

Пособие не начисляется в случаях, если:

Правило 3. При расчете пособия по временной нетрудоспособности необходимо учитывать стаж работы.

Размер пособия зависит от стажа работника:

Стаж имеет значение для начисления пособия в связи с уходом за больным членом семьи (ч.ч. 3, 4 ст. 7 Закона от 29.12.2006 № 255-ФЗ).

А вот в случае, если на производстве произошел несчастный случай, выплаты производятся в размере 100% от суммы среднего заработка.

Периоды работы (службы, деятельности) исчисляются в календарном порядке из расчета полных месяцев (30 дней) и полного года (12 месяцев). При этом каждые 30 дней указанных периодов переводятся в полные месяцы, а каждые 12 месяцев этих периодов переводятся в полные годы (п. 21 приказа Минздравсоцразвития РФ от 06.02.2007 № 91).

Правило 4. Для расчета среднего заработка работника нужно взять все выплаты, на которые начислялись страховые взносы в двух предшествующих календарных годах.

Величина выплат при этом ограничена лимитом для начисления взносов в ФСС в соответствующем году

(ч. 3.2 ст. 14 Закона № 255-ФЗ).

| Год | Предельная база, руб. |

|---|---|

| 2015 | 670 000 |

| 2014 | 624 000 |

| 2013 | 568 000 |

Правило 5. Средний дневной заработок для исчисления пособия по временной нетрудоспособности определяется путем деления суммы начисленного заработка в расчетном периоде на 730.

Правило 6. В некоторых случаях пособие будет минимальным.

Если работник не работал, то есть за него работодатель не отчислял страховые взносы, или же он не может подтвердить свой стаж и начисление страховых взносов справкой с прежнего места работы, то в этом случае за основу расчета берется минимальный размер оплаты труда. В 2015 году этот размер составил 5965 руб. А среднедневной заработок составил 196,11 руб.

Правило 7. Максимальный размер пособия также ограничен.

Максимальный размер пособия составит 1632,88 руб. в день ((568 000 руб. + 624 000 руб.) : 730 дн. х 100%).

Правило 8. Основанием для выплаты пособия по нетрудоспособности будет являться правильно заполненный листок нетрудоспособности. Правильность заполнения регулируется приказом Минздравсоцразвития России от 29.06.2011 № 624н. Но не нужно сразу паниковать, если больничный лист оформлен неправильно. Существует положительная судебная практика: даже если листок нетрудоспособности оформлен неправильно (по отдельным неточностям), он подлежит оплате (постановления ФАС Дальневосточного округа от 12.11.2008 № Ф03-4850/2008 (оставлено в силе Определением ВАС РФ от 10.03.2009 № 2432/09), ФАС Поволжского округа от 24.10.2006 № А12-5505/06-С6, ФАС Центрального округа от 09.12.2005 № А14-4308/2005/170/23).

ПОЛЕЗНО ЗНАТЬ

Подробнее об ошибках в листке нетрудоспособности, которые не мешают возместить пособие, читайте в материале «Некоторые ошибки в больничных – не повод для отказа в возмещении» (Свистунова О. Н., «Упрощенная бухгалтерия», № 5, май 2015 г.).

Правило 9. Обратите внимание: листок нетрудоспособности не выдается по уходу:

ПОЛЕЗНО ЗНАТЬ

В случае наступления страхового случая после начала простоя пособие по временной нетрудоспособности, приходящейся на период простоя, не выплачивается.

Правило 10. Работодатель обязан (ч. 1 ст. 15 Закона № 255-ФЗ):

Если обнаружена ошибка в расчетах

Если произошла ошибка, то нужно прежде всего разобраться в причинах, которые к ней привели. Выделим наиболее распространенные ошибки и их причины.

ПОЛЕЗНО ЗНАТЬ

Законодательное определение понятия «счетная ошибка» отсутствует, в юридической литературе такая ошибка определяется как ошибка в арифметических действиях при расчете подлежащих выплате сумм. Счетной ошибкой также является излишняя выплата суммы пособия работнику в результате описки или опечатки бухгалтера. Если бухгалтер допустил ошибку в расчете, ее нужно, конечно же, исправить.

В случае выявления расходов на выплату страхового обеспечения, произведенных организациями с нарушением законодательства об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством, не подтвержденных документами, осуществленных на основании неправильно оформленных или выданных с нарушением установленного порядка документов, территориальный орган Фонда, проводивший проверку, выносит решение о непринятии таких расходов к зачету в счет уплаты страховых взносов в ФСС РФ (п. 4 ст. 4.7 Федерального закона № 255-ФЗ). При этом следует иметь в виду, что листок нетрудоспособности, выданный по месту работы на условиях внешнего совместительства, должен быть оформлен точно так же, как и листок нетрудоспособности для основного места работы. Разница в заполнении только в одном: наименование места работы и необходимость подчеркнуть слова «по совместительству» и в соответствующей строке указать номер листка нетрудоспособности, выданного по основному месту работы.

ПОЛЕЗНО ЗНАТЬ

Серьезной ошибкой является представление по месту работы по совместительству копии листка нетрудоспособности, выданного для основного места работы, т. к. выплата пособия осуществляется только на основании подлинника документа.

Если бухгалтер не доплатил пособие по нетрудоспособности, то нужно его пересчитать. Кроме того, работник имеет право на компенсацию в части просрочки выплаты пособия. Компенсация выплачивается в размере не ниже 1/300 действующей в это время ставки рефинансирования ЦБ РФ от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно (ст. 236 ТК РФ).

Если пособие было выплачено в меньшем размере, следует обратиться с заявлением о доплате и необходимыми документами в территориальный орган Фонда по месту регистрации предприятия. После перерасчета работнику будет перечислена недостающая сумма.

Соответствующие записи необходимо сделать в бухгалтерском учете:

| Описание | Сумма (руб.) | Дебет | Кредит |

|---|---|---|---|

| Доначислено пособие по временной нетрудоспособности за счет средств ФСС РФ | 1384 | 69 | 70 |

| Начислен НДФЛ с суммы доплаты | 180 | 68 | 51 |

| Перечислен НДФЛ с суммы доплаты пособия | 180 | 70 | 50 |

| Выплачена из кассы сумма доначисленного пособия за вычетом НДФЛ | 1204 | 91-2 | 73 |

| Начислена компенсация за просрочку выплаты части пособия | 46,68 | 73 | 50 |

| Выплачена из кассы сумма процентов за просрочку выплаты части пособия | 46,68 | 50 | 73 |

Может произойти обратная ситуация, когда работодатель начислил большее пособие или же ФСС отказал в выплатах пособия, поскольку больничный оказался фальшивым.

Что делать в этом случае:

Пример 1.

При расчете пособия по временной нетрудоспособности бухгалтер по ошибке исключила 8 календарных дней из расчетного периода и разделила сумму учитываемого заработка на 722 календарных дня (730 календ. дн. – 8 календ. дн.) вместо 730.

Пособие начислено 15 октября 2015 г.

Ошибка обнаружена 02 ноября 2015 г.

Переплата составила 4200 руб.

Переплата списана за счет собственных средств компании и признана доходом работника 02 ноября 2015 года.

Пример 2.

Расчет и отражение в учете переплаты выглядит следующим образом:

| Описание | Сумма (руб.) | Дебет | Кредит |

|---|---|---|---|

| СТОРНО Сторнирована излишне начисленная сумма пособия за первые 3 дня временной нетрудоспособности | 1200 | 69 | 70 |

| СТОРНО Расчеты с ФСС РФ по страховым взносам на случай временной нетрудоспособности и в связи с материнством | 2800 | 69 | 70 |

| Сумма переплаты списана за счет нераспределенной прибыли прошлых лет | 4000 | 91-2 | 70 |

Важно помнить, что работник может самостоятельно вернуть переплату в кассу предприятия, например, если неправильный расчет пособия был связан с предоставлением «липового» больничного. Если ошибка привела к завышению размера пособия, образуется переплата по вине страхователя, расходы, излишне понесенные Фондом в связи с сокрытием или недостоверностью представленных сведений, подлежат возмещению страхователем в соответствии с законодательством Российской Федерации.

ПОЛЕЗНО ЗНАТЬ

О действиях работодателя в ситуации, когда работник предоставляет «подозрительный» больничный лист, читайте в материале «Работник принес поддельный больничный» (Скригаловская Е. А., «Упрощенная бухгалтерия», № 6, июнь 2014 г.).

Надо ли начислять страховые взносы?

В отношении начисления страховых взносов при неправильном расчете пособия по болезни есть два мнения.

Одна из позиций основана на ст. 9 Закона № 212-ФЗ, в которой закреплен перечень выплат, не облагаемых взносами на обязательное пенсионное страхование. В частности, к ним относятся государственные пособия, выплачиваемые в соответствии с законодательством РФ (п. 1 ч. 1 ст. 9 Закона № 212-ФЗ). При этом государственными признаются пособия, выплаченные в том числе в соответствии с Федеральным законом от 29.12.2006 № 255-ФЗ. Пособие по беременности и родам является одним из видов страхового обеспечения по обязательному социальному страхованию (ч. 1 ст. 1.4 Закона № 255-ФЗ).

Чиновники считают, что если пособие рассчитано неправильно или ФСС отказал в выплатах, то страховые взносы нужно начислить. В частности, Минздравсоцразвития в своем письме от 30.08.2011 № 3035-19 указал: «Расходы на обязательное социальное страхование, не принятые к зачету, не относятся к необлагаемым выплатам в соответствии с п. 1 ч. 1 ст. 9 Закона № 212-ФЗ и подлежат обложению в общеустановленном порядке. Они относят такие выплаты к доходам, выплаченным в рамках трудовых отношений, и признают объектом обложения страховыми взносами на основании ч. 1 ст. 7 Закона № 212-ФЗ».

Если не начислить страховые взносы, то возможны и штрафные санкции.

В соответствии с ч. 1 ст. 47 Федерального закона № 212-ФЗ неуплата или неполная уплата сумм страховых взносов в результате занижения базы для начисления страховых взносов, иного неправильного исчисления страховых взносов или других неправомерных действий (бездействия) плательщиков страховых взносов влечет взыскание штрафа в размере 20% неуплаченной суммы страховых взносов.

Однако есть и противоположная точка зрения, высказанная судьями. Согласно этой точке зрения, начислять страховые взносы не нужно. В постановлении ФАС Уральского округа от 25.04.2014 № Ф09-2274/2014 суд пришел к выводу о том, что у Фонда социального страхования нет оснований начислять страховые взносы на сумму больничных пособий, которые ФСС отказался принять к зачету из-за ошибок в расчетах. Допущенные ошибки влекут за собой лишь отказ в принятии расходов к зачету. А вот сама суть социальной направленности данных выплат от этого не теряется. Тем более что факт наступления нетрудоспособности Фонд не опровергает. Поэтому «больничные» хоть к зачету и не приняты, иными выплатами, облагаемыми взносами, они не являются.

ПОЛЕЗНО ЗНАТЬ

Отказ в принятии к зачету расходов по выплате страхового обеспечения, заявленных страхователем к возмещению из средств ФСС, влечет за собой лишь обязанность страхователя перечислить в бюджет фонда страховые взносы, начисленные в установленном порядке и не погашенные в компенсационном порядке.

Можно ли излишне выплаченную сумму пособия взыскать с сотрудника?

По общему правилу, суммы пособий, излишне выплаченные застрахованному лицу, не могут быть с него взысканы, за исключением случаев счетной ошибки и недобросовестности со стороны получателя (представление документов с заведомо неверными сведениями, сокрытие данных, влияющих на получение пособия и его размер, другие случаи). Удержание производится в размере не более 20% суммы, причитающейся застрахованному лицу при каждой последующей выплате пособия, либо его заработной платы. При прекращении выплаты пособия либо заработной платы оставшаяся задолженность взыскивается в судебном порядке. При этом компаниям часто приходится доказывать правомерность взыскания сумм пособия в судах. Приведем несколько оснований:

ПОЛЕЗНО ЗНАТЬ

Необходимо учитывать, что счетной является ошибка, допущенная в арифметических действиях (действиях, связанных с подсчетом: умножением, сложением сумм и др.). А вот технические ошибки, в том числе совершенные по вине работодателя, счетными не считаются.

Таким образом, прежде чем списать средства из заработной платы сотрудника, необходимо:

Если ошибка является счетной, то необходимо действовать по следующему алгоритму:

ПОЛЕЗНО ЗНАТЬ

Если при определении размера пособия допущена ошибка, приведшая к излишней выплате финансового обеспечения, пособие выплачено с нарушением требований законодательных или иных нормативно-правовых актов либо на основании неправильно оформленных или выданных с нарушением документов, территориальный орган ФСС откажет в принятии к зачету суммы пособия (его части).

Нужно ли вносить изменение в отчетность по страховым взносам?

Если компания выбирает безопасный вариант и доначисляет страховые взносы, то это приведет к тому, что нужно будет корректировать отчетность. В связи с доначислением пособия нужно подать уточненный расчет по форме 4-ФСС, которая была актуальной на тот момент.

Если в результате неправильного расчета образовалась переплата, то необходимо подать заявление по форме 22-ПФР в территориальное отделение ПФР, чтобы зачесть переплату в счет будущих платежей по взносам на обязательное медицинское страхование. Еще одно заявление нужно подать в территориальное отделение ФСС РФ по форме 22-ФСС РФ для зачета переплаты в счет будущих платежей на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Также целесообразно представить уточненный расчет по страховым взносам.

ПОЛЕЗНО ЗНАТЬ

В расчетной ведомости необходимо заполнить все предусмотренные показатели. В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных в расчетной ведомости, в соответствующей строке (графе) ставится прочерк.

Если исходить из отсутствия необходимости в начислении страховых взносов на излишне начисленные и выплаченные суммы пособий по временной нетрудоспособности, то организация не должна вносить корректировки в расчет страховых взносов за прошлые периоды и представлять в органы контроля уплаты страховых взносов, в том числе в ПФР, уточненные расчеты по начисленным и уплаченным страховым взносам. Однако данную точку зрения организации, вероятнее всего, придется отстаивать в суде.