недоимка и штраф в чем разница

Недоимка и её роль в налоговом учёте

Недоимка – это термин, который можно обнаружить еще в юридических документах 19 века. Тогда с крестьян взимались налоги, но у большинства не находилось средств для выплат. Образовывались недоимки. Тот, тяжелый для простых людей, период закончился, однако термин используется и сейчас.

Что собой представляет недоимка?

Согласно НК, недоимка — это налоги или обязательные платежи, которые не были выплачены.

Попросту говоря, это задолженность. Недоимку взыскивают как с физических, так и с юридических лиц. Выплаченные средства направляются в бюджет государства.

Недоимки по налогам

Налоговые отчисления предполагают установленную дату их оплаты. Если предприятие не сделает выплаты, то начисляется недоимка. Начисления формируются со следующего дня после просрочки. Неустойка начисляется ежедневно вплоть до даты оплаты задолженности и пени.

Если должник не выплачивает долг в полном объеме, пеня взыскивается в принудительном порядке. То есть, через суд. Сумма долга списывается с банковских счетов. Если средств нет, происходит арест собственности.

Если прошло много времени, никакие меры принуждения на должника не действуют, задолженность признается безнадежной. В этом случае она списывается.

ВАЖНО! К формированию недоимки могут привести возмещения от налогового органа за переплату налогов.

Недоимки по страховым взносам

Существуют следующие виды недоимок по страховым взносам:

Наличие долга предполагает начисление пени по ставке, соответствующей текущей ставке ЦБ РФ. Предприятие, в котором есть наемные работники, должно уплачивать взносы до 15 числа месяца, следующего за отчетным.

Как выявляется недоимка?

Недоимка, в большинстве случаев, выявляется следующим образом:

Недоимка может быть обнаружена в результате налоговой проверки.

Обнаруживается при следующих обязательствах:

Найти недоимку может сам владелец предприятия в процессе проверки документов. В этом случае он должен незамедлительно провести оплату.

Порядок взыскания

Взыскание в принудительном порядке происходит в том случае, если должник отказывается оплатить их добровольно.

Сам кредитор не имеет права реализовывать принудительные меры в отношении дебитора. Делается это исключительно через суд.

Нельзя сразу отправиться в судебный орган. Нужно сначала попробовать решить проблему в досудебном порядке. Для этого должнику сначала направляется требование о добровольной выплате долга, в состав которого входит начисленная пеня. Требование составляется по установленной форме. Направляется оно в течение 3 месяцев с даты появления задолженности. Требование вручается лично в руки. Также оно может быть направлено заказным письмом. В документе обязательно указываются следующие пункты:

В требовании также может не указываться сроков. В этом случае дебитору нужно погасить долг в течение 10 дней.

Если должник никаких выплат не делает, то кредитор имеет право обращаться в суд. После получения исполнительного документа начинается производственный процесс. В процессе его реализуются меры принуждения:

Если задолженность не выплачивается в течение длительного времени, она признается безнадежной и аннулируется.

Особенности начисления пени

Пеня начисляется ежедневно. Размер ее определяется в процентном соотношении от задолженности. К примеру, долг человека перед налоговой составляет 1000 рублей. Пеня определена в размере 0,1%. Просрочка составила 10 дней. То есть, и пеня будет равна 10 рублей. Недоимка определяется на основании текущей ставки рефинансирования ЦБ.

Учет пени

Как фиксировать пеню в бухучете? В расходах учитывать неустойку не требуется, так как она является необоснованной. Для отражения пени в документах используются проводки. Для отслеживания неустоек можно создать вспомогательные субсчета «Пени». Сумма неустоек указывается на счете «Убытки».

При выплате пени оформляется два платежных поручения. На документах проставляются разные коды бюджетной классификации. Данные коды включают в себя 12 знаков.

Срок давности взыскания

Срок давности в НК не оговорен. Сроки, указанные в ГК, не применимы к недоимкам. На основании чего определяется время для взыскания? В НК указаны сроки взыскания суммы через суд. Структура должна обратиться в судебное учреждение в течение трех лет. Это срок исковой давности. Взыскание происходит в течение следующего времени:

ВАЖНО! Нужно сказать, что судебное взыскание – процесс длительный. Кредитору проще получить задолженность в досудебном порядке. Однако это касается долгов ЮЛ или ФЛ. Если долги возникли перед государственными структурами (налоговые органы, ПФР, страховые компании), то обычно взыскание происходит быстро. Если размер долгов не превышает 50 000 рублей, то кредиторы могут обратиться в мировой суд. Дело рассматривается быстро и без присутствия дебитора. Однако должник может оспорить решения. Для этого ему необходимо направить соответствующий документ в мировой суд, который принимал решение.

Резюме

Недоимка представляет собой задолженность, образованную вследствие того, что предприятие не вносит налоговые отчисления, взносы в страховые фонды, ПФР. Обнаруживается недоимка в ходе проверок, выявленных ошибок в платежных документах самим руководителем компании. Подлежит взысканию в судебном порядке. Сначала кредитор направляет дебитору требование об оплате. Если должник никак не реагирует на требования, кредитор вправе обратиться в судебный орган. Взыскание происходит посредством снятия средств с банковских счетов, ареста имущества.

Недоимка по налогам это: особенности и отличия от задолженности

По статистике, за последний год в 2 раза выросло количество налоговых споров по взысканию обязательных платежей в бюджет. При этом в 70% случаев налогоплательщики побеждали в суде и оспаривали предъявляемые им требования. Претензии налоговой не всегда обоснованы. Поэтому важно знать нюансы процедуры взыскания недоимок и понимать этапы процесса, чтобы не уплачивать лишнего. Рассказываем, что такое задолженность и недоимка по налогам, за счет чего взыскиваются долги и можно ли их списать.

Что такое недоимка по налогам

Понятие определяется статьей 11 Налогового кодекса РФ. Недоимка – это сумма налогов и страховых сборов, которая не уплачена в требуемом размере в требуемый по закону срок.

Как связаны недоимка и задолженность?

Обычно в разговоре про долги перед бюджетом эти слова используют как синонимы, но отличие между ними есть. Их разграничивает, например, 57 статья Кодекса: «Признание недоимки и задолженности по пеням и штрафам безнадежными». То есть очевидно, что это разные обязательства перед ФНС. Строго говоря, недоимка по налогам – это задолженность без учета штрафных санкций. Законодательные нормы для обоих видов долгов во многом перекликаются, и в целом они взаимосвязаны. Поэтому мы рассматриваем тему комплексно.

Виды недоимок

С 1 января 2017 года Федеральная налоговая служба (ФНС) помимо недоимок по налогам отслеживает и выплаты в ПФР, ФСС, ФФОМС.

В качестве недоимки квалифицируются ситуации:

Во всех перечисленных случаях к образовавшейся сумме долга дополнительно начисляются:

Выявляется недоимка при проверке или при сдаче отчетности в ФНС.

Как взыскивается недоимка

Процедура взыскания задолженности и недоимки по налогам и взносам описана в 45-47 статьях Кодекса.

Источники погашения долгов:

В первую очередь для взыскания используется банковский счет, затем электронные кошельки и только после этого учитывается имущество юрлица или ИП.

Дальше мы расскажем об этапах погашения недоимки.

Требование о погашении

Когда ФНС обнаруживает недоимку или задолженность, то, конечно, призывает погасить долг. Для этого налогоплательщику направляется требование об уплате (содержание по ст. 69 НК РФ ).

Срок предъявления его ограничен:

Уведомить о недоимке по страховым взносам ФНС обязаны не позже, чем через 10 дней.

В требовании прописаны:

Требование передается лично под подпись руководителя (или ИП), отправляется заказным или электронным письмом или фиксируется в личном кабинете на сайте налоговой. Заказное письмо автоматически считается полученным через 6 дней после отправления.

Добровольное погашение недоимки

Должнику дается 8 дней с момента получения документа, чтобы погасить недоимку.

Это минимальный срок, который на практике иногда увеличивается в зависимости от обстоятельств.

После окончания указанного в требовании периода налоговая в течение 2 месяцев имеет право взыскать недоимку или задолженность принудительно.

Принудительное погашение недоимки

Решение о принудительном взыскании (несудебном или «бесспорном») должно быть озвучено плательщику не более, чем через 6 дней после его принятия. Банк обязан списать деньги в счет недоимки на следующий день после того, как получил поручение налоговой. Если на счете денег нет, то поручение будет исполнено, когда они появятся.

Взыскание за счет имущества

В течение 1 года после окончания срока для выполнения требования налоговая может потребовать взыскать недоимку за счет имущества должника. Это возможно только при невозможности закрыть недоимку деньгами. Приставы арестовывают имущество, оценивают его и выставляют на аукцион. Затем вырученные деньги поступают в бюджет.

Взыскание через суд

Подать в суд ФНС может в случае пропущенных сроков взыскания недоимки за счет денежных средств или имущества должника.

Сроки для обращения в суд:

Суд принимает решение о правомерности требований налоговиков и реальности их исполнения.

Когда недоимку могут списать

Ситуации, в которых требования по недоимке снимаются:

Чаще всего недоимка или задолженность списывается из-за несоблюдения налоговой сроков подачи обращения в суд.

Как оспорить недоимку

Есть поводы для оспаривания выставленной к оплате недоимки и пеням по ней:

Недоимка по налогам и сборам – это повод еще раз проверить, все ли вы заплатили. Не стоит паниковать. Нужно заказать бесплатную сверку платежей в бюджет в налоговой, а затем уже решать поставленные задачи в сложившейся ситуации.

Недоимка по налогам: что это такое, порядок взыскания, последствия

Автор: Екатерина Соловьева Бухгалтер-консультант

Недоимка по налогам: что это такое, порядок взыскания, последствия

Автор: Екатерина Соловьева

Бухгалтер-консультант

Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит? Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей? Об этом – в нашей статье.

Что такое недоимка по налогам и когда она возникает?

Сначала разберемся – что из себя представляет недоимка и почему возникает.

Чем отличается недоимка от задолженности по налогам?

Обратимся к определению, которое содержится в статье 11 НК РФ. Согласно ему, недоимка – это сумма налога (сбора, страховых взносов), не уплаченная вовремя. Из этого определения следуют два вывода.

Во-первых, недоимка представляет собой именно сумму обязательного платежа в бюджет (то есть, налога, сбора, взноса). И не включает начисленные санкции за неуплату (пени и штрафы).

Во-вторых, речь идет именно о просроченном платеже. То есть о налоге (сборе, взносе), не перечисленном в бюджет своевременно.

Задолженность перед бюджетом – понятие более широкое.

Во-первых, когда говорят о такой задолженности, подразумевают не только налоговые долги, но и долги по санкциям – пеням и штрафам.

Во-вторых, налоговая задолженность – это не всегда просроченные платежи. То есть, задолженность может быть текущей или просроченной.

Например – компания сдала декларацию по НДС за третий квартал 21 октября (в то время, как крайний срок сдачи – 25 октября). В декларации НДС заявлен к уплате на сумму 9000 руб. По правилам, которые установлены статьей 174 НК РФ, НДС надо платить равными долями в течение трех месяцев, следующих за отчетным кварталом, не позже 25 числа каждого из этих месяцев. Предположим, что фирма перечислила часть налога в сумме 3000 руб. 22 октября.

Таким образом, у нее числится задолженность перед бюджетом по НДС на сумму 6000 руб. (9000 руб. – 3000 руб.). Но такая задолженность не считается недоимкой, это текущий долг. Ведь 1/3 налога компания заплатила вовремя. А перечислить следующую часть она должна только 25 ноября.

Другой пример. По общему правилу, отпускные выплачивают сотрудникам за три дня до начала отпуска. При выплате отпускных с них удерживают НДФЛ (п. 1 ст. 223 НК РФ). Формально в этот момент у организации (налогового агента) возникает задолженность перед бюджетом по НДФЛ. Но такая задолженность тоже является текущей. Ведь перечислить налог в бюджет в этом случае компания обязана в последнее число месяца, в котором выплатили отпускные (п. 6 ст. 226 НК РФ).

Итак, вот главные различия между недоимкой и задолженностью перед бюджетом:

Почему может образоваться недоимка

Это может произойти в силу разных обстоятельств. Например:

В зависимости от того, по какой причине возникла недоплата, различаются виды и степени ответственности.

Ответственность за неуплату налога и возможные последствия

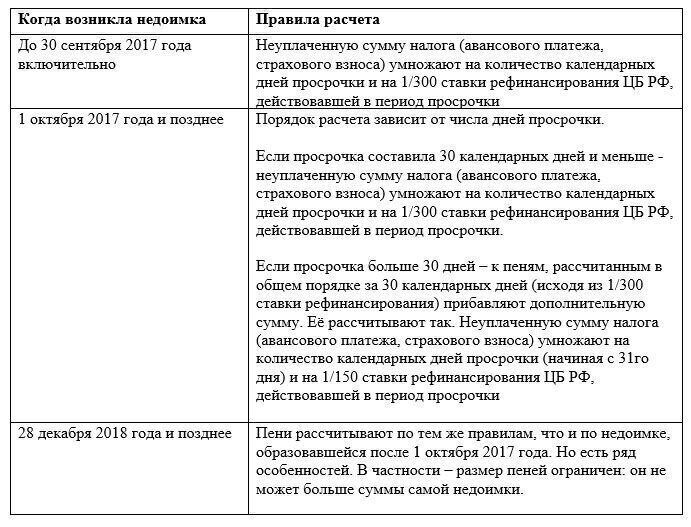

Если налог (сбор, взнос) не заплатить в положенный срок, на сумму недоплаты будут начислены пени. Порядок их расчета зависит от того, когда именно возникла недоимка.

Такой порядок следует из статьи 75 НК РФ, пункта 9 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ, статьи 9 Закона от 27.11.2018 № 424-ФЗ, писем Минфина от 01.08.2017 № 03-02-07/1/48936, от 10.07.2017 № 03-02-07/1/43489.

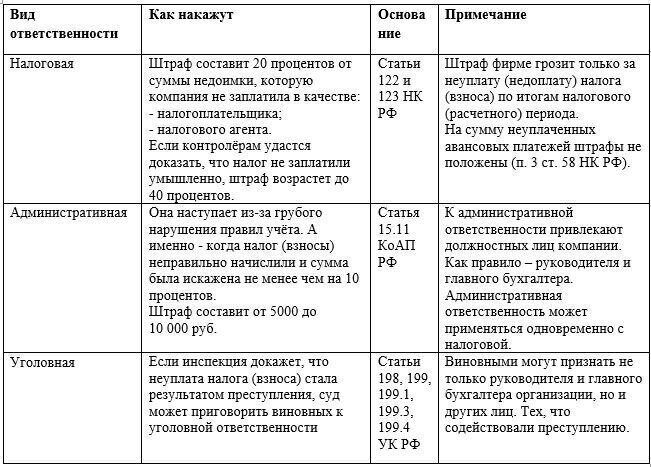

Помимо пени, организацию могут привлечь к налоговой ответственности. А ее руководство – к ответственности административной и, в особо тяжелых случаях – уголовной. Здесь важно обратить внимание на следующий момент. Компанию и ее должностных лиц накажут, если налог (сбор, взнос) не заплатили из-за ошибок в расчете либо неправомерных действий. Иными словами, ответственность наступит, только если недоимка возникла по причине неправильного исчисления налога или умышленного занижения его суммы.

Если же бюджетный платеж рассчитали верно, но не уплатили вовремя либо перечислили не в той сумме (из-за ошибки в «платежке») или не на тот КБК, ответственности удастся избежать. В этом случае компании «грозят» только пени. Такие выводы следуют из письма Минфина от 24.05.2017 № 03-02-07/1/31912, п. 19 постановления Пленума ВАС от 30.07.2013 № 57.

Подробнее виды ответственности рассмотрены в таблице.

Порядок и сроки взыскания недоимки

Образовавшуюся у компании недоимку инспекторы будут взыскивать. При этом они будут действовать по такому алгоритму.

Шаг № 1: направят требование об уплате налога (сбора, страхового взноса)

Обнаружив недоимку, инспекторы сначала направят организации требование об уплате налога (сбора, страховых взносов). Здесь существуют определенные правила по срокам:

В общем случае требование направляют в течение трех месяцев с момента обнаружения недоплаты; если сумма недоплаченного налога (а также задолженности по пеням и штрафам по нему) небольшая – меньше 500 рублей, то требование выставят в течение года со дня выявления недоимки; если требование выставляют по результатам налоговой проверки, то срок – 20 рабочих дней с даты вступления в силу решения по итогам такой проверки.

Такие правила установлены статьей 70 НК РФ.

Пункт 4 статьи 69 НК РФ устанавливает – какая именно информация должна содержаться в требовании. Так, в документе должны быть указаны следующие данные:

Если какие-либо из перечисленных сведений в документе отсутствуют, то оно считается оформленным с нарушениями. Как следствие – налогоплательщик вправе не исполнять его. Такой вывод следует из Постановления Президиума ВАС от 22.07.2003 № 2100/03.

Если требование составлено без нарушений, организация обязана его выполнить. Общий срок исполнения – восемь рабочих дней с даты получения. Но в самом документе может быть проставлен и другой (более длительный) срок. Такой порядок предусмотрен пунктом 4 статьи 69 НК РФ.

Дату получения требования организацией считают в зависимости от того, каким именно способом оно было представлено. Так, если документ отдали непосредственно руководителю в руки, то день получения – это собственно момент вручения документа. Если налоговики отправили требование по почте заказным письмом, то оно считается полученным на шестой рабочий день с момента отправки.

Если же документ переслали в электронном виде по ТКС, то он считается полученным в тот день, когда компания отправила электронную квитанцию о приеме. Такие выводы следуют из пунктов 6 и 8 статьи 69 НК РФ и пунктов 5 и 12 Порядка, утвержденного приказом ФНС от 27.02.2017 № ММВ-7-8/200.

Впрочем, требование инспекции можно обжаловать. Для этого компания вправе обратиться в суд (п. 1 ст. 138 НК РФ).

Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

Если в установленный срок компания не погасит недоимку, контролеры вынесут решение о взыскании. Форма документа утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Оформить его ИФНС обязана в течение двух месяцев с того момента, когда истек срок исполнения требования организацией. Пропустив двухмесячный период, взыскать недоимку с организации инспекция сможет только через суд.

Решение о взыскании направляют компании. Сделать это контролеры должны за шесть рабочих дней с момента его принятия.

В ряде случаев решение могут приостановить или отозвать. Так, оно будет приостановлено в следующих ситуациях:

Решение отзовут, в частности, если:

Такой порядок следует из пунктов 4.1 и 10 статьи 46 НК РФ.

Исполнять решение о взыскании будут за счет средств на счетах организации. В первую очередь, деньги спишут с рублевого расчетного счета. Для этого ИФНС направит в обслуживающий компанию банк поручение на перечисление налога. Банк обязан исполнить его не позднее следующего операционного дня.

Если денег на расчетном счете недостаточно, могут быть задействованы (при определенных условиях) практически любые счета и вклады организации. В частности, валютный счет, депозитные вклады, счет в драгметаллах. Кроме того, при недостаточности средств на счетах и вкладах контролеры вправе взыскать недоимку за счет электронных денег фирмы.

Шаг № 3: взыщут недоимку за счет имущества компании

Если средств на счетах и электронных денег компании не хватило для погашения недоимки, налоговики могут взыскать ее за счет прочего имущества организации (п. 7, 10 ст. 46, ст. 47 НК РФ).

Перечень такого имущества приведен в пункте 5 статьи 47 НК РФ. В принципе, это может быть любое имущество фирмы, которое числится на ее балансе – готовая продукция, товары на складе, оборудование, помещения, материалы и т.п. Соответствующее решение ревизоры примут в течение одного года после окончания срока исполнения требования об уплате налога (страхового взноса).

Взыскание производится судебным приставом – по решению и на основании постановления ИФНС (п. 9 ст. 47 НК РФ). Формы этих документов утверждены приказом ФНС от 13.02.2017 № ММВ-7-8/179.

Шаг № 4: заблокируют счета и арестуют имущество

Чтобы обеспечить взыскание недоимки, контролеры могут приостановить операции по счетам фирмы или наложить арест на ее имущество. Основание – статьи 76 и 77 НК РФ.

Блокировка счета производится по решению, форма которого утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Его выносят после того, как оформят решение о взыскании долга перед бюджетом. Причем заблокировать могут не только банковские счета, но и «электронные кошельки» компании. Сумма заблокированных средств равна сумме недоимки. То есть, если остаток на счету больше недоплаты налога, разницу фирма может использовать по своему усмотрению.

Арест имущества возможен только с санкции прокурора. Его накладывают в том случае, если денег на счетах недостаточно, чтобы погасить недоимку. Основание для ареста – постановление ИФНС (по форме, утвержденной приказом ФНС от 13.02.2017 № ММВ-7-8/179). Эта обеспечительная мера означает, что владеть, пользоваться и распоряжаться имуществом компания может только под контролем налоговой инспекции. После погашения недоимки чиновники вынесут решение об отмене ареста.

Когда недоимку признают безнадежной

Решение признать недоимку безнадежной принимает ИФНС. Основания для такого решения приведены в пункте 1 статьи 59 НК РФ. В частности, контролеры спишут долг в следующих случаях:

После того, как инспекция спишет налоговую задолженность, компания вправе списать ее и в своем учете.

Подведем итог

Если у компании образовалась недоимка по налогам, это может привести к крайне неприятным последствиям. Во-первых, возникнут лишние траты в виде пеней, а в ряде случаев – и штрафов, которые при крупной сумме задолженности могут быть весьма значительны. Во-вторых, должностных лиц могут привлечь к административной, а при определенных обстоятельствах – и к уголовной – ответственности.

В-третьих, блокировка счетов и арест имущества могут парализовать весь бизнес и поставить под угрозу само существование предприятия.

Парадоксальность такой ситуации заключается в том, что директор и/или собственник компании оказываются в зависимом положении. Поскольку могут пострадать из-за низкой квалификации, невнимательности или безответственности бухгалтера.

Всего этого можно избежать, если передать бухгалтерию на аутсорсинг. В этом случае вы можете быть уверены в том, что налоги будут правильно рассчитаны и вовремя перечислены по верным реквизитам. Также мы регулярно проводим сверки с налоговой, чтобы убедиться в отсутствии у компании налоговых долгов.

Что такое недоимка по налогам и сборам: как она выявляется, как взыскивается и когда списывается

Недоимка — это не только налоги, не уплаченные вовремя, но и страховые взносы и сборы. При этом в недоимку не входят штрафы и пени, начисленные за неуплату налога, а только лишь сама сумма налога.

Недоимка может появляться по разному. Например:

Недоимка — это только про просроченную уплату налога. Например, если деньги «зависли» (как в последнем примере), но компания вовремя приняла меры для того, чтобы деньги ушли туда, куда нужно, — недоимки не будет.

Каковы сроки выявления недоимки?

Если от компании не поступят в установленный срок налоговые платежи и страховые взносы, это будет обнаружено сразу.

Если же недоимка выявлена по итогам проверки, то о ней станет известно в ходе этой проверки.

Порядок и сроки взыскания недоимки по налогам и сборам

Если в ходе проверки выявлена недоимка, инспекция указывает это в решении о проверке. В течение 20-ти дней после вступления решения в законную силу налоговая направляет компании требование об уплате налога, сбора или страховых взносов, где указывает сумму недоимки, пеню, штраф и срок уплаты.

Если сумма недоимки позволяет привлечь по статье 199 УК РФ, инспекция уточняет в требовании, что в случае неуплаты недоимки в срок передаст информацию о ней в следственные органы. Возбуждение уголовного дела грозит, если сумма «чистой» недоимки (без штрафа и пеней) — более 15 млн рублей за 3 года.

Срок уплаты недоимки по требованию инспекции — 8 дней с момента получения требования. Но налоговая может указать и более длительный срок.

День получения требования зависит от способа его отправки:

Компания не заплатила недоимку, указанную в требовании. Каков дальнейший порядок взыскания?

В этом случае у налоговой есть два месяца на вынесение решения о взыскании недоимки. В течение шести дней после принятия решения инспекция должна направить его компании.

Если инспекция в течение двух месяцев не приняла решение о принудительном взыскании, значит, срок на внесудебное взыскание — упущен. Теперь налоговики могут взыскать недоимку только через арбитражный суд.

Бывает и так, что одновременно с решением о взыскании налоговая блокирует счёт компании, чтобы деньги нельзя было вывести. Есть вариант и ареста имущества. Но для этого инспекция должна получить разрешение прокурора. А для его получения нужно иметь достаточные аргументы, доказывающие, что компания сможет скрыть имущество.

Решение о взыскании исполняется следующим образом. Сначала налоговая отправит в банк поручение на перечисление денег в счёт недоимки со счета компании в бюджет. Банк обязан исполнить это поручение не позднее следующего дня. Если средств на счету недостаточно, налоговики «трясут» компанию дальше (электронные, валютные счета и т. д)

Как происходит взыскание налоговой недоимки за счёт иного имущества компании?

Если налоговой не удалось взыскать недоимку со счетов компании, она примется за имущество. На вынесение постановления о таком взыскании у налоговой есть ровно год с момента, когда фирма просрочила срок недоимки, указанный в требовании.

Если в год налоговая не уложится, значит, она потеряла право на внесудебное взыскание долга за счёт имущества компании. Но она может это сделать через суд. Срок исковой давности — 2 года с момента, когда компания не заплатила по требованию.

Далее налоговая направляет постановление о взыскании судебным приставам. В течение двух месяцев они должны найти имущество и взыскать его.

Что это за имущество?

Что делает налоговая, если взыскать недоимку за счёт имущества компании невозможно?

Тогда инспекция попытается взыскать средства за счёт личного имущества КДЛ-в (директора и/или учредителей и других контролирующих компанию-должника лиц).

Налоговая уже в ходе проверки понимает — какое у компании есть имущество. И есть ли вообще. Если ничего нет, то после вынесения решения по проверке инспекция подает в суд на банкротство компании. Но ведь в такой ситуации у компании и денег на банкротство может не быть. А налоговая тоже не торопится брать на себя эти траты.

И тогда инспекция имеет право привлечь руководителей компании к субсидиарной ответственности. При этом само банкротство компании — не обязательно.

Но для этого должны быть основания. Например, руководители выводили имущество, чтобы спасти его от взыскания («продавали», но не получали деньги, или якобы продали родственнику по смешной цене).

Но если нет имущества ни у компании, ни у её руководителей, — недоимка признается безнадёжной ко взысканию и списывается.

Есть и другие основания для списания недоимки:

Выводы

Недоимка — это только налог (НДС, налог на прибыль и т. д) и страховые взносы или сборы, не уплаченные вовремя. В недоимку не входят пеня и штраф.

От размера недоимки и срока, когда она образовалась, зависит — могут ли привлечь руководителей компании к уголовной ответственности.

Налоговая инспекция имеет право взыскивать недоимку самыми разными способами, в том числе — привлекать руководителей бизнеса к субсидиарной ответственности.