на что люди берут потребительские кредиты

На Айфон и до зарплаты: почему люди берут столько потребительских кредитов

Кредитные истории читателей Т—Ж

Почти у 40% жителей России есть хотя бы один кредит.

Общая сумма долгов выросла почти до 15 триллионов к началу этого года, а потребительские кредиты давно беспокоят Минфин и Центробанк. Мы попросили читателей Т—Ж рассказать о своем кредитном опыте и попытались понять, в каких случаях они шли в банк за деньгами или в магазин за рассрочкой и не жалеют ли об этом.

Когда не можешь позволить себе крупные покупки

Брал потребительские кредиты на покупку бытовой техники, телефонов, на шубу жене, на ремонт, на стройку дома, два раза на автомобиль и даже на зимнюю резину. Еще были кредитные карты, но их я быстро закрыл из-за баснословных процентов.

Платить по кредитам всегда тяжело, приходится экономить на личных потребностях, изредка на еде и самом необходимом. Но кредит для меня — это единственный способ делать крупные покупки, так как копить не получается совсем.

Чтобы не остаться с пустыми карманами

Чаще всего это были хорошо просчитанные поступки. Например, даже когда у меня была полная сумма на покупку техники, я задумывался о рассрочке или кредите, чтобы не остаться с пустым карманом.

По глупости

Разбил телефон. Выбрал новый за 17 тысяч. Накоплений не было, поэтому пришлось брать кредит. Оформил заявку прямо в магазине, отозвался только один банк. При первоначальном взносе в 6 тысяч рублей нужно было оплатить еще около 21 000 Р с копейками за два года. Когда пришел домой, понял, что сотворил феерическую глупость — переплата огромная.

Ежемесячный платеж был маленьким, поэтому я вносил суммы больше. Погасил задолженность в срок, переплату сократил на 3 тысячи. И пока зарекся брать кредиты: решил, что буду только копить.

Если не хватает силы воли, чтобы накопить

Брал два кредита: первый на дистанционные курсы программирования, второй — на цифровое пианино. Один уже погашен, другой выплачиваю. Накопить на такие приобретения не хватает силы воли.

Каждый раз тщательно обдумывал необходимость оформить кредит, по каждому консультировался со специалистами разных банков и рассматривал разные кредитные предложения. Оформлял так, чтобы серьезных изменений в образе жизни не произошло.

В итоге благодаря обучению получил интересные предложения от руководства, а пианино стало источником дополнительного заработка.

Чтобы пользоваться вещью здесь и сейчас

Учусь в университете на бюджете, получаю социальную стипендию 9500 Р и неофициально работаю в колцентре. Беру кредит либо когда нет времени копить, либо когда желание пользоваться покупкой здесь и сейчас перевешивает неудобство в виде переплаты.

Сейчас я отошел от МФО с их конскими процентами в пользу кредитной карты с грейс-периодом. Оговорка для меня одна: не повышать кредитный лимит выше размера стипендии. Тогда платить совершенно не напряжно. Но кредитов на сумму больше 80—100 тысяч брать принципиально не хочу: долго жить с ощущением висящего долга мне не нравится.

7 ситуаций, когда можно взять кредит и не пожалеть

По версии читателей Т—Ж

Мы уже публиковали мнения читателей Т—Ж о том, в каких случаях не стоит брать кредит. В этот раз — семь ситуаций, в которых, по версии читателей, кредит может спасти положение и сделать жизнь чуточку лучше.

Дважды брала в ипотеку квартиры на стадии котлована. Оба раза закрывала ипотеку за год: за это время размер уплаченных процентов составлял 25—30 тысяч рублей, а стоимость объекта недвижимости увеличилась более чем на миллион.

Когда нет интересных объектов, целесообразнее копить. Но если есть, то лучше взять его с кредитным рычагом за счет банка и получить больший профит. Конечно, нужно немного в этом разбираться, чтобы не пополнить ряды обманутых дольщиков. Но инструмент вполне рабочий.

Есть ситуации, когда кредит — это финансово оправданное действие. Например, если вы занимаетесь выпечкой тортов на дому и у вас сломалась духовка, а денег на новую нет. Если вам не у кого взять взаймы недостающие средства, то придется покупать духовку в кредит. В этом случае вы берете деньги у банка на вещь, которая позволит увеличить доход. Но брать кредит на то, что не даст в перспективе никакой выгоды и преимуществ, не имеет смысла.

Кредиты — это просто инструмент. Мне повезло: брать их не пришлось. На покупку квартиры одолжила деньги мама, а машину покупать не нужно — в моем городе удобнее и дешевле пользоваться общественным транспортом. На текущие покупки получается копить, откладывая определенный процент дохода.

Но в то же время, если радикально избегать кредитов и пытаться копить с обычной российской зарплатой, например, на квартиру, — это путь в никуда. Не с мифическими 150 тысячами у джуниора на стажировке, а с медианными 20—50 тысячами рублей. Цены на недвижимость будут расти куда быстрее, чем накопления.

На заре развития потребительского кредитования я воплощал в жизнь одну мечту за другой. В 2002 году взял кредит в банке ОВК на компьютер со всем «обвесом» в компании «Кит». Золотая мечта детства. В 2004 год — кредит на цифровой фотоаппарат Canon в «Русском стандарте». Уже тогда можно было делать селфи благодаря поворотному экрану. В 2005 году взял кредит в «Ренессансе», чтобы купить монитор Mitsubishi с трубкой Sony Trinitron. Лучшее, что когда-либо было среди ЭЛТ-мониторов. Через несколько лет я уже использовал его с 3Д-очками Nvidia. 2006 год — кредит в «Русском стандарте» на дубленку.

В 2008 взял деньги у «Альфа-банка» на три года для покупки своего первого автомобиля Опель Астра GTC. Брал его не потому, что нуждался в деньгах, а чтобы прокачать кредитную историю перед ипотекой, которую так и не взял. После того как расплатился, к заемным средствам более не обращался.

Компьютер долгое время служил верой и правдой, потом уехал к теще, где благополучно доживал свой век. Фотоаппарат случайно погиб под колесами машины. Монитор был продан на «Авито» какому-то ценителю. Моя любимая машина за семь лет ни разу не подвела, после чего была продана девушке, у которой и сейчас все с ней хорошо. Только дубленка висит в шкафу, ее почти и не носил.

Всякие Айфоны и технику в кредит даже не думал и не думаю брать. Но я взял кредит на ремонт квартиры. Рассчитывал на свои силы, но когда зашел вопрос об обстановке жилья, денег уже не оставалось. А хотелось въехать в отремонтированную квартиру с новой мебелью и техникой. Мог бы немного подождать, подкопить, но зачем? Я хочу здесь и сейчас. Вот так я и стал закредитованным человеком.

Наши мамы и бабушки умели копить. Вклады в одну-три тысячи при зарплате 120 Р были не редкость. Но все сгорело в 90-х. Да и сейчас можно найти пример: за 5—10 лет ценность денег так изменилась, что усилия, затраченные на накопление каждой тысячи рублей 10 лет назад, уже не соизмеримы с реальной стоимостью этих денег сейчас.

Я пользуюсь кредитами, если это мне действительно выгодно. Поясню на двух примерах.

Кредит у брокера. Пользуюсь этим инструментом, если на рынке возникает интересная идея, а занести свои деньги я не успел. Например, спекулятивные сделки. Как-то покупал акции НЛМК на отскок, залез в маржу брокера. На следующий день акция немного отросла, позицию закрыл. Себе в карман положил около 45 тысяч рублей, а брокеру за перенос позиции заплатил примерно две тысячи. Выгода очевидна.

В другой раз «Лукойл» обновил дивидендную политику: было понятно, что акция будет расти. Но свободных денег на счете у меня не было. В этом случае просто покупаете акции в кредит, а через некоторое время вносите деньги брокеру и гасите долг. За неделю, которая прошла с момента покупки до момента погашения, акция выросла на 6%.

Сбербанк сообщил, на что россияне тратят потребительские кредиты

Россияне берут потребительские кредиты не для того, чтобы «свести концы с концами», заявления о том, что население страны закредитовано, не могут подтвердиться из-за высокого уровня досрочных погашений. К такому выводу пришли аналитики Сбербанка, которые провели анализ данных самой кредитной организации, Центробанка, Росстата и кредитных бюро. РБК ознакомился с результатами исследования.

Судя по исследованию, почти 40% заемщиков обналичивают кредитные средства. «К сожалению, значительная часть потребительских кредитов расходуется наличными (они активно используются даже при погашении кредитов других банков, доля переводов с таким назначением платежа минимальна)», — заметили авторы исследования.

Тем не менее, добавили они, примерно по четверти всех выданных Сбербанком в 2018 и 2019 годах кредитов, на которые пришлось около 15% объема кредитования, можно проследить направление использования средств ввиду значительной доли безналичных расходов.

Около половины всех проанализированных экспертами кредитов было связано с ремонтами (22% «видимой» части расходов) или покупкой товаров длительного спроса (электроника, бытовая техника, мебель, одежда — в общей сложности 18% «видимых» расходов). Вторые по популярности кредитные траты связаны с расходами на автомобили, но не с покупкой машины, а ее ремонтом, покупкой запчастей и прочими статьями. На третьем месте — туризм и отдых (7%), а также переводы (8%).

В правительстве неоднократно поднимали вопрос о закредитованности населения страны, однако причин опасаться роста средней суммы кредита аналитики Сбербанка не нашли. Они зафиксировали существенный рост уровня досрочного погашения кредитов в последние два года: средний платеж по ипотеке в Сбербанке в четыре раза превышает плановый платеж, а по потребительским кредитам — в 2,3 раза. Кредит на 15 лет в среднем гасят за семь лет, трехлетние потребкредиты — за два года.

В правительстве есть две точки зрения на проблему закредитованности населения. Центробанк обеспокоен двузначным ростом потребительского кредитования в стране и последовательно с ним борется. В этом году регулятор уже повышал надбавки к риск-весам для банков при выдаче потребкредитов, а с 1 октября готовится вводить в регулирование показатель долговой нагрузки заемщика, который ухудшит банкам условия для кредитования клиентов с большой долговой нагрузкой.

Не согласно с Центробанком Минэкономразвития. Его глава Максим Орешкин считает, что текущие темпы роста потребкредитов могут привести к образованию пузыря и даже к рецессии в 2021 году. Глава ЦБ Эльвира Набиуллина, в свою очередь, считает, что риска образования пузыря нет.

На что люди берут потребительские кредиты? Какой брать кредит?

Почему люди берут кредиты. Психология

Жить по собственным доходам могут не многие люди. Современный мир предлагает довольно много соблазнов, создавая зачастую искусственную потребность в вещах. Казалось бы, есть хороший теплый дом, но производители предлагают сделать современный ремонт, есть мобильный телефон, но вышла новинка с большим набором, иногда ненужных, функций.

Общество требует постоянного обновления и соответствия, поэтому люди начинают скупать вещи, модную одежду, технику и проч. Многие делают это на собственные деньги, но уровень доходов часто не позволяет больших трат. В этом случае люди начинают думать о кредитовании — где и какой кредит брать?

Кредитка Альфабанка с 100 дневным грейс периодом

Карта Рассрочки Халва от Совкомбанка

Под девизом «купи сейчас – плати потом» банки выдают огромные суммы на различные потребности клиентов. С каждым годом эти потребности растут, как и их стоимость. Взять кредит сейчас можно почти на все: от квартиры до новых туфель. При стабильном доходе платить по обязательствам не составляет труда, но как только задержали зарплату или ушел на больничный – долг начинает расти снежным комом. Выбраться из долговой ямы сложно и долго, а для кого-то это становится и вовсе не под силу.

На что люди берут деньги?

Кредит может выдаваться на различные цели. В зависимости от этого банки предлагают кредиты:

Где брать кредит — тут все просто: В основном на разные цели кредит выдает банк Ренессанс Кредит. Можно обратиться туда

Исследование: чаще всего россияне берут потребкредиты на ремонт, покупку недвижимости и авто

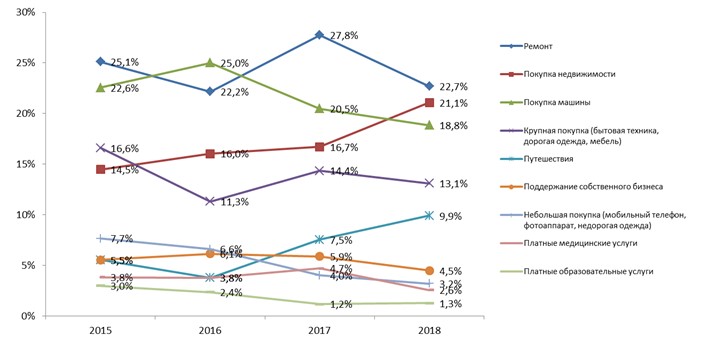

Самой частой целью открытия потребительского кредита в России является нехватка денежных средств на ремонт. На втором по популярности месте — необходимость покупки недвижимости, а на третьем — автомобиля. К таким выводам пришли аналитики Хоум Кредит Банка в ходе проведенного ими исследования.

В опросе приняли участие 1,4 тыс. клиентов «Хоум Кредита» по всей стране в возрасте от 25 лет до 71 года. В качестве потребительского кредита имелся в виду любой банковский кредит, предоставленный физлицу. При этом кредит на недвижимость и на автомобиль в основном подразумевают собой в опросе беззалоговые кредиты, то есть не ипотеку и не автокредит, а, например, кредит наличными.

Так, кредит наличными остается самым популярным видом кредитов у клиентов банка. Для того чтобы закрыть свои заемные потребности, им хотели бы воспользоваться 70,9% респондентов, собирающихся получить кредит в этом году. На втором месте находится POS-кредит (12,1%), на третьем — ипотека (11,5%).

«В 2018 году выросло число клиентов, готовых открыть и использовать кредитную карту, — 10,8% против 8% годом ранее. Скорее всего, на это повлияло развитие карт с программами лояльности и карт рассрочки. При этом число клиентов, готовых взять автокредит, сократилось до 8,3% (8,5% в 2017 году)», — сказано в исследовании Хоум Кредит Банка.

Глобальные цели

Как признались сами клиенты Хоум Кредит Банка, чаще всего они берут потребкредиты на ремонт. Тем не менее интерес к «кредитному» ремонту в этом году снизился. Если в 2017 году 27,8% респондентов отметили, что берут потребкредит именно на него, то в 2018 году — уже 22,7%.

«Серебро» в этом году заемщики «присудили» кредитам на покупку недвижимости. В качестве цели потребительского кредита «недвижку» указали 21,1% опрошенных. И здесь ситуация как раз обратная: по сравнению с прошлым годом доля выбравших данный вариант увеличилась в 2018-м на 4,4 процентного пункта. По мнению аналитиков Хоум Кредит Банка, это связано с привлекательной ценовой конъюнктурой рынка.

А вот покупка автомобиля как цель получения заемных средств потеряла за год около 2 п. п. В марте 2018-го ее выбрали 18,8% респондентов.

Аналитик Хоум Кредит Банка Станислав Дужинский считает, что россияне берут не специальные (ипотечные) кредиты на недвижимость по двум причинам. Во-первых, граждане приобретают в том числе недвижимость, которая не входит в ипотечные программы. Во-вторых, нередки случаи, когда основная сумма для покупки недвижимости уже есть, но не хватает какой-то части и ее проще покрыть за счет кеша. Та же ситуация и с потребкредитами на приобретение машины.

В пятерку наиболее частых целей получения потребкредита также вошли крупные покупки, требующие значительных затрат (бытовая техника, дорогая одежда, мебель), и путешествия.

«Ремонт остается самой популярной целью кредитования второй год подряд. А вот кредит на покупку недвижимости впервые с 2015 года занял второе место в топе популярных целей, оттеснив на третью позицию автокредиты, — говорится в исследовании Хоум Кредит Банка. — Несколько сократилась доля клиентов, готовых покупать в кредит бытовую технику, дорогую одежду и мебель. При этом доля клиентов, которые планируют взять кредит на путешествия, в последние два года заметно выросла (на 6,1 п. п. — до 9,9%)».

Мы пойдем другим путем

Эксперты отмечают, что снижение интереса к покупке в кредит некоторых товаров могло произойти в связи с тем, что россияне научились копить, а некоторые из них начали больше зарабатывать.

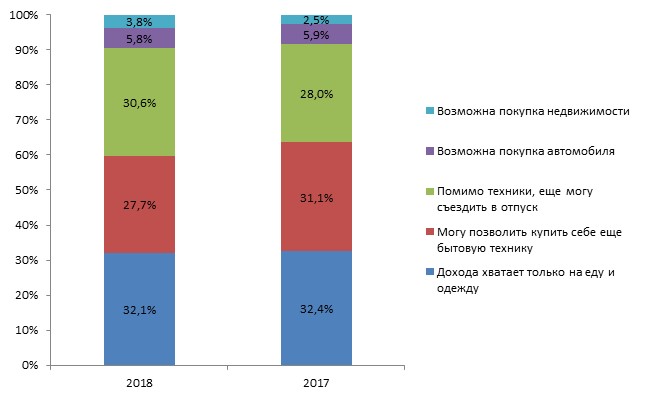

То, что благосостояние жителей России растет, доказывает и исследование Хоум Кредит Банка. В нем аналитики отмечают рост доли людей, чье материальное положение позволяет делать дорогие покупки — оплачивать бытовую технику, автомобили, поездки в отпуск и недвижимость. Их доля составила 40,2% против 36,4% в 2017 году. При этом доля людей с низким и невысоким уровнем благосостояния (доходов хватает только на еду, одежду и бытовую технику), наоборот, снизилась — до 59,8% против 63,6%.

«В категории клиентов с высоким уровнем благосостояния заметно выросла доля людей, которые могут купить недвижимость, — на 1,3 процентного пункта, до 3,8%. Среди клиентов с невысоким уровнем благосостояния уменьшилась доля людей, чьих доходов хватает только на еду и одежду, — 32,1% по сравнению с 32,4% годом ранее», — указано в исследовании.

Однако клиенты все еще заинтересованы в кредитах. В 2018 году доля клиентов, планирующих взять кредит, выросла до 22,7% против 22,1% год назад. Аналитики «Хоум Кредита» считают, что это связано с позитивными изменениями потребительского сектора и постепенным снижением ставок по кредитам.

Главней всего — погода в доме

Опрошенные порталом Банки.ру кредитные организации подтверждают, что «кредитный» ремонт — одна из самых популярных «фишек» розничных клиентов. «Среди самых популярных целей получения кредитов наличными в нашем банке — проведение ремонтных и строительных работ, приобретение нового или б/у автотранспорта, а также покупка мебели и крупной бытовой техники», — комментирует директор департамента по развитию кредитных банковских продуктов банка «Ренессанс Кредит» Дмитрий Курганов.

В качестве отличительной черты кредита наличными на покупку того же автомобиля он называет отсутствие необходимости в обязательном порядке оформлять страховку на машину, а также отсутствие ограничения в возможности выбора среди определенного списка марок и моделей.

«И самое главное — автомобиль окажется в полном распоряжении своего владельца, а не в залоге у банка, следовательно, при желании заемщик сможет его продать и купить новый, — уточняет Курганов. — Ряд определенных ограничивающих условий есть и при получении ипотечного кредита. Кроме того, процесс оформления кредита наличными занимает гораздо меньше времени — получить деньги можно уже в день обращения».

В первой половине марта в супермаркете Банки.ру россияне оставили около 40 тыс. заявок на потребительские кредиты. Исходя из анализа данных сервиса «Мастер подбора кредитов», в приоритете у россиян «просто деньги» — 48% клиентов выбирают наличные, на втором месте (16%) — рефинансирование уже существующего кредита. Третья позиция — у кредитов на ремонт.

«Клиенты ВТБ чаще всего берут кредиты наличными на ремонт квартиры. Вторая по популярности цель — приобретение крупной бытовой техники и иных дорогостоящих товаров. На третьем месте — кредиты на рефинансирование задолженности в сторонних банках. На данные цели в ВТБ оформляется каждый пятый кредит наличными», — сообщил вице-президент, начальник управления кредитных продуктов ВТБ Дмитрий Поляков.

При этом в ВТБ обращают внимание, что на приобретение недвижимости и автомобилей клиенты банка чаще всего оформляют целевые кредиты, поскольку условия по ним выгоднее.

В Азиатско-Тихоокеанском Банке ремонт — также в топе целей потребкредитов. По словам советника председателя правления, директора Азиатско-Тихоокеанского Банка по розничному бизнесу Александра Парамонова, получение потребительских кредитов вместо целевых специальных кредитов (ипотеки или автокредитов) может быть связано с несколькими факторами.

Так, требования к набору документов для потребительских кредитов традиционно намного мягче, а сроки предоставления такого кредита намного короче (все можно решить, как правило, за один визит). Кроме того, потребительские кредиты обычно не возлагают обременение на приобретаемое имущество (беззалоговые), а также не выдвигают требований к страхованию приобретаемого имущества. «По ряду программ потребительских кредитов размер ставки находится вполне на уровне с ипотечными программами или автокредитами», — добавляет Парамонов.

Крупные покупки и ремонт — также частая цель кредитования для клиентов Совкомбанка, хотя и не доминирующая. В первую очередь клиенты обращаются за потребительским кредитом, так как по нему не нужен первоначальный взнос, необходим меньший пакет документов, а также возможно более оперативное рассмотрение, говорит главный управляющий директор Совкомбанка Андрей Спиваков.

«Конечно, нельзя упускать тот факт, что осуществить правильный выбор клиенту может помешать низкая финансовая грамотность и отсутствие навыков финансового планирования, а также невысокая доступность полного продуктового ряда и услуг по правильному подбору необходимого продукта в банках», — заключает он.

Анна ДУБРОВСКАЯ, Banki.ru

Если вы ищете кредит, то можете воспользоваться сервисом Банки.ру «Мастер подбора кредитов».

ООО «ХКФ Банк» — один из крупнейших розничных финансовых институтов на российском рынке, «дочка» чешской Home Credit Group бизнесмена Петра Келлнера (входит в состав международной PPF Group). С 2008 года планомерно разворачивает свою деятельность в сторону универсального розничного бизнеса. Основным источником ресурсов на текущий момент выступают средства населения.

По данным Банки.ру, на 1 октября 2021 года нетто-активы банка — 282,57 млрд рублей (32-е место в России), капитал (рассчитанный в соответствии с требованиями ЦБ РФ) — 59,02 млрд, кредитный портфель — 213,84 млрд, обязательства перед населением — 164,04 млрд.