Что такое оборот по кредиту на расчетном счете

Все знакомы с выражением «свести дебет с кредитом». Но для многих остается загадкой, что означают данные понятия. Поэтому в данной статье рассмотрим, что такое дебет и кредит, а также кредитовые и дебетовые обороты.

Функции бухгалтерского учета

При помощи бухучета выполняется анализ деятельности предприятия, учитывается его имущество, капитал, обязательства. Можно легко понять, прибыльный ли бизнес или убыточный. Поэтому, когда поступают денежные средства, списываются материальные ценности или происходит расчет с поставщиками, это фиксируется в бухгалтерском учете в денежном выражении.

Что представляют собой дебет и кредит?

Дебет и кредит – это понятия, используемые при ведении бухгалтерского учета для анализа всех процессов предприятия. Бухгалтерских счетов множество, и все они были созданы, чтобы отражать хозяйственные операции. Каждый из счетов имеет свое собственное название и номер.

Итак, давайте проведем сопоставление дебетового и кредитового оборотов.

Дебет представляет собой все имеющиеся активы, которые принадлежат организации. То есть, это та собственность, которая имеется у фирмы на данный момент. Под собственностью могут пониматься:

Соответственно, чем большим размером активов располагает предприятие, тем более успешным оно считается. Источником формирования активов может выступать уставный капитал.

Где применяются дебетовый и кредитовый обороты?

Если имущество предприятия увеличивается или возникают права требования, то оборот дебета повышается по активным и активно-пассивным счетам. И наоборот, если имущество уменьшается, то происходит увеличение кредитового оборота.

Хозяйственные операции по пассивным счетам имеют обратное отображение. В основном, эти счета используются для того, чтобы видеть, откуда произошли поступления средств на предприятие.

Конечное сальдо

В конце каждого отчетного периода необходимо суммировать отдельно все обороты дебета и кредита. В итоге образуется конечное сальдо. В том случае, если происходит полное совпадение по суммам в дебетовых и кредитовых оборотах по счету, то можно произвести закрытие счета. Существуют такие счета, которые на конец периода имеют автоматически нулевой остаток. Как правило, это счета, на которые происходит списание расходов.

Для того чтобы посчитать остаток средств на расчетном счете вычитают из объема дебетового оборота (сумму поступивших средств) объем кредитового оборота (это сумма израсходованных средств). Входящий остаток необходимо прибавить. Это на активных счетах.

Если счет пассивный, то для определения конечного сальдо прибавляют кредитовый оборот (это сумма поступивших средств) и вычитают дебетовый (это сумма израсходованных средств). В активно-пассивных счетах дебетовое и кредитовое сальдо определяется по данным аналитического учета.

Что такое двойная запись?

Понятия кредит и дебет отображает так называемая двойная запись. То есть, предполагается, что каждую хозяйственную операцию нужно записывать, используя два счета. Получается, по одному счету стоимость операции уходит в дебет, а по второму – в кредит. В итоге должно образоваться равновесие. То есть, баланс должен сходиться каждый раз. В том случае, если возникает ситуация, в которой общий дебетовый оборот не перекрывает общий кредитовый оборот, то можно сделать вывод о том, что при учете операций была допущена бухгалтерская ошибка.

Понятие оборота по расчетному счету предприятия

В зависимости от того, с какой целью используют счета, они делятся на следующие виды:

Собственно, вне зависимости от типа счета, все они отображают всего лишь два вида операций:

Обороты по расчетному счету

Вся совокупность транзакций, совершенных по счету за конкретный временной период (день, месяц, год), а также отраженных в выписке банка, представляет собой общее понятие оборотов по расчетному счету. Такой счет условно может быть разделен на две части:

С первого взгляда все очевидно. Однако все так просто только до того момента, пока владелец банковского счета в первый раз не получит выписку из банка. Она показывает, что операция оплаты налога отображена по дебету, получение денежных средств в качестве материальной помощи от учредителя отображена по кредиту. Помимо всего прочего, в банковской выписке отображается отрицательный остаток по счету на конец банковского дня.

Важно запомнить, что выписка банка в существе своем является документом бухгалтерского учета банка, а не владельца расчетного счета. Получается, что раз банк принимает во временное владение сторонние денежные средства, то, формально, он – должник своего клиента. А поступления денежных средств на расчетный счет, соответственно увеличивают сумму его долга. А вот отчисление средств со счета в банке как раз уменьшает задолженность банка перед его клиентом.

Природа кредитового оборота

Какими могут быть операции по расчетному счету?

Понятие чистых показателей

Очищенные обороты расчетного счета представляют собой:

Показатель эффективности деятельности организации, а также индекс финансового благосостояния.

Понятие, используемое в бухгалтерском сленге. То есть не используется в законодательстве, не фигурирует в договорах.

Если не сильно углубляться в финансовую и бухгалтерскую терминологию, то можно принять за правило, что обороты по расчетному счету представляют собой индекс активности, а чистые обороты – индекс успешности организации. Именно поэтому, вторая категория достаточно часто используется:

Банковские операции, не подлежащие учету

Собственно, обороты по расчетному счету могут быть определены как несоответствие между дебетовым и кредитовым оборотами денежных средств и их фактическим расходом за определенный период. Однако стоит заметить, что при вычислении очищенных оборотов по счету могут учитываться не все операции поступления, а лишь те, которые напрямую связаны с осуществлением деятельности предприятия.

Таким образом, из данной статьи мы узнали, что такое дебет и кредит, каким образом совершается учет операций. Также рассмотрели понятия дебетового и кредитового оборотов за отчетный период.

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

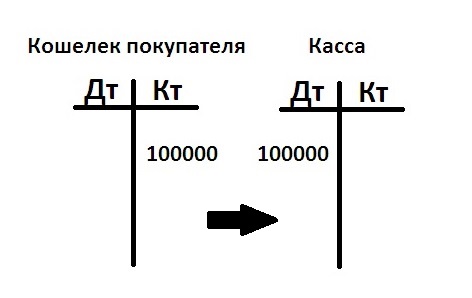

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

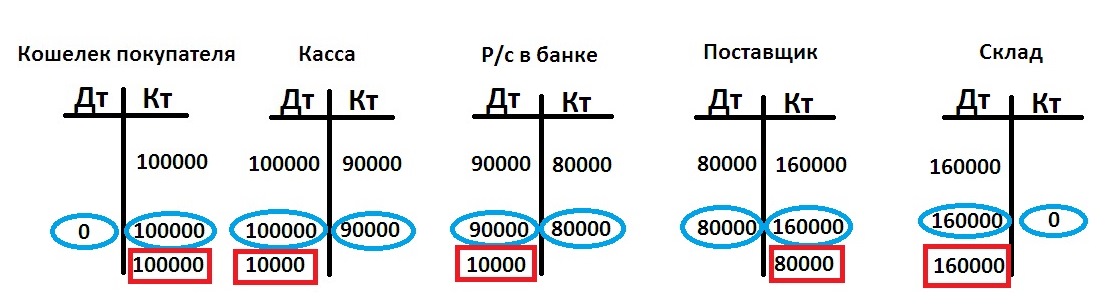

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

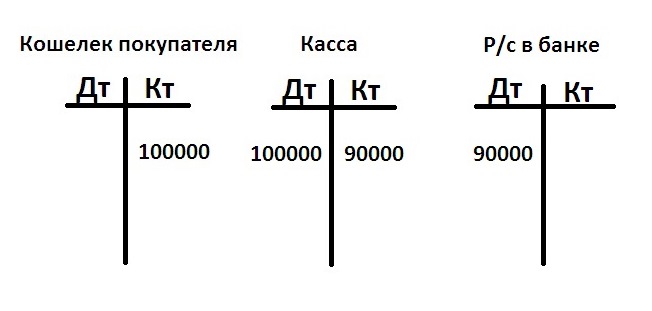

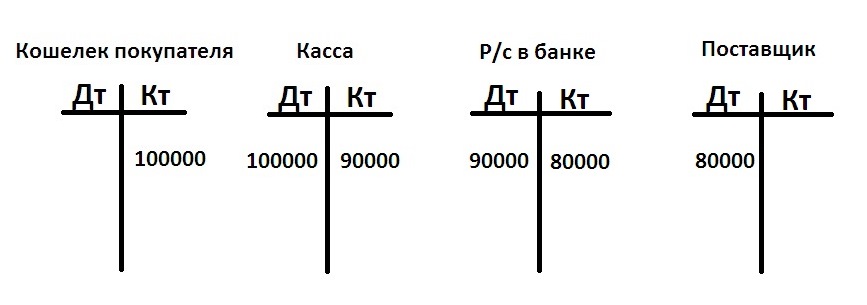

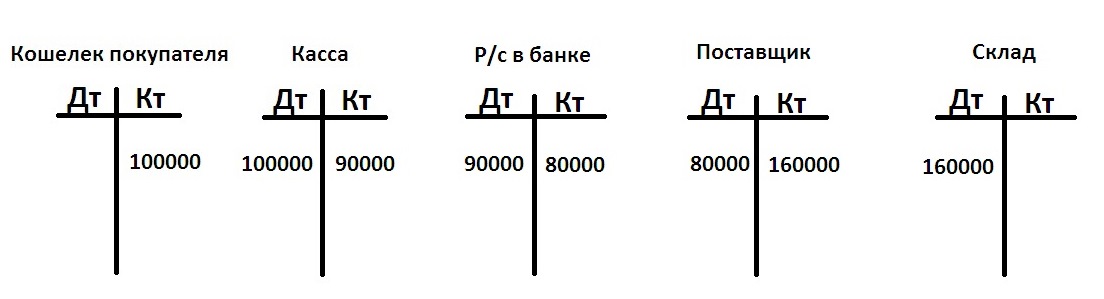

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

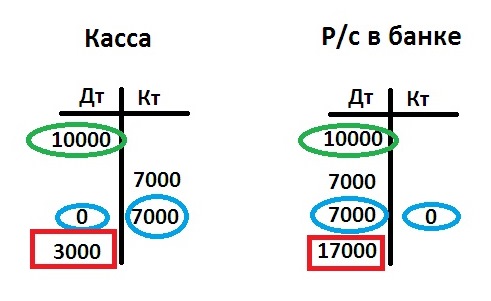

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Что такое оборотный кредит и как его взять, чтобы заработать больше

Банки будут предлагать вам оборотные кредиты для развития бизнеса. Но они подходят далеко не всем. Разбираемся.

Николай Максименко

Маркетолог направления кредитования в Тинькофф Бизнесе

Понятно, что для развития бизнесу нужны деньги. И банки будут предлагать вам получить их быстро — например, взять оборотный кредит. Но он подходит не всем. Расскажем, когда оборотный кредит поможет бизнесу, а когда его лучше не брать. А несколько предпринимателей поделились своим опытом.

Что такое оборотный кредит

Оборотный кредит — это деньги, которые предприниматель берет у банка и сразу вкладывает в дело. Он подходит, когда нужно закупить материалы или сырье, привлечь клиентов или расширить бизнес. Вот пара примеров.

Автомастерская открывает гарантийное обслуживание новой марки автомобилей, и ей нужно закупить дополнительную партию запчастей.

Магазину женской одежды нужно закупить осеннюю коллекцию еще в июле, к сезону. Но летом продажи снижаются, а поставщики работают только по предоплате. Своих денег не хватает, и магазин берет кредит на закупку одежды. Осенью спрос больше, выручка растет. Магазин возвращает кредит.

Оборотный кредит берут на короткий срок, обычно до полугода. Предприниматель оборачивает заемные деньги в бизнесе, окупает кредит и зарабатывает сам. Все в плюсе.

Кредиты до 15 000 000 ₽ от 8,9% годовых

Что учесть перед тем, как взять кредит

«Сначала возьмем кредит, а там что-нибудь придумаем» — плохой подход. Не стоит брать оборотный кредит, если нет четкого плана, как вернуть всю сумму с процентами.

Для примера сделаем расчет для предпринимателя, который занимается продажей стройматериалов. Обычно он покупает партию товара на 50 000 ₽. Но сейчас собирается закупиться на 150 000 ₽ и хочет взять в кредит 100 000 ₽ на четыре месяца под 1%.

Предприниматель планирует за это время дополнительно получить 320 000 ₽. Исходя из своих прогнозов он делает расчет:

| 0 месяц, когда взят кредит | 1 месяц | 2 месяц | 3 месяц | 4 месяц | |

|---|---|---|---|---|---|

| Выручка | 200 000 ₽ | 280 000 ₽ | 280 000 ₽ | 280 000 ₽ | 280 000 ₽ |

| Расходы | 120 000 ₽ | 220 000 ₽ | 120 000 ₽ | 120 000 ₽ | 120 000 ₽ |

| Закупка | 50 000 ₽ | 150 000 ₽ | 50 000 ₽ | 50 000 ₽ | 50 000 ₽ |

| Зарплата | 45 000 ₽ | 45 000 ₽ | 45 000 ₽ | 45 000 ₽ | 45 000 ₽ |

| Аренда | 10 000 ₽ | 10 000 ₽ | 10 000 ₽ | 10 000 ₽ | 10 000 ₽ |

| Непредвиденные расходы | 10 000 ₽ | 10 000 ₽ | 10 000 ₽ | 10 000 ₽ | 10 000 ₽ |

| Налоги | 5000 ₽ | 5000 ₽ | 5000 ₽ | 5000 ₽ | 5000 ₽ |

| Расходы по кредиту | 1000 ₽ | 26 000 ₽ | 26 000 ₽ | 26 000 ₽ | 26 000 ₽ |

| Проценты по кредиту | 1000 ₽ | 1000 ₽ | 1000 ₽ | 1000 ₽ | 1000 ₽ |

| Выплата основной суммы | 25 000 ₽ | 25 000 ₽ | 25 000 ₽ | 25 000 ₽ | |

| Прибыль с учетом кредита | 34 000 ₽ | 134 000 ₽ | 134 000 ₽ | 134 000 ₽ | |

| Прибыль без кредита | 80 000 ₽ | 80 000 ₽ | 80 000 ₽ | 80 000 ₽ |

Прибыль за четыре месяца с учетом кредита и всех платежей — 436 000 ₽, без кредита — 320 000 ₽. Даже после расчета с банком предприниматель остался в выигрыше. Прибыль нулевого месяца мы не учитываем, на нее кредит еще никак не влияет. Сразу говорим, это упрощенный пример. Но даже с помощью таких расчетов вы сможете понять, насколько оборотный кредит подходит для вас.

Бизнес постоянно меняется, поэтому кроме учета расходов нужно еще вот что:

Самое главное — оценивать бизнес на основе реальных цифр и фактов, а не «вдруг завтра придет крупный клиент». Это маловероятно.

«Без стабильного дохода брать кредит нельзя. С клиентами мы работаем по ежемесячной абонентской плате, то есть у меня есть постоянная сумма, на которую я могу рассчитывать. Перед тем как взять кредит для своего бизнеса, я смотрю: вписываемся мы или нет. Хватит ли нам денег на возврат кредита и процентов с учетом постоянных расходов: на зарплату, налоги и жизнь».

Нина Голубева, занимается бухгалтерскими услугами на аутсорсе

Когда оборотный кредит поможет бизнесу

Можно выделить четыре типичные ситуации, в которых оборотный кредит может принести максимальную пользу для бизнеса.

Быстрое пополнение оборотных средств. Бывает, что деньги нужны срочно. Например, поставщик неожиданно устроил распродажу товаров и можно выгодно закупить партию. Или все деньги в деле, а надо заплатить налоги, чтобы не получить штрафы.

«Год назад мы стали быстро развиваться. Переехали в новое производственное здание, закупили дополнительное оборудование, набрали сотрудников и автоматизировали процессы. У нас был запланирован бюджет на развитие, но понадобились еще деньги. Мы работаем и с физлицами тоже, оплаты от них не всегда приходят вовремя, а нам нужно было рассчитаться с партнерами.

Мы взяли оборотный кредит, чтобы выполнить свои обязательства вовремя. Отправили заявку через интернет и через полчаса увидели деньги на счету. Комиссия была небольшая, и она с лихвой оправдалась полученными выгодами. Это нестандартная для нас ситуация, и банк в этом случае нас выручил».

Ольга Итяксова, исполнительный директор мебельной фабрики «Хэмилтон»

Закупка товара перед сезоном. В торговле и туризме бывает высокий сезон — с самыми большими заработками. Компании в это время стараются закупить больше товара и привлечь больше покупателей.

Туристическое бюро покупает своим гидам перед летом дополнительную радиоаппаратуру для экскурсий. Теперь в каждую группу можно включить еще несколько человек и получить дополнительный доход.

Привлечение клиентов. Бизнес всегда хочет заинтересовать и удержать больше клиентов, чтобы продавать быстрее и больше.

Фермерская лавка продает молочную продукцию. Она хочет добавить в ассортимент новые позиции: творожные сыры, о которых спрашивают покупатели. Чтобы их купить, а заодно и выпустить листовки с рекламой новой продукции, лавка берет кредит. Сыры привлекают новых клиентов, продажи растут.

Работа с крупным клиентом. Иногда предприниматели закупают материалы, сырье или товар под конкретные заказы.

Компания занимается производством и установкой металлических заборов. К ним приходит завод с крупным заказом. Он может принести большую выручку, а потом порекомендовать компанию еще. Правда, завод готов работать только по постоплате. Для покупки материалов компания берет кредит.

«Мы продаем зерновые и бобовые в Африку и Азию, а закупаем в России крупными партиями под конкретные контракты. На наш товар есть устойчивый спрос, поэтому мы готовы в разы увеличить обороты.

Мы посчитали, что средняя рентабельность при совершении сделки в течение 30—40 дней — 5%, то есть мы можем оборачивать деньги и делать 10 циклов покупки-продажи в год. При средней рентабельности в 5% мы зарабатываем 50% годовых, что окупает наши затраты на кредиты и позволяет нам получать прибыль. Поэтому для нас это выгодно».

Сергей Белов, занимается экспортными поставками зерновых и бобовых культур

Если обобщить, оборотный кредит выгоден, когда доходы покрывают расходы с учетом кредита и вы все равно в плюсе.

Когда не стоит брать оборотный кредит

Теперь давайте разберемся, в каких случаях оборотный кредит не поможет.

Если планируете крупная покупка. Оборотный кредит не подходит для капитальных трат — например, для покупки дорогого оборудования или строительства нового цеха. Такие вложения долго окупаются и не могут принести прибыль сразу.

Обычно затраты на крупную покупку разбивают на тот срок, который она будет служить. Это называют амортизацией. С ее помощью предприниматель оценивает, сколько нужно откладывать, чтобы окупить расходы. Для этого может потребоваться много месяцев или лет. Если планируется крупная покупка, подойдет кредитная линия под залог недвижимости.

Если у бизнеса уже есть кредиты. Некоторые предприниматели поддерживают бизнес за счет кредитов: берут один, потом второй, чтобы закрыть первый, и так далее. Через некоторое время предпринимателю отказывают в очередном кредите и начинают копиться долги.

Кредитовый оборот по расчетному счету: понятие чистого оборота

Кредитовый оборот по расчетному счету является важным показателем финансово-хозяйственной деятельности предприятия. Этот термин повсеместно применяется бухгалтерами, аудиторами и банкирами. Однако для частных предпринимателей и начинающих бизнесменов его содержание часто является не вполне понятным. При выяснении его смысла нужно отталкиваться от общей категории.

Оборот по расчетному счету: понятие

В самом общем виде обороты по расчетному счету – это совокупность всех транзакций, произведенных за определенный период (день, месяц, квартал, полугодие, год) и отображенных в банковской выписке. С точки зрения владельца р/с он может быть разделен на две составляющие:

Все это просто и очевидно до того момента, пока клиент впервые не получил на руки банковскую выписку, в которой оплата налога фигурирует по дебету, а зачисление финансовой помощи от учредителя – по кредиту. Кроме того, по результатам банковского дня виден отрицательный остаток на счете.

Нужно уяснить, что выписка – это документ бухучета финансового учреждения, а не владельца р/с. Поскольку банк принял во владение чужие средства, формально он становится должником клиента. Соответственно, поступление средств на счет увеличивает его долг (кредит банка), а перечисление денег вовне, наоборот – уменьшает (дебет банка).

Природа кредитового оборота

Как уже было сказано, кредитовый оборот по расчетному счету – это совокупность всех расходных операций. Об их перечне и содержании можно судить исходя из плана счетов бухучета. По кредиту активного счета 51 р/с отображаются следующие действия:

Чистые показатели

Очищенные обороты по расчетному счету – это:

Не углубляясь в терминологию и финансовые премудрости, можно считать, что обороты по р/с – показатель активности, а чистые обороты – показатель успешности предприятия. По этой причине последняя категория активно используются:

Обороты по р/с определяются как разница между поступлениями и расходами за интересующий аналитика период (от одного дня до нескольких лет). В свою очередь, при расчете очищенных оборотов принимаются во внимание не все поступления, а только те, которые прямо связаны с операционной хозяйственной деятельностью. Не подлежат учету:

Чистые обороты по расчетному счету организации отображают ее валовой доход и позволяют:

Требования для предоставления овердрафта

Этот показатель важен для предоставления овердрафта. Относительно него большинство банков выдвигают такие требования:

Могут ли кредитовые обороты по расчетному счету превышать дебетовые

С оборотами по р/с тесно связана категория «сальдо» – остаток средств на счету по окончании банковского дня:

Классический договор обслуживания учетной записи в банке предполагает наличие исключительно собственных средств. Такая ситуация:

Таким образом, договор банковского счета в чистом виде не предполагает возможности отрицательного сальдо. Если денег нет, банк просто не выполняет поручения клиента о произведении выплат и формирует из них некую последовательность. Платежки и другие распорядительные бумаги попадают в картотеку и выполняются на основании предписаний ст. 855 ГК РФ в такой очередности:

В такой ситуации кредитовые обороты по расчетному счету могут существенно превышать дебетовые. Как уже было сказано, овердрафт лимитирован. Кроме того, за пользование средствами банка владелец счета выплачивает ему оговоренное вознаграждение.