Что такое нпр 1 биржа простыми словами

QUIK: маржинальная торговля в терминалах версии 8.1 и далее

Спекулятивные операции с заработком на марже востребованы среди трейдеров, но сопряжены с высоким риском потерять деньги. Использование кредитных средств на срочном рынке требует особого расчёта и анализа ситуации. Терминал QUIK, начиная с версии 8.1, заметно шагнул вперёд в отслеживании риск-параметров. В него встроены несколько инструментов, которые позволяют контролировать процесс торгов и минимизировать вероятность финансовых потерь.

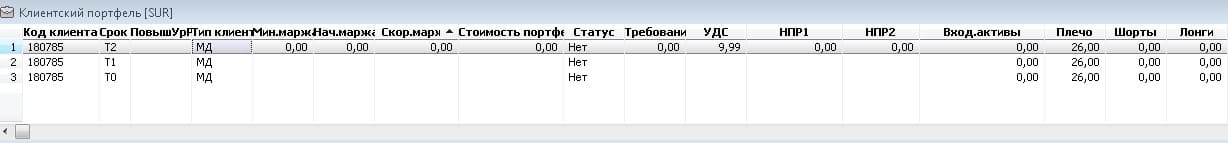

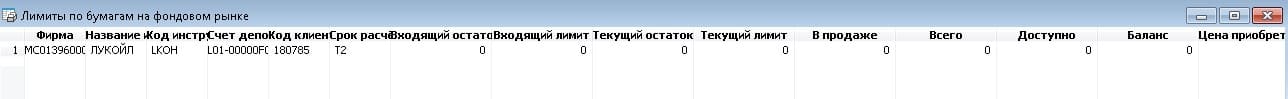

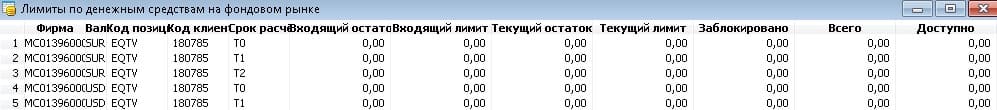

Для работы с риск-параметрами необходимо добавить инструменты в клиентский портфель. Вот как это сделать:

После двойного щелчка по таблице «Клиентский портфель» открывается таблица «Купить/продать». При настройке фильтров в таблице появятся установленные ставки риска, которые зависят от уровня риска эмитента и его ценных бумаг.

Какие значения показывают риск-параметры:

Для оценки рисков оптимальным будет использование полного набора предлагаемых параметров. При этом не в последнюю очередь нужно следить за своим эмоциональным состоянием — большинство ошибок происходит из-за опрометчивых решений. Подробнее о принципах маржинальной торговли читайте в статье «Открытого журнала». Также будут интересны книги известных трейдеров — «Торговля акциями» Джесси Ливермора и «Питбуль: уроки от чемпиона Уолл-Стрит по дейтрейдингу» Мартина Шварца.

Почти изучили возможности торговых терминалов, а брокерского счёта до сих пор нет? Откройте его в «Открытие Брокер» — это быстро, удобно и занимает буквально 5-10 минут!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое нпр 1 биржа простыми словами

В новой версии 8.3 терминала Quik в ближайшие дни будет обновлен алгоритм расчета показателей достаточности по маржинальным позициям клиента. Если у Вас установлена предыдущая версия терминала, для корректного отображения информация нужно обновить ПО.

При включении Срочного рынка Московской биржи в услугу Единый брокерский счет, меняется порядок оценки риска позиции: для фьючерсных контрактов он оценивается через начальные ставки риска и учитывается в суммах начальной и минимальной маржи соответственно. Величина вариационной маржи учитывается в стоимости портфеля клиента. Ставки риска по фьючерсам считаются раздельно для групп клиентов со стандартным, повышенным и особым уровнем риска. Эти показатели будут транслироваться в терминале Quik в таблице Купить/Продать и на сайте БКС Брокер.

Показатели риска портфеля можно отслеживать по:

Упрощается расчет значения Минимальной маржи: теперь он равен 50% величины Начальной маржи. Минимальные ставки риска больше не рассчитываются и не транслируются в торговых системах и на сайте БКС Брокер.

Порядок расчета суммы необходимого Гарантийного обеспечения(ГО) не меняется. В терминале Quik сумму требуемого ГО по всем открытым позициям можно увидеть в отдельной таблице «ГО», доступной после обновления терминала, подробней об этом в инструкции здесь.

Отдельно нужно сказать, что трансляция ГО на единых счетах осуществляется в версии Quik для ПК, а также в приложении «Мой Брокер», в мобильной и web версиях ПО Quik трансляция не осуществляется, поэтому при необходимости БКС Брокер настоятельно рекомендует параллельно контролировать размер ГО одним из указанных способов.

Для клиентов, не включивших Срочный рынок Московской биржи в услугу Единый брокерский счет, в подходе к оценке позиции по срочным контрактам ничего не меняется, на таблицу «ГО» ориентироваться не нужно.

Пример (учет риска позиции на срочном рынке):

Подключен ЕБС со срочным рынком. Свободный остаток денежные средств 100 тысяч рублей. Куплен фьючерс RIM0 (RTS-6.20) в количестве 3 контракта, текущая цена инструмента 108 000 пунктов. Начальная ставка риска, установленная Брокером по контракту RIU9, составляет 20%. Согласно данным торговой системы, размер шага цены равен 10, стоимость шага цены равна 15. На текущий момент торгов вариационная маржа составляет −1 500 рублей.

Стоимость позиции по срочному контракту рассчитывается в денежном эквиваленте по формуле: кол-во * цена контракта * стоимость шага цены/размер шага цены

Рассчитаем маржинальные показатели:

Стоимость портфеля = деньги на счете + вариационная маржа с учетом ее знака = 100 000 — 1 500 = 98 500 руб.

Начальная маржа = начальная ставка риска по RIU9 * денежная оценка стоимости позиции по RIM0 = 20% * 3 * 108 000 * 15 / 10 = 97 200 руб.

НПР1 = Стоимость портфеля — Начальная маржа = 98 500 — 97 200 = 1 300 руб.

Минимальная маржа = 0,5 * Начальная маржа = 0,5 * 97 200 = 48 600 руб.

НПР2 = Стоимость портфеля — Минимальная маржа = 98 500 — 48 600 = 49 900 руб.

Маржинальное кредитование

Внимание! С 27 марта 2014 года вступают в силу новые правила совершения необеспеченных сделок (маржинального кредитования). Пожалуйста, ознакомьтесь с подробностями.

Вы можете подключиться к услуге в офисе компании или в разделе «Настройки счета» Вашей личной странички в системе Актив Client Center

Преимущества маржинального кредитования

Виды маржинального кредитования

Кредитование денежными средствами

Вы покупаете ценные бумаги на свои средства и на средства, предоставленные Вам брокером (на условиях маржинального займа), и когда бумаги вырастут в цене, то продав их, Вы вернете заем и получите дополнительный доход от использования дополнительных денег.

Вы считаете, что цена акции компании «А» будет расти и покупаете 20 таких акций по цене 100 руб. за штуку (за 20*100 = 2000 руб.) – 10 за счет собственных средств (1000 руб.) и 10 за счет средств, предоставленных брокером (1000 руб.)

Когда акции компании «А» выросли до 110 руб. Вы решаете продать их и из вырученной суммы (20*110 = 2200 руб.) возвращаете 1000 руб. займа брокеру, а Ваш доход составляет 200 руб. Так как Ваш первоначальный капитал составлял 1000 руб., то доходность операции составила 20% (200/1000*100%), что в два раза больше, чем в случае использования только собственных средств.

Кредитование ценными бумагами

Вы берете в заем ценные бумаги у брокера и продаете их на бирже («шорт» или «короткая позиция»). Когда цена бумаг снижается, Вы покупаете их по более низкой цене и получаете доход равный ценовой разнице.

Вы считаете, что цена акции компании «B» будет снижаться и берете у брокера 10 таких акции. Вы продаете эти акции на бирже по цене 100 руб. за штуку (всего за 10*100 = 1000 руб.) и получаете 1000 руб. денежными средствами.

Когда цена акций компании «B» упала до 90 руб. за штуку, Вы откупаете их обратно уже лишь за 900 руб. (10*90=900 руб.) и возвращаете их брокеру. Ваш доход от операции составил 1000-900 = 100 руб.

Обеспечение и расходы клиента

В обеспечение при маржинальном кредитовании принимаются денежные средства, а также ценные бумаги, соответствующие критериям ликвидности.

Внутри дня (торговой сессии) маржинальное кредитование предоставляется БЕСПЛАТНО.

При переносе позиции на следующий день взимается комиссия, рассчитываемая как процент от суммы задолженности – смотрите тарифы компании

Размер предоставляемых средств (размер «Плеча»)

Размер предоставляемых средств зависит от объема обеспечения, рассчитываемого с учетом дисконтов для каждой конкретной ценной бумаги. Денежные средства учитываются как обеспечение в полном объеме.

Критерии отнесения физических лиц к категории инвесторов с повышенным уровнем риска:

Если Вы хотите получить возможность торговать «с повышенным уровнем риска», пожалуйста обратитесь в отдел по работе с клиентами.

Дисконт – это риск-параметр финансового инструмента, зависящий от уровня волатильности рынка и ликвидности инструмента. Для простоты – плечо два, эквивалентное дисконту в 50% (=1/0.5=2). Чем меньше Дисконт, тем больше плечо. Фактически, дисконт определяет стоимость финансового инструмента (например, акции) применяемую в качестве обеспечения маржинальных позиций. Для инструментов, торгующихся на Московской бирже, дисконт устанавливается Национальным клиринговым центром и может быть изменен в любой момент (поэтому Вам следует внимательно следить за стоимостью своего портфеля, когда уровень обеспечения близок к критическому).

Риск-параметры (дисконты) торгуемых инструментов можно посмотреть на сайте НКЦ в разделе «Управление рисками», а также в торговой системе Создать окно –> Все типы окон… –> Режим торгов с ЦК –> Параметры рыночных рисков [ЦК] или в таблице «Купить/Продать».

Контроль обеспечения и риски

Торговля с использованием маржинального кредитования (маржинальная торговля) связана с высоким уровнем риска, причем существует риск потери всего капитала или даже суммы, превосходящей первоначальные инвестиции. Пожалуйста, ознакомьтесь с Декларацией о рисках. Предупреждения, заверения и гарантии Компании.

Для контроля обеспечения Компания рассчитывает и отслеживает следующие основные параметры: