Что такое неттинг простыми словами

Неттинг

Неттинг

Неттинг (англ. Netting ) — часть клиринга, процесс, при котором денежные требования клиента зачитываются против его денежных обязательств. По результатам неттинга для каждого клиента определяется чистое сальдо — позиция.

Смотреть что такое «Неттинг» в других словарях:

неттинг — зачет 1. Согласованный зачет позиций или обязательств торговыми партнерами или участниками. Неттинг сокращает большое число индивидуальных позиций или обязательств до меньшего числа обязательств или позиций. Неттинг может принимать несколько форм … Справочник технического переводчика

Неттинг — часть клиринга, процесс, при котором денежные требования клиента зачитываются против его денежных обязательств. По результатам неттинга для каждого клиента определяется чистое сальдо позиция. По английски: Netting Синонимы: Многосторонний… … Финансовый словарь

Неттинг — взаимная компенсация обязательств с одинаковыми сроками между двумя и более партнерами, сторонами сделки для выявления чистой позиции под риском. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

неттинг — сущ., кол во синонимов: 2 • зачет (18) • компенсация (16) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

НЕТТИНГ — 1) сокращение числа валютных сделок путем их укрупнения и согласования действий всех участников торгов и подразделений биржи; 2) взаимная компенсация обязательств и активов, банковских сальдо между филиалами банка или несколькими банками. Такая… … Экономический словарь

Неттинг — Процедура проведения зачета встречных однородных требований и определения обязательств участников клиринга по сделкам с ценными бумагами клирингового пула … Депозитарных терминов

НЕТТИНГ — 1) взаимная компенсация обязательств и активов, банковских сальдо между филиалами банка или несколькими банками. Такая операция позволяет достичь экономии на банковских комиссионных и уменьшает валютные риски; 2) сокращение числа валютных сделок… … Энциклопедический словарь экономики и права

«НЕТТИНГ» — процесс взаимозачета стоимостей уравновешивающих продаж и покупок, в первую очередь продаж и покупок фьючерсов, опционов и форвардных сделок с иностранной валютой. Эту услугу обычно предоставляет бирже или рынку клиринговая палата … Большой бухгалтерский словарь

НЕТТИНГ — взаимная компенсация обязательств с одинаковыми сроками между двумя и более лицами, в том числе между филиалами банка или несколькими банками для выявления чистой позиции под риском; может быть письменным контрактом или осуществлять на основе… … Большой экономический словарь

НЕТТИНГ — NETTINGМетод очищения счетов, т. е. метод или процедура бухучета, позволяющая дефицитное сальдо по счету в текущем периоде переносить в качестве входящего остатка, компенсировать в следующем за текущим периоде … Энциклопедия банковского дела и финансов

Что такое НЕТТИНГ?

Что обозначает понятие “неттинг”? Какие сущетвуют виды неттинга? Как используют расчетный неттинг российские холдинговые компании?

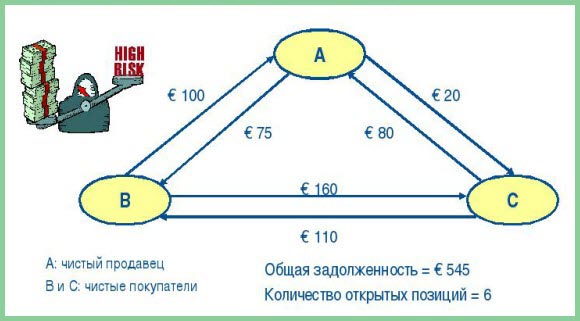

Понятие «неттинг» достаточно широко применяется в финансах, поскольку в самом общем смысле представляет собой взаимозачет встречных материальных требований без реального движения денег. Например, стороны, по финансовое сделке, пришедшие к соглашению производить расчет по платежам, предусмотренным на одну и ту же дату и в одной и той же валюте, на нетто-основе, реально переводят в пользу друг друга лишь нетто-суммы, тем самым существенно экономя на сопутствующих издержках и комиссиях посредников (например, обслуживающих банков). Понятие неттинга также неразрывно связано с клирингом на бирже (фондовом рынке), в ходе которого для каждого клиента рассчитывается сальдо (разница) и начисляется стороне, у которой сальдо (чистый доход) положительно.

Важно также знать, что неттинг может быть не только двусторонним, но и многосторонним.

В бухгалтерском смысле неттинг означает зачет встречных требований при получении выручки (ст. 410 ГК РФ). Если речь идет о российских резидентах (а также резидентах Республики Беларусь), то закон не ограничивает их в этом праве. Поэтому некоторые крупные холдинги используют неттинг для осуществления межфилиальных платежей на нетто-основе. Но такой зачет возможен если:

* Для каждого договора составляется Акт сверки, который является документальным подтверждением суммы взаимных задолженностей.

Однако если речь идет о платежах в иностранной валюте между резидентами РФ и нерезидентами – № 173-ФЗ “О валютном регулировании и валютном контроле” запрещает встречный зачет взаимных требований. Поэтому если одна российская компания полностью не получит валютную выручку от своего иностранного контрагента (произведя встречный зачет требований), то такая операция будет квалифицироваться регулятором как не репатриация выручки, и за это российская компания может лишиться от 75% до 100% суммы не зачисленных средств.

Исключение составляют лишь взаимные расчеты с нерезидентами транспортных компании, страховых организации и предприятий, занимающихся рыбным промыслом. Также не распространяется запрет на неттинг для внешнеторговых операций резидентов РФ.

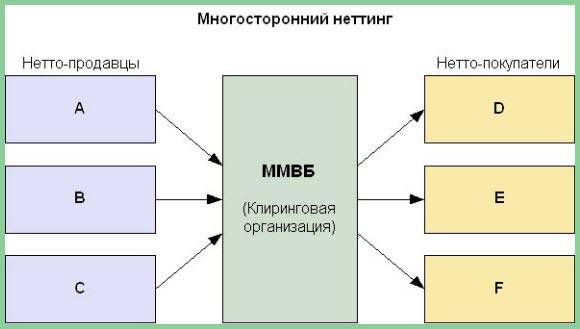

Поэтому многофилиальные российские компании с большим объемом внутрифирменных операций (в том числе валютных в случае наличия и зарубежных филиалов) могут извлечь выгоду от использования многостороннего неттинга, которая превысит затраты на обслуживание такой системы (в год примерно 30 000 долл). При этом для создания такой системы потребуется наличие единого расчетного центра, который будет выполнять функцию оператора всех нетто-платежей. Обычно за создание и функционирование такой внутрифирменной системы расчетов отвечает подразделение корпоративных финансов или центральное корпоративное казначейство компании. В их отсутствие – непосредственно финансовый директор или CFO.

Прямая экономия возникает на банковских комиссиях за переводы (в среднем от 1% от сумм) и комиссий за конвертацию валюты. Косвенная экономия также выражается в снижении валютного и операционного риска.

А как же тогда быть компаниям, входящим в состав транснациональных корпораций? Ведь все они обычно имеют встречные обязательства внутри корпорации перед другими «сестринскими» компаниями-нерезидентами РФ. Такие ТНК также используют расчетный неттинг, но в этом случае под этим понятием скрывается несколько иной принцип работы. Рассмотрим его поподробнее в следующей статье.

Что такое неттинг?

Приветствую вас друзья! Как уже знают постоянные читатели моего блога, меня зовут Руслан Мифтахов. Сегодняшняя наша тема будет посвящена такому понятию, как неттинг.

Я попытаюсь объяснить вам доходчиво, что подразумевает данное определение, в чем заключается его необходимость, и какие его типы существуют на сегодняшний день.

Понятие неттинга и потребность в нем

На сегодняшний день в деловых кругах начал активно применяться такой инструмент, как зачет встречных требований. Он помогает не только выполнить условия соглашения перед контрагентом, но и сэкономить на издержках.

В общем, неттинг это простыми словами соглашение, которое предусматривает согласованный и взаимный зачет обязательств контрагентов.

Он является частью клиринга и относится к числу наиболее оптимальных способов зачета в международной практике.

В дословном переводе термин неттинг обозначает получение чистого остатка. Он относится к числу наиболее оптимальных способов зачета в международной практике и предназначен для того, чтобы упростить расчеты и сократить транзакционные расходы.

Пример неттинга

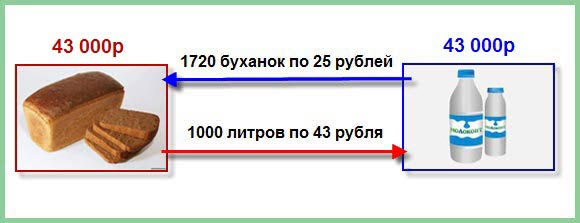

Ну а теперь представим ситуацию, при которой партнеры договорились о том, что одна из сторон сделки поставит другой стороне молоко по цене 43 рубля за 1 литр.

В то время, как другая сторона поставит первой хлеб по цене 25 рублей за 1 буханку.

Предположим, что первая сторона поставила противоположной 1 тонну молока, общая стоимость которой составит 43 000 рублей, а вторая – 1720 буханок, что тоже будет стоить 43 000 рублей.

Если стороны договорятся о неттинге, то каждая из них не будет ничего не должна противоположной, так как размер обязательств каждой из них является взаимно равным.

Подобный способ взаимозачета может быть применен к валютным сделкам, когда происходит сокращение их количества посредством укрупнения.

Такая форма перерасчета встречных требований может быть использована и в банке, когда случается взаимная компенсация активов и требований между филиалами одного кредитного учреждения либо между несколькими финансово-кредитными организациями.

Под подобным способом перерасчета встречных финансовых претензий может подразумеваться процедура взаимозачета встречных требований и по ценным бумагам либо финансовым средствам.

Зачет встречных финансовых претензий может быть, как двусторонним, так и многосторонним, и может быть применен в самых разных сферах деятельности. К примеру, при осуществлении платежей стороны прибегают к расчетному неттингу, что позволяет сократить операционные риски и т.п.

Конечной целью применения такого метода является выплата каждой из сторон, участвующих в соглашении, нетто-баланса (конечного остатка) после того, как будут соотнесены размеры задолженности.

Типы неттинга

На сегодняшний день в мировой практике очень широкое распространение получили такие типы зачета, как расчетный, ликвидационный и новационный.

В общем и целом следует отметить, что преимущества в использовании указанного инструмента взаиморасчетов для каждой из сторон, которые подписали соглашение, заключаются в следующем:

В современном финансовом мире ежедневно совершается огромное число сделок на внушительные суммы. И обозначенный инструмент как раз позволяет ускорить процедуру взаиморасчетов между участниками сделки.

Неттинг счёт и его отличия от Хеджинг счёта: расставляем по полочкам

Содержание статьи

Многие трейдеры, используя терминалы для торговли на Форекс, сталкивались с ситуацией, когда попытка поставить замок (lock) не увенчалась успехом, и открытый ордер был закрыт.

Другой вариант: при открытии второй позиции по выбранному инструменту происходило увеличение объема по первой позиции, и возникало непонимание, почему так происходит. На это есть простое объяснение: возможно просто счет был открыт по системе Неттинг.

Почему существуют две разные системы учета счетов?

Дело в том, что система Неттинг счетов изначально применялась при торговле на фондовых биржах. После появления рынка Форекс была предпринята попытка немного упростить торговлю и контроль за открытыми позициями. Это, в свою очередь, дало трейдерам возможность торговать одним инструментом по разным торговым стратегиям с использованием одного и того же торгового счёта.

Давайте разберем эти системы на простых практических примерах.

Хеджинг система учета торговых счетов

Трейдер открыл позицию на покупку, условно по EUR/USD (цена открытия в данном примере не имеет значения), объемом 1 лот. Далее через какое-то время было принято решение открыть встречную позицию на продажу по этому инструменту объемом 1 лот.

При хеджинговой системе учета счетов откроется вторая позиция и сделки будут залокированы. 1 лот по EUR/USD покупка и 1 лот продажа. При открытии позиции в первоначальном направлении, например, покупка, в разделе торговля будет новый ордер по новой цене и новому объему. Таких позиций может быть теоретически сколько угодно. Закрывать их трейдер может в любом порядке на свое усмотрение.

Неттинг система торговых счетов

При применении Неттинг системы, встречная позиция закроет предыдущую при условии равного объема, 1 лот на покупку будет полностью закрыт ордером того же объема на продажу. При этом, если трейдер использует разные объемы ордеров, то получится следующее: если объём на покупку был 1 лот, а на продажу 2 лота, то произойдёт закрытие покупки в размере 1 лота и останется продажа в объеме 1 лота.

Похожая история происходит и при другой ситуации: ордер на покупку 2 лота, ордер на продажу 1 лот. Произойдёт частичное закрытие покупки и часть её останется.

Следующий пример: при неттинговой системе учета трейдер решил открыть сделку на покупку объемом 1 лот. Через некоторое время было принято решение о покупке еще 1 лота. В этом случае оба ордера будут суммированы и произойдёт усреднение позиции. Отложенные ордера будут срабатывать по тому же принципу.

Заключение

Несомненно, у этих систем учёта счетов найдутся как поклонники, так и противники. Любителям применять в торговле замки Netting счета могут показаться неудобными, так же как и усреднение. Но с другой стороны, есть в этом и положительные моменты.

Случайным образом или по ошибке трейдер не попадёт в замок. Открытая позиция, которая попала в просадку, может быть исправлена путём усреднения, в этом случае цена открытия первого ордера после открытия последующих изменяется, просадка в пунктах уменьшается и увеличивается шанс достижения ценой заветной отметки для закрытия всех просадок в прибыли. При последующей торговле только на фондовом рынке не придется изучать различные нюансы.

Хеждинговая система подойдёт трейдерам, которые применяют локирование и торгуют несколькими ордерами, открытыми по одному инструменту.

Для тех, кто использует веб-терминал R StocksTrader, есть возможность выбрать систему учета счетов на усмотрение трейдера. Это является дополнительной опцией и серьезным преимуществом платформы, так как можно применять различные торговые стратегии для всех инструментов. В данном терминале доступны почти все виды инструментов: валютные пары, металлы, сырьевые товары, а также инструменты фондовых бирж: акции и индексы.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Неттинг

Неттинг – в переводе с анг. “Взаиморасчёт“. Это явление, при котором стороны совершают сделку и приходят к расчёту без применения денежной массы. Например. Компания А обязуется поставить компании Б – 10 тонн мыла, а компания Б, в свою очередь, обязуется компании А поставить 10 тонн швейных ниток.

Неттинг – определение.

Netting – с английского языка дословно и с интерпретацией на наш отечественный тезис, так и будет переводиться: Взаиморасчёт!

Неттинг, это один из ключевых внутренних инструментов управления операционными и финансовыми рисками. Чаще всего данным инструментом взаимозачёта пользуются транснациональные корпорации. Также неттинг, часто используется в межфилиальных и внутрикорпоративных платежей.

Нетто – основа.

Итак, понятие неттинг довольно обобщённо применяется в финансовом секторе, и подразумевает, что контрагенты по какой либо сделке, приходят к соглашению на нетто-основе, без применения оборота денежной массы. То есть, стороны, заключившие между собой финансовую сделку на определённый товар (или услугу), по её окончании, решили подвести итог по взаиморасчёту на нетто-основе – это значит, что одна сторона предоставила услугу, а вторая сторона расплатилась за эту услугу чем угодно, кроме денег (не включая сальдо).

Бартер в неттинге.

Таким образом, получается, что неттинг, это своего рода бартер, то есть обмен товаром или услугой без участия денег. Давайте рассмотрим пример, неттинга:

Представим, что партнёры договорились о том, что одна сторона поставляет молоко своему контрагенту по 43 рубля за 1 литр. В то время как, его контрагент поставляет ему хлеб, по 25 рублей за булку. Так, при поставке 1-й тонны молока, на общую сумму в 43 000 рублей, его партнёр по данной сделке, предоставил ему 1 720 буханок вкусного хлеба, также, на общую сумму в 43 000 рублей.

При проведении такой сделке, если стороны договорятся о нетто процессе, то ни одна из сторон не будет ничего должна своему партнёру по сделке, т.к. их взаиморасчёт является равносторонним.

Такая форма перерасчёта может быть использована и в банковском секторе, когда происходит взаимная компенсация по активам, как одного филиала, так и разных институтов.

Неттинг сальдо.

Сальдо – разность между поступлениями и расходами за определённый промежуток времени. Сальдо в бухгалтерском учёте, это остаток по бухгалтерскому счёту…

Предположим, стороны при финансовой сделке, пришедшие к соглашению производить перерасчёт по платежам, предусмотренным на одну и ту же дату и в одной и той же валюте, на нетто-основе, на самом деле переводят друг другу лишь нетто-суммы. Такой способ существенно экономит средства и время на сопутствующих издержках банковских транзакциях, и как следствие на комиссиях.

Понятие неттинг также неразрывно связано с биржевым клирингом, в ходе которого для каждого клиента рассчитывается сальдо и начисляется стороне, у которой сальдо (чистый доход) положительно.

Информация в этой статье – лишь капля в море. Всё самое интересное находится в шикарной рубрике «Азбука трейдинга».

Какие существуют виды неттинга.

В мировой экономике, на сегодняшний день, достаточно широкое и известное распространение получили такие виды перерасчёта как, расчётный неттинг, ликвидационный неттинг и новационный неттинг. Давайте вкратце рассмотрим каждый из них отдельно:

Расчётный ;

Такой вид неттинга используется сторонами для того, чтобы максимально сократить риски, возникающие при той ситуации, когда сторона производит расчёт. Он применим к той задолженности, срок погашения которой уже наступил.

Ликвидационный неттинг;

Эта нетта-основа, относится к случаю, когда одна из сторон находится в состоянии дефолта, и, как правило, такое положение приводит к недействительности сделки.

Новационный неттинг;

Теперь, если говорить о таком виде неттинга, то он подразумевает замену некоторых прежних обязательств каким-либо новым, что необходимо исполнить в будущем. Такой тип обозначенного инструмента применяется довольно редко.

В общем-то, в современном мире, в финансовом сегменте ежедневно заключаются огромное количество сделок. И инструмент, который представлен выше, существенно упрощает процедуру перерасчётов.

Неттинг в трейдинге

Forex, МТ4 – хэджинг

Исторически так сложилось, что подавляющее большинство начинающих трейдеров, осваивают финансовые рынки, именно с Форекса. Поэтому, когда приходится всё-таки поинтересоваться отечественной биржей, то, как правило, здесь начинаются некоторые трудности.

Связано это с тем, что на рынке форекс, в основном используется хэджинговая система учёта ордеров. То есть, это система учёта ордеров, при которой можно открывать противонаправленные позиции. Другими словами, на рынке Форекс, возможно открыть «замок», или по-другому, залокировать позиции. Для тех, кто не в курсе, что такое локирование позиций, рекомендуется прочесть материал под названием «локирование».

ММВБ, МТ5 – неттинг

На Московской фондовой бирже, в частности на срочном секторе Фортс, возможно торговать через торговый терминал Мета Трейдер, 5-той версии. Например, через брокера «Открытие». Так, на российской бирже используется неттинговая система учёта ордеров.

Такая система подразумевает, что здесь, невозможно открыть две равнонаправленные сделки. Например, если мы купили какой-либо актив, то при следующей продаже, равным объемом, наша предыдущая сделка попросту закроется.

Если же мы, к примеру, к этой сделке, добавим ещё такой же объём на покупку, то ранее выставленная длинная позиция, просто удвоится в объёме, и значение уровня входа, передвинется выше – к среднему показателю от обеих сделок.

Заключение

Как вы, наверное, догадались, друзья, при неттинговой системе ордеров, невозможно поставить локирование позиций, или по-другому, замок. Пожалуй, на этом мы закончим наш краткий обзор термина «неттинг», т.к. боюсь, что рассказать по данной теме больше нечего. До новых встреч, в следующих публикациях. Пока!