Что такое нереализованные пиу

Что значат цифры в балансе счета в Interactive Brokers?

Если у вас открыт счет в Interactive Brokers, то для отслеживания его состояния (баланса) вам понадобятся следующие метрики: Net Liquidation Value, Equity with Loan Value, Initial Margin, Maintenance Margin, Buying Power и пр.

Инвестиции в акции США, IPO и Pre-IPO

Данные параметры могут варьироваться от типа счета, который может быть денежным (Cash Account) и маржинальным (Margin Account).

Сложнее всего разобраться с показателями Margin Account, поэтому мы рассмотрим именно их.

Net Liquidation Value (NLV) – это текущая стоимость вашего счета. И если вы решите закрыть все позиции или счет, то именно ее вы получите в настоящий момент. Она учитывает все ваши денежные позиции (Cash Value), открытые длинные (L ongs Value ) и короткие позиции (S horts Value ).

Equity with Loan Value (ELV) – это стоимость активов на вашем счете, рассчитываемая как: ELV = Cash Value + Stock Value + Bond Value + Mutual Fund Value + European and Asian Options Value (excludes market value U.S. securities & futures options).

Как видно, ELV учитывает денежные позиции (Cash Value), стоимость акций (Stock Value ), облигаций (Bond Value ), взаимных фондов (Mutual Fund Value ) и не учитывает стоимость опционов на американские акции и фьючерсы.

Initial Margin – это минимальная (начальная) сумма, необходимая для открытия новой позиции на торговом счете.

Maintenance Margin – это минимальная сумма капитала, которую вам нужно поддерживать на маржинальном счете. В зависимости от размера вашего счета она может составлять 25% от капитала.

Available Funds – это объем средств, доступных для торговли. Для акций он рассчитывается так:

Excess Liquidity – это избыточная ликвидность, а говоря проще, запас вашей финансовой прочности. Для акций данная метрика рассчитывается так:

Buying Power – это покупательная способность вашего счета, то есть максимальная сумма, доступная вам для покупки ценных бумаг в настоящий момент. Рассчитывается она так:

Special Memorandum Account (SMA) – это специальный счет-меморандум, на которой депонируется (складывается) избыточная маржа, полученная с маржинального счета. Немного сложно, но суть здесь в том, что благодаря SMA увеличивается покупательная способность счета. Если баланс SMA в конце торгового дня отрицательный, то позиции могут быть ликвидированы.

И на десерт маленький хак. Быстро узнать и проверить характеристики вашего счета вы можете, зайдя в терминал Trader Workstation (TWS) и выбрав в меню Account пункт Account Window.

P. S. При желании вы можете использовать русскоязычный интерфейс в TWS. Но разъяснения в подсказках при наведении на тот или иной термин не всегда понятны. Надеюсь, данный пост все разъяснил. Напишите в комментариях ниже, так ли это.

Как настроить торговый терминал TWS от Interactive Brokers?

Что такое реализованная и не реализованная прибыль?

Когда вы торгуете на CEX.IO Broker, вы замечаете индикаторы PnL и P/L в торговом терминале и в выписке по счету.

Реализованная прибыль на CEX.IO Broker также называется Settled PnL (Реализованный P/L). Метрика показывает прибыль и убыток для закрытой позиции. Узнайте больше о реализованной прибыли в нашем глоссарии трейдера.

Где вы видите нереализованную и реализованную прибыль в CEX.IO Broker? Мы поготовили для вас визуальную составляющую ниже:

Плавающий P/L (Нереализованная прибыль):

Вы можете проверить плавающий P/L в заголовке торгового терминала как общий FPL ваших позиций, а также на вкладке Positions отдельно для каждой из них.

Расчетный PnL (реализованная прибыль):

Реализованный или Расчетный PnL представляет прибыль или убыток от ваших закрытых позиций.

Вы можете проверить это несколькими способами:

1. На вкладке «История позиций» (будет отображаться в течение примерно 2 недель);

2. В выписке по счету, где отображается вся информация о вашей позиции, включая Реализованный PnL.

Interactive Brokers. ТОП вопросов.

Interactive Brokers является крупнейшим брокером не только в США, но и

во всем мире. Услугами брокера ежегодно пользуются более 700 000

Широкую популярность брокер приобрел и у клиентов из России. Это практически

единственный брокер, из США который работает с российскими

клиентами, и открывает счета онлайн.

Но есть и не мало вопросов, по поводу работы самого брокера, например,

самым частым вопросом по-прежнему остается – как открыть брокерский

счет у Interactive Brokers.

Мы решили обобщить все основные вопросы в одной статье, и более

детально их осветить.

FAQпо брокеру США InteractiveBrokers.

1. Как открыть счет у Interactive Brokers.

Для открытия счета никуда ходить или ездить не нужно. Обычно достаточно всего

2 документа – загранпаспорт и копия квитанции за услуги ЖКХ в которой

будет указана ваша ФИО. (иногда запрашивают дополнительные документы)

2. Interactive Brokers тарифы.

Для инвесторов из России, а также из стран бывшего СНГ предусмотрен

один тариф с фиксированной платой. (начинающим инвесторам рекомендую его)

3. Interactive Brokers процент на остаток.

Если у вас на счету есть неиспользованные денежные средства (кэш), то

брокер начисляет по ним % на остаток. Ставка может меняется, в

зависимости от рыночной ситуации.

На данный момент процент на остаток в Interactive Brokers начисляется в

4. Interactive Brokers налогообложение.

С налогами в IB все достаточно просто. По дивидендам применяется

налоговая ставка в размере 10% – и они автоматом удерживаются

брокером. НО 3% от полученной суммы дивидендов вам необходимо

самому доплатить в налоговую в следующем году до 30 апреля.

13% налог на прирост капитала в случае купли-продажи акций. Т.е. если вы

купили акцию дешевле, а продали дороже, то с этой разницы вам все 13%

необходимо доплатить в России.

5. Interactive Brokers w-8ben.

Это специальная форма, которая заполняется российским инвестором для

того, чтобы он мог экономить на налогах. Если эту форму не заполнять, то

с вас будут удерживать 30% налогов с дивидендов, против 10%. К счастью,

данная форма заполняется автоматически при открытии счета у Interactive

Brokers и почти никто этого не замечает.

6. Interactive Brokers – контакты, телефон, почта,

способы связи.

Да, у IB есть даже служба поддержки по телефону 8_800_100_85_56,

который работает ежедневно с 9_18 по будням, отвечают естественно на

русском языке. Можно еще по почте и через тикет (чат)

Больше постов про Interactive Brokers у меня в блоге на Смартлаб. И группе Вконтакте.

Кому интересно, то посмотрите

«IB – лучший онлайн-брокер по оценкам Barron’s, самый низкозатратный для трейдера и инвестора, крупнейший розничный брокер в мире. Торговый терминал Trade Workstation (TWS). Interactive Brokers подключена более чем к 100 площадкам по всему миру: NYSE, NASDAQ, CME, TSE, LSE, ICE, DTB, FWB, Euronext, CHI-X, HKFE, SEHK, SGX, TSEJ, ASX и т.д. На едином брокерском счете можно торговать акциями, облигациями, опционами, фьючерсами, CFD и ETF.»

Всегда ваш, Виктор Бавин )

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

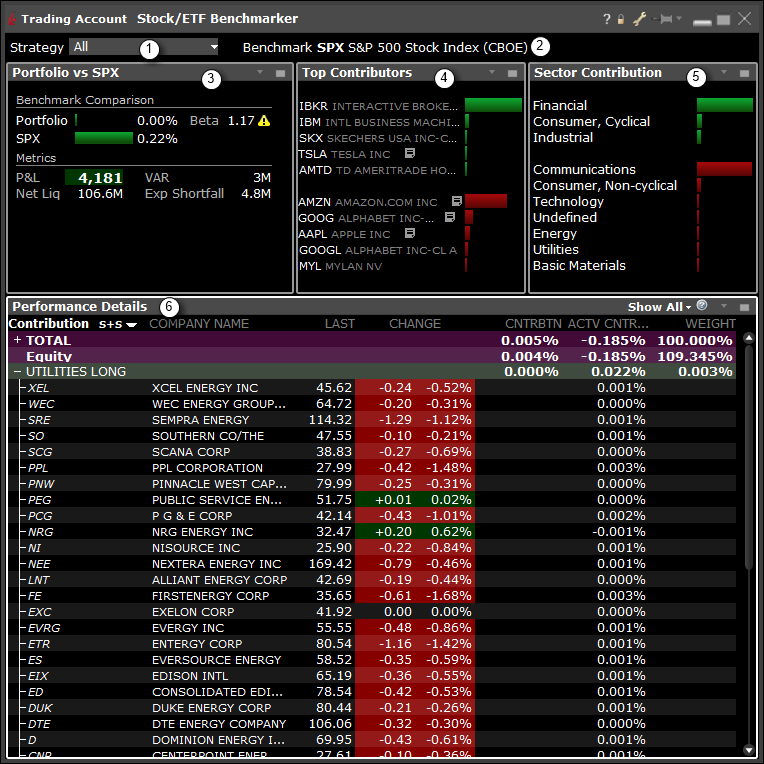

Сопоставительный анализ акций/ETF

Позволяет сравнить портфель с заданным вами индексом-ориентиром (англ. benchmark index) за текущий день, а также оценить степень участия и вес отдельных позиций.

Откройте инструмент:

Интерфейс

Расчеты

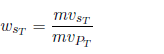

Вес в портфеле

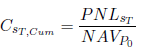

В текущее время (T) вес ценной бумаги «s» в портфеле «P» выражается как:

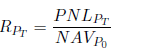

Доходность портфеля за день

Общая прибыль портфеля за день отображается в окне сравнения в правом левом углу. В текущее время (T) прибыль за день выражается как:

Участие в доходах портфеля

Участие ценной бумаги «s» в доходности портфеля «P» за период (0; T), где «T» является текущим временем, выражается как:

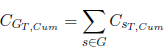

Участие сектора в доходах портфеля

Общее участие сектора (или другой группы) «G» в доходности портфеля «P» за определенный период (0; T) выражается как:

Пример длинной и короткой ПиУ

Если сторона позиции меняется в ходе дня, например, при ее обращении,(клиент закрывает позицию и открывает противоположную на то же количество акций), то ПиУ длинных и коротких составляющих общей позиции отслеживается по отдельности.

Для сделки с каждой ценной бумагой, у которой есть реализованная ПиУ, мы делим эту ПиУ на короткую/длинную согласно тому, произошла ли покупка или продажа.

Затем мы рассчитываем участие длинных/коротких позиций и сравниваем его с индексом. Для примера ниже предположим, что:

| Действие | Количество | Символ | Реализованная ПиУ | Чистая позиция |

|---|---|---|---|---|

| Покупка | 100 | ABC | — | 100 |

| Продажа | 200 | ABC | 10 USD | -100 |

| Покупка | 200 | ABC | 10 USD | 100 |

| Продажа | 200 | ABC | 10 USD | -100 |

При отображении веса длинной и короткой позиции по ABC мы смотрим на текущий вес. Поэтому если сейчас у клиента короткая позиция по ABC, но в какой-то момент дня она была длинной, то в строке веса короткой позиции ABC отобразится отрицательное значение (у коротких позиций отрицательная рыночная стоимость), а в строке веса длинной позиции ABC будет «0» (поскольку у клиента отсутствуют акции ABC).

Примечания:

Уведомления

Торговля акциями, опционами, фьючерсами, валютой, иностранным капиталом или фикс. доходом несет существенные риски убытков. Торговля опционами подходит не всем инвесторам. Дополнительная информация доступна в «Особенностях и рисках стандартных опционов». Чтобы получить копию документа, нажмите сюда.

Ваш капитал незащищен, и ваши убытки могут превысить размер первоначальных инвестиций.

Interactive Brokers (U.K.) Limited уполномочена и регулируется Инспекцией по контролю за деятельностью финансовых организаций (FCA). Регистрационный номер FCA – 208159.

Interactive Brokers LLC находится под надзором US SEC и CFTC, а также является участником программы компенсаций SIPC (www.sipc.org);

в редких случаях в отношении продуктов действует программа UK FSCS.

Перед тем как приступить к торговле, клиентам следует ознакомиться с важными уведомлениями о рисках, представленными на нашей странице Предупреждения и отказ от ответственности.

Чтобы ознакомиться со списком участников IBG по всему миру, нажмите сюда.

Торговля акциями, опционами, фьючерсами, валютой, иностранным капиталом или инструментами с фикс. доходом несет существенные риски убытков.

Торговля опционами связана с риском и подходит не всем инвесторам. Дополнительная информация доступна в документе Особенности и риски стандартных опционов, также известный как уведомление об опционах (ODD). В качестве альтернативы, чтобы получить экземпляр документа, позвоните по тел. 312-542-6901. Перед тем как приступить к торговле, клиентам следует ознакомиться с важными уведомлениями о рисках, представленными на нашей странице Предупреждения и уведомления. Маржинальная торговля подходит только опытным инвесторам с высокой рискоустойчивостью. Вы можете потерять больше своего начального капиталовложения. Дополнительную информацию можно найти на странице Ставки маржинального кредита. Торговля фьючерсами на ценные бумаги связана с высоким уровнем риска и подходит не всем инвесторам. Ваши потери могут превысить размер вашего начального капиталовложения. Прежде чем торговать фьючерсами на ценные бумаги, прочтите Уведомление о рисках торговли фьючерсами на ценные бумаги. Структурированные продукты и продукты с фикс. доходом (такие как облигации) являются сложными финансовыми инструментами, которые связаны с повышенным риском и подходят не всем инвесторам. Прежде чем торговать ими, ознакомьтесь с Предупреждением о рисках и отказом от ответственности.

Более подробная информация о IBKR ATS доступна на сайте SEC.

Нереализованная прибыль

Что такое Нереализованная прибыль?

Прибыль реализуется, когда позиция продается с прибылью. Возможно, что если нереализованная прибыль не будет продана вовремя, потенциальная прибыль может быть стёрта, если позиция потеряет значение прибыли до того, как она будет продана.

Ключевые моменты

Как работает нереализованная прибыль

Нереализованная прибыль возникает, когда текущая цена ценной бумаги выше, чем цена, первоначально уплаченная инвестором за ценную бумагу, за вычетом брокерских сборов. Многие инвесторы рассчитывают текущую стоимость своих инвестиционных портфелей на основе нереализованной стоимости. Как правило, прирост капитала облагается налогом только тогда, когда он продается и реализуется.

Когда присутствует нереализованная прибыль, это обычно означает, что инвестор считает, что у инвестиций есть место для более высокой будущей прибыли. В противном случае они продали бы сейчас и признали бы текущую прибыль. Кроме того, нереализованная прибыль иногда возникает из-за того, что удержание инвестиций в течение длительного периода времени снижает налоговое бремя прибыли.

Учет нереализованной прибыли

Нереализованная прибыль против нереализованного убытка

Нереализованная прибыль и нереализованные убытки часто называют «бумажной» прибылью или убытком, поскольку фактическая прибыль или убыток не определяется до закрытия позиции. Позиция с нереализованной прибылью может в конечном итоге превратиться в позицию с нереализованным убытком по мере колебаний рынка и наоборот.