Что такое налоги простыми словами

Значение слова «налог»

Источник (печатная версия): Словарь русского языка: В 4-х т. / РАН, Ин-т лингвистич. исследований; Под ред. А. П. Евгеньевой. — 4-е изд., стер. — М.: Рус. яз.; Полиграфресурсы, 1999; (электронная версия): Фундаментальная электронная библиотека

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством (см. налоговое право). Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

Под налогом понимается принудительное изымание государственными налоговыми структурами денежных средств с физических и юридических лиц, необходимое для осуществления государством своих функций.

НАЛО’Г, а, м. Государственный сбор, взимаемый с населения. Взимать н. Обложить налогом. Прямые налоги. Косвенные налоги. Подоходный н. Сельскохозяйственный н.

Источник: «Толковый словарь русского языка» под редакцией Д. Н. Ушакова (1935-1940); (электронная версия): Фундаментальная электронная библиотека

нало́г

1. установленный государством (местной властью) для граждан и юридических лиц обязательный платёж в казну государства или местной власти ◆ При каждой подати, которую мы налагаем на народ твоим именем, он делает вычисление, соображая справедливость сего налога с возможностию оный платить. И. А. Крылов, «Почта Духов, или Учёная, нравственная и критическая переписка арабского философа Маликульмулька с водяными, воздушными и подземными духами», 1789 г. (цитата из НКРЯ)

Фразеологизмы и устойчивые сочетания

Делаем Карту слов лучше вместе

Спасибо! Я обязательно научусь отличать широко распространённые слова от узкоспециальных.

Насколько понятно значение слова перетопить (глагол), перетопили:

Что такое налоги простыми словами

Уровни налогов

Какие же бывают налоги? Начать стоит с того, что Налоговый кодекс делит все налоги на три вида в зависимости от того, кто устанавливает и вводит тот или иной налог. Итак, выделяют федеральные, региональные и местные налоги. Соответственно федеральные вводятся руководством страны, региональные устанавливаются правительством конкретного региона, а местные – администрацией конкретного муниципального образования. Для наглядности стоит привести несколько примеров. Налогами на уровне федерации являются НДС, НДФЛ и другие. В качестве региональных налогов и сборов рассматриваются: транспортный, налог на игорный бизнес и другие. К местным же относятся: земельный, сбор средств на имущество физических лиц и другие. Стоит понимать, что уровень того или иного налога не соответствует уровню бюджета, в который он поступает. Проще говоря, федеральный налог на прибыль организаций не перечисляется в полном размере в федеральный бюджет, а распределяется следующим образом: 17% от суммы обязательного платежа отправляется в бюджет региона, где зарегистрирована организация, и лишь 3% от этой суммы направляется в федеральный бюджет. Таким образом, в данной теме огромное количество нюансов и нужно проявить внимательность при изучении того или иного вопроса в тематике налогов.

Конкретные виды налогов

Далее необходимо рассмотреть кратко каждый вид налога и его объект налогообложения для более полного понимания.

НДС – продажа товаров, акцизы – продажа подакцизных товаров (этиловый спирт, горючее), НДФЛ – доход, полученный гражданином, налог на имущество организаций – недвижимое имущество, находящееся на балансе предприятия, налог на игорный бизнес- конкретные вещи, используемые в данном бизнесе (игорный стол, игровой автомат и пр.), транспортный налог – различные транспортные средства (автомобили. лодки, воздушный транспорт и пр.), земельный налог – земельный участок, налог на имущество – объект недвижимости (дом, квартира, гараж и пр.).

Заключение

Из всего вышеописанного следует сделать вывод о том, что для того, чтобы быть законопослушным налогоплательщиком необходимо быть готовым перечислять довольно большую часть своих денежных средств в бюджеты различных уровней. так как налоги предусмотрены практически на всё, что имеет место в жизни обычного человека: заработная плата, автомобиль, недвижимость и даже покупки в магазинах (продавец вкладывает размер НДС в стоимость продукта и таким образом конечным плательщиком данного налога выступает покупатель).

Чтобы отлично разбираться в вопросах налогообложения, рекомендуем вам пройти учебный курс практического ведения налогового учета на предприятии в Москве.

Налог

Содержание

Доктринальные определения налога

Витте, Сергей Юльевич: «Налоги — принудительные сборы (пожертвования) с дохода и имущества подданных, взимаемые в силу верховных прав государства ради осуществления высших целей государственного общежития».

Я. Таргулов, русский советский экономист: «Налог есть такая форма доходов государства или каких-либо других общественно-принудительных единиц, когда эти доходы, получаемые с имущества граждан, являются односторонней их жертвой, без получения ими какого-либо эквивалента, вытекают из природы государства как органа власти и служат для удовлетворения общественных потребностей».

К. Эеберг, немецкий экономист: «Отношение плательщика к государству выставляет налог не как специальное воздание за выгоды от принадлежности государству, а как обязанность гражданина, его жертву, вносимую им на поддержание и развитие целого».

Б. Г. Мильгаузен, русский финансист: «Податями и налогами в тесном смысле слова называются те пожертвования, которые подданные дают государству».

Жан Симонд де Сисмонди (1819): «Налог — цена, уплачиваемая гражданином за полученные им наслаждения от общественного порядка, справедливости правосудия, обеспечения свободы личности и права собственности. При помощи налогов покрываются ежегодные расходы государства, и каждый плательщик налогов участвует таким образом в общих расходах, совершаемых ради него и ради его сограждан».

Бу Свенссон: «Налог — это цена, которую мы все оплачиваем за возможность использовать общественные ресурсы для определённых общих целей, например, обороны и оказывать воздействие на распределение доходов и имущества между гражданами».

Иван Иванович Янжул (1898): «Односторонние экономические пожертвования граждан или подданных, которые государство или иные общественные группы, в силу того, что они являются представителями общества, взимают легальным путём и законным способом из их частных имуществ для удовлетворения необходимых общественных потребностей и вызываемых ими издержек».

Николай Тургенев, русский экономист (1818): «Налоги — это суть средства к достижению цели общества или государства, то есть цели, которую люди себе предполагают при соединении своём в общество или при составлении государств. На сем основывается и право правительства требовать податей от народа. Люди, соединившись в общество и вручив правительству власть верховную, вручили ему вместе с сим и право требовать налогов».

А. А. Исаев (1887): «Налоги — обязательные денежные платежи частных хозяйств, служащие для покрытия общих расходов государства и единиц самоуправления».

А. А. Соколов (1928): «Под налогом нужно разуметь принудительный сбор, взимаемый государственной властью с отдельных хозяйствующих лиц или хозяйств для покрытия производимых ею расходов или для достижения каких-либо задач экономической политики без предоставления плательщикам его специального эквивалента».

Виды налогов

Все налоги подразделяются на несколько видов:

Прямые и косвенные

Аккордные и подоходные

Прогрессивные, регрессивные или пропорциональные

Подоходные налоги сами делятся на три типа:

Основные функции налогов

Налоги выполняют одновременно пять основных функций: фискальную, распределительную, регулирующую, стимулирующую и контролирующую.

Можно назвать также воспроизводственную подфункцию, которая предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Налоговая нагрузка, налоговое бремя

Уровень налогов страны часто измеряется как общая доля налогов в валовом внутреннем продукте (ВВП). ОЭСР публикует данные уровня налогообложения в странах-членах.

| Страна | Полный налог | Налоги на доходы, прибыль, прирост капитала и т. д. | Социальные взносы и пенсии | Налоги на имущество и т. п. | Налоги на товары и услуги | Прочие налоги |

|---|---|---|---|---|---|---|

Канада Канада | 33,3 | 16,6 | 4,8 | 3,3 | 7,9 | 0,7 |

Мексика Мексика | 18,0 | 5,0 | 2,8 | 0,3 | 9,5 | 0,4 |

США США | 28,3 | 13,9 | 6,6 | 3,1 | 4,7 | 0,0 |

Австралия Австралия | 30,8 | 18,2 | — | 2,7 | 8,2 | 1,5 |

Япония Япония | 28,3 | 10,3 | 10,3 | 2,5 | 5,1 | 0,1 |

Южная Корея Южная Корея | 26,5 | 8,4 | 5,5 | 3,4 | 8,3 | 0,9 |

Новая Зеландия Новая Зеландия | 35,7 | 22,5 | — | 1,9 | 11,3 | 0,0 |

Австрия Австрия | 42,3 | 12,7 | 14,2 | 0,6 | 11,7 | 3,1 |

Бельгия Бельгия | 43,9 | 16,5 | 13,6 | 2,3 | 11,0 | 0,1 |

Чешская республика Чешская республика | 37,4 | 9,4 | 16,2 | 0,4 | 11,1 | 0,3 |

Дания Дания | 48,7 | 29,0 | 1,0 | 1,9 | 16,3 | 0,1 |

Финляндия Финляндия | 43,0 | 16,9 | 11,9 | 1,1 | 12,9 | 0,2 |

Франция Франция | 43,5 | 10,4 | 16,1 | 3,5 | 10,7 | 2,8 |

Германия Германия | 36,2 | 11,3 | 13,2 | 0,9 | 10,6 | 0,2 |

Греция Греция | 32,0 | 7,5 | 11,7 | 1,4 | 11,4 | 0,0 |

Венгрия Венгрия | 39,5 | 10,0 | 12,9 | 0,8 | 14,9 | 0,9 |

Исландия Исландия | 40,9 | 18,5 | 3,1 | 2,5 | 16,5 | 0,3 |

Ирландия Ирландия | 30,8 | 12,1 | 4,7 | 2,5 | 11,1 | 0,4 |

Италия Италия | 43,5 | 14,7 | 13,0 | 2,1 | 11,0 | 2,7 |

Люксембург Люксембург | 36,5 | 12,8 | 10,2 | 3,6 | 9,9 | 0,0 |

Нидерланды Нидерланды | 37,5 | 10,9 | 13,6 | 1,2 | 11,2 | 0,6 |

Норвегия Норвегия | 43,6 | 21,0 | 9,1 | 1,1 | 12,4 | 0,0 |

Польша Польша | 34,9 | 8,0 | 12,0 | 1,2 | 13,3 | 0,4 |

Португалия Португалия | 36,4 | 9,4 | 11,7 | 1,4 | 13,7 | 0,2 |

Словакия Словакия | 29,4 | 5,8 | 11,7 | 0,4 | 11,3 | 0,2 |

Испания Испания | 37,2 | 12,4 | 12,1 | 3,0 | 9,5 | 0,2 |

Швеция Швеция | 48,3 | 18,7 | 12,6 | 1,2 | 12,9 | 2,9 |

Швейцария Швейцария | 28,9 | 13,2 | 6,7 | 2,4 | 6,5 | 0,1 |

Турция Турция | 23,7 | 5,6 | 5,1 | 0,9 | 11,3 | 0,9 |

Великобритания Великобритания | 36,1 | 14,3 | 6,6 | 4,5 | 10,5 | 0,2 |

Согласно Основным направлениям налоговой политики Российской Федерации на 2011 год и на плановый период 2012 и 2013 годов величина налоговой нагрузки в 2000—2008 годах находилась на уровне 35 — 36 % ВВП. Также сказано, что достигнутый уровень налоговой нагрузки в долгосрочной перспективе может оказаться ниже экономически оправданного уровня.

Под налоговой нагрузкой на предприятие следует понимать отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия. Реальным плательщиком налога является тот субъект, который является: — владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения; — пользователь объектом налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования. (Источник: Табала, Д. Ч. Налогообложение как фактор повышения конкурентоспособности предприятий Беларуси / С. А. Пелих, Д. Ч. Табала // Финансы. — 2004. № 11. — С. 73-76.)

Влияние налогов на экономику

Государство может устанавливать налоги по разным причинам: от перераспределения доходов населения до устранения внешних экономических эффектов. Воздействие налогов можно рассматривать как на микро-, так и на макроэкономическом уровнях.

С точки зрения макроэкономики

Упоминания о налогах в искусстве

В советском мультипликационном фильме Чиполлино принц Лимон сообщил о том, что после введения налога на воздух, жители этого сказочного города стали меньше дышать. Поэтому он приказывает ввести ещё налог на осадки. Налоговая ставка равняется: за обыкновенный дождь — 100 лир, за проливной дождь — 200 лир, дождь с громом и молнией — 300 лир, град — 400 лир.

Налоги — что это (определение), их назначение, виды, функции и контроль уплаты налогов

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Жить в правовой стране – это значит не только быть защищенным государством и иметь социальные гарантии, но и выполнять обязанности по отношению к нему.

К таковым относится и уплата налогов. Что это такое, для чего они нужны, и как классифицируются – об этом расскажем в статье.

Что такое налог

Экономическая, социальная и политическая жизнь на определенном участке территории, называемом страной, регулируется государством. Выполнение функций государства в указанных рамках нуждается в финансовом обеспечении.

Оно осуществляется из казны государства, которая состоит из бюджета (финансовой составляющей) и государственной собственности. Наполнение бюджета в основном проводится посредством взимания с юридических и физических лиц специальной платы за все полученные ими доходы. Эти сборы называются налогами.

Вывод: налоги – это принудительно взимаемая с юридических и физических лиц плата, являющаяся финансовым обеспечением функционирования государства.

Взимание налогов – насущная необходимость, выполнение которой поручено налоговым органам.

Налоговая система государства – это совокупность следующих компонентов:

Основной документ, который регулирует все взаимоотношения в рамках налоговой системы России (исчисление, уплата налогов, наказание за нарушения) – это Налоговый Кодекс (НК) РФ.

Терминология

Для улучшения восприятия материала рассмотрим основные термины, принятые в налоговой сфере:

Например, если гражданин трудоустроен, то его налоговым агентом является работодатель, он (или бухгалтер предприятия) рассчитывает налог, удерживает ее с заработной платы работника и перечисляет в бюджет;

Например, гр. Иванов сдавал квартиру по договору найма в течение года. Полученная сумма дохода является базой налогообложения, и в нашем примере, допустим, составляет 180 тыс. руб. Следовательно, гр. Иванов должен уплатить в казну государства налог на доход физического лица (НДФЛ) = 13 % (утвержденная ставка). Сумма выплат составит 23400 руб.;

Функции налогов

Всего различают 4 функции заложенные в налоговые сборы, которые схематично показаны на приведенном ниже рисунке и подробно расписаны чуть ниже.

Фискальная функция налогообложения является основной. Ей отводится главная роль – наполнение государственной казны денежными средствами.

Фискалить – это значит, собирать сведения и передавать их.

Налоговые органы контролируют налогоплательщиков и накладывают санкции на нарушителей, тем самым стимулируя своевременную и в полном объеме уплату налогов.

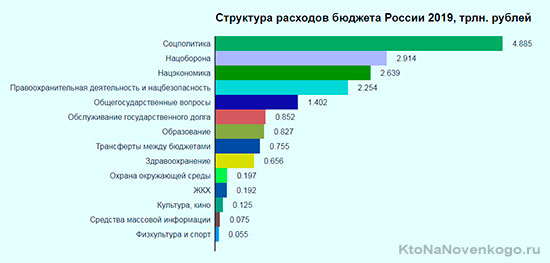

Распределительная функция состоит в том, чтобы разделять денежные средства, полученные при налогообложении физических и юридических лиц. Поступив в казну, деньги выделяются на различные социальные и прочие государственные проекты. Вот как будут распределены средства государственного бюджета в 2019 году:

*при клике по картинке она откроется в полный размер в новом окне

Контрольно-учетная функция налогообложения позволяет вести контроль и учет хозяйственной деятельности физических и юридических лиц, выявлять источники доходов и расходов. Кроме того, надежный контроль не дает возможности криминализации экономики.

Стимулирующая функция налогов заключается в поддержке некоторых видов хозяйственной деятельности через применение налоговых льгот. Это касается сельского хозяйства, малого бизнеса, самозанятых граждан (кто это?).

Виды и классификации налогов

Классификация налогов зависит от фактора классификации. Традиционно их принято разделять по таким критериям:

Далее проанализируем каждый вид налогов немного подробней.

Прямые и косвенные виды налогов

Прямые налоги – это те, которые имеют явный характер, т. е. взимаются непосредственно с физического или юридического получателя каких-либо доходов.

Величина выплаты зависит от суммы дохода. В таблице ниже перечислены все виды прямых налогов. Они устанавливаются в процентном соотношении к налогооблагаемой базе.

Например, налог на доходы физ. лиц в нашей стране равен 13 %. Следовательно, если начислил работодатель своему сотруднику Иванову заработную плату 30 тыс. рублей, значит, должен заплатить за Иванова в казну 3900 руб. (это 13 % от 30 тыс.).

К косвенным относятся налоги, которые начисляются на товары и услуги как бы «прицепом».

Пример: производитель мебели ИП Сидоров изготовил и выставил на продажу шкаф. С учетом всех затрат и предполагаемой прибыли Сидоров установил цену на свое изделие в размере 10 тыс. руб.

Но ИП Сидоров «тертый калач», и знает, что от стоимости проданного шкафа он должен будет заплатить в казну налог на добавленную стоимость» (НДС). С 2019 года НДС равен 20 %. Поэтому Сидоров выставляет свой шкаф на продажу не за 10 тыс., а за (10 тыс. + 20 %) = 12 тыс. руб.

Следовательно, покупатель заплатит при покупке 12 тыс. руб., и, таким образом, станет плательщиком налога (но не налоговым агентом!). Производитель (он же продавец) ИП Сидоров станет после факта продажи шкафа налоговым агентом НДС (посредником между покупателем и казной государства). Получая в кассу 12 тыс. руб., он обязан 2 из них заплатить в форме НДС.

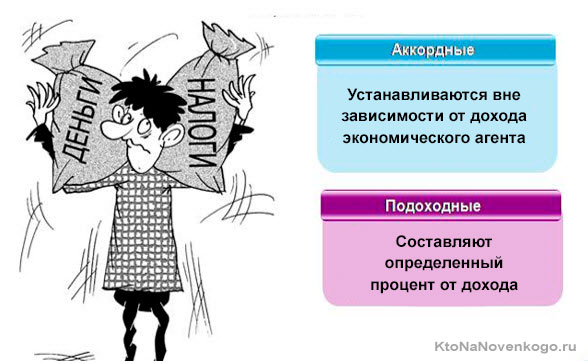

Аккордные и подоходные виды налогов

Подоходные налоги зависят от величины полученного дохода. Ранее в статье мы рассмотрели пример с НДФЛ (что это?).

Возьмем еще один: налог на прибыль компании. Налогооблагаемой базой в данном случае является доход за вычетом производственных и прочих издержек, затрат на рекламу, обучение, научно-исследовательские мероприятия. На оставшуюся после вычетов сумму прибыли начисляется налог с тарифной ставкой 20 %.

Аккорд в музыке – это одновременное звучание нескольких звуков. Аккордное налогообложение предполагает, что размер выплат не зависит от величины налогооблагаемой базы. Образно говоря – это несколько налогов, рассчитанных усреднено и уплаченных «аккордом» (одновременно).

Примером в РФ может служить единый налог на вмененный доход (ЕНВД). Доход называется вмененным, потому что не исчисляется каждый налоговый период индивидуально для конкретного налогового агента, а является предполагаемым, рассчитанным для определенного вида деятельности. ЕНВД – это специальный режим налогообложения, заменяет несколько выплат.

Федеральные, региональные и местные виды налогов

Напомню, что уплаченные налогоплательщиками деньги, перечисляются в государственный бюджет.

Его структура подчинена строгой иерархии:

Посмотрите, как распределяются налоги по бюджетам разных уровней:

Существуют и комбинированные варианты. Примером является налог на прибыль организаций. Общая процентная ставка = 20 % (ст. 284 НК РФ). 2 % из уплаченной суммы направляется в Федеральный бюджет, а 18 % — в местный.

Прогрессивные, регрессивные и пропорциональные налоги

В этом типе классификации (по соотношению налоговой ставки к объекту налогообложения) различают три вида, схематично показанных и кратко описанных на расположенном ниже рисунке:

Рассмотрим на примерах, как исчисляются указанные виды налогов:

Вывод: чем выше доход, тем больше сумма налога. Она пропорциональна доходу. Пример: НДФЛ с единой ставкой 13 % (кроме выигрышей).

Вывод: чем выше доход, тем меньше соотношение суммы налога и дохода. В качестве примера можно привести страховые отчисления в Пенсионный фонд: 22 % — если налогооблагаемая база не превышает 1150000 руб., 10 % нужно уплатить при превышении указанной суммы.

Вывод: чем выше доход, тем больше сумма налога. Причем увеличивается и соотношение суммы налога и дохода (сравните с пропорциональным принципом налогообложения).

Контроль налогов

Налоговый контроль – это способ обеспечения законности хозяйственной деятельности физических и юридических лиц.

Соблюдение законности – основа экономической безопасности государства. Контроль за правильностью начисления, своевременностью уплаты налогов поручен Федеральной налоговой службе (ФНС).

Чем конкретно занимаются налоговые органы:

Основной метод контроля – это налоговая проверка.

Данное мероприятие состоит из нескольких действий:

Хотите знать больше об экономике и происходящих в ней процессах? Читайте наш блог и начинайте мыслить масштабно!

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (7)

Меня возмущает существенное повышение размера налога на недвижимое имущество, особенно, если это имущество является единственным жильём. По логике государства единственное жильё — это какое-то излишество что-ли?

А всё это случилось из-за того, что для определения налоговой базы стали использовать кадастровую стоимость недвижимости. Могли бы тогда хоть снизить налоговую ставку для единственного жилья, а не драть по полной.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДС каждый месяц, но мы к нему уже привыкли.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДФЛ каждый месяц, но мы к нему уже привыкли.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДФЛ каждый месяц или НДС, но мы к ним уже привыкли.

Василий: все же, это один из самых низких в абсолютном выражении налогов. Куда неприятнее платить НДФЛ каждый месяц или НДС, но мы к ним уже привыкли.

Все говорят, что у нас низкие налоги и это правда. Только вот и зарплаты у нас тоже низкие, не надо об этом забывать. Одно дело, получать в Европе 2-3 тысячи евро и платить с них даже 40%, а другое — это получать в среднем 250-300 долларов. Думаю разница есть.

Притом налоги постоянно повышаются и придумываются новые. Государству все мало. И при этом фактически исчезла как класс бесплатная медицина (что есть сейчас, назвать трудно) и бесплатное образование.

Илья: Вы страну, о которой пишите уточняйте. Могу догадаться, что это государство ближнего зарубежья (относительно России).

Все говорят, что в Европе зарплаты большие (и налоги, доходящие до 75%), но не надо забывать что коммуналка и оплата жилья у них чудовищно дорогие.

В Париже семья из двух работающих человек (около пяти тысяч евро суммарного дохода) и двух детей не может отложить пятьдесят евро в месяц на летний отпуск.

Извините, комментирование этой статьи закрыто