Что такое налоги и налогообложение

Что такое налоги и налогообложение

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

1. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

2. Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 29.11.2014 N 382-ФЗ)

(см. текст в предыдущей редакции)

3. Под страховыми взносами понимаются обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования.

Для целей настоящего Кодекса страховыми взносами также признаются взносы, взимаемые с организаций в целях дополнительного социального обеспечения отдельных категорий физических лиц.

(п. 3 введен Федеральным законом от 03.07.2016 N 243-ФЗ)

Налоги: их виды и функции

Налоги — это обязательные платежи в государственный бюджет на безвозмездной основе. В статье определим, что такое налоги, каковы сущность, функции и виды, принципы налогообложения.

Определимся с понятиями

Совокупность всех фискальных обязательств (налогов, сборов, взносов, пошлин и иных налоговых платежей) представляет собой налоговую систему государства. Исчерпывающий перечень фискальных сборов устанавливается на федеральном уровне. Местные и региональные власти не вправе вводить дополнительные виды налогообложения.

Такое имеют «налоги» понятие; виды и функции фискальных обязательств определяются их ключевым назначением: пополнением доходной части бюджета. То есть основной доход государства — это сборы и взносы граждан и предприятий.

Налоги: сущность, функции, виды

Ключевая сущность фискальных платежей заключается в том, что государство взимает часть доходов налогоплательщиков для обеспечения деятельности органов власти.

Все фискальные обязательства имеют сложную классификацию по различным принципам. Далее рассмотрим основные налоги, их виды, сущность и понятие для каждого платежа.

Классификация налоговых платежей

Ключевая группировка подразумевает разделение всех фискальных обязательств на три группы:

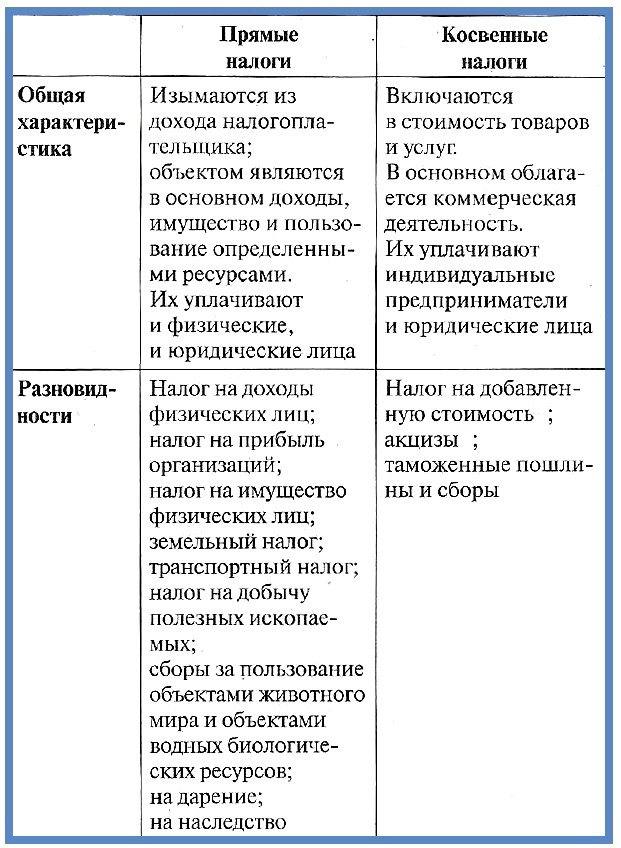

Вторая по значимости группировка — классификация по способу изъятия. Выделяют прямые и косвенные обязательства. К прямым относят те сборы, которые налогоплательщики уплачивают напрямую с полученного дохода, прибыли, имущества. К примеру, НДФЛ, имущественный, земельный, транспортный сбор.

Косвенные — это надбавка определенного рода, которая включается в стоимость товара, работы или услуги. Например, НДС или акциз.

Итоги и выводы

Итак, определим, что такое налоги, их виды и функции, кратко.

Налоговые обязательства — это обязательные платежи в пользу государства, которые имеют индивидуальный, безвозмездный характер. Выполняют четыре основные функции: фискальную (пополнение бюджета), распределительную (перераспределение средств), регулирующую (утверждение норм и правил налогообложения), контрольную (надзор за полнотой и своевременностью расчетов).

Что такое налоги и налогообложение

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

Структура налога

Системы налогообложения

Функции налогов

Виды налогов

По способу изъятия: прямые и косвенные (табл.).

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

Налоговая система РФ: понятие, элементы и структура

Кратко об истории системы налогообложения в России

Налоговая система РФ начала формироваться после распада СССР, а именно в декабре 1991 года. Тогда был принят закон «Об основах налоговой системы РФ». Он вводил в действие новые налоги и сборы, к примеру, НДС, подоходный налог, акцизы на алкогольную и табачную продукцию и другие. В 1998 году была утверждена 1-я часть Налогового кодекса РФ, в 2000-м — 2-я часть. Этот кодекс стал главным законодательным актом в российской налоговой системе. НК РФ определил взаимоотношения государства и налогоплательщиков, структуру и элементы российской налоговой системы.

Отдельно стоит выделить образование государственных органов по надзору за налогообложением в Российской Федерации. В 1990 году была создана Государственная налоговая инспекция, которая затем была преобразована в Государственную налоговую службу. В 1998 году появилось Министерство по налогам и сборам. В 2004 году оно было реорганизовано, и его функции перешли к Минфину РФ. С этого же года начала функционировать хорошо знакомая нам Федеральная налоговая служба, которая осуществляет свою деятельность до сих пор.

Налоговую систему РФ можно определить как совокупность всех налогов и сборов, принятых в России, а также администраторов налогов и сборов (государственных органов) и их плательщиков.

Структура российской системы налогов подразумевает комплексное взаимодействие всех ее составляющих элементов: налогов (а с 2017 года также страхвзносов) и сборов, их плательщиков, правовой основы и государственных органов.

Структура налоговой системы РФ имеет 3 уровня:

Уровень налога определяет соответствующий уровень бюджета, зачислению в который он подлежит.

Поскольку налоговая система РФ имеет 3-уровневую структуру, законодательная база о налогах и сборах также делится на 3 уровня:

Научные сотрудники Нижегородского государственного университета им. Н.И. Лобачевского провели исследование, оценив риски и эффективность различных налоговых систем на разных уровнях бюджетной системы. Ознакомиться с выводами доктора экономических наук М. Ю. Малкиной и ее помощниками можно в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о федеральных, региональных и местных налогах читайте в этой статье.

Элементы налоговой системы Российской Федерации

Как уже отмечалось ранее, налоговая система РФ, предполагает взаимодействие всех ее элементов и комплексный подход к решению налоговых задач. Все составляющие элементы образуют налоговую структуру РФ.

В структуру налоговой системы России включены:

Теперь рассмотрим каждый элемент российской налоговой системы более подробно.

Налоги и сборы, установленные в России, обязательны к уплате для тех категорий налогоплательщиков, на которых возложена обязанность по их уплате в соответствии с положениями НК РФ. Понятие налога и сбора определено в НК РФ.

Субъектами налогообложения являются налогоплательщики (юридические и физические лица) и налоговые агенты, то есть те, кто, согласно НК РФ, уплачивает налоги и сборы. В качестве примера налоговых агентов можно привести предприятия и организации, которые рассчитывают и перечисляют НДФЛ с начисленных доходов своего персонала, а также подают соответствующую налоговую отчетность (6-НДФЛ) после окончания налогового периода (года).

К системе налоговых органов РФ относятся:

Минфин РФ определяет главные направления налоговой политики нашего государства, прогнозирует налоговые поступления и вносит предложения по улучшению налоговой системы РФ в целом. В его ведомстве находится ФНС РФ как исполнительный орган государственной власти.

Главными функциями ФНС РФ являются:

О налоговых проверках читайте в нашей одноименной рубрике «Налоговые проверки».

ФНС РФ — это объединенная система всех налоговых органов. Единая централизованная система налоговых органов состоит из:

Какие бывают налоги в РФ

Всего в нашей стране насчитывается 14 налогов: 8 федеральных, в том числе государственная пошлина, 3 региональных и 3 местных. Немного обособленно стоят 5 специальных систем налогообложения. Также обособленно выделим страхвзносы и новый экспериментальный режим налогообложения самозанятых лиц, введенный с 2019 года.

Подробнее об эксперименте по налогообложению самозанятых читайте здесь.

Федеральные налоги на всей территории нашего государства имеют одинаковые налоговые ставки, правила расчета и перечисления в соответствии с НК РФ. К ним относятся:

В эту категорию попадают и специальные налоговые системы: УСН, раздел продукции, ЕСХН и ПСН (патент).

Региональные налоги также утверждаются НК РФ на федеральном уровне. Власти регионов имеют возможность изменять условия налогообложения по своему усмотрению и в пределах, принятых Налоговым кодексом. Например, регионы могут устанавливать налоговую ставку, но не более размера, прописанного в НК РФ. Все изменения закрепляются законами субъектов РФ. Сюда относится транспортный налог, налог на игорный бизнес, на имущество организаций. Органы регионального управления также могут вводить в действие специальные налоговые режимы и вносить в них собственные изменения, но согласно положениям НК РФ.

Местные налоги, впрочем, как и остальные налоги и сборы в России, также утверждаются НК РФ. Местные органы самоуправления могут вносить в них изменения и дополнения в рамках Кодекса. К местному налогообложению относятся:

В зависимости от порядка взимания налоги можно разделить на 2 основные категории: прямые и косвенные. Прямые налоги начисляются непосредственного на доход либо стоимость имущества налогоплательщика. Косвенные налоги включаются в стоимость товаров, услуг и работ. Фактически их уплачивает покупатель продукции, а продавец выступает в роли посредника между косвенным налогом и государством. В Российской Федерации косвенных налога всего 2: НДС и акцизы. Все остальные являются прямыми.

Виды систем налогообложения в РФ: основная, УСНО и т. д.

Выбор системы налогообложения в России для хозсубъектов – важное мероприятие, позволяющее определить налоговое бремя для бизнеса. Рассмотрим основные виды налогообложения в России.

Налоговая система РФ включает в себя 5 режимов налогообложения плюс еще один экспериментальный (с 2019 года):

Данный режим присваивается хозсубъекту автоматически сразу после регистрации в ИФНС. Его могут использовать как ООО, так и ИП. Налогоплательщик вправе перейти на спецрежим при соблюдении установленных налоговым законодательством условий.

УСНО вправе применять налогоплательщики, у которых:

Данный режим вправе использовать только сельхозпроизводители.

О подробностях применения ЕСХН читайте в рубрике «ЕСХН».

ПСН вправе применять исключительно индивидуальные предприниматели. Смысл данного режима заключается в том, что коммерсант покупает патент на определенный срок, не превышающий 12 месяцев.

Подробности см. здесь.

Как лучше выбрать систему налогообложения

Данный режим имеет самую высокую налоговую нагрузку:

Налогообложение

Для вашего удобства страница вобрала в себя всю самую свежую

информацию о налогообложении!

Как учитываются доходы от реализации работ с длительным производственным циклом?

При выполнении указанных работ (если их поэтапная сдача не предусмотрена) цена договора на их реализацию распределяется налогоплательщиком следующим образом: между отчетными периодами, в течение которых выполняется договор, равномерно или пропорционально доле фактических расходов отчетного периода в общей сумме затрат, определенных в смете.

Возникшие расходы относятся налогоплательщиком к затратам текущего отчетного (налогового) периода в общеустановленном порядке, т. е. при методе начисления.

Читать далее.

Налог на прибыль: определяем расходы на производство и реализацию

Разъяснено, как в целях налогообложения прибыли учесть расходы, связанные с подготовкой к строительству завода.

Если деятельность организации направлена на получение прибыли, она учитывает расходы в целях налогообложения не только в периоде получения доходов, но и в том, когда она их не получает.

НК РФ подразделяет расходы на производство и реализацию на прямые и косвенные. Все расходы, отнесенные в учетной политике налогоплательщиком к последним, формируют убыток отчетного года. Прямые расходы могут быть учтены при определении налоговой базы лишь в том периоде, когда будет реализована готовая продукция.

Расходы по разработке проектной документации, приобретению прав, оформлению разрешительных документов, связанные с созданием амортизируемого имущества, формируют его первоначальную стоимость. Они учитываются в целях налогообложения через механизм амортизации.

Иные затраты (в т. ч. содержание офисного помещения, зарплата управленческого персонала, командировочные и представительские расходы) даже при отсутствии доходов могут относиться к косвенным, признаваемым в целях налогообложения в текущем отчетном периоде, если они обоснованные и документально подтверждены.

Читать далее.

Облагается ли НДФЛ приобретаемая организацией для своих сотрудников питьевая вода?

Организация приобретает питьевую воду для своих сотрудников. В данном случае работники могут получать доходы в натуральной форме, организация может выполнять функции налогового агента. В этих целях организация должна оценивать и учитывать экономическую выгоду, получаемую сотрудниками. Если при потреблении сотрудниками питьевой воды отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную сотрудником, то дохода, облагаемого НДФЛ, не возникает.

Читать далее.

Счета-фактуры можно выставлять и получать в электронном виде

Читать далее.

Даны разъяснения по заполнению декларации по налогу на прибыль организаций

Соответствующий порядок утвержден приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730@. Он содержит перечень доходов, не включаемых в налоговую базу, а также расходов, учитываемых в целях налогообложения отдельными категориями налогоплательщиков.

Такие доходы и расходы отражаются в Приложении к налоговой декларации. При этом с указанием кодов с 650 по 950 приводятся данные о суммах расходов, учтенных для целей налогообложения в отчетном (налоговом) периоде.

Так, по кодам видов расходов 650 и 651 отражаются суммы отчислений на формирование Российского фонда технологического развития, а также иных отраслевых межотраслевых фондов финансирования НИОКР, учтенных налогоплательщиком для целей налогообложения в пределах 1,5% его доходов (валовой выручки) – лимита, установленного налоговым законодательством.

Соответственно, в Приложении к декларации отражаются суммы расходов, произведенных отдельными категориями налогоплательщиков, с учетом их нормирования в целях налогообложения прибыли организаций.

Читать далее.

Решение налогового органа может быть передано в электронном виде

Регламентирован порядок передачи налоговыми органами в электронном виде по ТКС документов, используемых ими при реализации своих полномочий. Речь идет, в частности, о решениях, принимаемых в ходе налогового контроля; уведомлениях о вызове налогоплательщика; мотивированных заключениях; решениях о возмещении НДС и акцизов. Обязательно использование сертифицированных средств ЭЦП. Документ формируется на бумажном носителе, подписывается и регистрируется в налоговом органе. Не позднее следующего рабочего дня он отправляется налогоплательщику в зашифрованном виде. В течение последующего дня налоговому органу приходит подтверждение даты отправки и квитанция от налогоплательщика о приеме документа. В ней указывается дата его получения. Налогоплательщик может отказаться принять документ, если он направлен ему по ошибке, не соответствует установленному формату либо отсутствует ЭЦП уполномоченного должностного лица. В этом случае он передает в налоговый орган уведомление об отказе в приеме. Участвующий в обмене специализированный оператор связи фиксирует дату направления документа, формирует ее подтверждение, подписывает его ЭЦП и высылает одновременно обоим участникам обмена. При направлении документов в электронном виде бумажный экземпляр налогоплательщику не передается. Если налоговый орган не получил квитанцию о приеме, документ направляется в бумажном виде. Участники информационного обмена обязаны хранить все отправленные и принятые документы (включая технологические) с ЭЦП, а также сертификаты ключей подписи. Формам документов, используемых налоговыми органами при реализации своих полномочий, присвоены коды КНД (классификатора налоговых документов).

Читать дальше.

Некоторые налоговые споры: ФНС России доводит позицию ВАС России

Приведен обзор постановлений Президиума ВАС России по налоговым спорам, касающимся НДС, налогов на прибыль и имущество организаций, НДПИ, НДФЛ, а также необоснованной налоговой выгоды. Уделено внимание применению ЕСХН, ЕНВД и УСН, налоговым проверкам и рассмотрению их материалов, привлечению к налоговой ответственности. Речь также идет о досудебном урегулировании споров, взыскании налогов, исчислении процессуальных сроков, спорах о взыскании с налоговых органов судебных расходов (убытков), применении АПК РФ в налоговых правоотношениях.

Так, у инспекции нет правовых оснований для взыскания с налогоплательщика сумм налоговых санкций, увеличенных на 100%, если до совершения правонарушения – основания для принятия решения о привлечении к налоговой ответственности – он не привлекался к ответственности за аналогичное противоправное деяние.

Налогоплательщик не может быть привлечен к ответственности, если отсутствует его вина в совершении налогового правонарушения.

НК РФ установлен обязательный досудебный порядок обжалования в вышестоящий налоговый орган решений, принимаемых по результатам налоговых проверок. Решение об отказе в возмещении заявленной налогоплательщиком суммы налога, а также о частичном ее возмещении (как основанные на установленных в ходе проверки обстоятельствах) обжалуются в суд только после того, как вышестоящим налоговым органом рассмотрена соответствующая жалоба налогоплательщика. Проверены его доводы и обстоятельства, явившиеся основанием как для отказа в возмещении, так и для принятия решения о привлечении (об отказе в привлечении) к налоговой ответственности.

Читать далее.

Налоги и налогообложение: консультации специалистов

Аналитические статьи по вопросам налогообложения

Доходы будущих периодов в учете и отчетности

Перед тем как формировать бухгалтерскую отчетность, нужно удостовериться, что в составе доходов будущих периодов нет остатков средств, которые на сегодняшний день к этой категории уже не относятся. Если они есть, их следует списать.

На основании приказа Минфина России начиная с отчетности за 2011 год утратил силу пункт 81 Положения по ведению бухгалтерского учета и отчетности2, регламентировавший понятие «доходы будущих периодов». Означает ли это, что данная категория больше не может применяться в учетной практике? Очевидно, нет.

Читать далее.

НДС по сделкам в условных единицах у продавца

Правила определения налоговой базы по НДС по договорам в условных единицах теперь отражены непосредственно в Налоговом кодексе. Рассмотрим последствия изменений в налогообложении указанных сделок у продавца в ситуации, когда отгрузка и оплата произведены после 1 октября 2011 года. Оформление договорных отношений с привязкой к курсу ведущих мировых валют на сегодняшний день, когда в ситуации экономической нестабильности отдельные светила в сфере экономики время от времени поговаривают о новой волне мирового финансового кризиса, по-прежнему остается актуальным для российских компаний. Контрагенты достаточно часто заключают договоры в валюте или условных денежных единицах (у. е.), в которых обязательство об оплате предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у. е.

Читать далее.

Налоговые проверки. Советы бухгалтеру

В жизни любой компании наступает день, когда налоговая инспекция решает провести проверку. Налоговики при проверках должны соблюдать нормы Налогового кодекса и не превышать свои полномочия. Именно для этого руководителю и бухгалтеру компании необходимо знать свои права и права контролеров, чтобы проверка проходила в рамках закона и ее результаты были верными. Мы попросили Елену Ивановну Читая, заместителя начальника отдела камеральных проверок Межрайонной инспекции ФНС России № 48 по городу Москве, помочь разобраться в сложных вопросах, которые могут возникнуть при проведении налоговых проверок.

Читать далее.

В настоящее время широко практикуется в целях поддержания взаимного сотрудничества существующим и потенциальным контрагентам организации преподносить во время официальных переговоров, а также в качестве праздничных подарков сувенирную продукцию (календари, ручки, блокноты и т. п.) с логотипом организации. Каков порядок налогового учета затрат на производство такой продукции, разъясняют эксперты службы Правового консалтинга ГАРАНТ И. Остафий и О. Монако. Налоговый учет расходов на сувенирную продукцию зависит от мероприятия, в рамках которого она передается.

Читать далее.

Письма Минфина и ФНС России с комментариями

Организация и ее обособленное подразделение расположены в одном регионе: куда следует подавать декларацию по налогу на прибыль?

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 25 ноября 2011 г. N 03-03-06/1/781 О предоставлении налоговой декларации по налогу на прибыль налогоплательщиками, имеющими обособленные подразделения

Налог на прибыль: как подтвердить расходы на перевозку грузов автомобильным транспортом?

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 25 ноября 2011 г. N 03-03-06/1/780 О подтверждении расходов на перевозку грузов автомобильным транспортом

Как заполняется декларация по земельному налогу?

Приказ Федеральной налоговой службы от 28 октября 2011 г. № ММВ-7-11/696@ «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронном виде и Порядка ее заполнения»

Налог на имущество организаций: новые формы декларации и расчета по авансовому платежу

Приказ Федеральной налоговой службы от 24 ноября 2011 г. № ММВ-7-11/895 “Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения»