Что такое международная кредитная карта

Банковские карты для расчетов по всему миру

1 комментарий 20,889 просмотров

С середины прошлого века в мире начали активно создаваться международные платежные системы. Быстрыми темпами развивалась торговля и бумажные деньги стали тормозить эти процессы. Для быстрых безналичных расчетов использовалась чековая книжка, но позже ей на смену пришла банковская карта.

За годы своего существования она преобразовалась из кусочка картона в пластиковую карту с чипом, которой можно пользоваться практически в любом уголке мира. Теперь это международная кредитная карта.

История создания

Толчком для внедрения банковских карт послужила безналичная система расчетов, возникшая в США в сороковых годах. Этому поспособствовало бурное развитие торгового рынка. Первой на рынке в 1950 году появилась кредитка Diners Club, выпущенная для богатых клиентов. Она позволяла использовать кредитные средства без ограничения. В середине шестидесятых годов в Лондоне был установлен первый банкомат.

Конец семидесятых ознаменовался выходом на рынок международных платежей ведущих производителей банковских карт – Visa и MasterCard. Последняя из них в 1991 году выпускает первую дебетовую карту под названием Maestro. Обе компании в начале века приходят к соглашению о выпуске стандартных бесконтактных карт с использованием чипа.

В СССР подобный тип расчета особого развития не получил. В основном его внедряли в качестве средства платежа зарубежные компании. Первая золотая карта Eurocard была выпущена Внешэкономбанком в 1991 году, а уже через два года Кредо Банк предоставил для своих клиентов карточку Visa.

Можно сказать, что за рубежом банковские карты развивались от кредитных к дебетовым. В России этот процесс развивался наоборот: банки выдавали клиентам карты, по которым те могли пользоваться своими средствами, и по ним можно было получить кредит.

В современном мире практически у каждого человека имеется международная карта. Она дает возможность в любое время и в любом месте мира производить денежные расчеты, не используя бумажных денег.

Платежные системы MasterCard и Visa помогают миллионам своих клиентов, путешествующих по миру: владельцы международных банковских карт могут со скидкой покупать билеты, бронировать гостиницы и приобретать различные страховки.

Банковская карта

При их изготовлении используется пластик. Он имеют стандартный вид: на одной стороне может находиться любое изображение и логотип платежной системы, а также чип. Также на этой стороне наносится шестнадцатизначный номер – он содержит информацию о банке, его расположении, платежной системе.

Здесь же имеется информация о владельце банковской карточки и сроке ее действия. На обратной стороне наносится полоска для подписи владельца и код безопасности для проведения расчетов в интернете. Он состоит из трех знаков и получается специальным генерированием.

Банковское учреждение выдает клиенту платежную карту после заключения договора, в котором указываются обязанности и права по использованию и обслуживанию банковской карты. После сверки документов и подачи заявления некоторое время уходит на ее изготовление.

Важно! Если возникли непредвиденные обстоятельства при пользовании карточкой, необходимо сразу обращаться в сервисный центр банка. А в случае нахождения за границей в центры обслуживания платежных систем Visa или MasterCard.

При совершении расчетов картами используют электронные терминалы, которые производят ее авторизацию. Авторизация представляет собой запрос к банку о проведении расчетной операции. Положительный ответ означает наличие на ней средств, позволяющих провести операцию.

Международные платежные системы

Результатом конкуренции на международном рынке стало мировое лидерство платежных систем MasterCard и Visa. Такого высокого положения они добились благодаря гибкости своих платежных инструментов.

Стоимость и условия обслуживания двух этих систем сходны. Главное отличие состоит в используемой за основу валюте. Платежная система MasterCard применяет при расчетах евро, а Visa использует для этого доллар.

Большое число стран при расчетах принимают банковские карты двух этих платежных систем, но по общему объему операций лидирует Visa. В мировом рейтинге обе эти системы делят первое и второе места. В России 85% выпущенных карточек принадлежит системам Visa и MasterCard.

Более 20% международного рынка банковских карт принадлежит компании American Express. Ограниченность использования является результатом повышенных требований, предъявляемых к организациям, сотрудничающим с данной платежной системой.

В основном она используется жителями Северной Америки и Западной Европы. Также она интересна для путешественников. В последнее время данная система внедряется на российский рынок банковских услуг. С ней сотрудничают банки Русский стандарт и ТКС.

Виды банковских карт

На данный момент банковские учреждения могут выпускать следующие виды карт:

В зависимости от используемых при расчете средств первые два вида имеют различные названия.

Кредитные

Выступают в роли кредита, причем многоразового. При погашении заемной суммы можно опять воспользоваться кредитом. При использовании кредита на его сумму начисляются проценты.

Если денежные средства не используются, комиссионные отчисления отсутствуют. Кредит, которым можно воспользоваться определяется в индивидуальном порядке при составлении договора с банком.

Дебетовые

Служат заменителем бумажных денег. Дебетовой можно рассчитываться, если на счету клиента находится достаточная сумма им же внесенных средств. Дебетовыми картами можно оперировать в интернете.

Банк также определяет минимальное количество средств на счету при достижении, которого расчетные операции прекращаются. Для разблокировки счета его необходимо пополнить.

Предоплаченные

При приобретении на ней уже находится определенная сумма. Она не пополняется и не обналичивает, а используется только для покупок. Примером может служить подарочная карта.

Международные пластиковые карты

Рассмотрим самые востребованные банковские карты двух ведущих платежных систем:

Использование международных банковских карт позволяет расширить границы при проведении финансовых операций. Также дает возможность свободно путешествовать по миру, не задумываясь об обмене валюты и сохранности денег.

3 самых выгодных варианта международных банковских карт

Платежные системы могут быть локальными, национальными и международными. К числу выпускающих международные банковские карты относятся всем известные Visa и MasterCard, а также чуть менее распространенные American Express, JCB Card (Япония), Union Pay (Китай) и Diners Club Intl (США).

Сегодня при выборе международной банковской карты нет необходимости обращать внимание на то, в какой стране она будет использоваться, поскольку и Виза, и МастерКард имеют одинаковое хождение по всему миру. Ранее считалось, что для стран Еврозоны предпочтительнее иметь при себе МастерКард, а в государствах, где основной валютой является доллар США – Визу.

Гораздо важнее уделить внимание следующим параметрам, делающим обладание международной карточкой особенно приятным и выгодным:

Мы подобрали ТОП-3 международных банковских карт, выпускаемых российскими банками в долларах США, с самыми привлекательными условиями обслуживания.

Аэрофлот Gold от Сбербанка

Карта категории Visa Gold выпускается (на выбор клиента) в рублях, евро или долларах США и может быть использована для бесконтактной оплаты.

Особенности

Кобрендинговая карта идеально подходит для тех, кто часто путешествует, благодаря подключенной бонусной программе «Аэрофлот Бонус».

Преимущества и недостатки

Золотая карточка «Аэрофлот» обладает множеством преимуществ, которые особенно оценят те, кто много разъезжает по миру:

Недостатком карточки можно назвать дорогое обслуживание – 120 долл.США в год и отсутствие начисления процентов на остаток.

Ключевые условия

Для подачи заявки на оформление данного пластика лицу старше 18 лет необходимо с паспортом (либо с другим удостоверением личности) обратиться в удобный для вас офис Сбербанка, предъявить карточку участника программы «Аэрофлот Бонус» (если таковая имеется) и подписать необходимые документы. Таким образом Вам не составит труда купить золотую карту Аэрофлота.

«Финансовая независимость» от Московского Индустриального Банка

Дебетовую карточку категории MasterCard Platinum с возможностью бесконтактной оплаты можно открыть в долларах США, евро или рублях.

Особенности

По этой карточке можно не только получать кэшбек до 7%: на остаток средств начисляются проценты из расчета 1,5% годовых, первые 3 операции по снятию наличных в банкоматах других банков производятся без удержания комиссий и многое другое.

Преимущества и недостатки

Список преимуществ платиновой карточки от Московского Индустриального банка более чем внушительный:

Основной и, пожалуй, единственный недостаток этой международной банковской карты – высокая ежемесячная плата за обслуживание, которой, однако, можно избежать.

Ключевые условия

Оформить карточку могут лица в возрасте 18 лет, оставившие заявку на сайте банка.

Visa Gold Travel от ФК «Открытие»

Золотая карточка Travel (с тарифным планом «Оптимальный») выпускается бесплатно в одной из трех основных валют (рубли, американские доллары или евро) и может быть привязана к смартфону посредством программ Android Pay, Samsung Pay или Apple Pay.

Особенности

Владельцы этого пластика получают возвращать до 10% покупок, при этом ежемесячной оплаты можно избежать при соблюдении одного из трех минимальных условий:

Преимущества и недостатки

У карточки Travel, выпускаемой ФК «Открытие», имеются следующие преимущества:

К недостаткам стоит отнести комиссию за конвертацию в размере 1–2%, платное смс-информирование (59 рублей в месяц) и отсутствие начисления процентов на остаток в валюте.

Ключевые условия

Оформить карточку можно на сайте банка, после чего она будет доставлена владельцу в любой из 36 городов России.

Подведем итоги

Какая международная банковская карта является лучшей? Рассмотрим основные критерии:

Что такое международная кредитная карта?

Условия кредитования

Существует несколько международных платежных систем, которые обеспечивают расчеты между финансовыми учреждениями разных стран.

Самыми популярными являются Visa и MasterCard. Главное различие между ними заключается в конвертации валют. Для карт Visa она осуществляется через доллар, а для MasterCard – через евро. Соответственно, при выборе платежной системы следует учитывать валюту той страны, в которой нужно будет расплачиваться кредиткой. Так, если использовать Visa в Европе, придется заплатить комиссию за конвертацию дважды: сначала из рублей в доллары, а затем из долларов в евро.

Российские банки предлагают оформить кредитки международных платежных систем на таких условиях.

| Название карты | Платежная система | Лимит кредитования, руб. | Процентная ставка | Льготный период, дн. | Стоимость годового обслуживания |

| Тинькофф Платинум | MasterCard | 300 000 | от 19,9% | до 55 | 590 рублей |

| ВТБ 24 Карта впечатлений | Visa | 750 000 | 26% | до 50 | Бесплатно при ежемесячных покупках от 25 000 рублей |

| Райффайзен «Все Сразу» | Visa | 600 000 | от 29% | до 50 | 1490 рублей |

| Альфа-банк | MasterCard Standart | 300 000 | от 23,99% | до 100 | 990 рублей |

| Ренессанс | MasterCard World | 200 000 | от 24,9% | до 55 | бесплатное |

Кредитный лимит и точный размер процентной ставки устанавливаются для каждого клиента и зависят от таких факторов:

При выполнении всех условий договора сумма доступных заемных средств в дальнейшем может быть увеличена.

Совет! При выборе кредитки необходимо обращать внимание на наличие дополнительных платежей и комиссий.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц. Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

Требования к заемщику

Ни один банковский продукт невозможно получить без паспорта. Также может потребоваться предоставление следующих документов:

Перечень необходимых требований нужно уточнять непосредственно в выбранном банке.

Как получить международную кредитку

Для получения международной банковской карточки следует подать соответствующие заявление. Сделать это можно двумя способами:

Далее придется дождаться решения о выдаче кредитки. В случае, когда клиента устраивают предлагаемые банком условия, заключается договор и осуществляется передача пластикового продукта.

Кредитки некоторых банков могут относиться к разным платежным системам, при подаче заявки необходимо уточнить этот момент.

Доставка карточки производится исходя из возможностей финансового учреждения. Клиенту может быть предложены следующие варианты:

После получения кредитка активируется и становится готовой к использованию.

Способы погашения задолженности

Особенно внимательно нужно следить за образованием задолженности находясь заграницей, учитывать начисление комиссии за конвертацию валюты. Это позволит избежать штрафных санкций.

Особенности международной кредитки

Международная кредитная карта имеет некоторые особенности:

Чтобы пользоваться кредиткой эффективно, необходимо ознакомиться со всеми ее возможностями и аккуратно соблюдать условия договора.

Как выбрать банковскую карту для поездки за границу и пользоваться ей в путешествии

Часто случается так, что карта, которой вы без проблем пользовались внутри России, оказывается почти бесполезной или очень невыгодной за границей. Причина в том, что при расчетах в поездках имеет значение больше правил и нюансов, которые мы не замечаем при использовании внутри страны. Но большинства таких ситуаций можно избежать, если помнить обо всех нюансах использования карт в путешествиях.

В этой статье вы найдете основные правила пользования банковских карт за границей. Вы узнаете, какую карту взять для поездки, как происходит обмен валют, и что делать в случае утраты карты. Наши советы помогут вам избежать лишних переплат и потери денег.

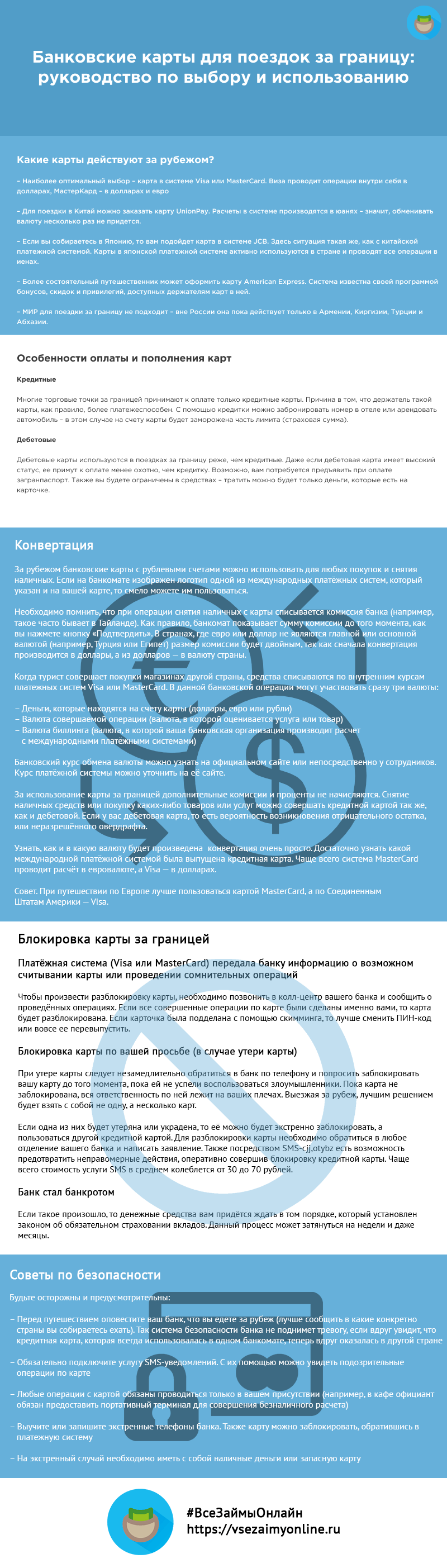

Какие карты действуют за рубежом?

Первое, на что нужно обратить внимание при выборе карты для путешествий – это платежная система, в которой она выпускается. От нее зависит, в каких странах будет действовать карта, в какой валюте будут проходить внутренние операции, и какие дополнительные преимущества она предоставит держателю. Ситуации, в которых можно использовать карты наиболее популярных в России и мире систем:

Второй важный параметр – это тип карты: кредитная или дебетовая. Кредитная карта предоставляет лимит, в пределах которого можно свободно тратить деньги. Но у нее есть несколько недостатков – оформить такую карту сложнее, а долг по лимиту затем придется возвращать с процентами. Дебетовая карта, в отличие от кредитной, позволяет тратить только личные деньги, которые хранятся на ее счету. Для небольшой поездки достаточно дебетовой карты, но если планируются крупные траты, то стоит оформить кредитку.

Третий признак, по которому нужно выбирать карту – статус и технические параметры. Необходимый минимум – это классическая именная карточка с чипом и магнитной полосой. Такие карты свободно принимаются к оплате в большинстве стран. Моментальную неименную карту за границу лучше не брать – они действуют не везде и имеют низкий статус. Хорошим вариантом будет золотая, платиновая или премиальная карта – для таких карт часто предусмотрены различные дополнительные бонусы. Среди статусных карточек есть предложения, доступные любым клиентам – не только состоятельным.

Также большое значение имеет валюта карточки. Для путешествий стоит оформить карту со счетом в иностранной валюте. Можно, конечно, использовать и рублевую карту – при оплате валюта покупателя автоматически обменяется в валюту продавца. Но при этом перечисление денег займет больше времени, а комиссия за конвертацию будет выше.

Для поездок в Европу подойдет карта в евро, в иных ситуациях – в долларах. Карты в других валютах – например, в фунтах стерлингов, юанях или иенах – выпускаются редко. Можно оформить мультивалютную карту – она позволит вам пользоваться одновременно счетами в нескольких валютах.

Важно, чтобы банк, в котором вы оформляете карту, был достаточно крупным и надежным. Такой банк всегда останется на связи, часто имеет хорошую репутацию за рубежом и не потеряет лицензию, пока вы будете в поездке. Такими банками можно назвать Сбербанк, ВТБ и Промсвязьбанк. Хорошим вариантом также будет банк с иностранным участием (например, Райффайзенбанк, ЮниКредит или Росбанк). При необходимости вы можете обратиться в иностранное отделение этого же банка или другого банка из той же финансовой группы.

Обращайте внимание на курс обмена валюты – желательно, чтобы он был близок к установленному Центробанком – и комиссию за эту операцию.

Опытные путешественники советуют оформить для поездок несколько карт разных типов в разных валютах и платежных системах. У каждой из них будет свое назначение. Одной можно пользоваться для покупок, второй – для бронирования номеров в отелях и аренды транспорта, третьей – для снятия наличных, четвертой – в случае утери основных карт.

Особенности оплаты и пополнения карт

При использовании банковских карт за границей справедливы те же правила, что и для России. Однако, при расчетах в другой стране могут возникнуть нюансы, которые зависят от типа карты. Для дебетовых и кредитных карточек существуют отдельные особенности и правила, которые необходимо учитывать – так вы не останетесь без денег и избежите переплат. Рассмотрим эти нюансы подробнее.

Кредитные

Многие торговые точки за границей принимают к оплате только кредитные карты. Причина в том, что держатель такой карты, как правило, более платежеспособен. С помощью кредитки можно забронировать номер в отеле или арендовать автомобиль – в этом случае на счету карты будет заморожена часть лимита (страховая сумма). Если использовать для той же цели дебетовую карточку, то может быть заморожен весь счет.

Снимать наличные с кредитной карты не стоит. К комиссии за снятие добавится плата за обмен валюты – так переплата за операцию будет выше. Кроме того, снятие наличных во многих случаях прекращает действие беспроцентного периода и увеличивает ставку по кредитке.

Не забывайте о том, что долг по кредитке нужно погашать каждый месяц. Если вы стараетесь укладываться в льготный период, чтобы не платить процентов – продолжайте делать это и в поездке. Если уложиться не получается, то достаточно вносить минимальные платежи.

Желательно завести отдельный счет или вклад «до востребования» для пополнения карты по мере необходимости. Стоит открыть его в том же банке и в в той же валюте, что и кредитку.

Что касается карт рассрочки, то их за границу лучше не брать. Такая карта обычно принимается только у партнеров банка и только внутри страны. Одним из исключений можно назвать Халву: так как карта изначально была белорусской, то у нее очень много партнеров в этой стране. Лучше оформить для поездки обычную кредитку – если вы активно пользуетесь рассрочкой и погашаете ее в срок, то кредитную карту вам одобрят с большей вероятностью.

Дебетовые

Дебетовые карты используются в поездках за границу реже, чем кредитные. Даже если дебетовая карта имеет высокий статус, ее примут к оплате менее охотно, чем кредитку. Возможно, вам потребуется предъявить при оплате загранпаспорт. Также вы будете ограничены в средствах – тратить можно будет только деньги, которые есть на карточке. Не советуем вам использовать дебетовую карту для аренды авто – вы рискуете остаться с замороженным счетом на весь срок действия аренды.

В отличие от кредитки, дебетовая карта позволяет более свободно снимать наличные. При этом за такую операцию могут взиматься повышенные комиссии со стороны обоих банков – выпустившего карту и владеющего банкоматом. Отдельно оплачивается обмен валюты при снятии. Если вы планируете использовать наличные, то лучше заранее снять крупную сумму – так комиссия будет меньше, чем при снятии нескольких небольших сумм.

Некоторые банки имеют партнеров или подразделения в других странах, которые позволяют снимать деньги без комиссии – заранее уточните наличие таких банков в нужной стране. Если банк входит в международную финансовую группу, то вы можете воспользоваться банкоматами других банков – у них комиссия будет ниже или отсутствует. Например, клиент Росбанка может снять деньги в устройствах любых банков группы Societe Generale, в которую входит банк. Реже встречаются предложения, позволяющие выводить наличные бесплатно в любых странах.

Также учтите, что некоторые российские банки выпускают дебетовые карты как кредитные с нулевым лимитом, а кредитные – как дебетовые с овердрафтом. Из-за этого у вас могут возникнуть проблемы при проведении расчетов за границей (например, при оплате аренды кредитная карта будет распознаваться как дебетовая, и деньги на ней будут заморожены полностью). Вычислить такую карточку до ее выпуска сложно – придется внимательно изучать общие условия договора и отзывы путешественников перед оформлением. После выпуска вы можете дополнительно проверить тип карты – о том, как это сделать, мы расскажем здесь.

Конвертация

За рубежом банковские карты с рублевыми счетами можно использовать для любых покупок и снятия наличных. Если на банкомате изображен логотип одной из международных платежных систем, который указан и на вашей карте, то смело можете им пользоваться.

Когда турист совершает покупки магазинах другой страны, средства списываются по внутренним курсам платежных систем Visa или MasterCard. В данной банковской операции могут участвовать сразу три валюты:

Банковский курс обмена валюты можно узнать на официальном сайте или непосредственно у сотрудников. Курс платёжной системы можно уточнить на её сайте. Предугадать сколько вы потеряете от разницы валют не так уж легко, потому что списание рублей чаще всего происходит с запозданием в два, а то и в три дня от даты совершения покупки, когда курс уже будет совсем другой.

За использование карты за границей дополнительные комиссии и проценты не начисляются. Снятие наличных средств или покупку каких-либо товаров или услуг можно совершать кредитной картой так же, как и дебетовой. Если у вас дебетовая карта, то есть вероятность возникновения отрицательного остатка, или неразрешённого овердрафта (задолженность перед банком).

Блокировка карты за границей

Случаи, в которых банковская карта может быть заблокирована:

Платежная система передала информацию о возможном считывании карты или проведении сомнительных операций

Чтобы разблокировать карту, необходимо позвонить в колл-центр вашего банка и сообщить о проведённых операциях. Если все совершенные операции по карте были сделаны именно вами, то карта будет разблокирована. Если карточка была подделана с помощью скимминга, то лучше сменить ПИН-код или вовсе ее перевыпустить.

Блокировка карты по вашей просьбе (в случае утери карты)

При утере карты следует незамедлительно обратиться в банк по телефону и попросить заблокировать вашу карту до того момента, пока ей не успели воспользоваться злоумышленники. Пока карта не заблокирована, вся ответственность по ней лежит на ваших плечах. Выезжая за рубеж, лучшим решением будет взять с собой не одну, а несколько карт.

Если одна из них будет утеряна или украдена, то её можно будет экстренно заблокировать, а пользоваться другой кредитной картой. Для разблокировки карты необходимо обратиться в любое отделение вашего банка и написать заявление. Также посредством SMS-сообщения есть возможность предотвратить неправомерные действия, оперативно совершив блокировку кредитной карты. Чаще всего стоимость услуги SMS в среднем колеблется от 30 до 70 рублей.

Банк стал банкротом

Если такое произошло, то денежные средства вам придётся ждать в том порядке, который установлен законом об обязательном страховании вкладов. Данный процесс может затянуться на недели и даже месяцы. Здесь более подробно рассказано о том, что делать, если банк потерял лицензию.

Советы по безопасности

Будьте осторожны и предусмотрительны:

Расплачиваться банковской картой за границей очень удобно и часто даже выгодно. Держателям кредитных карт предлагается воспользоваться большим количеством бонусов и скидок, а перевозимые денежные средства не нужно будет декларировать. Но чтобы ваша карта стала действительно выгодной, необходимо соблюдать все важные правила и грамотно готовиться к поездке.

Пользоваться банковскими картами за границей проще, чем наличными. Чтобы избежать возможных проблем, запомните несколько простых правил:

Эти правила помогут вам правильно выбрать карту и не попасть в неудобные ситуации.

Источники

Инфографика

А с чем сталкивались вы при использовании банковских карт за границей? В комментариях вы можете рассказать о своем опыте и поделиться полезными советами.

CEO #ВЗО. С 2011 года плотно изучает тему финансов, в 2017 году получил высшее образование по направлению «Финансы и кредит» со степенью магистра. Руководит проектом, управляет главами отделов и отвечает за создание новых сервисов.