Что такое межбанковская система идентификации

Удаленная идентификация

О проекте

Механизм удаленной идентификации разработан Банком России в рамках реализации Основных направлений развития финансовых технологий на период 2018 — 2020 годов.

Создание и развитие платформы для удаленной идентификации позволяет перевести финансовые услуги в цифровую среду, повысить доступность финансовых услуг для потребителей, в том числе людей с ограниченными возможностями, пожилого и маломобильного населения, а также увеличить конкуренцию на финансовом рынке.

Получение финансовых услуг:

Для реализации механизма удаленной идентификации разработаны нормативные (правовые) акты, а также сформирована технологическая инфраструктура, в том числе Единая биометрическая система, которая совместно с Единой системой идентификации и аутентификации (ЕСИА) обеспечит достоверную идентификацию пользователей.

Процедура для пользователя является бесплатной и добровольной и будет осуществляться только с согласия клиента.

Как начать использовать удаленную идентификацию

01. Пройти первичную регистрацию биометрических данных

Гражданину нужно прийти в один из уполномоченных банков, обладающих правом проводить регистрацию физических лиц в Единой системе идентификации и аутентификации (ЕСИА) и Единой биометрической системе. Такой Банк проведет идентификацию физического лица при личном присутствии, зарегистрирует его в ЕСИА, а также снимет биометрические параметры (сфотографирует и запишет образец голоса) и направит их в Единую биометрическую систему.

02. Получить банковские услуги с помощью удаленной идентификации

Для получения услуги в новом банке гражданину нужно зайти на сайт или мобильное приложение этого банка и выбрать получение услуги с использованием удаленной идентификации.

Далее необходимо пройти авторизацию в ЕСИА и подтвердить свои биометрические данные с помощью смартфона, планшета, ноутбука или стационарного компьютера с камерой и микрофоном.

Для подтверждения своих биометрических данных с мобильного устройства необходимо скачать мобильное приложение Единой биометрической системы. Приложение доступно для скачивания в Google Play и App Store.

После сравнения лица и голоса гражданина с ранее внесенными в Единую биометрическую систему данными, он сможет открыть счет (вклад), получить кредит, сделать перевод, не приходя в банк.

Этапы реализации проекта

2017 год — обеспечено законодательное закрепления возможности проведения удаленной идентификации. 31 декабря 2017 года подписан Федеральный закон № «О внесении изменений в отдельные законодательные акты Российской Федерации».

I кв. 2018 года — создана Единая биометрическая система, с использованием которой осуществляется проведение биометрической идентификации физических лиц.

II кв. 2018 года — приняты подзаконные акты и проведена тестовая эксплуатация Единой биометрической системы банками.

30 июня 2018 года — запущен механизм удаленной идентификации. С этого момента банки постепенно обеспечивают в своих структурных подразделениях сбор биометрических данных по мере готовности их технологической инфраструктуры. На 1 января 2021 года такой сервис предоставляется в более чем в 13,3 тыс. структурных подразделениях банков.

ПОПУЛЯРНЫЕ ВОПРОСЫ И ОТВЕТЫ

Общие вопросы о МСИ

Безопасность

Общие вопросы о МСИ

Mежбанковская система идентификации (МСИ) — это система, используемая для удаленной идентификации клиентов без их личного присутствия и предоставления им услуг с помощью цифровых каналов обслуживания.

Какие данные клиента могут быть переданы из МСИ банкам или иным организациям, осуществляющим финансовые операции?

По собственной инициативе банк или иная финансовая организация не может запросить данные клиента из МСИ.

Как можно узнать, какой банк или иная финансовая организация запрашивала мои данные из МСИ?

В личном кабинете МСИ ведется журнал обращений к данным Вашего профиля.

Доступна ли регистрация в МСИ иностранным гражданам?

В настоящее время регистрация доступна только для иностранных граждан с видом на жительство в Республике Беларусь.

Как войти в МСИ по биометрии?

Рекомендации при создании биометрических шаблонов

Внимание: на устройствах под управлением операционных систем «IOS» и «MacOS» не доступен функционал авторизации (аутентификации) с использованием биометрических данных (в связи с накладываемыми «IOS» и «MacOS» техническими ограничениями на видеозапись в интернет-браузерах).

Изменился номер мобильного телефона

Ошибки, возникающие в процессе регистрации

При возникновении проблем в процессе регистрации необходимо на электронный адрес info@raschet.by направить следующую информацию:

Не актуальные данные в кабинете пользователя

Как удалить информацию обо мне из МСИ?

Удаление информации из МСИ не осуществляется.

Банки и иные финансовые организации могут получать данные только с Вашего согласия, которое предоставляется при регистрации.

Если Вы не проходили процедуру регистрации и не давали согласие – получить Ваши данные банки и иные финансовые организации не смогут.

Если Вы проходили процедуру регистрации и давали согласие – в личном кабинете пользователя МСИ Вы можете заблокировать доступ банков и иных финансовых организаций к данным о себе (как всем банкам, так и отдельным).

В Беларуси будет расширена сфера применения удаленной идентификации посредством МСИ

В Беларуси будут приняты меры по расширению сферы применения удаленной идентификации посредством межбанковской системы идентификации (далее – МСИ). Соответствующее решение принято Указом Президента Республики Беларусь от 18 апреля 2019 г. № 148 «О цифровых банковских технологиях» (далее – Указ № 148) в целях увеличения доступности финансовых услуг.

Основные положения Указа № 148 вступают в силу через шесть месяцев после его официального опубликования. Это время дается Национальному банку и Совету Министров для приведения актов законодательства в соответствие с принятым документом.

Указ № 148 предусматривает, что доступ к информации о клиентах, хранящейся в МСИ, кроме банков получат также страховые организации, профессиональные участники рынка ценных бумаг, лизинговые и микрофинансовые организации, форекс-компании и др. Также будет предусмотрена возможность получения доступа к МСИ государственными органами.

В соответствии с Указом № 148 также предусматривается возможность при проведении идентификации и аутентификации клиентов использовать их биометрические данные (фото- и видеоизображение клиента, голос). При этом для вышеназванных организаций появится возможность совершать сделки при осуществлении банковских, финансовых операций и иной деятельности в электронном виде с применением программно-аппаратных средств и технологий без использования электронной цифровой подписи.

Кроме того, появится возможность совершения сделок при осуществлении банковских и финансовых операций и иной деятельности посредством смарт-контракта.

Для реализации этих возможностей Национальным банком и Советом Министров будут определены:

Принятие соответствующих правовых актов позволит участникам рынка финансовых услуг более активно взаимодействовать с конечным потребителем, в целом повысит уровень доступности финансовых услуг, а также будет способствовать активизации инвестиционной деятельности в стране.

Справочно. Межбанковская система идентификации в Республике Беларусь начала функционировать с 1 октября 2016 г. и позволяет клиентам банков, единожды пройдя процедуру идентификации в личном присутствии в одном из банков, получать обслуживание с помощью цифровых каналов в других банках Беларуси в удобное время. На начало апреля 2019 г. в МСИ зарегистрировались и воспользовались данным сервисом для получения банковских услуг 218,7 тыс. физических лиц.

В настоящее время в МСИ содержится необходимая для идентификации информация о 7,53 млн. физических лиц, 113,2 тыс. юридических лиц и 138,0 тыс. индивидуальных предпринимателей. Например, для физических лиц – это фамилия, имя, отчество (при наличии), гражданство, дата и место рождения, место жительства и (или) место пребывания, реквизиты документа, удостоверяющего личность.

МСИ формируется за счет сведений, получаемых от 26 финансовых организаций Республики Беларусь, в числе которых 24 банка, 1 небанковская кредитно-финансовая организация и ОАО «Банк развития Республики Беларусь». Возможность воспользоваться услугами с использованием МСИ предоставляет 21 банк, а также Национальный банк для получения информации из Кредитного регистра.

Биометрия в банках: что это, зачем и к чему приведет

Что такое биометрические данные

Биометрические данные — это уникальные физические характеристики человека, которые используются для установления (идентификации) или проверки (аутентификации) личности. К ним относятся лицо, движение губ, сетчатка глаза, отпечаток пальца, рисунок вен и голос.

Зачем банки собирают биометрию

Российские банки собирают биометрические данные клиентов в двух направлениях: для собственных целей, чтобы повысить безопасность, удобство и скорость обслуживания клиентов, а также для Единой биометрической системы (ЕБС), которая была запущена Банком России и «Ростелекомом» летом 2018 года. Эта система позволяет гражданам становиться клиентами банков без посещения офиса за счет удаленной идентификации. В двух этих случаях сдача биометрии для клиентов является добровольной.

Собирать данные в ЕБС (изображение лица и цифровой слепок голоса) по закону должны все банки, однако услуги через ЕБС (открытие счета, выдача кредита и проведение платежей) пока оказывают только несколько кредитных организаций:

Скоро к этому списку должны добавится Росбанк, «Русский Стандарт» и РНКБ. Собственные биометрические проекты реализуют не все участники рынка: из крупнейших игроков это делают Сбербанк, ВТБ, Альфа-банк, Почта Банк и «Хоум Кредит».

Способы использования биометрии кредитными организациями

Как происходит сбор биометрии

Для регистрации в ЕБС необходимо один раз посетить отделение банка с паспортом и СНИЛС, а также иметь подтвержденный аккаунт на сайте госуслуг. Если человек еще не является клиентом банка, ему надо открыть счет. Для сдачи своих данных клиент подписывает согласие на их обработку, после чего сотрудники производят запись образца голоса и делают фотографию. Для записи необходимо прочитать три последовательности цифр. Процедура длится не больше десяти минут. В перспективе сдать данные для ЕБС можно будет в МФЦ или в специальном мобильном приложении, рассказал представитель «Ростелекома».

Процедура сдачи биометрии для собственных систем в каждой кредитной организации может отличаться. Например, ВТБ записывает образцы голоса при общении с оператором. Во время записи разговор может вестись на любую комфортную для пользователя тему, чтобы система могла зафиксировать и записать корректный слепок.

Какими законами регулируется сбор биометрии

В настоящее время работа Единой биометрической системы регулируется двумя законами: «Об информации, информационных технологиях и о защите информации», а также «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Согласно им, использование ЕБС в новых сферах может определяться только отдельными законодательными актами.

На рассмотрении в Госдуме сейчас находится законопроект о расширении сферы деятельности ЕБС, его принятие позволит использовать систему без необходимости внесения изменений в отраслевое законодательство, а также приведет к появлению внебанковских сервисов, предоставляющих услуги через ЕБС.

Почему немногие хотят сдавать биометрию в банке

Россияне пока с настороженностью относятся к ЕБС: по последним данным «Ростелекома», на август 2020 года в ЕБС было зарегистрировано около 150 тыс. пользователей. Внутрибанковским проектам клиенты передают свои данные охотнее. Так, Сбербанк собрал около 1 млн данных клиентов (точную цифру банк не раскрывает, но всего у него насчитывается 94 млн клиентов), ВТБ — более 130 тыс. У Почта Банка внутреннюю биометрическую идентификацию по изображению лица прошли все клиенты. Несмотря на то, что сдача биометрии является добровольной, отказавшемуся фотографироваться клиенту будет доступен ограниченный перечень услуг, поскольку банк иначе не сможет гарантировать безопасность всех операций, объяснил 100%-ную сдачу биометрии представитель Почта Банка.

Небольшое число клиентов, готовых воспользоваться услугами ЕБС, связано с недостаточной информированностью граждан о такой возможности, считает представитель «Хоум Кредит». По мнению Емельянова из Почта Банка, чтобы применение биометрических шаблонов стало массовым, нужно, чтобы технология вышла широко за пределы банковской индустрии. Как пояснил представитель «Ростелекома», после принятия законопроекта о сферах применения биометрии появятся новые массовые сервисы: оплата по биометрии, дистанционная сдача экзаменов в образовательных учреждениях, сервисы для нотариусов, судопроизводства, а также другие продукты, которые сейчас находятся на стадии проработки — технической и нормативной.

Еще одна причина — сильно преувеличенные страхи, связанные с возможными утечками биометрических данных, добавляет Емельянов. С точки зрения безопасности ЕБС хорошо продумана, говорит руководитель проектов департамента технологического развития СКБ-банка Альберт Усенко. Записанные фото и голос хранятся в виде математической модели, поэтому ее попадание в руки злоумышленников ничего им не даст, объясняет он: «Ценность представляет связка биометрического контрольного шаблона и набор персональных данных пользователей. Поэтому биометрический контрольный шаблон хранится в ЕБС, а набор персональных данных храниться в Единой системе идентификации и аутентификации (ЕСИА). Они обе расположены в разных местах и никак напрямую между собой не связаны».

Биометрические системы — это надежный и апробированный механизм повышения защищенности дистанционного взаимодействия клиентов с организациями, говорит начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов. Однако, по его мнению, биометрия должна быть дополнительным, а не единственным фактором проверки или подтверждения личности клиента, поскольку фото, видео и голос человека не являются «секретами», как пароли и кодовые слова, а значит, в теории могут быть собраны и использованы без ведома клиентов.

Партнер технологической практики KPMG в России и СНГ Оксана Борисова также видит эффективность применения биометрии в защите от мошенников и считает, что несмотря на риски, ее лучше сдавать для обеспечения безопасности операций и настраивать многофакторное подтверждение проведения операции.

«Наиболее частым сценарием хищения денежных средств является получение данных клиента, необходимых для идентификации и проведения операций в удаленных каналах обслуживания. На сегодняшний день клиент может выбрать различные способы идентификации: обычный PIN-код или пароль, отпечаток пальца, распознавание голоса, проверка с помощью видео и т.д. Ни один из способов не обеспечивает 100%-ную защиту от действий злоумышленников, биометрия — не исключение. Однако использование биометрии в качестве второго или третьего фактора аутентификации может значительно повысить безопасность данных и улучшить клиентский опыт, потому что клиенту не требуется запоминать сложные пароли», — считает Борисова.

Что касается ЕБС, то, по мнению руководителя группы по оказанию услуг компаниям финансового сектора Deloitte Максима Налютина, сдача биометрии важна только в том случае, если клиент собирается активно открывать счета и новые продукты в банках, где он ранее не обслуживался, особенно в условиях эпидемиологических ограничений.

Влияние пандемии на будущее биометрии

Под влиянием пандемии COVID-19 технология начала развиваться быстрее. «За последние полгода по биометрии было предоставлено столько же услуг, сколько за предыдущие полтора года», — пояснил представитель «Ростелекома». Он объяснил это тем, что пандемия сформировала тренд на бесконтактные и дистанционные технологии.

«В сложном 2020 году, когда возникла необходимость перевода всех видов банковских и прочих услуг в дистанционный формат, биометрия стала особенно востребованной. Например, мы наблюдали спрос на использование удаленной идентификации, чтобы стать клиентами банка через мобильное приложение, воспользоваться рядом финансовых услуг, зарегистрироваться и подтвердить учетную запись на портале госуслуг с помощью биометрии», — рассказал директор по инновациям банка «Ак Барс» Дамир Галиев.

ВТБ с помощью голосовой биометрии в контакт-центре уже планирует предоставлять сервисы и услуги, которые ранее были доступны только в офисе, например, разблокировка карт, говорит старший вице-президент банка Чугунов.

Согласно Глобальному исследованию KPMG по банковскому мошенничеству за 2019 год, 67% банковских лидеров инвестируют в инструменты с использованием физической биометрии — голос, отпечатки пальцев, распознавание лиц. Наиболее передовые организации уже вкладываются в развитие более сложной поведенческой биометрии, которая представляет собой сбор уникальных для каждого пользователя набора характеристик, позволяющих составить профиль пользователя и отсеивать мошенников.

Если смотреть на мировой опыт применения биометрии, прежде всего она используется для услуг регистрации новых клиентов в банках и верификации существующих, рассказал руководитель аналитического отдела «Ассоциации ФинТех» Никита Ломов: «Несмотря на то, что пользователи с осторожностью соглашаются на предоставление биометрических данных, мировой опыт показывает, что их использование значительно упрощает процесс взаимодействия клиентов с банками».

Самые известные мировые примеры, по его словам, это:

По аналогии со странами Азии, в России могут начать развиваться сервисы мгновенной оплаты покупок или услуг по индивидуальным чертам лица, считает Ломов:

«Также в ряде европейских стран активно выпускаются биометрические банковские карты, позволяющие пользователям совершать безлимитные операции, для подтверждения которых нужно приложить палец к специальному чипу на карте. Правда, адаптацию данного решения российскими банками предсказать сложно в силу высокого проникновения в России более удобного способа бесконтактной оплаты смартфоном Apple Pay, Android Pay, Samsung Pay и прочих».

Проверка личности и оценка рисков: что такое KYC и AML

Условия современного банкинга предполагают отказ от анонимности операций. Финансовые организации борются за прозрачность транзакций, а кредит можно взять только при предъявлении нескольких документов. Покупка иностранной валюты тоже производится по паспорту. В этой связи в деловом обороте появились аббревиатуры KYC и AML. РБК Тренды разобрались, что это за принципы и как они работают.

Что такое KYC

KYC (Know Your Customer или Know Your Client, Знай своего клиента) — принцип работы финансовых институтов, который обязывает их идентифицировать личность человека перед тем, как тот сможет проводить операции. Эта идентификация служит многим целям: пониманию своей клиентуры, мониторингу операций, снижению рисков, борьбе со взяточничеством и коррупцией.

Понятие KYC появилось в официальных документах Департамента Казначейства по борьбе с финансовыми преступлениями FinCEN США в 2016 году. Именно он ввел формальные требования KYC. Однако то, какие именно данные запрашивать от клиента, решают сами сервисы, так как единого стандарта не существует. К примеру, криптобиржи обычно запрашивают ФИО, дату рождения, почту, номер телефона, страну и адрес проживания, ID (паспорт, права или другой документ).

Примерами процедур KYC можно считать лимиты на снятие наличных со счета или верификацию личности клиента по коду из SMS.

Благодаря этому принципу банк определяет, кто может стать его клиентом, а также может получить базовые данные о клиенте, отслеживать и оценивать его транзакции, повышать безопасность этих транзакций.

Российские банки вводят процедуры биометрического распознавания клиентов. ВТБ, Газпромбанк, Альфа-банк, Россельхозбанк, Промсвязьбанк, Тинькофф Банк, Почта Банк, «Московский кредитный банк» и другие работают с «Ростелекомом» над развитием Единой биометрической системы, которая позволит клиентам этих банков получать все услуги удаленно по образцу лица и голоса. Система Smart-ID уже работает в Эстонии, Литве и Латвии. Она позволяет предоставлять 99% государственных услуг в интернете, а также помогает местным жителям намного быстрее проходить проверки KYC, голосовать онлайн, платить налоги в цифровом виде, покупать криптовалюты и т. д.

В России требования принципа KYC прописаны в ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», а также в «Положении об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Контроль за исполнением принципа ведет комитет по финансовому мониторингу Минфина.

Как работает KYC

Софт для KYC работает по принципу сбора информации для составления базы данных. Специализированное программное обеспечение помогает фирмам управлять процессом проверки личности, позволяя им автоматически определять клиентов с высоким уровнем риска, сокращая при этом вероятность человеческой ошибки и ложных срабатываний.

Процедуры KYC представляет собой многоэтапную операцию, включающую сбор и анализ личной информации клиентов. Чтобы проверить эти данные, учреждения отправляют информацию множеству независимых сторонних проверяющих. Эти организации сравнивают ее с официальными базами данных, чтобы подтвердить, что информация верна и совпадает по всем параметрам. Проверяющие также сопоставляют информацию о человеке с глобальными базами преступников.

С помощью этих процедур финансовые организации и поставщики услуг могут определить уровень риска для каждого клиента.

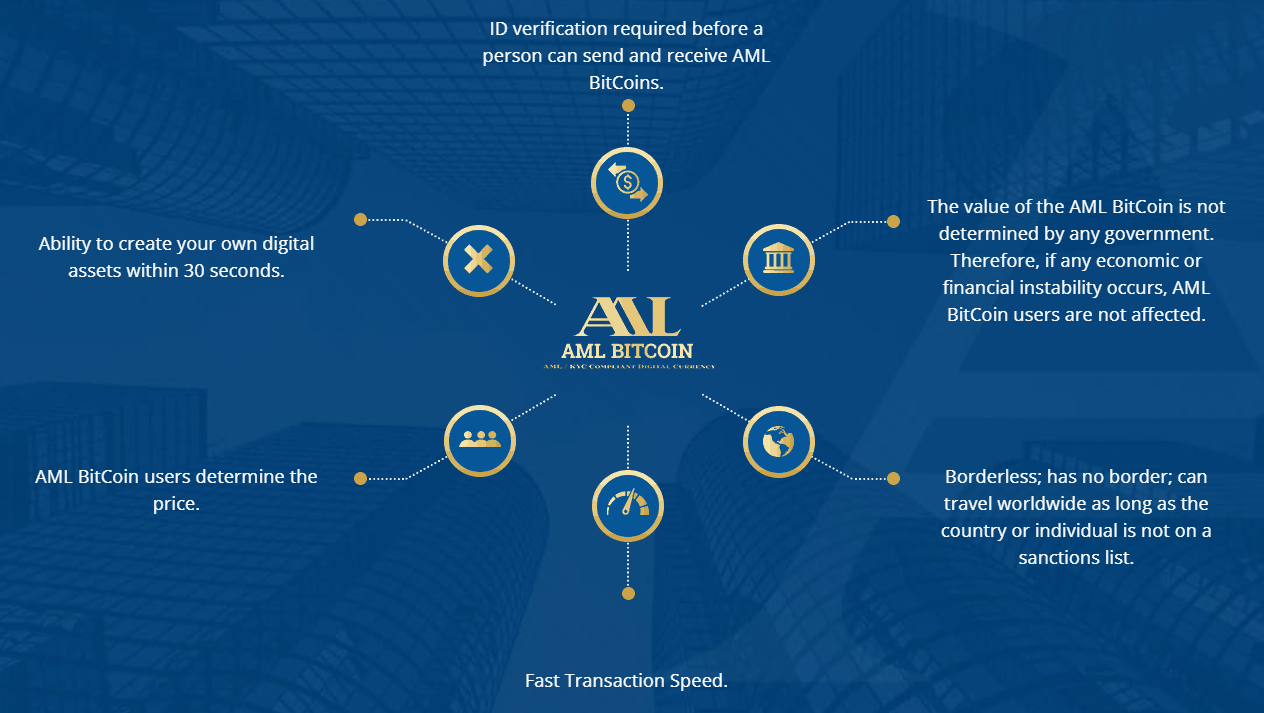

В начале 2021 года FinCEN предложила участникам рынка криптовалют и цифровых активов проверять личности клиентов. Так, Coinbase, которая работает с более чем 10 млн пользователей, требует от них предоставить персональные данные, удостоверяющие личность, чтобы подтвердить отсутствие подозрительной деятельности. Взамен биржа предлагает безопасность сделок. А новая криптовалюта AML Bitcoin (Anti-Money laundering Bitcoin) разработана с учетом политик KYC и AML, а также требований американского «Патриотического акта» и Американской межбанковской ассоциации. Данная цифровая валюта полностью открыта для банков и правительств за счет биометрической идентификации ее владельцев.

Соблюдение политики KYC и AML позволяет пользователям и биржам быстрее конвертировать криптовалюту в реальные деньги.

Что такое AML

Финансовые институты используют принцип AML для проверки бизнеса, который работает с наличными расчетами или имеет активы в наличности, держит деньги на разных счетах и в нескольких банках, переводит их за границу, покупает фьючерсы, опционы или другие инструменты для наличного расчета, инвестирует в ценные бумаги через брокеров или дилеров.

Понятие AML закрепилось после создания Группы разработки финансовых мер борьбы с отмыванием денег — FATF. Это произошло в 1989 году в Париже. Она разрабатывает международные стандарты по предотвращению отмывания денег и способствует их внедрению, а также борется с финансированием терроризма.

Другой организацией в борьбе с отмыванием денег выступает Международный валютный фонд. МВФ требует от своих 189 стран-членов соблюдать международные стандарты для предотвращения финансирования терроризма. Одно из правил требует, чтобы период замораживания средств на депозитах был не менее пяти дней для борьбы с отмыванием денег.

Как работает AML

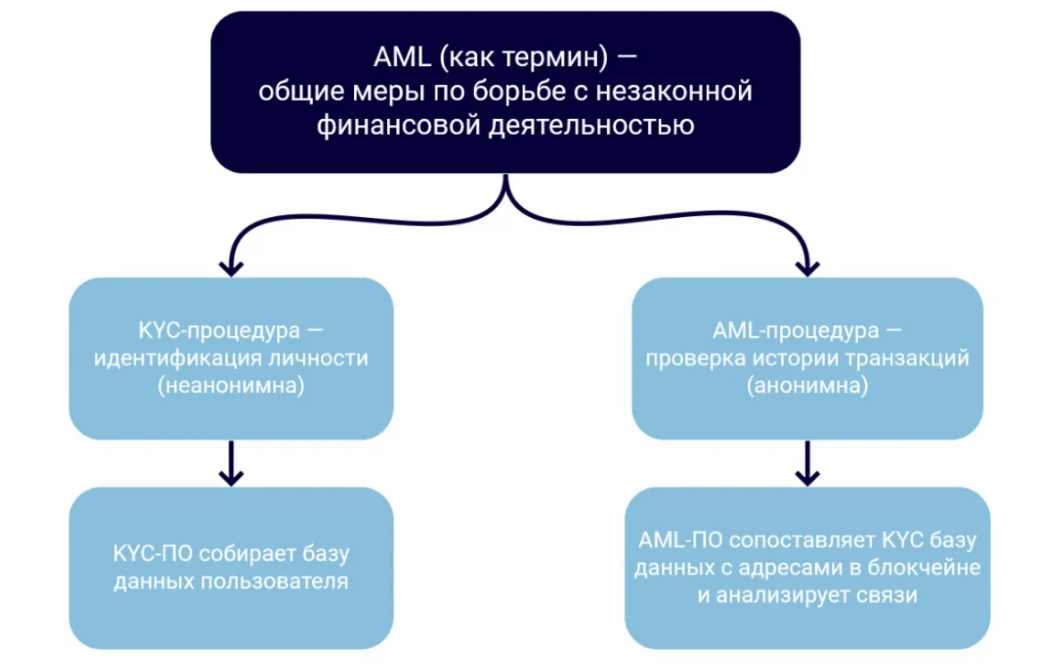

AML использует различные алгоритмы для связи базы данных KYC и других источников информации. Связь между AML и KYC должна быть постоянной и обратной. Модули KYC могут использоваться для адаптации программы AML к уникальным потребностям конкретного бизнеса, уточнения рисков клиентов и повышения эффективности соблюдения нормативных требований.

Идентификация клиента (KYC) является лишь частью противодействия отмыванию денег (AML). Другими его элементами выступают CDD — Customer Due Diligence (надлежащая проверка клиента), EDD — Enhanced Due Diligence (углубленная или расширенная проверка клиента), политика AML, основанная на рисках, текущая оценка рисков и постоянный мониторинг, программы обучения персонала, внутренний контроль и внутренний аудит.

Отчеты EDD составляют специальные фирмы, которые работают по стандартам компании PwC в соответствии с международным стандартом ISAE 3000. Обычно это работа по сбору дополнительной информации о клиентах с повышенными рисковыми рейтингами. К примеру, компания Refinitiv предлагает как продукт свои отчеты Enhanced Due Diligence с информацией по KYC из глобальных источников.

Подобные отчеты могут предоставлять также сами клиенты финансовых учреждений. Вся информация в них должна быть открытой и подкрепленной достоверными источниками.

Различия KYC и AML

KYC относится к процессу проверки личности и оценки рисков, а AML представляет собой спектр методов борьбы с отмыванием денег, используемых для защиты от финансовых преступлений, выявления и сообщения о них. Однако многие финансовые организации не могут полностью реализовать один или оба этих аспекта, ошибочно полагая, что они выполняют одну и ту же задачу.

KYC выступает одним из принципов, которые нужно соблюдать, чтобы соответствовать правилам AML. Причем, отказ от проверки KYC станет поводом для уголовного преследования, даже если организация работает легально и честно.

AML, по сути, это процесс соответствия, который состоит из анализа информации о клиентах, чтобы соответствовать требованиям FATF. При этом одним из источников информации о компании является документ KYC, который включает качественную и количественную информацию.

Андрей Симаков, руководитель продукта «Риски и комплаенс» компании «Диасофт», отмечает, что KYC и AML дополняют друг друга. По его словам, когда современные крупные банки объявляют конкурс, они включают отдельные блоки и по выявлению сомнительных операций AML и KYC. Однако, когда речь идет о банках с недостаточным капиталом, KYC может быть не предусмотрена. Симаков поясняет, что в этом случае банки предпочитают ориентироваться на открытые справочники и неавтоматизированную идентификацию.

Эксперт отметил, что в России идентификация клиента регламентируется Положением Банка России от 15 октября 2015 года № 499-П, а для его проверки можно использовать открытые перечни, реестры, а также СМИ и другие источники.

«AML — это, в основном, техника соблюдения законодательства в определенной стране. В 2021 году в нашей стране ЦБ и Росфинмониторинг ввели много новых правил контроля операций и исключили некоторые устаревшие. Кроме того, нормой AML стала блокировка операций клиентов, которые имеют совпадения с различными перечнями (их список недавно пополнил реестр запрещенных ресурсов от Роскомнадзора). Таким образом, самым успешным игроком становится тот, кто хорошо разбирается в российском законодательстве. Это, как правило, местные игроки», — рассказал Симаков.

Термины KYC и AML встречаются только в тех странах, где есть законодательные ограничения. В офшорах таких требований нет.