Что такое материалы в пути

Товары в пути: проводки

tovary_v_puti_provodki.jpg

Похожие публикации

Формирование учетных записей по договорам поставки осуществляется у сторон сделки в зависимости от оговоренных условий, в частности от того, когда у покупателя возникает право собственности на приобретаемый товар: в момент отгрузки или на дату поступления на склад. В первом случае, когда покупатель становится владельцем товара при отгрузке (что чаще всего бывает), он несет все расходы и отвечает за сохранность груза во время транспортировки.

Если же право владения товаром возникает у приобретателя в момент поступления товара на склад, а перевозчиком выступает сторонняя организация, то, как правило, затраты по транспортировке несет продавец. Рассмотрим, как правильно отразить товары в пути у обеих сторон сделки, оформленной в этих двух стандартных вариантах.

Счет 45 «Товары отгруженные» применяется в учете поставщика. Его используют для объединения сведений о наличии и движении отпущенных покупателю товаров во время их транспортировки. По дебету отражают стоимость перевозимых товаров до склада приобретателя, по кредиту ее списывают по приезду к месту приходования ТМЦ.

Товары в пути: бухгалтерские проводки у продавца

Если в договоре зафиксирован переход права собственности на товар в момент поступления на склад покупателя, поставщик оформляет эту операцию так:

На дату отгрузки оформляет товарную накладную и счет-фактуру. НДС по ТМЦ начисляет на дату отгрузки независимо от условий договора;

Фирма-перевозчик принимает товары на складе продавца, подтверждая подписью их получение в накладной, и осуществляет транспортировку (например, по железной дороге);

После отгрузки переданные ТМЦ поставщик учитывает на сч. 45, а после их получения приобретателем, признает доходы от реализации, затраты по транспортировке груза, принимая и оплачивая счет перевозчика.

Пример

ООО «Беркут» поставляет ТМЦ ООО «Трест». 10.02.2019 отгружен товар себестоимостью 60 000 руб. на сумму 120000 руб. (с учетом НДС – 20 000 руб.). Расходы перевозчика по доставке составили 21 600 руб. (включая НДС – 3600 руб.). По договору покупатель становится владельцем товара по факту поступления его на склад. На склад ООО «Трест» товар поступил 25.02.2019. ООО «Беркут» отражает в учете:

Операция

Сумма

Отгрузка товара (переход в статус отгруженных)

Учет материалов в пути

Вы будете перенаправлены на Автор24

Материалами в пути признаются поставки, по которым акцептованы платежные документы, а фактически материал еще не поступил. Акцептованные документы принимаются к учету вне зависимости от того оплачены они или нет.

Проводки для учета товаров в пути или неотфактурованных поставок (имеют тот виж, что и обычные):

При поступлении материалов (фактически):

Такая же ситуация касается по неотфактурованным поставкам. Неотфактурованными считаются запасы, поступившие на предприятие, но на которые отсутствуют расчетные документы. Необходимо отметить, что поступившие, но не оплаченные товары не относятся к неотфактурованным поставкам.

Практика показывает случаи, когда на конец месяца запасы на склад поступили, но расчетных документов на их оплату нет. Другая ситуация – запасы оплачены, право собственности на них перешло но они еще не поступили на склад. В первом случае – это неотфактурированные поставки, во втором товары в пути. Такая система применяется когда товар находиться в пути длительное время. И документы выписанные в последние дни месяца будут отражаться именно таким образом.

Отражение товаров в пути на счетах учета при использовании бухгалтерских программ

Одна из сложностей учета в том, что такие поставки не должны отражаться на общих остатках склада. На практике применения программного обеспечения такие поступления отражаются в следующем порядке:

Готовые работы на аналогичную тему

Документальное оформление

Акт составляется в двух экземплярах, его оформляет приемная комиссия, состав которой установлен приказом по организации. В приемном акте делается запись «Неотфактурованные поставки», оценка полученных запасов проводиться по учетным ценам.

Оприходование таких поставок производится на основании первого экземпляра указанного акта. После оприходования запасов приемные акты передаются с в бухгалтерию. В дальнейшем второй экземпляр акта отправляется поставщику для подтверждения принятия запасов.

По мере поступления производятся сторнировочные записи сумм, ранее записанных по приемным актам. Сторнировочные записи производятся позиционным способом.

В конце месяца подсчитывается общая стоимость запасов, принятых как неотфактурованные поставки, а так же считаются суммы сторно за тот же месяц, после этого выводится остаток запасов.

Стоимость запасов, неотфактурованных поставок отражается записью:

В целях учета в ряде случаев вместо записей сторно будут делаться записи со знаком «минус». Если объем неотфактурованных поставок незначительный учет по ним можно вести только в регистре учета расчетов с поставщиками и подрядчиками.

Если документы на запасы, учтенные как неотфактурованные поставки, поступили в следующем году после представления организацией годовой бухгалтерской отчетности, то на сумму разницы делаются записи на финансовые результаты.

Проводки

Учет и налогообложение товаров в пути

При заключении договора стороны могут предусмотреть особое условие перехода права собственности на товары от продавца к покупателю. Рассмотрим конкретные ситуации, при которых возникает необходимость ведения бухгалтерского и налогового учета товаров в пути. Подводных камней и отмелей тут хватает, но, обладая минимальными «навигационными навыками», их вполне можно обойти.

…у поставщика (Учет товаров в пути покупателем)

Поставщик, находящийся в Москве, реализует товар покупателю во Владивосток. Договором поставки установлено, что право собственности переходит от поставщика к покупателю с момента передачи товара от перевозчика к грузополучателю. На дату отгрузки товара со склада поставщик выписывает товарную накладную (форма № ТОРГ-12) и счет-фактуру. Представитель перевозчика принимает товары на складе поставщика и расписывается в их получении по доверенности в товарной накладной. Товар доставляется грузополучателю по железной дороге в течение 30 дней.

В бухгалтерском учете поставщик признает доходы от реализации товаров после перехода права собственности к покупателю (п. 12 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина РФ от 6.05.1999 г. № 32н).

Товары, отгруженные по договорам, в которых право собственности переходит в момент передачи товара от перевозчика к грузополучателю, надлежит учитывать на счете 45 «Товары отгруженные» до момента перехода права собственности (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 г. № 94н). При этом на дату передачи перевозчику товара его фактическая стоимость списывается с кредита счета 41 «Товары» в дебет счета 45 «Товары отгруженные».

В момент перехода права собственности на товар к покупателю поставщик отражает по кредиту счета 90 «Продажи», субсчет 90-1 «Выручка», в корреспонденции с дебетом счета 62 «Расчеты с покупателями и заказчиками» выручку от реализации товара в размере договорной стоимости.

Одновременно фактическая себестоимость реализованного товара отражается в составе расходов по обычным видам деятельности записью по дебету счета 90, субсчет 90-2 «Себестоимость продаж», и кредиту счета 45 (п. 5, 9, 19 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 6.05.1999 г. № 33н, Инструкция по применению Плана счетов).

Затраты по доставке товара до покупателя признаются в бухгалтерском учете поставщика в качестве расходов по обычным видам деятельности (п. 5 ПБУ 10/99).

Стоимость услуг (без НДС) перевозчика отражается по дебету счета 44 «Расходы на продажу» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками» (Инструкция по применению Плана счетов). Сумма НДС, предъявленная перевозчиком, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60. Такой НДС поставщик вправе принять к вычету на основании счета-фактуры перевозчика и при условии, что полученные услуги используются в облагаемых НДС операциях (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ). При этом поставщиком делается запись по дебету счета 68 «Расчеты с бюджетом» и кредиту 19.

Расходы по доставке товара до покупателя списываются в дебет счета 90, субсчет 90-2, с кредита счета 44 в момент признания выручки от реализации товара (абз. 2, 3 п. 19 ПБУ 10/99, Инструкция по применению Плана счетов).

При формировании отчетности поставщик отражает стоимость товаров в пути по строке 1210 «Запасы» бухгалтерского баланса.

В ситуации, когда отгрузка товара происходит в одном налоговом периоде, а право собственности на этот товар переходит к покупателю в другом, поставщик обязан начислять НДС в периоде отгрузки независимо от момента перехода права собственности.

Моментом определения налоговой базы по налогу на добавленную стоимость является наиболее ранняя из следующих дат: день отгрузки (передачи) товаров или день оплаты, частичной оплаты в счет предстоящих поставок товаров (п.1 ст. 167 гл. 21 НК РФ).

Передачей признается вручение вещи приобретателю, а равно и сдача перевозчику для отправки приобретателю или сдача в организацию связи для пересылки приобретателю вещей, отчужденных без обязательства доставки (п.1 ст. 224 ГК РФ).

Следовательно, датой отгрузки (передачи) товаров признается дата первого по времени составления первичного документа, оформленного на покупателя, перевозчика (организацию связи).

При реализации товаров счет-фактура выставляется не позднее пяти дней со дня отгрузки товара (п. 3 ст. 168 НК РФ).

В письмах официальных органов содержатся рекомендации начислять НДС именно в момент физической отгрузки товаров (письмаМинфина России от9.02.2011 г. № 07-02-06/14,от 13.01.2012 г. № 03-07-11/08,от 23.03.2012 г. № 03-07-11/80,письмо ФНС России от 28.02.2006 г. № ММ-6-03/202@).

Кроме того, на сегодняшний день имеются судебные решения, поддерживающие мнение о том, что моментом определения налоговой базы по НДС для поставщика является дата отгрузки товара, независимо от момента перехода права собственности, определенного договором на поставку товара (постановление ФАС Дальневосточного округа от 16.01.2003 г. № Ф03-А51/02-2/2813, постановление ФАС Уральского округа от 21.10.2008 г. № Ф09-7599/08-С2).

Налог на прибыль

При применении поставщиком метода начисления датой признания дохода от реализации является дата перехода права собственности на товары к покупателю (п. 39, 271 НК РФ).

В рассматриваемой ситуации налогооблагаемый доход возникает на дату передачи товара от перевозчика к грузополучателю. Одновременно поставщик имеет право уменьшить налогооблагаемую базу на фактическую себестоимость реализованных товаров, а также на расходы по доставке товаров покупателю (п. 1 ст. 39, ст. 320 НК РФ).

При использовании поставщиков кассового метода дата признания дохода от реализации является дата поступления денежных средств от покупателей (п. 2 ст. 273 НК РФ). При этом методе факт передачи товара не влияет на признание доходов.

. у покупателя (Учет товаров в пути поставщиком)

Покупатель, находящийся в Москве, покупает товар у поставщика во Владивостоке. Договором поставки установлено, что право собственности переходит к покупателю с момента сдачи товаров поставщиком перевозчику на складе грузоотправителя.

На дату отгрузки товара со склада поставщик выписывает товарную накладную (форма № ТОРГ-12) и счет-фактуру. Представитель перевозчика принимает товары на складе поставщика и расписывается в их получении по доверенности в товарной накладной.

На дату отгрузки покупатель отражает товар в бухгалтерском учете по дебету счета 41, субсчет «Товары в пути», и кредиту счета 60 «Расчеты с поставщиками и подрядчиками».

Одновременно сумма НДС, предъявленная поставщиком, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 60.

При поступлении товаров на склад покупателя товары переводятся со счета 41, субсчет «Товары в пути», на счет 41, субсчет «Товары на складах» (Инструкция по применению Плана счетов).

Товары принимаются к бухгалтерскому учету по фактической себестоимости, под которой понимается сумма фактических затрат покупателя на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ) (п. 5, 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного приказом Минфина России от 9.06.2001 г. № 44н).

В рассматриваемой ситуации покупатель несет затраты на перевозку товаров до склада. В бухгалтерском учете у покупателя существует два варианта учета расходов по доставке товара.

Покупатель вправе принять к вычету НДС по товарам, принадлежащим ему на праве собственности, но находящимся в пути, в периоде отгрузки товара перевозчику, при условии наличия правильно оформленного счета-фактуры и первичных документов на товар.

В соответствии с п. 1 ст. 172 НК РФ покупатель производит вычеты сумм налога на добавленную стоимость, предъявленного продавцами при приобретении товаров, после принятия на учет этих товаров и при наличии счетов-фактур, выставленных продавцами товаров, и соответствующих первичных документов. При этом положения ст. 172 НК РФ не содержит понятие «оприходование товаров на склад».

В нашем случае покупателю переходит право собственности на товар и все риски его случайной гибели или случайного повреждения с момента поставки.

Бухгалтерские записи по принятию товаров к учету в периоде передачи их поставщиком перевозчику производятся покупателем на основании выписанной поставщиком товарной накладной (форма № ТОРГ-12), в которой о получении груза по доверенности покупателя ставит отметку перевозчик, а также выставленного поставщиком счета-фактуры. Следовательно, условия о вычете сумм «входного» НДС, предусмотренные п. 1 ст. 172 НК РФ, выполняются в тех налоговых периодах, в которых к покупателю перешло право собственности на товар.

Однако финансовое ведомство имеет противоположную позицию по данному вопросу. Мнение налоговых органов заключается в том, что, пока товар находится в пути и не оприходован на склад, вычет сумм «входного» НДС применить нельзя (письмо Минфина России от 4.03.2011 г. № 03-07-14/09, письмо Минфина России от 26.09.2008 г. № 03-07-11/318).

В последнее время суды не поддерживают вышеуказанное мнение налоговых органов и приходят к выводу, что покупатель вправе применить вычет НДС, несмотря на то что товар фактически находится в пути и не поступил на склад (постановление ФАС Западно-Сибирского округа от 16.12.2011 г. по делу № А27-353/2010, постановление ФАС Западно-Сибирского округа от 17.11.2010 г. по делу № А27-3324/2010).

Во избежание споров с налоговыми органами автор рекомендует закрепить в учетной политике положение о том, что приобретенные товары принимаются к учету в момент перехода права собственности на них в соответствии с условиями договора (постановление ФАС ЗСО от 4.10.2010 г. по делу № А27-975/2010).

Налог на прибыль

В налоговом законодательстве установлено два метода формирования стоимости приобретения товаров:

Порядок формирования стоимости приобретения товаров определяется покупателем в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов (ст. 320 НК РФ).

Покупатели вправе уменьшить налогооблагаемую базу на сумму расходов, связанных с приобретением товара, в частности на расходы по оценке, хранению, обслуживанию и транспортировке реализуемого товара. Такие расходы учитываются не по мере их осуществления, а в том отчетном (налоговом) периоде, в котором товары будут реализованы (пп. 3 п. 1 ст. 268 НК РФ).

Марина Феофанова, аудитор

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как в 1С отражаются товары «в пути»

Например, сотрудник АХО закупил моющие средства у поставщика, подписал накладную, но вернется на предприятие и сдаст товар на склад через 2 часа или даже на следующий день. Вряд ли стоит отражать данную ситуацию в учете.

Если в работе предприятия имеются вышеуказанные условия, значит, мы имеем дело с ситуацией «Товары в пути 1С», требующей отражения в учетной системе.

В прикладных решениях «1С:ERP», «1С:КА» и «1С:УТ» для этого осуществляются следующие действия.

Принципиальная схема очень проста. Предположим, товар был приобретен 15 декабря 2019 года на условиях «Самовывоз со склада поставщика», но на склад предприятия еще не поступил (по плану 25 декабря 2019 года). Этот пример и будем рассматривать с использованием «1С:ERP 2.4»

Должна быть включена опция «Товары в пути 1С». Закупки – Настройка НСИ и разделов – Закупки – Документы закупок – Товары в пути.

Предварительно активируется использование партийного учета, договоров с поставщиками и учет себестоимости по видам запасов.

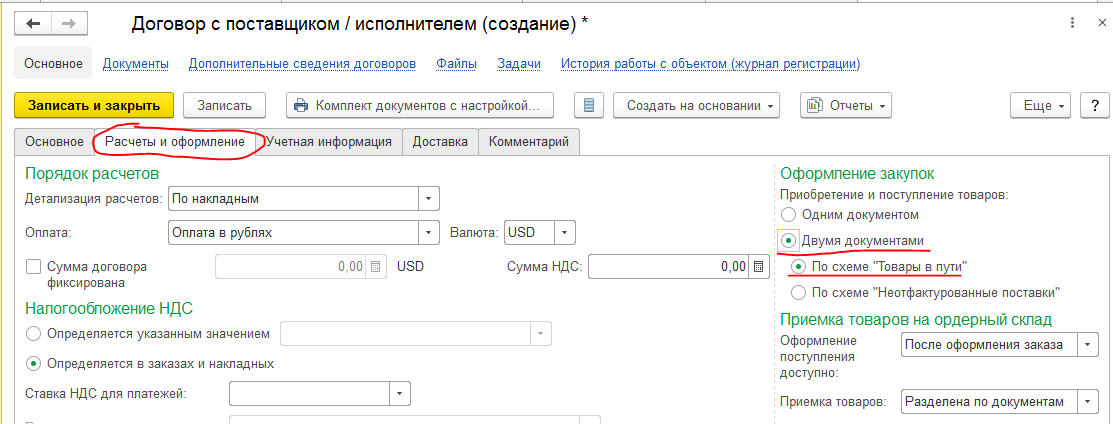

Договор с поставщиком, который желательно оформлять в рамочных документах, на вкладке «Расчет и оформление» на вкладке «Оформление закупок». Обязательно установить переключатели в положение «Двумя документами» и по схеме «Товары в пути 1С», как это показано на скриншоте.

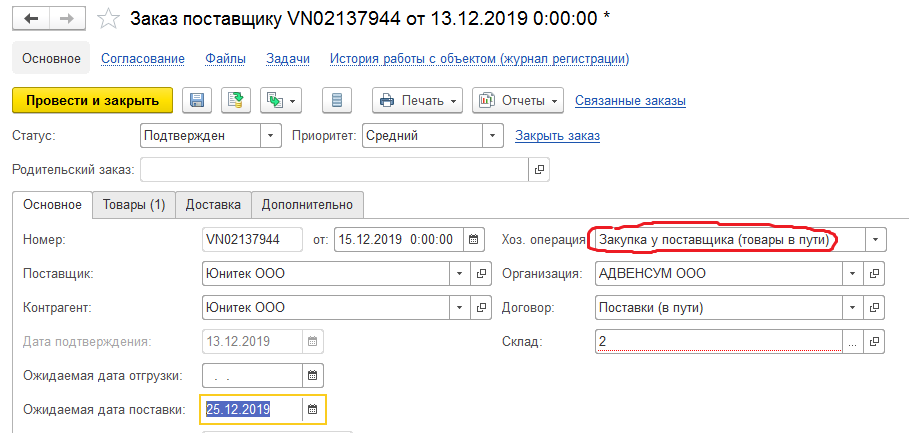

1. Схема «Товары в пути 1С» начинается с оформления заказа поставщику. В поле «Хозоперация» необходимо указать значение «Закупка у поставщика (товары в пути)».

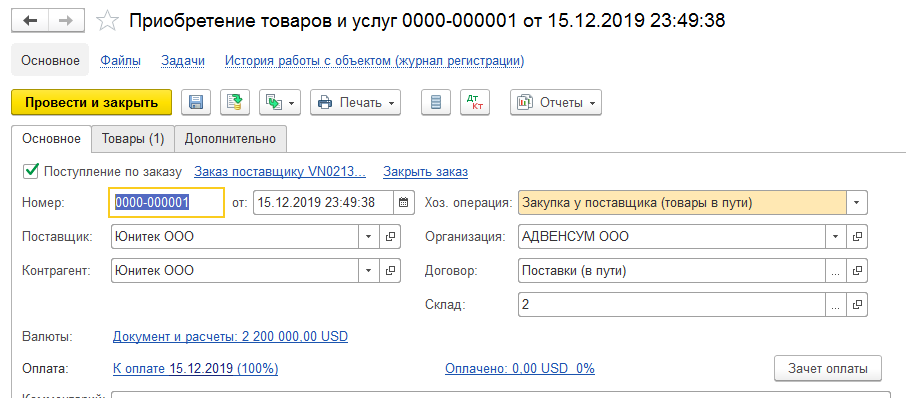

2. На основании заказа создается документ «Приобретение товаров и услуг».

Если вернуться к базовой схеме, то мы ее отразили с помощью двух оформленных документов в 1С: оформление заказа поставщику и приобретение товаров и услуг.

Наш товар находится в пути на склад предприятия.

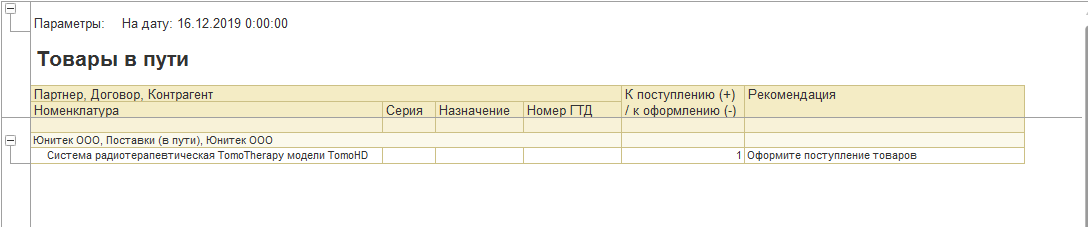

Для удобства контроля над ситуацией с товарами, которые находятся в пути, используется пользователем отчет в 1С «Контроль оформления товаров в пути и неотфактурованных поставок (раздел Закупки)». Отражен на скриншоте.

Таким образом пользователь (например, бухгалтер по закупкам) может отслеживать, сколько товаров, принадлежащих предприятию на праве собственности, не находится на складе.

К недостатку отображения схемы «Товары в пути» можно отнести то обстоятельство, что отображается только факт того, что на определенный момент времени, такой-то товар (в разрезе поставщиков и договоров) находится где-то «в пути», а не на складе. Установить, в какой точке маршрута следования он находится, не представляется возможным.

Порядок учета материалов в пути

1. наличия права собственности на них;

3. оплачены они или нет;

4. получены они или нет;

5. наличия расчетных документов на полученные запасы;

В практике бывают случаи, когда запасы на конец месяца поступили на склад, но расчетные документы на их оплату от поставщика не получены.

В случае оплаты организацией расчетных документов поставщиков до момента оприходования покупаемых запасов они учитываются организацией как материальные ценности в пути.

Стоимость оплаченных счетов поставщиков за не прибывшие на склад материальные ценности, находящиеся в пути, учитывается в бухгалтерии в ведомости учета материалов в пути по следующим показателям:

— дата и номер записи;

— номер и дата счета-фактуры;

— номер документа железнодорожного или водного транспорта;

— станция отправления; наименование поставщика;

— номер склада или приходного ордера;

— дата и номер записи;

В ведомости, открываемой на год, каждый счет записывается отдельно позиционным способом.

К учету принимаются акцептованные платежные документы, независимо от того, оплачены они банком или нет. В Журнале-ордере №6 платежные документырегистрируются в отчетном месяце в графе «за не прибывший груз» или в графе «акцепт». При поступлении ценностей бухгалтерия получает счет-фактуру и оприходует ценности на склад. Записи будут оформлены в Журнале-ордере №6 такими проводками:

Как поступят материалы, последнюю проводку надо отсторнировать.

При приемке материалов может быть расхождение, которые оформляются следующими проводками:

Д 76-2 К 60— либо недостача или порча.

Учет материалов по неотфактурованным поставкам

Акт в двух экземплярах составляет приемная комиссия (в составе, установленном приказом по организации, с обязательным участием материально ответственного лица и, как правило, представителя незаинтересованной организации, например, аудиторской или профсоюза). В приемном акте делается запись «Неотфактурованные поставки» и производится оценка полученных запасов по учетным ценам. Эту величину записывают в Журнале-ордере №6.

К оплате в этом месяце эти поставки не подлежат, так как платежные документы отсутствуют. По мере поступления документов (поручения), оплачивают банком, и эта запись в Журнале-ордере №6 отразиться в графе «акцепт», а ранее записанная сумма по учетным ценам сторнируется. При этом основные проводки будут такие:

1) Д 10 К 60— отражены неотфактурованным поставки по учетным ценам;

2) при получении расчетных документов проводка:

3) по расчетным документам оформите проводки:

Д 10 К 60— отражена стоимость запасов согласно счету-фактуре;

Контрольные вопросы для самопроверки:

1. Что такое производственные запасы?

2. Назовите основные задачи учета материалов.

3. Какие субсчета имеет 10 счет «Материалы»? Каковы особенности учета на каждом субсчете?

4. Что включается в фактическую себестоимость материалов при покупке?

5. Отразите схему записей по счету.

6. Что относят к транспортно-заготовительным расходам?

7. Как могут учитываться транспортно-заготовительные расходы? Охарактеризуйте каждый счет.

8. Какие способы списания материалов вы знаете? В чем суть каждого метода? Когда применяется каждый из методов?