Что такое кредитный профиль заемщика

Скоринг в банке: что это такое простыми словами

Если вы хотите занять деньги в банке, важно вовремя погашать долги, оплачивать коммуналку и даже следить за своими постами в соцсетях. Почему? Расскажем в статье.

Люди не обращаются к кредиторам просто так, чаще всего на это есть серьезные причины. И меньше всего хочется получить отказ в банке.

В статье расскажем, что такое кредитный скоринг – алгоритм, который помогает финансовым организациям объективно оценить, стоит ли выдавать заем конкретному клиенту. Понимание алгоритмов этой системы позволит узнать, на что она обращает внимание, а также улучшить репутацию перед финансовыми организациями.

Что такое кредитный скоринг

Многие знают, что на подтверждение займа влияет кредитная история (КИ). Однако на практике оказывается, что дело ограничивается не только ей.

Существует более широкая система оценки добросовестности заемщика, которая называется скоринг. Она показывает, сможет ли клиент финансовой организации платить по долгам без просрочек.

Слово «score» переводится с английского как «счет». И действительно, система выглядит как рейтинг, в котором люди с более высокими показателями имеют больше шансов на одобрение займа, а люди с низкими – меньше.

Как работает кредитный скоринг

Упрощенно алгоритм выглядит следующим образом.

У каждого кредитного предложения есть своя планка. Если клиент наберет больше баллов – заем одобрят, если меньше – отклонят.

В этой системе роль человека сводится к минимуму, так как в основе анализа лежат математика и статистика.

Важно: даже если в банке работает близкий родственник, повлиять на решение не получится. Никто не сможет замолвить слово за заемщика, так как конечный вердикт выносит программа.

Рассмотрим подробнее суть работы скоринга. Считается, если у людей схожие привычки, то и к займам они будут относиться одинаково. Поэтому людей, которые еще только претендуют на заем, сравнивают с теми, кто уже платит или оплатил свой долг. На основе этого компьютерный алгоритм выстраивает скоринговую модель.

Заемщика оценивают по разным характеристикам – например, смотрят на его КИ, своевременную оплату штрафов и даже на профиль в социальных сетях.

Важно: точную информацию об оцениваемых параметрах и работе алгоритма держат в тайне, чтобы избежать мошенничества и взлома.

Каждый параметр приносит человеку определенное количество баллов. Допустим, если все коммунальные платежи оплачены – баллов будет больше, а если есть долги – меньше.

Кроме того, каждая характеристика имеет свой вес. Например, КИ может приносить больше баллов, чем состояние платежей по ЖКХ.

Зачем нужен хороший кредитный рейтинг

Хороший кредитный рейтинг позволяет рассчитывать на одобрение займа с выгодными условиями. Если рейтинг невысокий, тогда одобрят микрозайм под высокий процент.

Кроме того, кредитный рейтинг действует как хороший инструмент для самоконтроля. Если он невысокий, значит, у клиента есть какие-то финансовые проблемы – задолженности, высокая плата по прошлым займам, непостоянный заработок и тому подобное.

Отказ в предоставлении займа можно рассмотреть как своеобразный старт для работы над собой.

Закономерный вопрос – как выглядит рейтинг?

Чаще всего российские финансовые организации используют шкалу Национального бюро кредитных историй (НБКИ), интервал которой составляет от 300 до 850 баллов.

Балл

Значение

Нет шансов получить заем

Низкий балл, крупные финансовые организации не рассматривают

Хороший балл, есть шансы на одобрение займа со стандартными условиями

Отличный балл, одобрить заем могут с более выгодными условиями

Какая информация учитывается в рейтинге

Давайте разберемся, какую конкретно информацию используют для алгоритма и где ее берут.

Все претенденты на заем заполняют анкету, в которой указывают основную информацию о себе.

На рейтинг могут повлиять:

Это самая весомая характеристика. Она показывает количество и размер займов, отказы от других кредиторов, просрочки и их срок (короткие просрочки менее опасны, чем затяжные).

Кроме основных характеристик есть множество мелких нюансов. Например, система обращает внимание даже на количество обращений в МФО – если их много, вероятно, заемщику есть, что скрывать от крупных финансовых организаций, поэтому он берет деньги в более лояльных организациях. А если тип займов разный, и они оформлялись в разных финансовых организациях, – это хорошо.

Важно: свежие записи имеют больший вес для системы, чем старые. Поэтому нужно, чтобы КИ была в хорошем состоянии.

Если человек является клиентом определенного банка и хочет оформить заем там же, система подтягивает всю известную банку информацию: доходы, расходы, вклады и т.д. Такая информация позволяет построить более точную скоринговую модель и оценить поведение клиента относительно финансов.

Кроме основных параметров, финансовые организации могут использовать любые доступные данные. Модель телефона, оплату по ЖКХ, вид расходов и даже открытую информацию из профиля в социальных сетях.

Важно: люди без КИ тоже попадают в скоринговый рейтинг и предсказуемо получают низкий балл. Чтобы начать формирование положительной КИ, можно завести кредитную карту и погашать долги без просрочек. Отличный вариант – использовать карту рассрочки «Халва», чтобы покупать товары в рассрочку и не переплачивать проценты.

Виды кредитного скоринга

Кредитный скоринг может отличаться для разных видов займа, разных категорий клиентов и в разных финансовых организациях. Рассмотрим виды этих систем подробнее.

Заявочный

Используется для проверки платежеспособности людей, которые хотят стать заемщиками. Метод позволяет принять решение – одобрить заем или нет, а также установить его размер и срок погашения. Если баллы выше, условия будут самыми выгодными, а если ниже – более жесткими.

Поведенческий

Используется, чтобы спрогнозировать действия потенциального клиента. Сможет ли он платить по долгам спустя время так же, как и сейчас? Если в будущем его платежеспособность улучшится, финансовая организация увеличит клиенту лимит и предложит более выгодные варианты.

Для анализа используют статистику по финансовым операциям – например, данные по банковской карте и КИ.

Расширенный

Для людей, у которых нет КИ, есть свои способы анализа. В них учитывают возраст, пол, место работы, размер зарплаты, семейное положение и другие социально-демографические данные.

Мошеннический

Используется, чтобы определить, не окажется ли заемщик мошенником. Система проверяет анкету клиента и сравнивает аналогичные ситуации в базе. Все данные, указанные в анкете, тщательно сверяют с фактической информацией.

Этот метод используется совместно с другими и позволяет управлять кредитными рисками более эффективно – по статистике 9 из 10 займов успешно погашаются.

Коллекторский

Используется в отношении людей, которые сильно просрочили заем. В этом случае система показывает, какие действия сотрудникам финансовой организации нужно предпринять для погашения долга – от напоминания клиенту до подачи иска в суд.

Как обманывали банк раньше и можно ли это сделать сейчас

Когда занять деньги в банке нужно здесь и сейчас, можно пойти на многое. Но если раньше существовал способ обойти проверку через «своих» людей – выбить через знакомых одобрение займа или более выгодные условия – сейчас провернуть такое невозможно. В системе, которая рассчитывается математически, роль человека сведена к минимуму.

Лучше не пытаться обмануть алгоритмы, а добиться повышения своего рейтинга легальными способами. Лучший вариант – кредитный доктор.

Как увеличить шансы на получение кредита

Итак, рассмотрим способы повысить кредитный рейтинг.

Очень важно заполнить анкету правильно. Стоит верно вписывать все значения, которые будут проверяться системой, – дата рождения, паспортные данные и так далее. Если ошибиться в них, система может решить, что вы пытаетесь ее обмануть. И доказать ей обратное будет невозможно.

Подтверждайте зарплату, ищите способы предоставить залог – делайте все, что просит банк, чтобы подтвердить свою платежеспособность.

Проверить свою КИ можно бесплатно два раза в год. Сделать это проще всего на госуслугах – просто подать заявку в личном кабинете. Обязательно смотрите, вся ли информация в ней указана верно. Чтобы не портить историю, не допускайте просрочек.

Важно: случается такое, что банки вносят в КИ неверную информацию или не добавляют что-то из актуального. В таком случае разбираться с достоверностью информации не будет никто, кроме вас. А вот в кредите откажут. Поэтому будьте бдительны и регулярно проверяйте свою КИ.

Сильно испорченную историю можно легко исправить программой «Кредитный доктор». В других случаях пробуйте исправно пользоваться кредитными картами и картами рассрочки, оформлять и возвращать вовремя небольшие займы.

Если в течение долгого времени вы будете платить по долгам, как добросовестный гражданин, ваша КИ станет лучше.

Финансовые организации используют разные скрининговые модели. У кого-то они более жесткие, а у кого-то лояльные. Если вам отказали в одном банке, попробуйте обратиться в другой.

Отследите все долги, которые есть у вас сейчас. Вы все оплачиваете вовремя? Просрочек нет? Если платить сложно, попробуйте добиться реструктуризации – главное, исправно следовать новому графику и не портить КИ.

Оцените свое финансовое положение в целом: оплачены ли у вас все штрафы, алименты и так далее. Существуют системы, которые учитывают даже такие данные.

Чтобы выглядеть надежнее, откройте депозит и храните деньги на нем. Так вы покажете банку, что у вас есть средства и вам можно доверять.

Ее просто открыть и так же просто использовать. Люди, которые регулярно совершают покупки с кредитных карт или карт рассрочки, показывают свою финансовую дисциплину. Пусть это не так же весомо, как погашение долгов по ипотеке, зато регулярно.

Сделайте все возможное, чтобы выглядеть в глазах финансовых организаций максимально надежным и способным отдавать долги вовремя. Дьявол кроется в мелочах, поэтому не забывайте даже о самых небольших нюансах.

Также очень важно заботиться о своем профиле заранее. Возможно сейчас вам не нужны заемные деньги, но когда они понадобятся, будет неприятно обнаружить себя в в конце рейтинга, а для исправления положения понадобится время.

#оденьгахпросто: как узнать свой кредитный рейтинг на сайте Банки.ру

14 Время прочтения: 4 минуты

На сайте Банки.ру появился новый раздел, где можно проверить свой кредитный рейтинг. Что это такое, зачем его знать и как он рассчитывается?

Что такое кредитный рейтинг?

Кредитный рейтинг, или скоринговый балл, — это оценка благонадежности и кредитоспособности заемщика, рассчитанная на основе информации из его кредитной истории. Чем выше этот показатель, тем больше шансов получить кредит.

Кредитный рейтинг рассчитывается на основе прошлой и текущей финансовой истории — информации обо всех когда-либо выданных заемщику кредитах, отказах по ним, задолженности и просрочках, а также о частоте запросов со стороны банков и МФО. Эти данные хранятся в бюро кредитных историй. Всего в реестре Банка России зарегистрировано 11 БКИ. Однако большую часть информации о заемщиках аккумулируют крупнейшие из них: НБКИ, ОКБ, «Эквифакс» и кредитное бюро «Русский стандарт».

Ваша кредитная история может храниться в нескольких бюро сразу. Данные из отчетов разных БКИ могут пересекаться, но могут и частично различаться. Соответственно, и кредитный рейтинг у каждого бюро будет свой. Ситуация осложняется еще и тем, что у каждого бюро своя система расчета и балльная шкала. «Эквифакс» выставляет оценку от 1 до 999 баллов, шкала НБКИ рассчитана максимум на 850 баллов, «Русского стандарта» — на 620 баллов.

Когда заемщик обращается за кредитом, банк должен оценить благонадежность клиента и риски невозврата средств. Для этого он делает запрос кредитной истории заемщика в БКИ — одно или несколько сразу. Однако для большинства банков балл, рассчитанный самими бюро, не является главным критерием при принятии решения о выдаче. Кредитор рассчитывает рейтинг заемщика с помощью собственной системы скоринга, используя не только КИ потенциального клиента, но и дополнительную информацию, полученную из анкеты и других источников.

Тем не менее знать кредитный рейтинг полезно, чтобы трезво оценивать шансы на получение крупного займа, например ипотеки или автокредита. Банк не станет раскрывать причины отказа в кредите и не назовет оценку, которую он выставил потенциальному заемщику. Есть несколько способов узнать свой кредитный балл.

Где можно проверить свой рейтинг?

Как и банки или МФО, гражданин имеет право сам проверять свою кредитную историю через БКИ, но только дважды в год закон обязывает бюро предоставлять кредитный отчет бесплатно. За дополнительный запрос придется заплатить порядка 400—500 рублей.

Единого БКИ, которое аккумулирует информацию из всех остальных и с которым обязаны сотрудничать все банки, пока не существует. Это означает, что перед тем, как запрашивать свою кредитную историю, нужно понять, в каких бюро она хранится. Для этого надо отправить запрос в Центральный каталог кредитных историй (ЦККИ) Банка России. Сделать это можно через портал госуслуг.

Чтобы получить свою кредитную историю и узнать свой рейтинг, нужно сделать следующее:

Скоринговый балл может быть включен в кредитный отчет, а может предоставляться как отдельная услуга БКИ. Как правило, он сопровождается пояснением, каковы ваши шансы получить кредит с тем или иным уровнем рейтинга.

Как получить кредитный рейтинг через Банки.ру?

Банки.ру запустил свой сервис расчета кредитного рейтинга. Чтобы воспользоваться им, понадобится ответить на несколько вопросов анкеты, в т.ч. ФИО и паспортные данные. Сервис сделает запрос в одно из крупнейших БКИ и, исходя из полученной информации, рассчитает кредитный рейтинг. В кредитной истории этот запрос не будет отражен и в дальнейшем на рейтинге никак не скажется.

Расшифровать его можно так:

— от 800 до 1 000 — вы отличный заемщик, а ваши шансы получить кредит максимальны;

— от 600 до 800 — у вас хорошие шансы получить кредит;

— от 400 до 600 — получение кредита возможно, но не гарантированно;

— от 0 до 400 — вероятность получения кредита крайне мала.

В итоге вы сможете не только оценить свои шансы на получение кредита, но и узнать конкретные банки, которые с большей вероятностью одобрят вам кредит. При этом стоит понимать, что высокий балл не является 100-процентной гарантией получения кредита, так как окончательное решение о выдаче принимает кредитор.

У сервиса Банки.ру есть несколько преимуществ:

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Что такое кредитный рейтинг

Для обычного человека нет никакой разницы между кредитной историей и кредитным рейтингом. Однако эти схожие по сути понятия во многом отличаются.

Что такое кредитный рейтинг и кредитная история

Кредитная история (КИ) хранит все данные, касающиеся ваших займов: где, когда и в каком банке вы брали кредиты, есть ли действующие обязательства и сколько раз за всю жизнь вы обращались в банки и микрофинансовые организации (МФО) за кредитом.

В ней также хранятся сведения о судебных постановлениях и взысканиях (например, алиментов). Формируется специальными бюро (БКИ) — на момент написания статьи в России таковых насчитывалось восемь. Их данные внесены в реестр на сайте Банка России.

БКИ просто хранят ваши данные, а информацию для составления истории предоставляют банки и МФО. БКИ на основании этой информации присваивают каждому кредитный рейтинг, который формируется на базе истории и дает общее представление о заемщике — его надежности, кредитоспособности и обязательности. Он просчитывается в виде баллов: чем их больше, тем надежнее считается клиент и тем выше шанс получить одобрение на кредит.

Если говорить совсем просто, то кредитная история — это список закрытых и действующих кредитов и даты просрочек по платежам, а кредитный рейтинг — это оценка заемщика в целом за все время обращения в банки.

Кредитный рейтинг может повлиять на проценты по кредиту: чем он выше, тем ниже могут быть проценты.

Наконец, в некоторых случаях ваш личный кредитный рейтинг может запросить потенциальный работодатель — для оценки благонадежности и ответственности.

Как формируется рейтинг

Скоринговый балл, формируют БКИ. Система начисления баллов у каждого бюро своя, но в целом они похожи. Эти механизмы не регулируются законом и строятся на нескольких показателях:

Информация по кредитам хранится в разных бюро. Например, у Анны 4 действующих кредита. 2 крупных (на авто и ипотеку) она выплачивает без задержек, а 2 небольших (карта и кредит на покупку смартфона) она постоянно задерживает. Большие кредиты хранятся в бюро А, а мелкие в бюро В. Таким образом бюро А присвоит Анне высокий кредитный рейтинг, а бюро Б низкий.

Что означают баллы рейтинга

У каждого БКИ, как мы писали выше, своя система начисления баллов рейтинга. Суть ее сводится к одному — набрать как можно больше пунктов. Чем меньше баллов рейтинга, тем выше вероятность отказа в получении кредита.

Например, градация баллов может выглядеть так:

Чтобы получить большой кредит ( ипотеку ), нужно иметь хороший кредитный рейтинг выше 700 баллов. Может случиться такое, что при кристально чистой кредитной истории вам посчитали низкий рейтинг. Вероятно, это системная ошибка. Например, банк передал в БКИ неверную информацию, или, что гораздо хуже, на вас оформили кредит мошенники. Возможно, на это влияет хранящаяся в этом бюро КИ с «неудачным» кредитом, он-то и портит всю картину.

Если вы нашли неверную информацию в кредитной истории — срочно свяжитесь с бюро, которое предоставило отчет, и с банком, внесшим неверные сведения. Нужно составить заявление, которое бюро рассмотрит в срок до 30 дней и вынесет решение.

Если вы уверены, что в КИ ошибка, а бюро отказывается ее исправлять, то обращайтесь в суд.

На что влияет кредитный рейтинг

Кредитный рейтинг, если оценивать его объективно, сам по себе практически ни на что влиять не может. Это общая информация и для вас, и для банка. Вы с его помощью оцениваете свои шансы перед тем, как обратиться за крупным кредитом, в том числе ипотечным, а для банка это предварительная рекомендация и общая оценка заемщика. Перед тем, как одобрить кредит, сотрудники банка тщательно проверят уровень вашего дохода, попросят залог и много чего еще. Основной инструмент в этом случае — история. И чем она «чище», тем лучше для вас.

Кстати, кредитную историю всегда можно улучшить — было бы желание.

Хороший кредитный рейтинг поможет заемщику получить кредит: высокий балл имеет больший процент одобрения кредитов, в том числе и больших. Однако это не означает, что заемщик с низким уровнем непременно получит категорический отказ от банка. Кредит могут одобрить, но на менее выгодных условиях и с повышенной процентной ставкой. Кредитная история и рейтинг меняются после каждой операции с вашими кредитами. Информация о просрочке или пополнении в течение пяти дней передается от банка в БКИ и появляется в вашем профиле в течение суток.

Персональный кредитный рейтинг может косвенно повлиять на сумму кредита. Если речь идет об ипотеке, то в ваших же интересах показать наивысший балл в рейтинге: чем он выше, тем больше сумма будущего кредита.

Но рейтинг имеет рекомендательный характер, а решающий фактор — это кредитная история, и последнее слово всегда остается за банком, а не за БКИ.

Как узнать кредитный рейтинг

вам предоставят только список БКИ, где хранятся ваши данные, а саму кредитную историю здесь получить невозможно.

Дальше необходимо обратиться в нужное бюро с запросом. Сделать это можно несколькими способами:

По закону получить свою кредитную историю можно бесплатно дважды в год в каждом бюро, причем один раз — на бумаге. Делая выписку по КИ, многие бюро автоматически создают рейтинг. Если эта услуга не предусмотрена, нужно сделать отдельный запрос. Опять же, по закону бесплатно сделать это можно дважды в год.

На сайте НБКИ получить его можно бесплатно:

Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз,

— рассказал директор по маркетингу бюро Алексей Волков.

Некоторые бюро предлагают составлять кредитный рейтинг неограниченное количество раз за символическую плату от 40 до 100 рублей.

Как повысить кредитный рейтинг

Кредитный рейтинг повышается следом за улучшением истории. Есть работающие способы, и все они сходятся в том, что нужно грамотно и вовремя оплачивать кредитные обязательства.

Рефинансируйте несколько кредитов в один: это снизит кредитную нагрузку, упростит условия по договору и поможет держать оплаты под контролем.

Используйте кредитную карту со льготным периодом. Расходуйте лимит небольшими суммами на четверть или чуть больше и возвращайте деньги вовремя. Отсутствие просрочек поможет повысить рейтинг.

— заявил директор по маркетингу НБКИ Алексей Волков.

Низкий рейтинг — это не приговор и не пожизненный отказ в займах, а рекомендация для банков. Кредит могут одобрить при соблюдении ряда условий. Например, если предоставить залог или справку о доходах. Помните, что, постепенно улучшая кредитную историю, вы сможете повысить и рейтинг.

Выберите цель, на которую вам нужны деньги, оцените свои финансовые силы и подберите кредит на выгодных условиях. Своевременная оплата по обязательствам поможет улучшить кредитную историю и рейтинг.

А удобный калькулятор от Совкомбанка поможет сделать правильный выбор: определитесь с видом кредита, суммой и сроком, а программа покажет сумму ежемесячного платежа.

Совкомбанк предлагает готовое решение по улучшению кредитной истории. Это трехэтапная программа «Кредитный доктор» — вы берете деньги под небольшой процент, вовремя возвращаете, пользуетесь выгодами карты Халва и восстанавливаете КИ.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

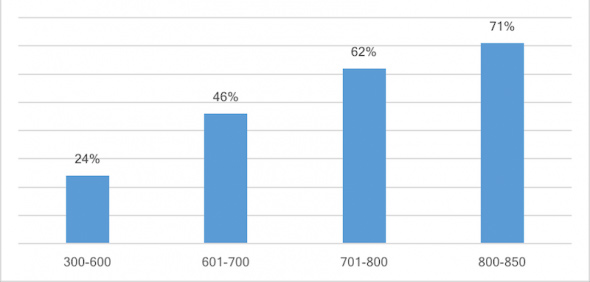

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.