Что такое кредит овернайт

Что такое овернайт: условия, плюсы и минусы

Термины, значение которых не до конца понятно потенциальным клиентам, вызывают еще больший интерес. Овернайт — достаточно распространенная банковская услуга, которая пока не имеет большой популярности среди физических лиц. Услуга предоставляется практически всеми крупными банками на основании предписаний Центрального Банка России. Что такое овернайт, как и на каких условиях может быть использован клиентами, будет рассказано на Бробанк.ру.

Расшифровка термина

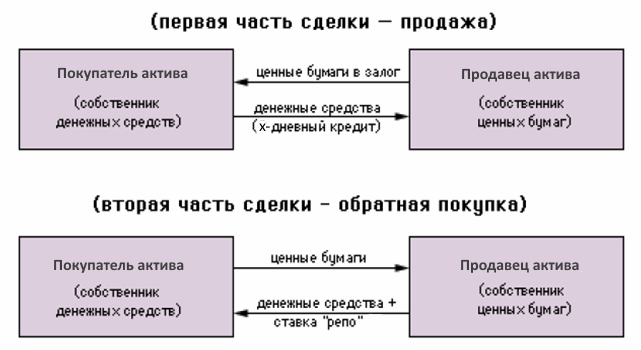

Овернайт (overnight) — дословно переводится как «на ночь» или «до утра». Термин распространен в финансовой, кредитной и даже туристической сферах. Чаще всего применяется непосредственно в банковском деле. Под ним понимается предоставление однодневного кредита, размещение однодневного депозита, или совершение сделки по покупке ценных бумаг с обратной продажей опять же через один день. Такие сделки обозначаются в виде аббревиатуры «РЕПО».

В большинстве случаев овернайт применяется банками в рамках межбанковских правоотношений. Кредиты на один день не предоставляются кредитными организациями физическим лицам. Поэтому услугу именно в отношении граждан следует рассматривать как однодневный депозит, размещаемый в банке.

На практике этой услугой больше пользуются юридические лица. Для физических лиц этот продукт пока не имеет четко выраженной схемы предоставления. Причины этого заключаются в особенностях услуги.

Особенности овернайта

Как было отмечено, овернайт — это однодневная сделка, которая чаще всего выражается в размещении юридическим лицом краткосрочного депозита в условной кредитной организации. Основные особенности овернайта заключаются в следующем:

Банк России регулирует правоотношения данного рода. Поэтому ставки по овернайту в ряде крупных кредитных организаций не сильно отличаются друг от друга. Для физических и юридических лиц ставка в большинстве случаев является одинаковой.

В каждом банке овернайт предоставляется по отдельным правилам. Если сделка имеет наименование РЕПО (покупка ценных бумаг), то в этом отношении подогнать какой-либо шаблон для всех кредитных организаций будет крайне сложно: у банков достаточно обширная свобода действий, поэтому условия предоставления овернайта, помимо его сроков, могут существенно разниться.

В чем преимущества овернайта

Овернайт — это крайне эффективный инструмент для увеличения активов юридического лица. Механизм работает по принципу стандартного депозита, только в данном случае компания может на одну ночь разместить все свои активы, и остаться в плюсе.

Для более понятного разъяснения принципа работы овернайта, нужно привести пример. Как правило, большинство юридических лиц в выходные дни не работает. То же самое касается и ночного времени суток — с 20:00 и до утра счета компании простаивают без дела. В это время компания не получает прибыль, и ее средства свободны от каких-либо обязательств. Благодаря овернайту, деньги могут работать даже ночью, принося относительно неплохую прибыль. Все зависит от суммы размещаемых по вкладу средств.

Понимая это обстоятельство, компания не хочет, чтобы счета простаивали без дела, и размещает на одну ночь или на выходной день банковский овернайт. Наутро деньги будут возвращены банком с начисленными на них процентами. Таким образом, даже ночью деньги условной компании будут работать и приносить прибыль. Эта услуга весьма полезна в следующих случаях:

На это и рассчитывается услуга: за одну ночь банк может заключить сразу несколько выгодных сделок за счет средств, полученных от клиента по овернайту. А сам вкладчик получает деньги с прибылью, размер которой зависит от суммы и процентной ставки.

Какие минусы у услуги

Самый большой и явный недостаток овернайта — небольшая процентная ставка. К примеру, если стандартный банковский депозит размещается под 7-10%, то по данной услуге клиент едва ли сможет заработать более 5-6%. При этом речь идет о годовой процентной ставке — за при размещении 1 000 000 рублей на год, вкладчик получает на выходе 1 070 000 рублей. Это при условии, что договор заключен по ставке в 7% годовых.

В случае с овернайтом максимальный срок равняется одному банковскому дню или ночи, которые являются идентичными понятиями. Здесь исходные 5% годовых делятся на 365 (по количеству дней в году) для расчета ставки за один банковский день или ночь.

Если самую «популярную» ставку по овернайту разделить на 365 частей, получится 0,013% в день. Именно это значение является той самой дневной ставкой, на которую может рассчитывать вкладчик. Следовательно, для того, чтобы прибыль с овернайта была хоть немного ощутимой, вкладывать нужно большую сумму. Поэтому эта услуга больше рассчитана на юридических лиц, у которых есть большие деньги на расчетном счете.

Межбанковский овернайт

Помимо обслуживания компаний и физических лиц, кредитные организации размещают и межбанковские овернайты. Дело в том, что некоторые кредитные организации, часто нуждаются в дополнительных средствах. И овернайт для них — лучшее решение.

Межбанковский овернайт представляет собой предоставление краткосрочного кредита, — как правило, тоже на один день или ночь. То есть, банк оформляет кредит другому банку. Таким образом выигрыше остаются все: организация-кредитор получает прибыль за счет выданного займа, а организация-заемщик за счет полученных средств решает свои временные финансовые проблемы.

Особенностью межбанковского овернайта является, в первую очередь, процентная ставка — от 2% годовых, и достаточно больше суммы кредита — измеряемые в десятках и сотнях миллионов рублей. Межбанковские кредиты выдаются только в российских рублях. Это логично, так как за ночь курс валюты может сильно измениться.

Овернайт в Тинькофф Банке

На примере банка, который одним из первых начал предоставлять услуги овернайта, можно описать конкретные условия, предлагаемые заемщикам. Банк Тинькофф в этом направлении сотрудничает с юридическими лицами, индивидуальными предпринимателями, физическими лицами, занимающимися частной практикой.

При этом банк предлагает всего три отдельных тарифных плана. Изучив их условия, можно примерно оценить возможную прибыль. Каждый из них рассчитан на определенную категорию вкладчиков.

По тарифному плану «Продвинутый» вкладчики получают 2% годовых при минимальной сумме в 100 000 рублей. Максимальная сумма вклада — 100 000 000 рублей. Действует овернайт до 17:00.

Тариф «Профессиональный» гарантирует получение 4% годовых. Стартовая сумма — 500 000 рублей. Максимальная сумму овернайта — 100 000 000 рублей. Начисление процентов производится ровно до 21:00.

В рамках тарифного плана «Профессиональный» вкладчики могут подключить опцию автоматического размещения средств на депозите. Годовая ставка по овернайту составляет 5,5%. Минимальная сумма вклада — 500 000 рублей. Максимальная сумма по овернайту не должна превышать 500 000 000 рублей. Начисление процентов производится до 21:00. По тарифному плану можно подключить пакет дополнительных услуг и опций «Премиум».

Овернайт – что это такое, какие особенности, преимущества и недостатки имеют операции на одну ночь

В банковской терминологии есть термины, которые нечасто встречаются обычному пользователю и поэтому не всегда понятны. Среди них овернайт. Что это такое, как работает и какие преимущества может дать клиенту, рассмотрим в нашей очередной статье, посвященной повышению финансовой грамотности.

Понятие и механизм действия

Овернайт простыми словами – это краткосрочный кредит или депозит, срок размещения которого – как правило, одна ночь. В некоторых случаях срок может быть больше одного дня. Например, когда следующий за датой размещения день нерабочий (праздники, выходные). Овернайт в этом случае оформляется до следующего рабочего дня.

Слово английское, пишется как overnight. В переводе означает “ночной”, “с вечера на всю ночь”, “всю ночь” и пр.

Привлечение и размещение денег не осуществляется бесплатно. В этом овернайт ничем не отличается от обычных кредитов и вкладов. Процентная ставка рассчитывается за каждый день использования средств путем деления годового значения на 365 или 366 дней. Активными участниками краткосрочного денежного рынка являются Центральный банк, коммерческие банки, юридические лица, ИП.

Ограничение по минимальной сумме (например, в банке ВТБ это 1 млн руб.) не позволяет распространиться практике занять или разместить деньги на одну ночь среди физических лиц.

Механизм действия для предприятия:

Часто овернайт используется для межбанковских переводов. Один банк предоставляет заем другому. Первый в этом случае зарабатывает на операции, а второй решает временные финансовые трудности. Межбанковские операции находятся под контролем Центробанка, который и сам является участником овернайта. На февраль 2020 г. ставка кредита овернайт установлена ЦБ РФ на уровне 7 %.

Особенности

Однодневные кредиты и депозиты имеют свои особенности:

Условия в разных банках отличаются. Рассмотрим их.

Принимает деньги на однодневный депозит под 1,5–4 % годовых. Минимальная сумма – 100 тыс. руб. Положить средства можно на специальный счет до 5 или 9 вечера (зависит от тарифа). В 4 утра они возвращаются с начисленными процентами. Управление счетом осуществляется через личный кабинет или мобильное приложение. Можно настроить автоматический овернайт, когда свободные деньги каждый вечер будут уходить на вклад, а утром поступать обратно.

Тинькофф предлагает 3 тарифа:

Виды сделок на одну ночь

Кроме кредитов и депозитов, однодневные сделки практикуются на рынке ценных бумаг. Их называют РЕПО. Суть в том, что брокер на одну ночь берет в долг не деньги, а ценные бумаги, которые хранятся на счете клиента. Например, чтобы кредитовать их другому инвестору.

Такая услуга есть в Сбербанке. Механизм следующий:

Срок может быть больше одного дня, если овернайт выпал на неторговые сессии биржи.

Различают следующие виды овернайта:

Плюсы и минусы

Преимущества сделок на одну ночь:

Заключение

Операции с деньгами на одну ночь – выгодный инструмент для банков и крупных компаний с многомиллионными остатками на счетах. Они позволяют получить дополнительный доход в нерабочее время или занять деньги до утра, чтобы решить временные финансовые затруднения. Рисков почти никаких, если работать с надежными банками и брокерами. Распространения такой услуги среди физических лиц вряд ли стоит ожидать. Финансовой организации неинтересно и невыгодно работать с небольшими суммами.

Что такое овернайт: суть и примеры

Операции по ставке овернайт востребованы среди брокеров, коммерческих и банковских организаций, приобретая все большую популярность в России. В этой статье мы постараемся рассмотреть, в чем суть и особенности овернайта на финансовых рынках.

Что такое овернайт: виды сделок

Депозит, заем и ставка на самый короткий период имеет название овернайт (с англ. overnight — всю ночь). Термин «overnight» используется в банковской сфере, в биржевой торговле, туризме, логистике.

Практика «скоростных» заимствований и сделок в рамках одного дня распространена в развитых странах. Чаще всего сделки оvernight используются для спекулятивной торговли на фондовой или валютной бирже. Российские банки предлагают овернайт, следуя мировым тенденциям.

Однако данный вид сделок мало способствует развитию реального сектора российской экономики: кратковременные займы проблематично вкладывать в покупку основных или оборотных фондов. При этом выделяют следующие виды операций овернайт:

Кредит овернайт

Кредит овернайт — это «молниеносный» заем на одну ночь/день, который можно получить у брокера, банка или финансовой компании. Кредит предоставляется на основе договора: заемщик обязуется вернуть заемные средства на следующий день с выплатой процентов. Если заем оформлен в пятницу или перед нерабочими праздничными днями, срок возврата переносится на утро следующих рабочих суток.

Блиц-заимствования различаются по условиям, направленности и другим признакам. По виду кредитов выделяют следующие операции overnight, различающиеся суммами займа:

Российские компании редко используют «скоростной» кредит. Но он может понадобиться, например, для срочных выплат поставщикам, если ожидаемые собственные средства еще не поступили на счет. Тогда организация подает заявку в банк или Центробанк, банк перечисляет требуемую сумму. На следующий день задолженность с процентами гасится за счет средств, поступивших на счет компании.

Коммерческие банки в РФ пользуются овернайт-кредитами для решения разных задач: ликвидации дефицита на счетах, пополнения денежных запасов, временного поддержания ликвидности, завершения расчетов за день, проведения биржевых сделок и операций РЕПО.

Услугой кредитования «overnight» пользуются банки, коммерческие организации и индивидуальные предприниматели, имеющие крупные обороты. Физическим лицам и небольшим компаниям данная услуга не интересна за-за краткосрочности и низких процентов.

Депозиты овернайт

Депозит «overnight» — это вклад, который финансовое учреждение использует для овернайт-кредитования третьих лиц. При этом вкладчик получает невысокий оговоренный процент. Депозиты данного типа наиболее востребованы среди юридических лиц и ИП.

Перед оформлением услуги с вкладчиком заключают договор. В приложении к нему прописывают срок действия депозита с точностью до часа, ставку дохода, сумму вклада, размер неснижаемого остатка на счете и другие условия. К примеру, в Сбербанке такой договор заключается при личном присутствии клиента или удаленно через личный кабинет.

Преимущества депозита-овернайт:

Недостатки:

Услуги овернайт-вклада предоставляют ВТБ, Альфа-Банк, Тинькофф и некоторые другие банки.

При этом банк ВТБ имеет интересный инструмент в виде однодневных облигаций, о которых я писал здесь. Их преимущество в том, что они в частности хорошо подходят для частных инвесторов, особенно использующих в качества брокера сам ВТБ. В этом случае происходит экономия на комиссиях, что в ситуации крайне малого дохода приобретает большое значение.

▲ Стоит учитывать, что средства на овернайт банки не включают в программу страхования вкладов.

Проценты по таким вкладам ниже, чем по стандартным банковским депозитам, но выше, чем по вкладам до востребования. «Ночные» вклады доступны для юридических лиц и ИП. Некоторые банки соглашаются на сотрудничество с физическими лицами, имеющими крупные суммы денег.

Как устанавливается ставка овернайт?

Процентные ставки по «ночным» сделкам устанавливают центральные банки: в России ставка по овернайт-кредиту привязана к ключевой ставке Центробанка РФ. Процент начисляется из расчета на один день на сумму денежных средств. Историческое изменение нижней и верхней границы ставок овернайт выглядит следующим образом:

В 2000 году, при высокой инфляции около 15-20% годовых, верхняя граница достигала 25% — но в последующие годы постепенно пошла вниз вместе с инфляцией. Наиболее заметные всплески связаны с кризисом 2008 года и девальвацией рубля в самом конце 2014 г. Тем не менее за 20 лет с начала века ставка сократилась почти в 5 раз, что привело к уменьшению расходов коммерческих финансовых учреждений.

На графике отлично видно сужение спреда между верхней и нижней границей ставок (по кредитам и депозитам), что говорит о стабилизации рынка и межбанковского взаимодействия. Актуальную ставку по овернайт-кредитам можно посмотреть здесь. Максимальная ставка по овернайт-депозитам в настоящий момент установлена ЦБ РФ на уровне 3,25% при кредитной ставке 5.50%. Как и в стандартном случае, ставка по депозитам ниже, чем по кредитам.

Овернайт на брокерском счете

Overnight на счете у брокера это заем ценных бумаг под проценты на одни сутки. Условия предоставления активов в долг прописываются в договоре с брокером, причем механизм РЕПО предусматривает обратный выкуп ценных бумаг через оговоренный период времени. Таким образом, сделка состоит из двух частей:

Брокеры часто берут на овернайт ликвидные активы, цена которых не сильно колеблется в течение биржевого дня. Если держатель согласен и не планирует их продажу, брокер сделает это за него с выгодой для себя или обеих сторон. Инвестор получит отданный номинал и процент от прибыли. Объектом сделки обычно выступают «голубые фишки», облигации надежных эмитентов, евробонды. Волатильные акции компаний 3-го уровня брать в долг никто не будет.

Сбербанк России предлагает «ночной» заем ценных бумаг под 2% годовых. Схема предполагает:

Заработать можно, например, на акциях Газпрома, Лукойла, Сбербанка. На заработок влияет количество операций в год, сумма активов, вид ценных бумаг. В расчет берутся календарные дни, в которые активы были в овернайте. Однако по факту от 2% годовой доходности останутся десятые доли процента. Численный пример при стоимости ценных бумаг 500 тысяч рублей показывает, что реальный заработок составит менее 10 рублей в день:

500 000 ₽ × 2%/100% = 10 000 в год / 365 = 27,4 ₽ в день

При займе на 8 часов (1/3 суток): 27.4 / 3 = 9.13 ₽ или 0.66%

В чем основной риск овернайт сделок? В том, что бумаги находятся в непосредственном распоряжении брокера, а не лежат в депозитарии. Следовательно, при банкротстве брокера бумаги могут «зависнуть» и перевести их из одного депозитария в депозитарий другого брокера не получится.

Многие брокеры ничего не платят за овернайт или устанавливают мизерный процент 0,01-0,02% годовых. Клиент может даже не заметить, что в договоре есть пункт о бесплатном пользовании его ценными бумагами. В таком случае лучше написать заявление об отключении овернайта, если этой возможности нет в личном кабинете брокера.

Заключение

Овернайт позволяет получать доход за счет «свободных» денег, не участвующих в коммерческом обороте. Услуга доступна банкам, крупным юридическим лицам, в некоторых случаях — индивидуальным предпринимателям и частным лицам. Проценты по овернайту напрямую зависят от учетной ставки ЦБ РФ.

Овернайт – что это такое

Овернайт в российских банках

Проценты по овернайту привязаны к учетной ставке Центрального банка России. Ее размер регулярно публикуется в газете «Вестник» или на сайте ЦБ.

Среди видов банковских блиц-заимствований, операция овернайт по праву считается самой кратковременной. Ее продолжительность исчисляется часами и описывается английским словом overnight. Перевод означает «на ночь», что не совсем точно. Кредит выдается на один банковский день, то есть сутки, но если впереди выходные, то возврат происходит по их окончании. Статья о том, кто в России берет такие «скоростные» займы, какие финансовые организации их выдают и на каких условиях.

Суть и практическая ценность кредитов овернайт

Считается, что практика кратковременных «молниеносных» заимствований характерна для экономик развитых стран, активно участвующих в глобальной системе хозяйствования и биржевой торговле. Это отчасти действительно так, а тот факт, что российский банковский бизнес также предлагает овернайт, свидетельствует о его следовании мировым тенденциям.

Вместе с тем очевидно, что для развития реального сектора национальной экономики этот вид кредитования не может служить движущей силой по причине своей кратковременности. Если выражаться простыми словами, деньги, взятые на одну ночь (и даже целые сутки) никак нельзя потратить на закупку основных или оборотных фондов: в этом случае их вовремя не вернуть.

Бывают, конечно, исключения, когда владелец фирмы уверен в поступлении средств на счет буквально на следующий день, и чтобы удачная сделка не сорвалась, ищет, где перехватить нужную сумму. Однако в подобных случаях есть другие банковские продукты, позволяющие уйти в овердрафт или изыскать деньги как-то иначе. Наконец, если фирма пользуется доверием, контрагент просто немного подождет.

В мировой практике овернайт чаще всего используется для проведения быстрых спекулятивных операций на бирже, фондовой или валютной.

Межбанковский и международный овернайт

Однодневные кредиты играют немаловажную роль в мировой экономике. На межбанковском рынке часто возникает потребность в кратковременном немедленном заимствовании доступных средств депозитарных институтов, расположенных в разных странах, в частности у центральных банков, которые и устанавливают процентные ставки по овернайту.

Виды овернайта

Краткосрочные кредиты на один день могут различаться по условиям и направленности. В любом случае их необходимо возвращать в оговоренный срок, а за опоздания начисляются большие штрафы и пени.

Как вычисляется ставка по овернайту

Как и любой другой кредит, овернайт стоит пользователю денег, составляющих цену пользования услугой. В макроэкономике проценты, начисляемые на кратковременные кредиты, играют роль регулятора ликвидности предпринимательских организаций всех правовых форм собственности.

В связи с этим ставка по кредиту овернайт в банках России привязана к учетной ставке Центрального банка (Банка России). Начисляется она из расчета на один день на сумму используемых средств. С величиной комиссии можно ознакомиться – она публикуются в «Вестнике» и постоянно меняется.

Внутридневный кредит и овернайт

Финансовым источником овернайта служит внутридневный кредит – это заем, предоставляемый банкам, которым не хватает на корреспондентском счете средств. Для его получения не требуется предварительного заявления, а условия устанавливаются генеральным кредитным договором, заключаемым коммерческим банком с Банком России. Гарантией служат государственные ценные бумаги, оцениваемые выше суммы займа и в момент заимствования блокируемые на счете ДЕПО.

Ограничение размера внутридневного кредита производит Кредитный комитет ЦБ РФ для каждого финансового учреждения. Сумма задолженности подлежит погашению средствами, поступающими на корреспондентский счет банка. Если их недостаточно, кредит переоформляется в овернайт.

Отличие этих двух форм задолженности – овернайта и внутридневного кредита – состоит в двух моментах:

Однако отношения между ЦБ и коммерческими банками для клиента – вопрос второстепенный. Знать о них ему полезно для понимания системы кратковременного кредитования, но интересуют его в первую очередь условия, по которым он может получить нужную ему сумму или вложить свои деньги.

Что собой представляет овернайт-депозит

Кроме кредитования, услуга может иметь обратную направленность, предполагая не заимствование, а вклад. В этом случае клиент предоставляет принадлежащие ему средства банку, переводя их на бессрочный депозит. Этими деньгами финучреждение пользуется для овернайт-кредитования третьих лиц, начисляя вкладчику проценты.

Этот вид дохода широко используют юридические лица. На депозит банки устанавливают ограничения по минимуму.

Предоставляют банковский продукт ВТБ, Альфа-Банк, Сбербанк, Промсвязьбанк, Банк Москвы и некоторые другие финучреждения. Для получения возможности прибыльного размещения средств, юридическому лицу необходимо пройти следующие этапы оформления:

Неотъемлемой частью договора депозит-овернайта является специальное приложение, в котором указываются следующие положения:

Достоинства депозит-овернайта

В силу специфики этого вида вклада, потенциальному пользователю необходимо объективно оценить его возможную выгоду и недостатки. К достоинствам депозит-овернайта относятся такие свойства:

Недостатки услуги

Любой продукт, помимо достоинств, характеризуется и проблемными моментами. Для депозит-овернайта таковыми являются следующие негативные факторы:

Следует отметить, что несмотря на указанные недостатки, популярность услуги депозит-овернайта растет, и довольно быстро.

Актуальные предложения овернайта от банков РФ

В этом разделе будут рассмотрены преимущественно условия для юридических лиц, так как доступ обычным гражданам к тарифным планам овернайта ограничен. Интерес представляют предложения крупнейших российских банков.

Овернайт ценных бумаг в Сбербанке

В отличие от других операторов рынка овернайт-кредитования, Сбербанк работает не с наличными средствами вкладчиков, а с его активами в виде ценных бумаг.

Суть услуги ОТС-РЕПО-овернайт состоит в сделке, состоящей из двух этапов:

За возможность «прокручивать» активы, составляющие депозит вкладчика, Сбербанк выплачивает гарантийное вознаграждение в размере, соответствующем дневной доле от 2% годовой ставки минус комиссия 0,001% от начальной цены бумаг. При подсчете доля вознаграждения получается с точностью до четвертого знака:

2/365 – 0,001 = 0,0075 – 0,001 = 0,0065%

Очевиден тот факт, что свою прибыль Сбербанк черпает из результата спекулятивных биржевых операций на фондовом рынке в течение одного дня. По условиям договора, по сделкам ОТС-РЕПО-овернайт размещение активов не гарантируется. Иными словами, если данные ценные бумаги никто не захочет купить, то клиент останется при своих интересах и никакого дохода не получит.

Преимущества услуги депозита овернайт от Сбербанка России в том, что нижний лимит вклада не установлен и зависит только от цены портфеля ценных бумаг, принадлежащих вкладчику. К тому же, все риски, возникающие в связи с колебаниями биржевых котировок, банк берет на себя. Даже в случае проведения убыточных операций он выплатит причитающуюся по условиям соглашения сумму дохода.

Овернайт в Тинькофф – полная автоматизация

Во время подписания заявления-анкеты на открытие счета в самом технологичном банке России, каждый клиент выражает согласие на использование остатка принадлежащих ему средств по состоянию на конец дня для овернайт-заимствования. Это происходит по умолчанию, и определенная логика в таком порядке есть. Каждый клиент при этом ежедневно (ночью) получает начисления.

Клиентам банка Тинькофф регулярно приходят сообщения о том, что на его счет поступают небольшие суммы с пояснением «Проценты овернайт». Займы в виде денежных средств или ценных бумаг банк предоставляет своему брокеру (ООО «Компания БКС») для проведения прибыльных сделок и участия в краткосрочных инвестициях.

Каждый клиент банка Тинькофф может отказаться от использования его средств для овернайт-кредитования. Правда, для этого ему нужно лично посетить центральный офис этого учреждения.

Альфа-Банк – лимитированная доступность

Альфа-Банк предоставляет услугу овернайта физическим и юридическим лицам. Фирмы, держащие на своих счетах крупные суммы незадействованных в обороте денег, могут окупить издержки на расчетно-кассовое обслуживание, предоставляя кратковременные заимствования. Открытие депозита доступно в режиме онлайн.

Определение ставки происходит в момент перечисление вклада на специальный счет и зависит от рыночной обстановки.

Депозит-овернайт для юр. лиц в Альфа-Банке открывается при минимальной сумме в миллион рублей, при этом наличие собственного расчетного счета обязательно.

Для участия в программе овернайта необходимо не позднее 16:30 подписать соглашение, содержащее обычные для подобных сделок условия. При этом клиент обязуется до конца срока действия обеспечить неснижаемый остаток средств на своем р/с. В противном случае договор расторгается автоматически, а процент не начисляется.

Право на участие в овернайте получает каждый клиент Альфа-Банка, открывающий в нем расчетный или депозитный счет.

Заключение

Овернайт, то есть однодневный кредит, – банковский продукт, приобретающий в России все большую популярность. Его цель состоит преимущественно в проведении спекулятивных биржевых сделок.

Клиент, решивший воспользоваться услугой овернайта, может выступать в качестве заемщика или занимателя. Для входа в овернайт действуют ограничения по минимальной сумме. В процентном выражении прибыль от депозита выглядит не очень впечатляюще. Но при больших суммах заимствования этот доход становится значимым.

В некоторых банках овернайт является частью системы обслуживания клиента, имея сходные черты с операциями «на шортах» (короткими сделками).

Проценты по овернайту привязаны к учетной ставке Центрального банка России. Главный смысл овернайта состоит в использовании денег, не участвующих в коммерческом обороте, для извлечения дополнительного дохода.