Что такое контактное лицо при взятии кредита

«От вашего имени поступила заявка на оформление кредита. Вы подавали заявку?»: одна из уловок мошенников

В городской отдел полиции с заявлением о хищении денежных средств путем обмана обратились две жительницы Биробиджана.

В первом случае заявительнице на телефон позвонил неизвестный, который представился сотрудником службы безопасности банка и сообщил, что от ее имени поступила заявка на оформление кредита в Самарской области. Женщина пояснила, что никаких заявок в банке не оформляла. Через некоторое время ей позвонили уже с другого номера и, звонивший представился сотрудником службы безопасности банка, но уже другого. Он рассказала, что некий гражданин в Самарской области с ее банковской карты пытается снять деньги, для приостановления операции по списанию денежных средств ей придет на телефон смс с кодом, который необходимо продиктовать. После того, как биробиджанка продиктовала код, с ее карты были списаны более 8 000 рублей. Через некоторое время ей вновь перезвонили, но девушка уже поняла, что попалась на уловку мошенников и не ответила на звонок, а перезвонила в банк и заблокировала карту.

Во втором случае действуя по аналогичной схеме, мошенники похитили более 6 000 рублей с карты 37-летней жительницы областной столицы. Как и в первом случае заявку на кредит женщина не подавала и прервала разговор. На следующий же звонок, поступивший от лжесотрудника из другого банка с сообщением о том, что неизвестное лицо пытается расплатиться ее картой за покупки в интернете, она ответили, и сообщила код из смс, якобы для блокировки перевода денежных средств.

Номера телефонов, с которых звонили злоумышленники, зарегистрированы в Москве.

В разговоре с полицейскими потерпевшие рассказали, что о подобных уловках мошенников читала в СМИ

По данным фактам возбуждены уголовные дело по п.г ч.3 ст. 158 УК РФ – кража с банковской карты.

Полицейские настоятельно рекомендуют жителям автономии при поступлении звонков о том, что с карты пытаются неизвестные списать деньги или оформить кредит на ваше имя, прервать разговор и перезвонить в банк.

Никогда и никому не сообщайте реквизиты банковской карты, а также коды из смс-сообщений.

Помните, такую информацию запрашивают только мошенники!

Пресс-служба УМВД России по ЕАО

Что помешает аферистам взять кредит на ваше имя или отобрать недвижимость

Мошенники нередко используют электронную подпись, чтобы оформить заем на чужое имя или сменить собственника недвижимости без его ведома. От отъема недвижимого имущества владельца защитит новый закон, но, чтобы не пришлось выплачивать незаконно оформленный кредит, придется соблюдать правила «цифровой гигиены»

Что такое электронно-цифровая подпись?

Электронная цифровая подпись (ЭЦП) – это средство идентификации человека, использующего программный продукт. Существует несколько ее видов.

Простой ЭЦП часто пользуются в повседневной жизни. Это одноразовый код из букв, цифр или их комбинации. Такая ЭЦП необходима, к примеру, при подтверждении платежа с банковской карты: для успешного завершения транзакции нужно ввести код, который поступает на номер телефона, привязанный к банковской карточке. Еще один пример использования простой ЭЦП – введение PIN-кода при безналичном расчете в магазине.

Усиленная неквалифицированная ЭЦП нам нужна, например, при пользовании порталом «Госуслуги». Подпись здесь представляет собой знакомые логин и пароль, которые необходимо привязать к своему аккаунту и личности посредством явки в удостоверяющий центр.

Усиленная квалифицированная ЭЦП – это программный код, который привязывается к подписываемому электронному документу. Ее использование требует оформления в удостоверяющем центре токена (флеш-карты с кодом-подписью) и установки специальных криптопрограмм. Без такой ЭЦП не смогут обойтись нотариусы, судьи, сотрудники государственных органов, арбитражные управляющие, директора и бухгалтеры.

Как с помощью простой ЭЦП получить заем через интернет?

Нередко микрофинансовые организации и банки предоставляют клиентам возможность заключить договор займа посредством ЭЦП. Для этого достаточно зайти в личный кабинет, нажать на кнопку выдачи займа и ввести пришедший на мобильный телефон код.

Как мошенники используют ЭЦП для оформления займов на чужое имя?

Они обманом получают доступ к личному кабинету клиента кредитной организации и привязывают к нему другой номер телефона.

Бывает, мошенники сами создают личный кабинет, используя незаконно полученные персональные данные человека. У многих онлайн-ростовщиков существует также процедура верификации при помощи страницы в соцсетях – в таких случаях предварительно взламывается эта страница.

Как проверить наличие «фейкового» займа?

Для этого вам достаточно зайти на сайт районного суда, расположенного по адресу регистрации, либо в банк исполнительных производств на сайте ФССП России. При неблагоприятном развитии событий после введения ваших Ф.И.О. появится информация о задолженности и лице, которое пытается ее взыскать.

Что делать в случае незаконного оформления займа мошенниками?

В первую очередь необходимо обратиться в полицию. Лучше подать заявление в региональное управление с просьбой поручить расследование отделу по борьбе с компьютерными преступлениями.

Далее необходимо направить уведомление в кредитную организацию, выдавшую заем. В нем нужно сообщить о краже ваших персональных данных и ЭЦП. К уведомлению следует приложить копию заявления в полицию.

Если кредитор требует с вас возврата денег – обратитесь в суд с заявлением о признании договора займа незаключенным.

Как добиться признания договора займа недействительным?

Можно ли себя обезопасить от незаконного оформления займа?

Для оформления электронных кредитов мошенники чаще используют личные кабинеты на сайтах кредитных организаций и телефонные номера, к которым эти кабинеты привязаны. Поэтому данные своего личного кабинета – логин и пароль – необходимо тщательно скрывать. И это касается не только бумажки-напоминалки с кодами. Достаточно согласиться на заманчивое предложение браузера сохранить пароль и логин при их вводе – и работа мошенников станет намного легче. Постарайтесь запомнить их и каждый раз вводите «по памяти», как PIN-код от своей банковской карты.

Периодически меняйте пароль и отслеживайте все СМС, поступающие на телефон.

Не используйте один пароль для всех онлайн-сервисов и не заносите в онлайн-формы на сомнительных сайтах свои персональные данные.

Попытка взлома аккаунта в соцсети или подозрительный звонок от сотрудника банка, пытающегося узнать у вас персональные данные или данные банковской карты, могут свидетельствовать о подготовке мошенников к оформлению займа. В таких случаях необходимо проявить бдительность.

Как мошенники оформляют сделки с недвижимостью при помощи ЭЦП?

Для осуществления сделок с недвижимостью необходима усиленная квалифицированная ЭЦП. Обычно мошенники оформляют ее в удостоверяющих центрах, используя копии паспортов и СНИЛС, которые берут из открытых источников и взломанных баз данных банков.

Недобросовестные сотрудники удостоверяющих центров по невнимательности или сговорившись с мошенниками могут оформить ЭЦП на любого человека. Воспользовавшись ею, злоумышленник получает возможность подать заявление в Росреестр и переписать квартиру на нужных лиц.

Что делать, если недвижимость перешла в чужую собственность?

Если мошенническое отчуждение недвижимости все же произошло, необходимо обратиться в Росреестр и узнать, когда это случилось и на кого оформлено имущество.

После этого следует обратиться в суд с заявлением о признании сделки недействительной. Нужно будет обратить внимание суда на то, что кроме ЭЦП нет доказательств, подтверждающих намерение отдать недвижимость иным лицам и ваше с ними знакомство.

Пригодятся сведения о вашем фактическом проживании с семьей в якобы отчужденном жилом помещении, о проведении вами строительных работ и обустройстве нежилого помещения в период мошеннических действий и т.п. Главное – доказать в суде, что у вас не было причин продавать недвижимость и на момент использования фиктивной ЭЦП вы относились к имуществу как к своему.

Как избежать несанкционированного распоряжения имуществом?

Ранее, чтобы не допустить подобных ситуаций, собственнику необходимо было обратиться в Росреестр через МФЦ с просьбой запретить оформление сделок с недвижимостью с использованием ЭЦП. В таком случае все сделки регистрировались Росреестром только при условии личной подачи документов владельцем недвижимого имущества.

Кроме того, нельзя забывать, что остается риск передачи недвижимого имущества в собственность другого человека путем подачи бумажных документов в МФЦ по поддельному паспорту или доверенности. Поэтому стоит позаботиться о внесении в ЕГРН записи, которая не позволит продать, заложить или сдать в аренду недвижимость без вашего ведома. Подробнее об этом читайте в материале «Чтобы мошенники не передали недвижимость в чужую собственность. владельцу нужно подать заявление, которое наложит ограничение на сделки с его имуществом».

Для собственников юридических лиц предусмотрена возможность обратиться в ФНС и установить порядок регистрации изменений в ЕГРЮЛ только при личной явке уполномоченных от компании лиц.

1 Федеральный закон от 2 августа 2019 г. № 299-ФЗ «О внесении изменений в Федеральный закон “О государственной регистрации недвижимости”» (вступит в силу с 1 января 2020 г.).

Как минимизировать риск использования ЭЦП мошенниками?

ЭЦП является удобным способом заключения сделок и ведения бизнеса, позволяющим сэкономить огромное количество времени. Однако человек должен осознавать риски использования ЭЦП и соблюдать простые правила «цифровой гигиены», позволяющие снизить их до минимума.

Заем не брал, а долг имеется: как бороться с кредитами на чужое имя

В конце января комментатор «Матч-ТВ» Роман Нагучев получил неожиданное письмо из суда. Там оказался судебный приказ о взыскании долга по займу, который Нагучев якобы взял в Новосибирске 5 марта 2019 года. Выдала этот кредит микрофинансовая организация (МФО) «Займер». Только вот, как утверждает сам Нагучев, никаких денег он не брал. Более того, он никогда не был в Новосибирске, а 5 марта 2020-го находился за границей, рассказал он в своем Twitter.

В похожей ситуации двумя годами ранее оказался политик Леонид Волков. В феврале 2019-го он проверял свою кредитную историю и обнаружил, что должен около 70 000 руб. некоему ООО «Деньги Взаймы». Оказывается, в августе 2017-го кто-то взял на его имя 6000 руб. под 730% годовых. А вот предпринимателю Алексею из Петербурга (его фамилию The Village не называет) отказали в кредите потому, что бизнесмен задолжал неизвестной ему МФО 3500 руб. О долге мужчина узнал из письма приставов за полгода до этого, но ничего не предпринял.

В большинстве своем проверка минимальна, а риски закладываются в высокий процент. Предложений на рынке достаточно: «на карту мгновенно», «под 0% через 15 минут» и так далее.

«Лояльностью» МФО пользуются мошенники. Их схемы бывают очень разнообразны, рассказывает адвокат МКА «Вердиктъ» Дмитрий Джулай. Чтобы взять кредит офлайн по оригиналу паспорта (например, если он был утерян), они могут подделать фотографию или подобрать «заемщика», похожего на настоящего владельца документа. С онлайн-займами все еще проще: преступникам достаточно просто вбить персональные данные гражданина либо с их помощью подделать сканы документов.

По словам Бычкова, займы, которые выдают в результате таких схем, чаще всего небольшие. Ведь сами МФО могут идентифицировать клиента только если сумма кредита не превышает 15 000 руб. Если она больше, то проводить проверку должна уже кредитная организация, с которой у МФО заключен договор или соглашение о сотрудничестве. Но это ограничение не всегда может защитить от крупных долгов, потому что преступники могут взять на имя гражданина сразу несколько небольших кредитов (до 15 000 руб.). В таком случае все они, как правило, оформляются в один день, чтобы данные о выдаче не успевали дойти до бюро кредитных историй (БКИ), замечает Бычков.

Чаще всего данные попадают к мошенникам не из-за взлома системы, а из-за недобросовестных сотрудников.

Чаще всего паспортные данные оказываются у злоумышленников в результате различных утечек из банков, салонов связи, МФО, билетных агентств и других организаций, которые массово работают с такими сведениями. Причем, как правило, не из-за взлома системы, а из-за недобросовестных сотрудников, которые крадут и продают эту информацию, обращает внимание Ашот Оганесян, основатель и технический директор SmartLine Inc – разработчика программных средств защиты от утечек. Полностью защитить свои данные от этого вряд ли возможно.

Жертвой такого рода мошенничества может стать каждый.

Но особенно стоит опасаться активным интернет-пользователям, чьи данные могли уйти с различных онлайн-площадок, а также тем, кто недавно остался без паспорта (документ украли или он потерялся), предупреждает Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров.

Другие факторы повышенного риска – хорошая кредитная история и высокий уровень дохода, замечает Бычков. С таким «набором» гражданину, а точнее, мошеннику под его именем, могут без проблем одобрить заем.

Как себя обезопасить?

О кредите важно вовремя узнать. Чем раньше, тем больше способов защиты.

Чтобы выяснить, не брали ли преступники кредит на ваше имя, нужно проверить:

Проверить кредитную историю можно через «Госуслуги», направив запрос в Центральный каталог кредитных историй (ЦККИ). Из ЦККИ заявителю пришлют список бюро кредитных историй (БКИ), которые содержат сведения о нем, а также ссылки на сайты этих бюро. Нужно перейти по ним, зарегистрироваться и получить информацию обо всех займах, выданных на ваше имя (дважды в год услуга предоставляется бесплатно). Получить сведения из ЦККИ можно также в любом банке, МФО и любом бюро кредитных историй.

Что делать, если на ваше имя взяли кредит?

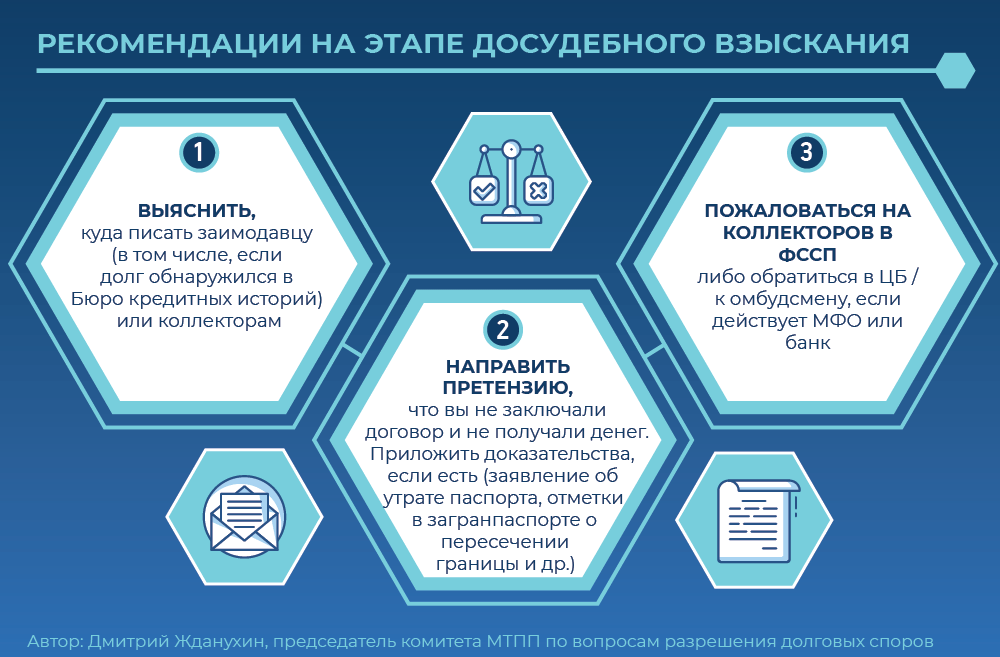

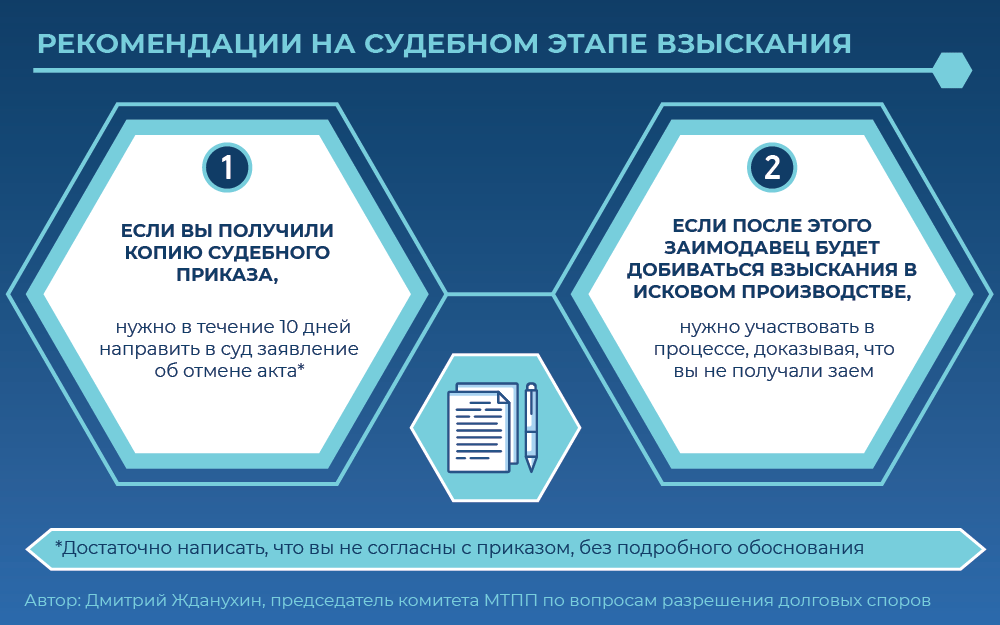

Что делать, если вы обнаружили за собой кредит, который не брали? Ответ во многом зависит от стадии взыскания.

Надо максимально подробно все выяснить: кто кредитор, реквизиты договора, сумма долга, стадия взыскания (досудебная, судебное или исполнительное производство). При возможности следует получить информацию в письменном виде – хотя бы в каком-нибудь мессенджере.

Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров

Если все это не помогло, придется обращаться в суд. Практики много, недействительными признают сделки, которые заключены как в офисе МФО, так и через онлайн-сервисы, делится Васанов. Он рассказывает, что нужно потребовать в иске к МФО:

В суде: как доказать, что ты не заемщик

Например, Марине Федотовой* удалось добиться признания незаключенным договора займа, который она якобы подписала в офисе МФО «Особый случай» в Москве. Заявительница настаивала, что в день, когда ей якобы выдали 3000 руб., она находилась на работе в Санкт-Петербурге. Красногвардейский райсуд Санкт-Петербурга этот довод Федотовой признал обоснованным (дело № 2-4571/2017).

Если подобных обстоятельств нет, то на помощь может прийти почерковедческая экспертиза, которая докажет, что подпись в договоре принадлежит не истцу. Конечно, все эти аргументы (за исключением утраты паспорта) не сработают, если заем взяли дистанционно. Но на такой случай есть другие доводы.

Например, можно сослаться, что номер, на который при регистрации заявки приходило сообщение с кодом подтверждения, равно как и банковский счет, на который перечисляли сумму займа, принадлежат не истцу, дает совет Бычков. Эти доказательства можно истребовать в судебном порядке с помощью соответствующих запросов. Также можно установить местонахождение электронного устройства (например, IP-адрес), с которого входили на сайт МФО, и доказать, что истца в тот момент в этом месте не было, объясняет Васанов.

Все эти аргументы, например, помогли Софье Кузьминой* в споре с МФК «Кредитех Рус» и коллекторской фирмой ООО «Кредитэкспресс Финанс». Советский райсуд Брянска признал, что заем в 9000 руб. МФК непосредственно Кузьминой не предоставлялся. Суд пришел к такому выводу, установив, что номер, который в «Кредитех Рус» указан как принадлежащий Кузьминой, на самом деле оформлен на другого человека. Кроме того, деньги МФК перечислила на карту «Альфа-банка», а у Кузьминой карт этого банка никогда не было. И, наконец, IP адрес устройства, с которого взяли заем, находится в Новосибирске, где у истицы нет ни временной, ни постоянной регистрации, установил суд и признал договор займа незаключенным (дело № 2-3848/2017).

Все упомянутые доводы могут помочь и в случае, если спор инициирует МФО, потребовав вернуть долг. В таком случае гражданину как минимум придется возражать против ее аргументов, а как максимум доказывать обоснованность встречного иска о признании договора незаключенным (если он его заявит).

Независимо от того, когда человек обнаружил «чужой» долг, ему стоит подать заявление о возбуждении уголовного дела, считает Васанов. Поскольку есть вероятность привлечь злоумышленников к ответственности. А еще на подачу такого заявления не помешает сослаться при оспаривании договора.

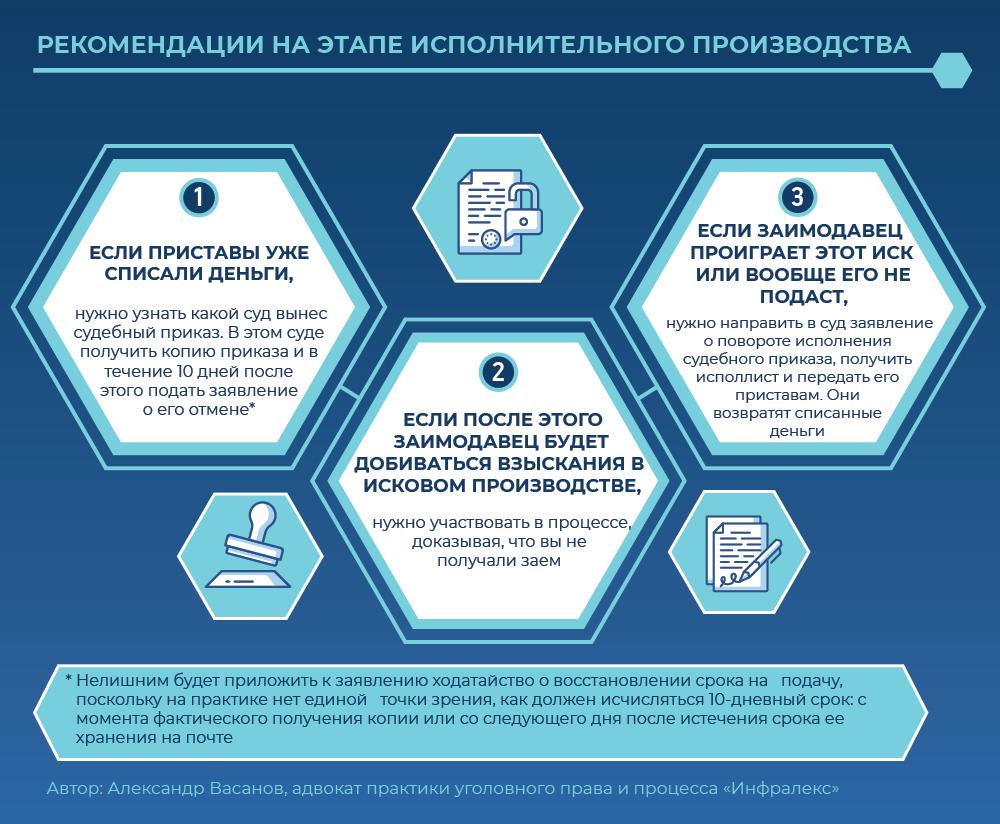

Но чаще всего о наличии кредита человек узнает, когда приставы уже списывают у него деньги, говорит Васанов.

На этот случай у нас тоже есть советы.

Как видно, с «чужими» долгами можно и нужно бороться. Есть хорошие шансы добиться своего. В этом на своем опыте убедился Роман Нагучев, чьей историей начинается статья. Комментатор отправил заявление об отмене судебного приказа, написал в Бюро кредитных историй и позвонил в «Займер». После этого ему прислали письмо из МФО. Организация признала, что Нагучев не получал заем, и попросила БКИ удалить эту информацию из его кредитной истории. Хэппи-энд был и у истории Леонида Волкова. Запись о «его» долге исчезла после писем в БКИ и ООО «Деньги Взаймы». А вот предпринимателю Алексею для этого пришлось дойти до суда, но итог был тот же – «очищенная» кредитная история.

Помощь в получении кредита

Какая помощь в получении кредита возможна

Помочь получить денежный займ могут только те специалисты, которые хорошо осведомлены о принципах работы банков, а также понимают механизм принятия решений об одобрении кредита или же об отказе. Рядовые потребители банковских продуктов и услуг вряд ли смогут помочь в подобных вопросах.

Кто оказывает помощь в получении кредита

Выступить посредником в получении кредита может отдельный человек, компания, специализирующаяся на предоставлении услуг подобного рода, или сотрудники консалтинговых фирм. Но здесь есть свои нюансы. Брокеры, которые специализируются на оказании помощи в получении кредита, обязаны ориентироваться в существующем финансовом рынке, иначе подобрать наиболее подходящий клиенту вариант кредитования будет проблематично. Также помочь вам могут сами сотрудники банков, правда с оговоркой, что это будет не совсем законное взаимодействие. Брокеры, в свою очередь, действуют на легальных основаниях, оформляя всю необходимую для отчетности документацию.

Помощь в получении кредита с имеющимися просрочками

Пожалуй, одной из наиболее сложных ситуаций является наличие у клиента просроченной задолженности в каком-либо банке или другой финансовой организации. При подобном раскладе шанс получить новый займ, не оплатив долги, невелик. В такой ситуации часто применяется определенная схема. Клиент обращается в МФО, поскольку получить одобрение в организациях такого типа намного проще, чем в банке. Получив микрокредит наличными, заемщик направляет средства на погашение имеющейся задолженности. Затем брокер помогает ему оформить кредит в банке и погасить микрозайм.

Помощь в получении кредита с черным списком

На сегодняшний день велико количество заемщиков, попавших в черный список по причине плохой КИ. Еще недавно сотрудничество банков с подобными клиентами казалось невозможным. Сейчас многим финансовым организациям приходится работать с проблемными заемщиками. Клиент с плохой КИ при помощи брокера или знакомого банковского служащего все же может получить займ. Увеличить шансы на получение кредита потенциальный заемщик может, предоставив обеспечение в виде залога или поручительства. Также банк может пойти навстречу клиенту, объяснившему и документально подтвердившему причину его финансовых проблем (болезнь, потеря постоянной работы, сокращение заработной платы, уход за больным родственником).

Помощь в получении кредита безработным

Даже клиенты, обладающие хорошей КИ и имеющие работу и стабильный доход, могут столкнуться с трудностями при попытке получения кредита. А тем более – безработные граждане. Однако все не так плохо, как может показаться с первого взгляда. Человек без работы вполне может стать заемщиком. Получить помощь в кредите можно по-разному:

Многие объявления обещают оказать заемщику помощь в получении кредита. Клиентам гарантируют быстрое одобрение, финансовую помощь за час и т. д. В большинстве случаев подобные объявления размещают частные лица, которые действительно могут помочь. Как правило, у них есть знакомые в кредитном отделе банка, который может одобрить займ проблемному клиенту. Разумеется, это не самый законный способ.

Если ваши дела не настолько плохи, чтобы пользоваться сомнительными схемами, обратитесь к кредитным брокерам. Их можно спутать с частными лицами, но существует ряд серьезных отличий:

Брокеры – это всего лишь посредники между потребителем и банком. Принятие решения по кредиту не зависит от них. Но брокер может, используя связи с банками и знание финансового рынка, оказать реальную помощь в получении одобрения, добиться условий, которые будут наиболее приемлемы для вас в сложившейся ситуации. Конечно, вы можете попробовать обойтись без услуг посредника, вот только затратите гораздо больше времени и сил. При этом нет гарантии, что вам предложат такие же условия, что и брокеру. Вполне возможно, что банк и вовсе откажет вам в предоставлении займа.

Но даже в случае одобрения вам кредита, помните, что безработные граждане и заемщики, имеющие проблемную задолженность и просрочку платежей – не самые желанные клиенты для банков. Для такой категории заемщиков зачастую предлагаются более жесткие условия – завышенная процентная ставка, дополнительное обеспечение залоговым имуществом или поручительство.

Если вы не хотите пользоваться услугами посредников, а оплачивать слишком высокий процент для вас затруднительно, можете обратиться непосредственно в банк. Здесь существуют два варианта. Во-первых, можно попытаться реструктурировать кредит непосредственно в том банке, где вы его брали. Многие финансовые организации могут пойти навстречу клиенту и увеличить срок выплаты долга или уменьшить сумму ежемесячного платежа. Но не все банки согласятся на подобные меры, особенно если клиент не трудоустроен официально. Кроме того, реструктуризация кредита предполагает менее выгодные условия для заемщика.

Во втором случае клиент может получить рефинансирование в другом банке. Если условия по вашему действующему займу не слишком удобны, вы можете обратиться в другую финансовую организацию. Там у вас есть возможность получить новый займ с более выгодными условиями (увеличенный срок выплаты, сниженная процентная ставка). Полученную сумму заемщик направляет на погашение старого долга. Если в дальнейшем клиент добросовестно оплачивает свой займ, его КИ улучшается, и он может рассчитывать на сотрудничество с банком.

Помощь в получении кредита с плохой КИ

На сегодняшний день у клиента даже с плохой КИ существует возможность получить заем в банке. Некоторые организации намеренно предлагают помощь в оформлении кредита наличными или банковской карты людям, испортившим свою КИ, чтобы выдать микрозайм под завышенный процент. Но если вы будете своевременно погашать задолженность, не допуская просрочек, вы сможете немного улучшить свой рейтинг заемщика.

Кроме того, клиент может обратиться в банк, который только начинает свою деятельность. Финансовая организация ради привлечения новых заемщиков готова пойти на сотрудничество даже с проблемными клиентами. Но банк, скорее всего, потребует от вас пакет дополнительных документов, которые могут подтвердить вашу платежеспособность. Также могут понадобиться поручитель и залог. Однако подавая заявки одновременно в несколько банков, вы можете окончательно испортить КИ, поскольку все отказы будут зафиксированы в ней. Поэтому лучше заранее понимать, на что можно рассчитывать. Для этого следует регулярно проверять свою КИ и рейтинг.

Можно ли оставлять предоплату за помощь в получении кредита

В большинстве случаев оплата брокерских услуг производится по факту получения кредита клиентом. Как правило, специалисты и организации, действующие легально, оказывают помощь без предоплат. Это связано с тем, что даже крупная и серьезная компания не может дать стопроцентной гарантии в том, что вы получите одобрение банка. Некоторые брокеры предпочитают брать небольшую предоплату, как правило, не более 3−5% от суммы кредита.

В сфере банковских услуг существует достаточное количество мошенников, желающих быстро и легко заработать. Как правило, клиент обращается к ним, когда банки уже отказали ему в сотрудничестве, и он ищет альтернативный способ получения кредита. Мошенники гарантируют 100% одобрение заявки в день обращения. Клиентов они уверяют, что без проблем подберут подходящий вариант даже с плохой КИ. Затем заемщику предлагают внести аванс за услуги, причем перевод просят осуществить через электронные кошельки (Яндекс.Деньги, Qiwi, WebMoney). Размер предоплаты у недобросовестных брокеров составляет до 40% от величины кредита. Если клиент соглашается на услуги сомнительных специалистов, то мошенники продолжают выманивать деньги. Клиенту сообщают, что некая финансовая организация одобрила ему определенную сумму. За перевод средств на счет или карту якобы взимается комиссия, оплатить которую требуется немедленно. Если клиент предлагает удержать процент из суммы кредита, мошенники отказываются от такого варианта, ссылаясь на необходимость подтвердить платежеспособность заемщика или серьезность его намерения. Как правило, после одного-двух переводов подобные «специалисты» перестают отвечать на звонки и сообщения. Иногда мошенники выходят на связь с клиентом и уверяют его, что деньги были переведены, а не поступили на счет они из-за сбоя в работе банка или неисправности карты.

Можно ли рассчитывать на помощь в получении кредита от сотрудников банка

Если у вас есть знакомый сотрудник, который работает в кредитном отделе или в службе безопасности банка, то это может повысить ваши шансы на получение кредита. Но следует помнить, что, во-первых, это не совсем законно. Во-вторых, цепочка сотрудников, которые могут повлиять на решение банка, зачастую состоит из нескольких человек. А это значит, что платить вам придется гораздо большую сумму. Стоимость оказанных услуг зависит от размера займа, его типа и количества людей, заинтересованных в том, чтобы ваша заявка была одобрена. В среднем, клиент отдаст банковским сотрудникам 10−20% от суммы за помощь в получении кредита.

При оформлении небольшого займа, который можно получить только по паспорту, решение принимается скоринг-программой, но кредитный менеджер может повлиять на результат. Например, он может внести в анкету ложные данные о занимаемой должности клиента, стаже его работы, величине заработной платы. Зная тонкости оформления заявки, скоринг можно обмануть, назвав охранника «Администратором по безопасности», а уборщицу – менеджером по клинингу. Однако у разных банков действуют разные программы, алгоритмы которых отличаются. Следовательно, заранее понять, какие данные необходимо внести для получения кредита, нельзя.

Но дело не ограничивается заполнением анкеты. При оформлении потребительского кредита решение принимается кредитным инспектором или целой группой лиц. В таком случае менеджер не сможет повлиять на одобрение вашей заявки банком. Кредитный инспектор, в свою очередь, не пойдет на должностное преступление без договоренности со службой безопасности банка. Ведь если потенциальный клиент не пройдет проверку, а инспектор все равно одобрит выдачузаемных средств, это негативно скажется на самом инспекторе. Многие эксперты считают, что именно сотрудники службы безопасности банка чаще всего идут на подлог. Способов оказать содействие в получении кредита несколько:

Законных способов помочь клиенту получить одобрение немного. Менеджер может посоветовать указать ту сумму или срок, при которых будут выше шансы получить кредит. Помощь сотрудников банка – вариант для клиентов, которые остро нуждаются в заемных средствах и готовы заплатить.

Помощь в получении кредита от брокера

Основная работа брокера заключается в выборе банка и продукта, который клиент может получить в соответствии со своими желаниями и финансовыми возможностями. Но помимо этого специалист оказывает целый комплекс услуг:

Обращаясь к брокеру за помощью, заемщик получает корректно заполненные бумаги. Небольшие неточности в формулировках заявки могут повлечь за собой отказ в предоставлении займа. Кроме того, заемщик может сэкономить на переплате по процентам, оформив продукт с более выгодной ставкой.

Критерии выбора брокерской организации

Если вам нужна помощь в оформлении кредита, нужно быть внимательным и осторожным. В этой сфере достаточно мошенников. Желательно обращаться за помощью в получении кредита в проверенные компании. В Москве существует не так много брокерских организаций, которым доверяют клиенты.

При выборе посредника заемщик должен учитывать следующее:

Обращаясь к посреднику для помощи в получении кредита, клиент сильно рискует. Поэтому к выбору брокера нужно подходить ответственно. Ведь в случае обращения к мошенникам в первую очередь пострадает сам клиент. Однако, если вам посчастливится найти легального брокера, который хорошо знает свое дело, шансы оформить займ по выгодной процентной ставке значительно увеличатся, особенно если речь идет о получении крупного кредита.