Что такое компенсация ндс и кому она полагается

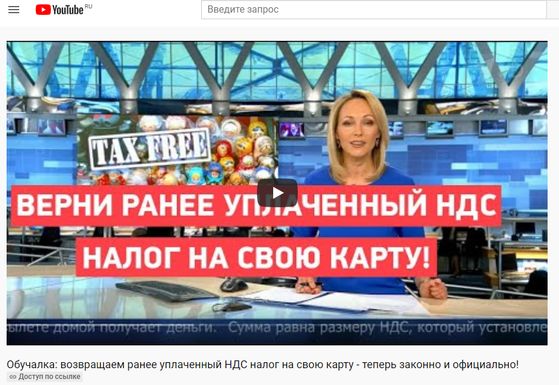

Про какой возврат уплаченного НДС людям рассказывают ведущие Первого канала

В интернете пошла очередная волна мошенничества с липовым возвратом НДС гражданам. Тема не новая, но в эту ловушку по-прежнему попадают доверчивые люди.

В чем же суть мошенничества? За основу взята реальная система с возвратом НДС иностранцам называемая tax free. Поскольку при введении этой системы о ней много говорили по телевидению и в писали в СМИ, то почти все люди что-то как-то о ней слышали. Так же много говорят про импортозамещение.

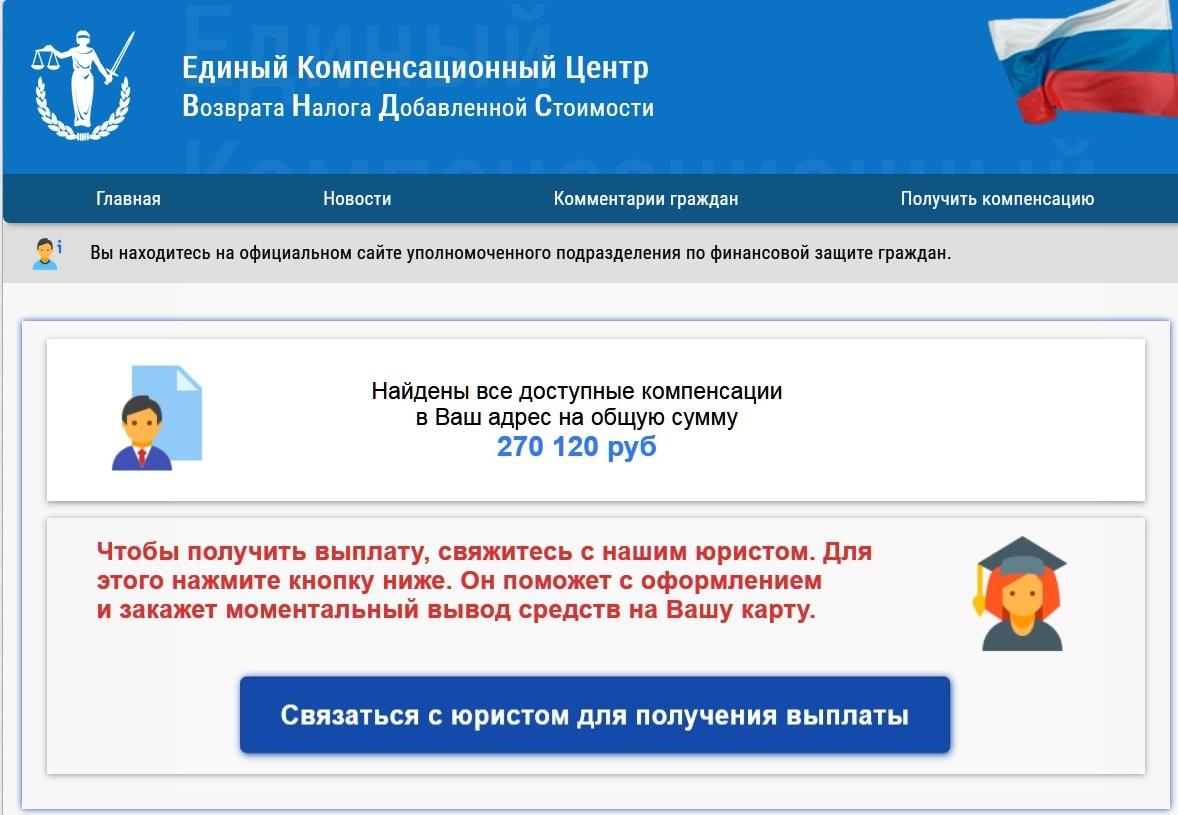

И вот этим и пользуются мошенники. Они создали сайт некоего Единого Компенсационного Центра Возврата Невыплаченных Денежных Средств, где обещают вам вернуть весь НДС, который вы уплатили за последние три года. Обещают они вот что:

«Согласно постановления 34/16325к, направленного на поддержку импортозамещения и повышению благосостояния населения, каждый гражданин может получить денежную компенсацию затрат на оплату товаров иностранного производства. Расчет суммы компенсации и выплата средств производится за период с 01.01.2015 г.»

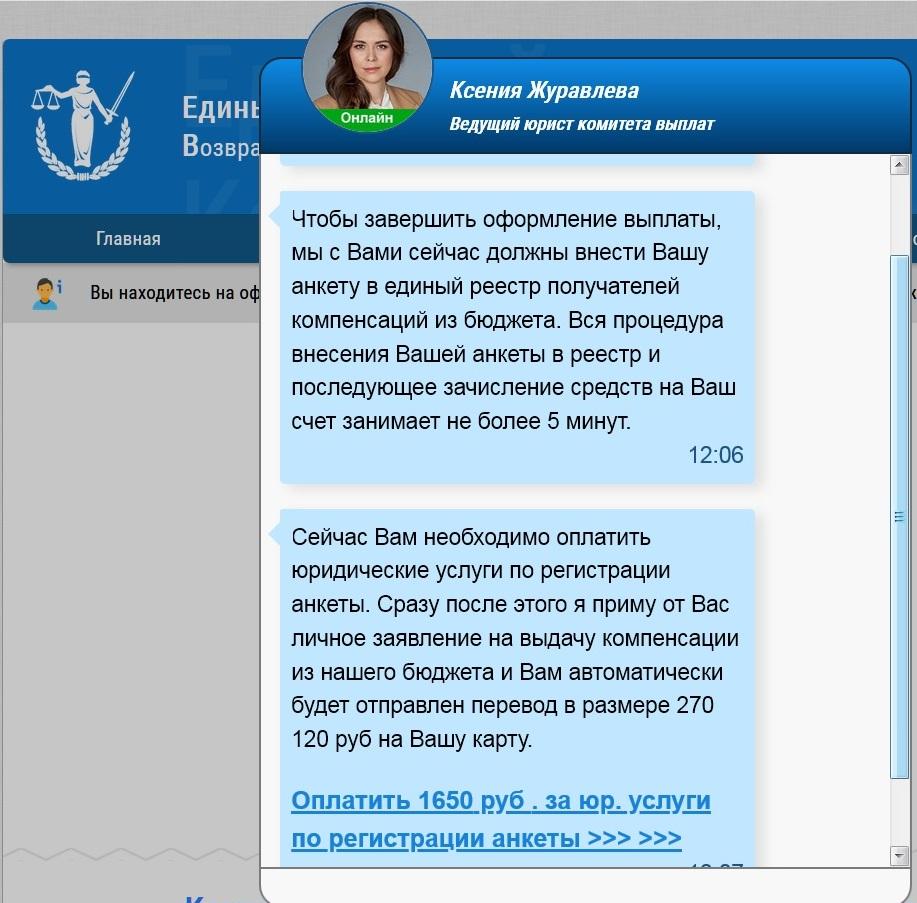

Сайт этих мошенников меняет адреса, но картинка и принцип работы остается прежними — вы вводите свои данные, они якобы ведут поиск положенных вам сумм (и, естественно, находят!). Сумма, правда, почему-то всегда одинаковая — 270 120 рублей. И тут же вам предлагается связаться с юристом, чтобы эти деньги неземедлительно получить.

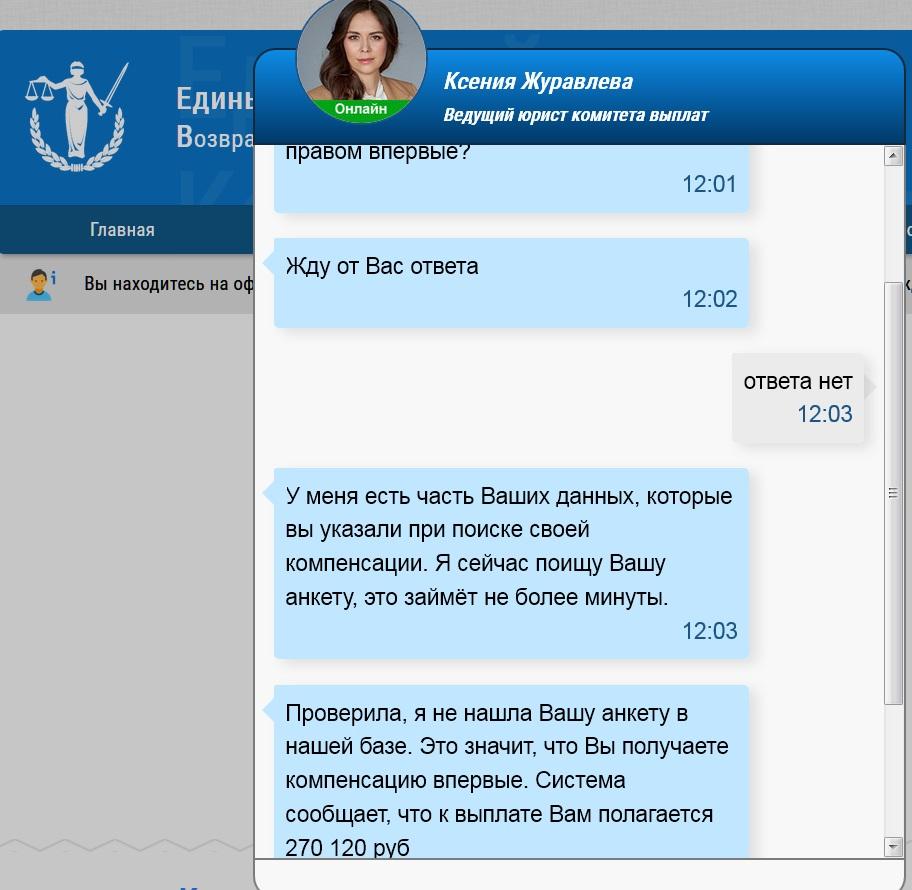

Сайт имитирует прямое общение с пользователем, но это на самом деле не так. Без разницы, что писать им в ответ.

Заметим, что аппетиты мошенников растут. В октябре прошлого года они просили на первом этапе всего лишь 277 рубля. А в этом уже 1650. И просьбы оплатить будут многократными.

Естественно, никаких денег люди не получают.

«Клерк» предупреждает, что никаких компенсаций и возвратов НДС не выплачивается, тем более через интернет. Не ведитесь на подобные лохотроны. Никто просто так деньги не раздает. Все ровно наоборот — полно людей, желающих у вас их отобрать любым путем.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Возврат физлицами НДС с покупок: законная возможность или обман

Компенсация НДС физическому лицу: развод или нет — да, это очередная форма мошенничества в интернете. Граждане, желающие получить уплаченный налог на карточку, рискуют потерять все накопления и сбережения. Возврат предусмотрен только для иностранцев, которые вывозят купленные товары из России.

Интернет пестрит предложениями, как возместить НДС при покупке в семейный бюджет. Для россиян этот вопрос стоит особенно остро. На фоне низкого уровня зарплат, введения санкций, резкого скачка курсов валют и страхов из-за коронавируса возвращение уплаченного НДС в сумме нескольких сотен тысяч рублей — словно подарок Вселенной. Будьте бдительны, это очередная схема развода населения!

Возврат НДС: осторожно мошенники

Налог на добавленную стоимость — это фиксированная надбавка, которую включают в цену всех товаров, работ и услуг. Наценка есть практически везде, только при розничной торговле она уже включена в ценники. Добавочный налог учтен не только в ценах автомобилей премиум-класса, ювелирных украшений и элитной мебели, но и в стоимости буханки белого хлеба, спичек и пачки соли. Платят сбор все россияне, а не только предприниматели и организации. Граждане приняли с большим энтузиазмом информацию: как получить НДС компенсацию на карту, и правда ли это — нет, это мошенническая схема. Ее разработали несколько лет назад и с успехом продолжают применять. Суть обмана — в получении данных банковских карт и доступа к ним. Или мошенники просят оплатить им затраты по обработке заявки и пересылке денег.

Если вам предлагают вернуть на карту физического лица НДС с покупки — это 100% мошенники. Ни в коем случае не сообщайте им паспортные данные, личные сведения и реквизиты банковских карт. Не переводите деньги мошенникам. Предлоги используются разные:

Возможно ли физлицу вернуть НДС

Налоговым кодексом РФ и других государств предусмотрена выплата компенсации за НДС за совершенные покупки. Но россияне получат обратно налог только с зарубежных покупок. Это система такс-фри, которая стала доступна для граждан РФ недавно.

Вернуть налог разрешено не со всех товаров иностранного происхождения. Перечень продукции, по которой предусмотрен возврат, устанавливается в отношении каждого иностранного государства в индивидуальном порядке. Например, правила возврата НДС из Швейцарии и Испании предусматривают разные товары и продукцию. Рекомендуем уточнить перед покупкой, доступен ли возврат по системе Tax free. Обычно заполнить форму и получить деньги разрешается перед выездом из страны, непосредственно в аэропорту или на вокзале. В случае отсутствия такого сервиса доступен дистанционный возврат с оформлением заявки по интернету. Все правила, кому положена компенсация НДС и как ее получить, доступны на сайте фискальных органов государства, где совершены покупки. Потребуются чеки на покупки и заполнение специальной формы. На основании чеков деньги возмещают быстро на указанные банковские реквизиты или наличными.

Особенности Tax free для иностранцев в России

Система такс-фри работает и в России. Иностранные граждане теперь вправе заявить на возмещение налога с товаров, приобретенных в России. Здесь действует аналогичный алгоритм.

Правила для иностранца, как вернуть НДС физическому лицу с покупки товара в России:

К услугам по возврату добавочного налога применяется ставка 0%. Организации вправе принять возвращенный иностранцу налог к вычету.

Кому еще вернут НДС

Помимо россиян и иностранцев — физлиц, на возмещение добавочного налога вправе претендовать предприниматели и организации, применяющие общий режим обложения. Только ОСНО является основанием на получение возврата налога на добавленную стоимость налогоплательщиками.

Компании и бизнесмены, применяющие льготные режимы обложения (УСН, ПНС, ЕСХН), не вправе претендовать на вычет по налогу на добавленную стоимость. Даже при условии, что фирма или ИП, применяя льготную СНО, платит НДС по ряду причин.

Что понадобится физлицу для возврата НДС по системе Tax free

Единственная законная возможность вернуть добавочный налог обычному человеку — это возмещение по системе такс-фри. Но эта система не отвечает на вопрос, как физическому лицу получить на карту компенсацию НДС бесплатно через госуслуги, — такая форма не предусмотрена в России.

Схема, как физическому лицу вернуть налог по системе Tax free:

НДС вернут на основании специального чека, полученного при покупке товара иностранного производства. На чеке проставляется специальная отметка таможенного органа иностранного государства, подтверждающая факт вывоза покупки (ввоза в РФ).

Какие налоги вправе вернуть физлицо в России

Правила прописаны в НК РФ. Из них следует, что схемы, как вернуть НДС на свою карту за 15 минут, не существует. Для тех, кто не зарегистрирован в качестве ИП, законный способ вернуть часть уплаченных в бюджет денег только один — возврат НДФЛ. Налогоплательщику предоставляются налоговые вычеты:

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Развод: «Вы будете забирать вашу компенсацию?»

Несмотря на то что адрес и ссылка Гугла настоящие, это, конечно, развод. Вот как я это поняла:

Расскажу подробно, как вычисляла мошенников.

Почему адрес Гугла ничего не значит

Открыв письмо, я увидела адрес отправителя из домена docs.google.com. Рядом стоял зеленый замок — знак проверки адреса, поэтому в подлинности отправителя я не сомневалась. Это адрес «Гугл-документов» — онлайн-сервиса для командной работы с офисными документами.

С помощью «Гугл-документов» мошенники решили сразу две задачи: организовали массовую рассылку писем и попытались убедить получателей прочитать эти письма. Но такие письма тоже надо открывать с осторожностью, потому что содержание и ссылки выбирают мошенники — «Гугл-документы» их не проверяют.

Подозрительное письмо

Письмо сулило мне «компенсацию денежных средств» на сумму 297 100 Р — одного этого достаточно, чтобы распознать мошенников. Но есть и другие признаки.

Неизвестный отправитель. Отправитель письма назвался Денисом Шинкаренко. Я не знаю человека с таким именем и не понимаю, что он может знать про положенные мне выплаты.

Письмо от Гугла оказалось в спаме. «Яндекс-почта» подтвердила, что письмо действительно от Гугла, но все равно поместила его в папку со спамом. Значит, с письмом что-то не так.

Текст письма на двух языках. Письмо состояло из английских и русских фраз. Причем целиком на русском только одно предложение — про компенсацию. Скорее всего, на это и был расчет: не зная английского, получатель письма обратит внимание только на заголовок документа — «Вы будете забирать вашу компенсацию?» — и предложение со ссылкой на ее получение.

Подобное уведомление получила не только я. В нижней части письма, которую не видно на первом экране, указано еще несколько десятков адресатов. Их всех Денис также отметил в комментарии. Ни один из адресов я не узнала.

Сайт для получения «компенсаций»

По ссылке из письма я попала на сайт, который называет себя Службой финансовой защиты потребителей. Вот что выдает мошенников здесь.

Обещанная компенсация противоречит налоговому кодексу. Основанием для получения компенсации сайт называет возврат НДС за последние три года. При этом сайт ссылается на несуществующее постановление № 28/19329к от 10 января 2020 года, по которому граждане якобы имеют право на возврат НДС, уплаченного за товары иностранного производства. На сайте даже указан перечень товаров, за покупку которых не вернут НДС, — видимо, для правдоподобности.

В России действительно можно оформить налоговый вычет и вернуть уплаченный ранее налог на доходы физических лиц, НДФЛ. Вычет дают за покупку недвижимости, образование, лечение, страхование, инвестирование. Но мошенники обещают вернуть часть уплаченного НДС — налога на добавленную стоимость. Право на его возврат бывает у организаций и ИП, но не у физических лиц.

Несуществующая организация. Мошенники представляются Службой финансовой защиты потребителей, но я не нашла такой организации. На сайте нет номеров телефонов или реквизитов юрлица. А по одному из адресов находится средняя школа.

Проверка суммы по неполному номеру карты. На сайте мошенников меня попросили ввести шесть последних цифр номера банковской карты, которой пользуюсь чаще всего. Но по этим данным невозможно идентифицировать конкретного человека и тем более узнать, что и где он покупал. Кроме того, сумму компенсации мне назвали еще в письме. Видимо, «проверка» тоже нужна для правдоподобия. Правда, ввести можно абсолютно любые цифры.

Крайний срок получения компенсации — завтра. На первой же странице сайта мошенники требуют поторопиться, потому что срок подачи заявок истекает на следующий день. Но когда я зашла на этот сайт на следующий день, срок снова был завтра.

Как я пыталась получить «компенсацию»

В поле ввода номера карты я ввела шесть случайных цифр, и сайт начал поиск положенной «компенсации». Чтобы внушить доверие, устанавливается «защищенное соединение»:

Далее система имитирует поиск положенных выплат по базам. Процесс сопровождается анимацией: сверху вниз бегут какие-то коды, то и дело подсвечиваясь то красным, то зеленым, а калькулятор в нижней части заботливо считает общую сумму.

У не очень подкованного человека создастся ощущение проверки реальной базы данных. По ходу проверки сумма «компенсации» растет:

Поиск задолженности окончен. Мне предложили связаться с юристом, чтобы получить выплату:

Я нажала на кнопку, и на связь моментально вышел «специалист». В форме обратной связи некая Валентина Пермякова уточнила, получала ли я ранее денежную компенсацию на сайте или пользуюсь этим правом впервые.

После этого «юрист» попросила минуту для проверки моей анкеты в «базе». Анкеты не нашлось, и мне предложили заполнить ее прямо сейчас, чтобы «как можно быстрее получить выплату»:

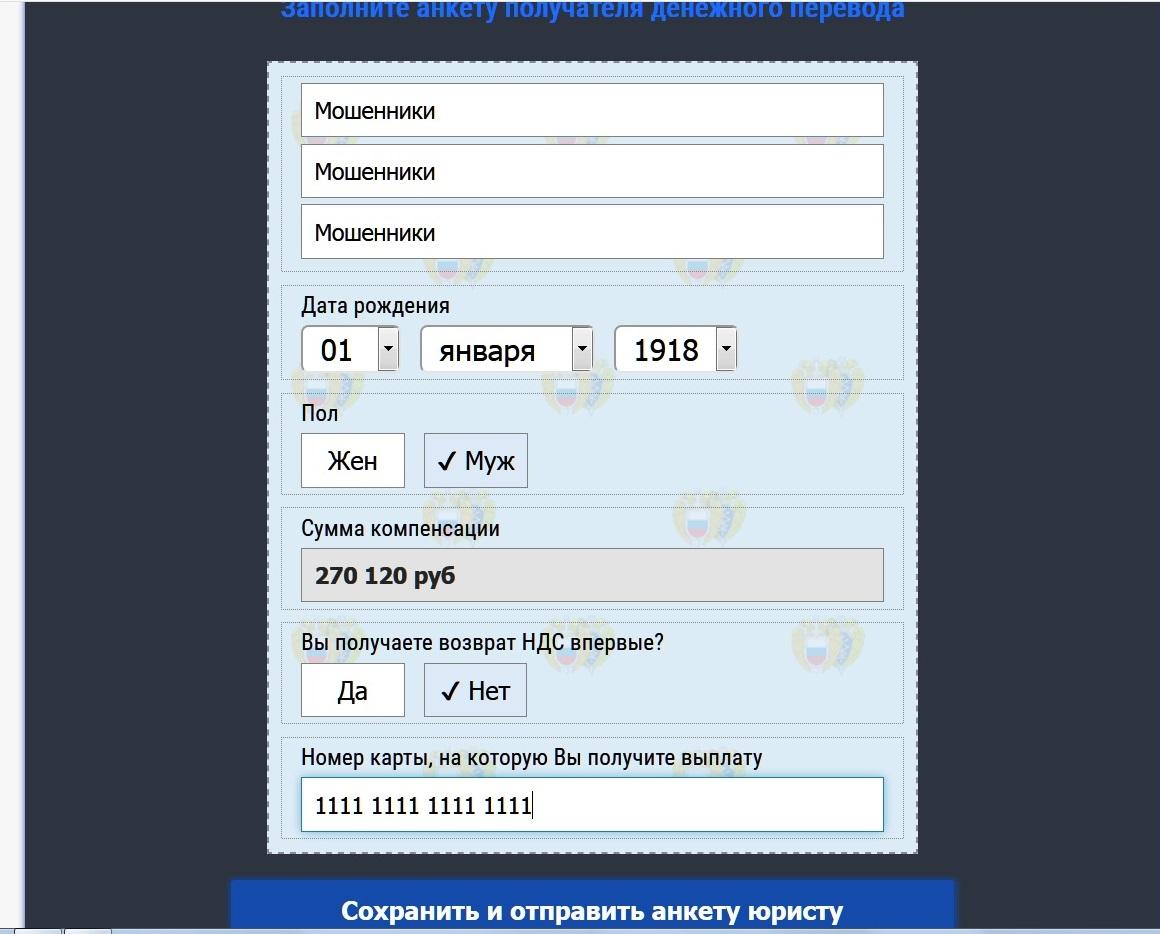

По ссылке открылась анкета «получателя денежного перевода». Я ввела несуществующие данные, в том числе вымышленный номер карты, и отправила анкету:

В этом и суть развода. Даже если человек понимает, что его хотят обмануть, по сравнению с обещанной суммой пара сотен за «услуги» кажется мизером. А вдруг?

В течение часа я возвращалась к диалоговому окну и повторно связывалась с юристом, но мне приходили одни и те же сообщения. Очевидно, я общалась с роботом.

Но если все-таки согласиться оплатить «услуги», появится форма оплаты и окно для ввода реквизитов карты. Здесь их уже проверяют, поэтому я остановилась. Форма выглядит настоящей, но если мошенники ее подделали, то кроме трехсот рублей они украдут и данные карты.

Если сталкивались с другими разводами, пишите. Прищуримся.

Как устроен НДС

Кто и как платит, как посчитать, как получить вычет

Судя по форумам предпринимателей, больше всего вопросов возникает по НДС. С помощью этой статьи вы вряд ли сможете заполнить декларацию по НДС, зато узнаете все самое важное о налоге: кто платит, как рассчитать и получить налоговый вычет.

Что вы узнаете

Что такое НДС

НДС — налог на добавленную стоимость. Его платят, когда компания реализует товары, работы, услуги и имущественные права.

Продает товары, работы, услуги или имущественные права. Например, компания продала помидоры или офисное помещение — она обязана уплатить НДС.

Безвозмездно передает товары, работы, услуги или имущественные права. Например, одно юрлицо безвозмездно передает другому промышленный цех или дарит по акции в магазине микроволновку при покупке холодильника — со всех сделок надо уплатить НДС по рыночной стоимости.

Ввозит товары на территорию РФ из-за границы. Например, привозит шоколад из Японии или одежду из Китая, чтобы потом продать в России. С каждой поставки надо уплатить НДС.

Выполняет строительно-монтажные работы для себя. Своими силами строит здание, цех или делает ремонт в помещении.

В законе это называется реализацией, мы же для простоты будем называть продажей.

НДС — косвенный налог. Обычно бизнес не платит его из своего кармана, а выставляет счет конечному покупателю. Покупатель уплачивает сумму налога, а компания передает эти деньги налоговой. Возможно, вы замечали, что в чеке магазина отдельно указана цена товара и отдельно НДС. Но если товар не продали, а подарили по акции, предпринимателю все равно придется уплатить с него НДС — уже из своих денег.

Налог начисляется на добавленную стоимость. Например, предприниматель купил килограмм огурцов у поставщика за 100 рублей, а продал за 150 рублей. Если поставщик огурцов тоже плательщик НДС, то предприниматель уплатит налог только с 50 рублей разницы.

Кто платит НДС

НДС платят компании и ИП на общей системе налогообложения, а также все, кто ввозит товары через границу, то есть занимается импортом.

Кто такие налоговые агенты по НДС

Мы сказали, что НДС платят компании, которые работают на общей системе. Но есть одно исключение. Платить НДС обязаны все компании, если становятся налоговыми агентами. Вот несколько примеров, когда придется это сделать.

Купили товар или услугу на территории России у иностранных фирм, не состоящих на налоговом учете. Например, приобрели оборудование в России у иностранной компании.

Купили металлолом, макулатуру или сырые шкуры животных у продавцов — плательщиков НДС.

Продали товары, имущество или услуги иностранца по договору комиссии, поручения или агентскому договору. Например, помогли продать квартиру иностранцу и взяли за это комиссию с продажи, а расчеты проходили через ваш счет.

Арендуете государственное или муниципальное имущество. Например, сняли помещение напрямую у комитета по управлению городским имуществом.

Занимаетесь продажей конфискованного имущества. Если государство уполномочило продавать конфискованное имущество, надо будет уплатить с цены продажи НДС.

Купили или получили государственное имущество. При этом имущество не должно быть закреплено за государственными или муниципальными учреждениями.

Льготы по НДС

По НДС существуют льготы. Некоторые компании могут вообще не платить налог, другие — только по отдельным операциям.

Не обязаны платить НДС некоторые компании и ИП:

Компании на ЕСХН работают с особыми условиями. С 2019 года они платят НДС, если заработали за год больше определенной суммы:

Чтобы получить льготу для ЕСХН, нужно подать документы на освобождение. Если этого не сделать, компания должна будет платить НДС при любых доходах.

Отдельные операции. Не нужно платить НДС по таким операциям, как:

Когда льготы не действуют

Бывает, что формально компания подходит под льготы, но получить их не может.

При импорте. Если ИП на УСН или другом спецрежиме захочет ввезти товар через границу, ему придется уплатить НДС.

Если выставлен счет с НДС. Предприниматель на упрощенке или другом спецрежиме при желании клиента может выставить ему счет с НДС. Но тогда предпринимателю надо будет в конце квартала подать декларацию и уплатить этот НДС в бюджет.

Как рассчитывается НДС

В статье мы рассмотрим базовый вариант расчета НДС. На деле есть много тонкостей, с которыми сможет разобраться только профессиональный бухгалтер.

НДС, который нужно уплатить налоговой, считают по такой формуле:

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Исходящий НДС — сумма налоговой базы, умноженная на ставку НДС.

Налоговая база — сумма реализованного товара, то есть все, что компания продала или подарила. Товары, которые участвуют в акциях, тоже принимаются к учету. Если вы дарите покупателям фен за покупку дрели, со стоимости фена тоже придется уплатить НДС.

Ставка НДС — процент от налоговой базы, который определяет государство в зависимости от вида операции.

Входящий НДС — НДС, на который вам выставили счета-фактуры поставщики. Это сумма НДС, которую вы должны уплатить поставщикам вместе с платой за сырье, материалы или оборудование. Ее можно вычесть из налога. Для налоговой не имеет значения, оплатили вы счета от поставщиков или нет, поэтому формально к вычету по НДС можно предъявить всю сумму по выставленным счетам.

Восстановленный НДС — часть входящего НДС, которую в определенных ситуациях компании должны вернуть в бюджет. Например, если они перешли с общего режима налогообложения на УСН и у них остались товары на складе, с которых они до этого делали вычет. Подробнее — в п. 3 ст. 170 НК РФ.

Например, ООО покупает одежду у поставщика, а потом продает ее в розницу. Ставка НДС для них — 20%.

ООО закупило партию за 300 тыс. + 60 тыс. рублей НДС, а продало за 500 тыс. рублей + 100 тыс. рублей НДС.

Исходящий НДС в этом случае — 100 тыс. рублей. ООО покупало товар у поставщика с НДС, поэтому входящий НДС — 60 тыс. рублей.

ООО могут вычесть входящий НДС из суммы налога: 100 тыс. − 60 тыс. = 40 тыс. рублей. В этом примере нет восстановленного НДС. В итоге в налоговую надо уплатить 40 тыс. рублей.

Ставки НДС. Размер ставки зависит от вида операции:

Если нет входящего НДС. Расчет НДС выглядит как цепочка. Грубо говоря, каждый следующий поставщик вычитает из своего налога деньги, которые он заплатил предыдущему.

Проблема возникает тогда, когда в этой цепочке появляется компания, которая НДС не платит, например ИП на упрощенке. Тогда компания, которая купила у такого ИП, не может принять НДС к вычету.

Рассмотрим тот же пример, что и выше, но теперь счет для ООО выставляет ИП на упрощенке, который не платит НДС. ООО оплачивает счет, а потом перепродает товар дороже кому-то еще.

Со своих продаж ООО обязано уплатить НДС. Они продают товар за 500 тыс. + 100 тыс. рублей НДС. Исходящий НДС — 100 тыс. рублей.

ООО могло бы от исходящего НДС отнять входящий, но отнимать нечего: поставщик не предъявлял им НДС. Поэтому в налоговую придется уплатить все 100 тыс. рублей.

Обычно компаниям на общей системе налогообложения такой расклад не нравится, поэтому они стараются не работать с предпринимателями без НДС.

Чем отличается ставка 0% от отсутствия НДС и что такое возмещение НДС

Ставка 0% применяется при экспорте. Например, если компания что-то произвела в России и продала за рубеж. Но между ставкой 0% и просто освобождением от уплаты НДС есть большая разница.

Разберем на примере, но для начала вспомним упрощенную формулу расчета НДС:

НДС к уплате = Исходящий НДС − Входящий НДС

Компания производит оборудование для добычи полезных ископаемых и продает его за границу. Чтобы произвести партию оборудования, они закупают материалы на 120 млн рублей, из них 20 млн — НДС. Входящий НДС — 20 млн рублей.

Когда они продают оборудование в Канаду, они платят НДС по ставке 0%. Исходящий НДС — 0 рублей.

В конце квартала они заполняют налоговую декларацию и рассчитывают НДС по стандартной формуле: 0 − 20 млн = −20 млн рублей. Сумма налога к уплате отрицательная, значит, налоговая должна вернуть компании 20 млн рублей. Это называется возмещением.

Чтобы получить возмещение, надо представить пакет документов, который подтвердит, что сырье и материалы были задействованы в производстве именно того оборудования, которое продали за границу, и что эта продажа на самом деле состоялась.

Еще компания может отказаться от возмещения — перенести вычет на следующий период или вообще отказаться от ставки 0% при экспорте. В некоторых случаях это выгоднее, чем сбор документов и прохождение проверок ради небольшой суммы возмещения.

Когда можно получить возмещение, а когда нет

| Налоговый вычет | Документы | |

|---|---|---|

| Ставка 0% | Можно получить возмещение | Надо подать декларацию и подтвердить ее документами |

| Отсутствие НДС | Нет возмещения | Не надо сдавать отчетность |

Сроки уплаты НДС

Чтобы заплатить НДС, надо заполнить и сдать декларацию в налоговую. Сроки сдачи декларации — до 25 числа месяца следующего за отчетным кварталом. Например, за 1 квартал 2020 года надо сдать декларацию до 25 апреля.

Всю сумму налога одновременно со сдачей декларации платить не надо. По закону НДС делят на 3 равные части и платят до 25 числа каждого месяца следующего квартала. Когда предприниматель 25 апреля подает декларацию за первый квартал, он платит только ⅓ от суммы налога. Остаток выплачивает равными частями до 25 числа следующих двух месяцев.

| Отчетный период (квартал), за который платим | Когда надо сделать платеж |

|---|---|

| 4 квартал 2019 года | 27 января 2020 (25 января — суббота) |

| 25 февраля 2020 | |

| 25 марта 2020 | |

| 1 квартал 2020 года | 27 апреля 2020 (25 апреля — суббота) |

| 25 мая 2020 | |

| 25 июня 2020 | |

| 2 квартал 2020 года | 27 июля 2020 (25 июля — суббота) |

| 25 августа 2020 | |

| 25 сентября 2020 | |

| 3 квартал 2020 года | 26 октября 2020 (25 октября — воскресенье) |

| 25 ноября 2020 | |

| 25 декабря 2020 |

Сумма выплат округляется до рублей. Первые два транша — в меньшую сторону, последний — в большую. По желанию можно заплатить НДС досрочно — сразу всю сумму или ⅓ часть в первом месяце, а весь остаток во втором.

Налоговый вычет по НДС

Налоговый вычет — это право компании уменьшать сумму налога на НДС, который ей предъявили поставщики.

Проблема в том, что некоторые компании заключают сделки только на бумаге, чтобы заплатить меньше, и обманывают налоговую. Это незаконно. Чтобы выявлять таких предпринимателей, налоговая следит за сделками, по которым оформляют вычет.

Как именно налоговая следит за сделками — тема для отдельной статьи. Здесь мы не будем рассказывать об этом, но дадим рекомендации, как оформить вычет так, чтобы налоговая была довольна.

Условия получения вычета по НДС. Вы можете включить в декларацию на вычет НДС, который уплатили, в следующих случаях:

Чтобы получить вычет, надо подтвердить документами следующие условия:

Не надо отправлять документы сразу — только по требованию налоговой.

НДС можно вернуть только с расходов бизнеса

Компания может рассчитывать на вычет, только если совершала покупки для бизнеса.

Например, если владелец купил новое оборудование для бизнеса и поставил его на учет, может смело включать в декларацию вычет НДС.

А если предприниматель купил жене новую машину, чтобы она возила детей в детский сад, эта покупка бизнеса не касается. Предприниматель — конечный потребитель этого товара и уплачивает НДС из своего кармана. Его в декларацию включать нельзя.

Документы для вычета НДС. Чтобы подтвердить вычет, нужны такие документы:

Для вычета за импорт и экспорт предусмотрен особый порядок оформления документов. Лучше обратиться к профессионалу, например таможенному брокеру.

Как получить вычет по НДС. Чтобы получить вычет, нужно заполнить налоговую декларацию в электронном виде. В ней указывают входящий и исходящий НДС, сумму налога к уплате.

Налоговая проверяет декларации в рамках камеральной проверки. Она проходит без участия компании.

Проверяют в специальной программе «АСК НДС 3». Она выявляет разрывы в цепочке поставщиков, когда информация о сделке в декларациях поставщика и покупателя расходится. Разрывы — это не единственный признак, по которому налоговая может счесть сделку подозрительной. Инспекторы говорят, что таких признаков около двухсот.

Во время проверки возможны несколько ситуаций.

Если по сделкам все чисто, налоговая просто принимает декларацию и уплаченный НДС. Компании ничего дополнительно делать не нужно.

Если компания или контрагент вызвали у налоговой подозрение, налоговая проверяет всю цепочку партнеров. Просит прислать подтверждающие документы, пояснения или прийти в налоговую лично, чтобы доказать чистоту сделок.

Если компания не смогла объяснить и подтвердить сделку, налоговая приходит с выездной проверкой. Если в процессе проверки инспектор выявит нарушения, то налоговая обратится в суд с иском об уплате скрытой части налогов, штрафов и пеней.

Чем больше вычет, тем большие подозрения он вызывает у налоговой. Но это не значит, что инспекторы сразу придут с проверкой. Проверка грозит, только если налоговая заподозрит сомнительную сделку.

Как не попасть под подозрения налоговой

Налоговая не объявляет точных критериев, когда считает сделку подозрительной. Но вот несколько правил, которые помогут себя обезопасить.

Не пользоваться услугами компаний, которые предлагают заключить фиктивные сделки. Некоторые компании предлагают заключить сделку на бумаге, как будто поставляли товар или оказывали услугу. По ней можно принять НДС к вычету. Но это незаконно. И если налоговая обнаружит такую сделку, будут проблемы.

Проверить контрагента перед сделкой. Соберите информацию о партнере перед началом работы: как давно работает компания, настоящий ли директор, совпадает ли юридический адрес с реальным. Если нет, то не находится ли по этому адресу много других юрлиц. На юридическом языке это называется «проявить должную осмотрительность».

Сохраните все документы, которые могут подтвердить факт проверки контрагента. Сделайте скрины с сайтов, на которых видно дату и время. Если придется доказывать свою правоту через суд, вам надо будет показать, что вы проверяли контрагента перед сделкой и не нашли ничего подозрительного.

Бывают случаи, когда компании выигрывают суд, доказав, что проявили должную осмотрительность.

Что будет, если не уплатить НДС

Если компания не уплатила НДС вовремя, то по закону ей начислят пени. А если она неправильно рассчитала налог в меньшую сторону, то будут пени и штраф. Если затянуть с оплатой или вовсе отказаться платить, налоговая снимет деньги с расчетного счета в принудительном порядке.

Пени и штраф начисляются на сумму недоимки. Если компания уплатила часть налога, процент рассчитают только на остаток.

Пени начисляются за каждый день просрочки. Размер ставки — 1/300 от ключевой ставки. Сейчас ставка — 7%, а значит, пени — 0,023% от суммы неуплаты в день. Для ИП эта ставка действует всегда, для ООО — до 30 дней. После 30 дней процент становится в 2 раза больше — 1/150 от ключевой ставки в день.

Штраф грозит, если компания неправильно посчитала НДС и этот факт обнаружил инспектор во время проверки. Если предприниматель посчитал в декларации правильно, но не уплатил вовремя, штрафа не будет, только пени.

Размер штрафа зависит от того, специально предприниматель скрыл налоги или ошибся в расчетах. Если это случайная ошибка, то штраф — 20% от суммы недоимки. Если налоговая докажет, что предприниматель скрыл налоги умышленно, штраф увеличится до 40%.

Блокировка счета. Если компания не платит вовремя, налоговая выставляет требование, в котором указан точный срок, до которого надо успеть погасить долг.

Если не исполнить требование, налоговая выставляет инкассовое поручение — присылает в банк требование списать сумму долга и блокирует расчетный счет, пока на нем не будет достаточно денег.

Если не погасить инкассовое, налоговая передает долг судебным приставам. Они найдут способ забрать деньги: продадут недвижимость, оборудование, машины и другое ценное имущество.

Если забирать нечего, компанию или предпринимателя признают банкротом. До таких крайностей лучше никогда не доводить.