Что такое кэш пулинг и как он работает

Что такое кеш-пулинг. Объясняем простыми словами

Кеш-пулинг — система управления несколькими банковскими счетами.

Допустим, есть группа компаний, холдинг или компания, у которой много филиалов или дочерних компаний. У каждого из взаимосвязанных предприятий свой банковский счёт. Кеш-пулинг позволяет рассматривать их счета как один единый счёт: таким образом можно избежать ситуации, когда одной компании приходится брать кредит, а у другой излишек средств. Кроме того, это оптимизирует налоги, так как уменьшается налогооблагаемая база предприятий.

Важное условие — счета всех компаний должны быть в одном банке, который имеет программу кеш-пулинга.

Пример употребления на «Секрете»

«Помимо налогов, кеш-пулинг помогает оптимизировать и другие направления. Во-первых, создаётся единый расчётный центр, который ускоряет, контролирует и упрощает финансовую деятельность. Во-вторых, упрощается финансирование перспективных проектов внутри группы. В-третьих, холдинги получают дополнительную прибыль от неиспользуемых активов. Деньги не лежат мёртвым грузом, а приносят доход».

(Адвокат коллегии «Железников и партнёры» Вячеслав Голенев — о том, как оптимизировать налоги.)

Нюансы

Есть два вида кеш-пулинга:

Проблема

В России кеш-пулинг пока не регулируется законом, поэтому у ФНС могут возникнуть вопросы к такой схеме управления счетами. Например, у компании могут вычесть из базы по налогу на прибыль расходы по оплате кредитов за других участников группы или пересчитать проценты по кредитам исходя из рыночных ставок.

Cash Pooling

Новикомбанк готов организовать для Вас систему cash pooling.

Cash pooling — это система, которая дает возможность головной организации оперативно распоряжаться средствами на счетах компаний, входящих в группу. То есть cash pooling— это централизованное управление денежными потоками внутри группы.

Такая система имеет неоспоримые преимущества. Очевидно, что у одних дочерних организаций к концу рабочего дня остаются временно свободные денежные средства, в то время как другие вынуждены привлекать краткосрочные банковские кредиты для покрытия кассовых разрывов. Система cash pooling позволяет минимизировать потребность в дополнительных краткосрочных займах, а, следовательно, в расходах на их получение и на процентные выплаты. Кроме того, система упрощает учет движения средств внутри группы, и дает руководству компании оперативную информацию о нем.

Денежные средства участников системы cash pooling могут быть объединены в виртуальный пул (иначе он еще называется номинальным, или notional pool) или же реальный пул (real pool). Организация виртуального пула означает объединение счетов участников без фактической их концентрации на основном счете (мастер-счете). Зачастую на практике виртуальный пул предшествует созданию системы реального пула.

Организация реального пула предполагает перечисление средств со счетов его участников на мастер-счет в конце банковского дня и перераспределение этих средств между счетами участников согласно их потребностям.

Каждый из вариантов имеет свои достоинства и недостатки, которые следует учитывать при принятии итогового управленческого решения.

Кэш-пулинг (Сash pooling). Виды. Как применяется

Холдинги зачастую применяют такую систему, как кэш-пулинг. Это сравнительно новое для российских предприятий понятие. И это несмотря на то, что подобная программа действует на территории РФ, начиная с 2000 года. Эксперты связывают редкое применение системы кэш-пулинга российскими предпринимателями с их слабой финансовой грамотностью, а также с противоречивыми законодательными основами.

Кэш-пулинг: понятие

Кэш-пулинг – это банковская система, позволяющая объединить счета нескольких дочерних предприятий одной компании. При этом не имеет значения географическое положение холдингов. Руководство предприятий имеет возможность распоряжаться собранными в одном месте средствами из любой точки.

Как правило, счета открываются в банке, где консолидированы средства головной организации. В дальнейшем каждый холдинг имеет возможность использовать финансы любого из подразделений на осуществление хозяйственной деятельности. Это помогает снизить краткосрочное кредитование и усилить эффективность использования собственных накоплений.

Отличительной особенностью кэш-пулинга является тот факт, что с помощью системы проводят операции, связанные с основной, инвестиционной и финансовой деятельностью предприятия. Но, когда объем средств в несколько раз превышает расходы компании, руководство фирмы имеет возможность вывести деньги на специальный мастер-счет. Уже оттуда финансы можно использовать по любому назначению, например, с целью инвестирования или открытия депозита.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Кэш-пулинг на территории РФ

Как уже было сказано ранее, в России кэш-пулинг применяется довольно редко. Все дело в том, что российское законодательство не имеет НПА, регулирующих данную систему. Кроме того, в российских законах даже невозможно найти определения «кэш-пулинг».

В связи с этим, у компаний, действующих на территории РФ и применяющих систему объединения счетов, могут возникнуть недопонимания с налоговой службой. Чтобы избежать их, российские фирмы предпочитают использовать традиционные счета, контролируемые российским законодательством.

Назначение кэш-пулинга

Главное назначение кэш-пулинга – это объединение счетов нескольких компаний специальной системой, которая необходима для осуществления следующих целей фирмы:

Важно! Холдинги имеют возможность использовать средства, консолидированные в системе, на удовлетворение собственных нужд, даже если финансы не являются их доходом.

Подобный подход можно сравнить с внутригрупповым кредитованием, однако он отличается от займов одной характерной чертой. Средства, предоставляемые из одного дочернего предприятия в другое, могут быть предоставлены заемщику на бесплатной основе. То есть, на заемную сумму не начисляются проценты.

Пользователи кэш-пулинга

Создавать кэш-пулинг малому и среднему бизнесу нет необходимости. Все дело в том, что основное предназначение системы – это обеспечение бесперебойных притоков и оттоков финансов от разных холдингов, находящихся под управлением одного органа. Поэтому, если у компании нет филиалов, то и консолидировать средства не нужно.

Таким образом, пользователями кэш-пулинга являются:

Виды кэш-пулинга

Кэш-пулинг классифицируют в зависимости от формы процесса, в котором проводится операция по консолидации и обмену финансами:

Важно! При использовании кэш-пулинга, как виртуального, так и материального, компания начинает рабочий день с нулевым остатком по счету. В конце операционного периода средства переводятся с пула на обычный или мастер-счет.

Материальный

Материальный кэш-пулинг – это разновидность банковской системы, при которой счета нескольких филиалов одной компании открыты в одном месте. Отличительной особенностью именно физической структуры является то, что остатки финансов на конец рабочего дня в автоматическом режиме перечисляются на мастер-счет. Для этого не требуется согласия руководства предприятия.

Материальный кэш-пулинг имеет следующую схему:

Материальный кэш-пулинг реализуется при помощи использования наиболее подходящей системы. Зачастую банки могут предложить такие инструменты, как нулевую балансировку с разворотным движением средств, целевую балансировку либо cash sweeping, что в прямом переводе с английского означает «подметание наличных».

Важно! Любая из предложенных банком систем материального кэш-пулинга работает по одной (вышеуказанной) схеме.

Виртуальный

Виртуальный кэш-пулинг отличается от материального тем, что не предусматривает открытие мастер-счета. Финансовые результаты дня компаний в автоматическом режиме, минуя перечисления со счета на счет, консолидируются в одном месте.

Виртуальный кэш-пулинг имеет немного другую структуру, чем и отличается от физического:

Важно! Необходимости в восполнении убытков филиалов за счет средств иных компаний, входящих в группу, нет необходимости, так как и отрицательные, и положительные результаты консолидируются в одном месте.

Надо отметить тот факт, что за реализацию системы кэш-пулинга банковская организация берет плату в виде комиссии. Она необходима для снижения рисков, которые несет банк при работе с клиентами.

Бухгалтерский и налоговый учет

Операции по кэш-пулингу подлежат обязательному отражению в бухгалтерской отчетности. Учет ведется по основному счету «Специальные счета в банке». Средства, которые филиалы берут для восполнения убытков, в отчетности главной компании отражаются в виде займов:

| Операция | Счет | |

| Дб | Кт | |

| Перевод финансов на мастер-счет | 55.4 | 51 |

| Отражение факта начисления процентов на остаток | 55.4 | 91 |

| Принятие положительного решения о переводе средств с мастер-счета на расчетный счет филиала, входящего в группу компаний | 58 | 55.4 |

| Проценты за займ (к получению) | 76 | 91.01 |

| Компания воспользовалась средствами мастер-счета для восполнения убытков | 55.4 | 66.1 |

| Проценты за займ (к уплате) | 91.02 | 66.2 |

| Списание комиссии банком | 91.02 | 55.4 |

Использование кэш-пулинга может вызвать некоторые вопросы у налоговой службы. Все дело в том, что проверяющие органы могут признать часть расходов на предоставление займов филиалам неправомерными затратами, исключаемыми из налоговой базы.

Например, с подобной ситуацией столкнулось довольно крупное дочернее предприятие Газпрома «Газпром-Челябинск». Тогда проблему удалось разрешить в суде.

Достоинства и недостатки кэш-пулинга

Кэш-пулинг, как материальный, так и виртуальный, имеет, наравне с массой достоинств, свои недостатки:

| Материальный кэш-пулинг | Виртуальный кэш-пулинг | ||

| Достоинства | Недостатки | Достоинства | Недостатки |

| Простая и удобная в применении система | Можно использовать исключительно национальную валюту | Нет необходимости обосновывать переводы между компаниями, входящими в группу | Высокая комиссия банка |

| Нет необходимости прибегать к краткосрочному кредитованию | Сложность переводов средств в другую страну с законодательной точки зрения | Способствует рациональному использованию финансов, за счет чего прибыль компании увеличивается | В некоторых странах запрещено использование системы |

| Деньги могут быть переведены со счета на счет при первом же запросе | Использование средств мастер-счета другими компаниями происходит по заключенному договору | На остатки начисляются проценты | Сложность и затратность проведения мультивалютных операций |

| Финансы поддаются практичному контролю при помощи единого мастер-счета | Существует риск повышения затрат на управление финансами и их учет | Остатки консолидируются в автоматическом режиме | Конечный финансовый результат ниже, чем при использовании физического кэш-пулинга |

| Для управления средствами не нужно использовать дополнительные услуги банка | Риск завышения налоговой базы | Нет заимствований между компаниями, входящими в группу | — |

| Переводы между счетами проводятся без комиссии | — | — | — |

| Можно проводить расчеты с филиалами, входящими в группу, не являющимися резидентами | — | — | — |

Таким образом, кэш-пулинг – это удобная банковская система, которая помогает объединить счета компаний, входящих в группу.

Внутригрупповое финансирование с применением кэш пулинга

Экономические науки

Похожие материалы

Российские банки активно развиваются в направлении управления внутренними финансовыми потоками корпоративных клиентов. Кэш пулинг входит в комплекс расчетно-информационных услуг под названием Cash Management, который является неотъемлемым требованием банковского обслуживания корпорации. Рассмотрим, как устроен механизм кэш пулинга и какие преимущества дает его использование для групп компаний.

Кэш пулинг — это система консолидации (cash sweeping) денежных средств группы компаний на одном счете.

Группа компаний обычно имеет следующую структуру: головная организация и разветвленная сеть филиалов, дочерних компаний и удаленных структурных подразделений. Участниками пула могут быть любые структурные подразделения группы компаний.

Преимущества от использования кэш пулинга для групп компаний:

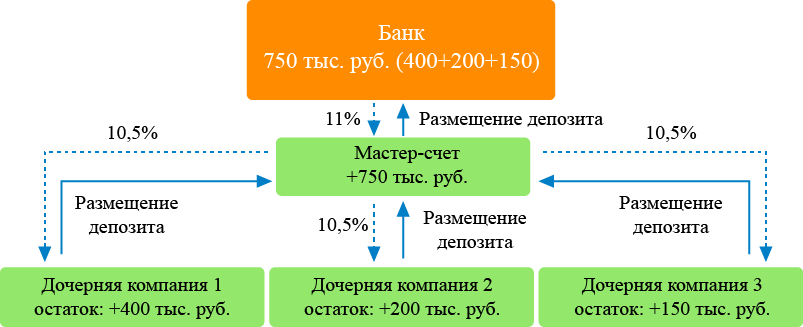

Кэш пулинг позволяет получить дополнительную прибыль для группы в целом и для каждого дочернего общества (филиала, структурного подразделения) в отдельности (рисунок 1, 2).

Выделяют два основных вида кэш пулинга: физический и виртуальный.

Физический кэш пулинг (physical cash pooling) — это консолидация денежных средств и осуществление финансирования банковских счетов для обеспечения платежей участников пула.

Модель физического кэш пулинга реализуется следующим образом:

Все движения между Мастер-счетом и участниками пула отражаются в ежедневных выписках.

Если участвующие в пуле счета принадлежат разным юридическим лицам, то для перечисления денежных средств на Мастер-счет и обратно необходим договор займа или иной договор возмездного характера.

Если участвующие счета принадлежат филиалам или подразделениям, то денежные средства на Мастер-счет и обратно перемещаются простым перечислением со счета на счет.

Расходы на услуги банка включают оплату за выполнение части казначейских функций, которые включают комиссии за абонентское обслуживание, а также за каждое перечисление.

Договором об обслуживании счета может быть предусмотрена процентная ставка на положительный баланс Мастер-счета.

Схема физического кэш пулинга представлена на рисунке 3.

Номинальный кэш пулинг (notional cash pooling) — компенсация расходов на кредиты в форме овердрафта за счет консолидированных остатков на счетах юридических лиц, образующих группу компаний.

Механизм реализации данной модели не предусматривает реального движения денежных средств между счетами разных участников пула. Модель номинального кэш пулинга реализует механизм компенсации процентных расходов компаний — участников пула на использование заемных средств — овердрафтов по расчетным счетам. Производится автоматический перевод остатков на Смарт счет с повышенными ставками (на сумму, равную итоговой величине отрицательных остатков). На счета с отрицательными остатками происходит начисление стандартных ставок по овердрафту [5].

Схема виртуально кэш пулинга представлена на рисунке 4.

Правила учета процентов по долговым обязательствам

Интервалы предельных значений процентных ставок по долговым обязательствам могут быть определены с использованием индикативных ставок LIBOR, EURIBOR, SHIBOR в зависимости от валюты займа и скорректированы на фиксированный процент в соответствии со статьей 269 НК РФ [1].

Интервалы предельных значений процентных ставок по долговым обязательствам в рублях определяются в соответствии с Письмо Минфина РФ № 03-03-06/1/46209 от 11 августа 2015 года:

В соответствии с Законом № 401-ФЗ от 30.11.2016 года не признаются контролируемыми:

Сложности в применении кэш пулинга

В заключение можно сделать вывод о том, что применение новых перспективных банковских продуктов дает большие возможности для управления оборотным капиталом внутри корпоративных структур. Механизм кэш пулинга на сегодняшний день позволяет разрешить множество проблем, связанных с обеспечением ликвидности компании. Особое внимание следует уделить налоговому и валютному регулированию операций между компаниями группы для снижения рисков.

Список литературы

Завершение формирования электронного архива по направлению «Науки о Земле и энергетика»

Создание электронного архива по направлению «Науки о Земле и энергетика»

Электронное периодическое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

Кэш-пулинг – эффективная система распределения средств и особенности ее в РФ

Из этой статьи вы узнаете:

Кэш-пулинг – это система, позволяющая контролировать одновременно несколько банковских счетов. Остающиеся на них средства либо позднее собираются на едином мастер-счете, либо используются компанией по отдельности с целью снижения налоговых отчислений и увеличения ликвидности. Далее подробнее поговорим о рисках и преимуществах работы с такой системой.

Зачем нужен кэш-пулинг

В общем смысле кэш-пулинг – это консолидация денежных средств группы компаний на едином счете. Такой подход дает возможность использовать одним фирмам-участницам временно свободные денежные средства со счетов других для снижения потребности в краткосрочном кредитовании. Данный процесс может вестись в реальной или виртуальной форме, поэтому выделяют:

Система кэш-пулинга подходит для использования группами компаний, имеющих разную структуру: отдельные юридические лица, объединенные под управлением единого казначейского центра, сетевые компании с развитой сетью филиалов или крупные корпорации с большим количеством дочерних фирм.

Вне зависимости от структуры и выбранного вида, данный инструмент применяют, чтобы:

Такой подход дает возможность избежать ситуаций, в которых одним членам группы приходится брать кредиты для финансирования текущих операций, тогда как другие имеют избыток ликвидности и размещают свободные средства на депозитах. А превышение кредитных ставок одних участников группы над депозитными для других (зачастую находящихся в разных банках) отрицательно сказывается на финансовом результате группы в целом.

У конкретного банка под общим наименованием «кэш-пулинг» может подразумеваться целый ряд продуктов этой линейки. Также отметим, что даже в одном таком финансовом учреждении для каждого клиента используются индивидуальные настройки. Немаловажно и то, что все крупные сетевые компании и корпорации обладают сложными структурами, которые имеют разную степень централизации, развитости казначейской функции и различное географическое распределение. По этой причине выбор и внедрение кэш-пулинга требуют вдумчивого и даже креативного подхода.

Но все виды кэш-пулинга объединяет одно важное общее условие: нужно, чтобы все счета участвующих компаний находились в одном банке. Поэтому, хотя такие финансовые учреждения и берут относительно небольшую комиссию за данную услугу, они развивают данный продукт, стремясь привлечь в число своих клиентов крупные холдинги с большими оборотами.

В нашей стране пока только некоторые банки могут предложить этот продукт своим клиентам, в их число входят: Citi, HSBC, ВТБ, «РайффайзенБанк», «Газпромбанк», «Банк Россия», «Промсвязьбанк», «ЮниКредит» и «Альфабанк».

Распространенность кэш-пулинга в России

В Россию этот финансовый инструмент пришел в середине 2000-х годов, но до сих пор не многие предприниматели готовы им пользоваться. Для этого существует немало причин, в первую очередь, низкая финансовая грамотность, а также запутанное и противоречивое законодательство.

Бизнесменам легче немного, но стабильно терять на казначейских издержках, нежели погружаться в финансовый менеджмент и заниматься кэш-пулингом. Ведь во втором случае всегда есть серьезный риск быть непонятым налоговыми службами и даже оказаться вовлеченным в судебное разбирательство.

Основная сложность в том, что в законе отсутствует определение и пояснение кэш-пулинга. А значит, всегда есть представители налоговых органов, для которых такая система работы – это только повод придраться к компании.

Но не стоит отчаиваться, во многих банках уже создана оптимальная законная схема, доступная для любого владельца бизнеса с несколькими юридическими лицами в рамках единого холдинга.

С 2009 года наблюдается тенденция роста популярности кэш-пулинга среди предпринимателей, тогда как до кризиса 2008 года было очень немного банков, которые предоставляли эту услугу.

С формальной точки зрения кэш-пулинг – договор внутригруппового займа между компаниями. По мнению специалистов, данная услуга включает в себя все признаки таких взаимоотношений, поэтому законна. Повторим, единственное требование – чтобы все компании холдинга имели счета в одном банке. Движение денег в рамках внутригруппового займа ведется с учетом потребностей каждого участника группы.

Благодаря кэш-пулингу можно быстро решать текущие проблемы, не расходуя на это лишние средства. Представим ситуацию: у одного подразделения кассовый разрыв, а у другого на данный момент есть свободные финансы – можно использовать эти средства, а не брать кредит, обслуживать его, платить проценты и комиссии.

Банк помогает своим клиентам выходить из трудных ситуаций, используя ресурсы холдинга. В результате уменьшаются размеры неиспользуемых остатков на счетах, а предприятие может распоряжаться всей совокупностью средств. А также снижаются издержки на казначейские операции и учет средств в рамках компании, ведь за все эти процессы отвечает банк (см. также опасные условия кредитного договора).

Материальный кэш-пулинг

Материальный кэш-пулинг предполагает автоматический сбор финансов участников пула с избыточной ликвидностью на мастер-счете и распределение данных средств на платежи тех участников, у которых недостаточно денег на счетах.

Каковы экономические результаты применения такого подхода к обращению финансов? Материальный кэш-пулинг дает больший экономический эффект, если сравнивать его с виртуальной разновидностью. Дело в том, что централизация денежных средств в этом случае производится наиболее полно: вся ликвидность группы компаний физически группируется на одном мастер-счете, благодаря чему централизованному казначейству легко ею управлять посредством стандартного набора услуг банка.

К последним относятся РКО, размещение временно свободных денежных средств, привлечение краткосрочного финансирования для закрытия групповых кассовых разрывов, пр. В то же время данный подход связан с минимальными расходами на банковское обслуживание, ведь на нашем рынке перечисление средств между счетами является недорогой услугой либо вовсе бесплатной, если речь идет о счетах, открытых в одном банке.

Вы можете спросить: для чего разработан другой пулинг, если физический наиболее продуктивен, при этом выгоден?

Ответ на этот вопрос относится к правовому оформлению пулинговой системы. Вся сложность кроется в обосновании платежей между мастер-счетом и счетами участников пула согласно нормам действующего законодательства РФ.

Для корпорации с большим количеством филиалов и одним юридическим лицом эта проблема обычно неактуальна. А значит, в большинстве случаев лучшим вариантом становится работа именно с материальным кэш-пулингом.

Если же корпорация включает в себя группу отдельных, с юридической точки зрения, предприятий, выбор оказывается менее очевиден.

Модель материального пулинга будет наиболее выигрышной при условии, что переводы средств между входящими в пул счетами соответствуют определенной хозяйственной деятельности. Однако на практике такое бывает нечасто.

Чаще для обоснования платежей внутри пула прибегают к внутрикорпоративным заимствованиям, для чего подписывают договоры займа между владельцем мастер-счета и всеми участниками объединения. В результате возникает ряд ограничений, из-за чего снижается экономическая эффективность материального пулинга. В первую очередь, ведение и учет заимствований всегда сопряжены с дополнительными операционными расходами. А использование внутрикорпоративных заимствований нередко влечет за собой рост налогооблагаемой базы.

Таким образом расходы корпорации на материальный пулинг возрастают, снижая привлекательность данного подхода. Если требуется построить систему учета внутрикорпоративных займов, может быть полезна соответствующая автоматизированная банковская услуга, тогда как оценивать влияние второго фактора на совокупную стоимость пулинга руководителям корпорации придется своими силами.

Чтобы избежать необходимости обоснования платежей между счетами (в связи с отсутствием таковых) при пулинговом управлении средствами, можно воспользоваться виртуальным пулингом.

Виртуальный кэш-пулинг

В этом случае положительные и отрицательные остатки средств при подсчете процентов складываются друг с другом. В результате не нужно переводить деньги от предприятий на мастер-счет. Отметим, что такое понятие, как «мастер-счет», в принципе не используется при виртуальном подходе, а для клиентских счетов устанавливаются одинаковые параметры. Общий размер заемных денежных средств снижается, если одни подразделения получают их от банка, а другие, имея средства в достаточном количестве, хранят их на счетах в том же банке.

При виртуальном кэш-пулинге для каждого подразделения создается отдельный счет, но средства между ними не переводятся, а формируется номинальный пул, в котором содержатся данные о финансах группы. Как и в случае с материальным пулингом, счета клиентов обнуляются к началу каждого рабочего дня, а в конце смены подсчитывается образовавшийся остаток и ликвидность группы.

Далее все средства перечисляются с обычного счета подразделения на соответствующий ему пулинговый, а баланс становится нулевым. Если остаток на таком счете оказывается положительным, банк берет с него процент, а также списывается процент за овердрафт. Так ведется работа в теории, но на практике каждый банк предлагает свои условия реализации схемы.

Технология виртуального кэш-пулинга становится хорошим выходом для предприятий, у которых одни подразделения имеют избыточные суммы, а другие страдают от недостатка средств.

При помощи грамотного использования денег, остающихся свободными, можно увеличить доход компании – для этого сегодня существует множество разных методик. Здесь самыми главными факторами, от которых зависит рост прибыли, считается точность и глубина прогнозирования перемещения средств подразделений.

Назовем достоинства виртуального кэш-пулинга:

Безусловно, и у виртуального кэш-пулинга есть определенные недостатки. Так, существуют страны, где использование этого подхода запрещено на официальном уровне. В них компании, которые нуждаются в реализации мультивалютной системы, вынуждены прибегать к помощи транснациональных банков, требующих достаточно высокую плату за свои услуги.

Топ-3 статей, которые будут полезны каждому руководителю:

Налоговые риски при кэш-пулинге

Поскольку мы затронули тему межфирменных договоров займа, нужно уточнить, может ли некредитная организация регулярно финансировать другие предприятия, предоставляя им денежные средства? Будет ли подобная деятельность относиться к банковской? Поскольку кэш-пулинг пока остается новым направлением для нашей страны, нет точного ответа на этот вопрос, а значит, необходимо четко разделять такие понятия, как кредитный договор и договор займа, и опираться на случаи из судебной практики.

Напомним, что с 2012 года в НК РФ существует раздел V.I, устанавливающий порядок проведения сделок между взаимозависимыми лицами. При этом важную роль играет оценка влияния одной из взаимозависимых сторон на решение другой. Поэтому участие одной компании в капитале других оценивается исходя из заключенного между ними соглашения, а также наличия иных возможностей влиять на деятельность, осуществляемую прочими лицами.

С 2013 года ведется контроль операций между взаимозависимыми лицами при условии, что сумма доходов по совокупности заключенных между ними сделок оказывается свыше:

На данные сделки распространяются определенные правила трансфертного ценообразования – используемые методы определения трансфертных цен указаны в ст. 105.7 НК РФ.

В международной практике обоснование рыночной ставки процента по займам обычно производится с использованием метода сопоставимых рыночных цен. Тогда как в НК РФ указаны довольно общие правила по установлению трансфертных цен, разъяснений на эту тему пока немного, поэтому правильное определение цены для конкретной сделки оказывается трудной задачей.

Определяя предельную сумму процентов, признаваемую расходом по долговым обязательствам, участники кэш-пулинга должны основываться на п.1 ст. 269 НК РФ. Но это не все тонкости налогообложения для организаций, применяющих в виде источника финансирования иностранные инвестиции – нельзя забывать о правилах тонкой капитализации. Международные корпорации пользуются разнообразными способами наиболее эффективного использования механизма тонкой капитализации, основным из достоинств которого называют получение налоговых выгод.

Отметим, что эта схема пока остается достаточно новой для наших налоговых служб, особенно если речь идет о регионах. В результате такой подход часто рассматривается как попытка материнской компании снизить налоговое бремя, поэтому происходит доначисление налогов либо применяются другие санкции.

Также налоговики могут решить, что расходы по обслуживанию кредита или овердрафта должны ложиться только на плечи использующей его компании либо что расходы «материнской» компании необоснованны, тогда банк учитывает все средства для погашения овердрафта. Другой возможный подход налоговых служб – попытка рассчитать займ по рыночным процентным ставкам и включить доход по ним в налогооблагаемую базу. Кроме того, могут появиться претензии к банку, если проверяющим покажется, что по операциям кэш-пуллинга предоставляются иные процентные ставки.

Компании придется прибегнуть к помощи опытных адвокатов и финансистов, чтобы в суде отстоять свою правоту. Именно так произошло в судебном споре между ИФНС по Челябинской области и компанией ООО «Газпромнефть-Челябинск». Представители налоговой службы посчитали нужным снизить объем убытков почти на 100 млн рублей на основании того, что предприятие выдавало и обслуживало кредиты своей материнской компании под разные процентные ставки, что было экономически неоправданно.

«Газпромнефть-Челябинск» аргументировал экономическую оправданность своих действий, объясняя суть кэш-пулинга. Материнская компания инвестировала на долгосрочный период в свою «дочку», а краткосрочные кредиты были необходимы, чтобы обеспечивать текущие процессы. В итоге ИФНС проиграла, однако суд мог сохранить санкции фискальных органов, если бы не была предоставлена достаточная доказательная база.

О чем стоит помнить тем, кто хочет опробовать систему кэш-пулинга? В нашей стране услуги финансового менеджмента на данный момент остаются не полноценным банковским инструментом, а инициативой крупного бизнеса.

Выбирая банк, обратите внимание на такие особенности:

Далеко не каждый банк способен обеспечить выполнение всех требований компаний. В итоге предприятиям приходится вкладывать большие средства и упускать возможности для развития.

Нельзя забывать и о сложностях ведения бизнеса на международном уровне или в случае, когда собственник дочерней компании находится за рубежом. В этом случае на предприятие распространяются ограничения валютного законодательства и особенности работы в условиях трансфертного ценообразования.

Однако эксперты финансового сообщества отмечают позитивные перемены в области кэш-пулинга: об этой системе сегодня знают не только крупные игроки, ею интересуются и представители среднего и мелкого бизнеса.

Бухгалтерские проводки при физическом кэш-пулинге

Кэш-пулинг требует знания ряда бухгалтерских проводок. Так, в рамках бухучета головной компании отражается движение средств на мастер-счете, которое производится с задействованием субсчета к счету 55. Допустим, 55/4 – это мастер-счет. Счет 55 прописан в Плане счетов как «Специальные счета в банках», поэтому учет средств на нем ведется отдельно от остальных.

Все действия, связанные с выдачей займов, отражаются по требованиям ПБУ 15/2008 «Учет займов и кредитов и затрат по их обслуживанию». Зачисление средств со счетов подразделений компании на мастер-счет рассматривается как получение займа, учет которого происходит на счете 66/1, а отражение процентов – на счете 66/2. Их раздельное отражение предписывает ПБУ 15/2008.

Проводки для головной организации:

Объединенные в группу подразделения тоже имеют счет 55/4 – он требуется для списания с них средств и последующего переведения на мастер-счет. Также в нем содержатся сведения о количестве процентов, начисленных на положительный остаток. Здесь используются проводки, о которых мы уже сказали выше, кроме проводок о переводе денег на мастер-счет и получении займа. В этом случае применяется счет 51.

Если сравнивать с номинальным, физический кэш-пулинг более привлекателен для компаний. Первый дает возможность снизить процентные расходы и сократить накопление остатков, а второй позволяет предприятию добиваться более серьезных финансовых результатов. При отображении процессов кэш-пулинга в 1С проблем не возникает, так как Положения по бухучету и План счетов допускают вариативность учета заемных финансов.

В законодательстве РФ целый раздел посвящен сделкам между лицами, оказывающими друг на друга взаимное влияние в деле ценообразования. Не менее педантично рассматриваются вопросы, связанные с тонкой капитализацией.

Физический кэш-пулинг сопряжен с большими трудозатратами в бухучете, чем виртуальный. Нужно не только вести учет средств с отражением начисляемых процентов на субсчете к 51 счету, но и формировать отчетность по движению денег на мастер-счете. С этой целью создается субсчет к счету 55. Чтобы учитывать все операции, связанные с предоставлением займов другим организациям, субсчет 55 используется в корреспонденции со счетом 58 «Финансовые вложения», а учет заплаченных по займу процентов производится на счете номер 76 «Расчеты с разными дебиторами и кредиторами».

Заключение договора внутрикорпоративного беспроцентного займа крайне нежелательно. Уровень ставки должен соответствовать рыночному и быть равным для всех клиентов группы. В соглашениях с банком нет сведений относительно порядка выплат по займу, а значит, данные правила устанавливаются самими компаниями. Речь идет о краткосрочных займах, поэтому получаемые от них проценты относятся к прочим доходам. Стремясь упростить связанные с этим расчетные операции, банки позволяют автоматизировать некоторые проводки при помощи электронных выписок.