Что такое карта возможностей втб

«Карта возможностей» ВТБ — в чём подвох + условия + отзывы

В статье мы рассмотрим условия по кредитной «Карте возможностей» от ВТБ:

Наконец, мы сравним кредитку ВТБ с конкурентами и выясним, не лучше ли предпочесть ей какой-то другой «пластик».

Внимание, акция:

При оформлении карты до 31.12.2021 г. ВТБ предлагает:

Условия по льготному периоду

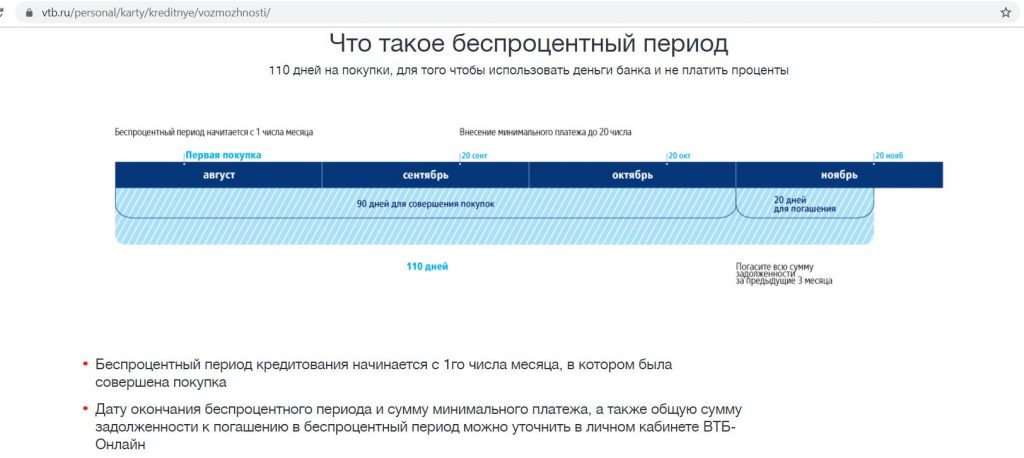

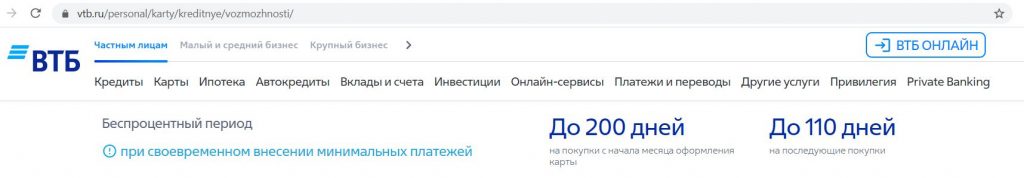

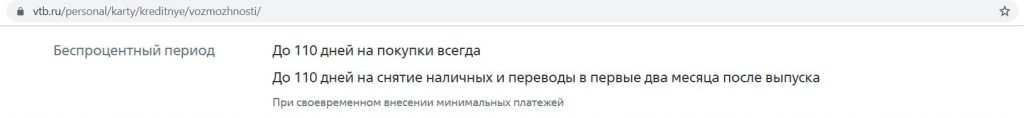

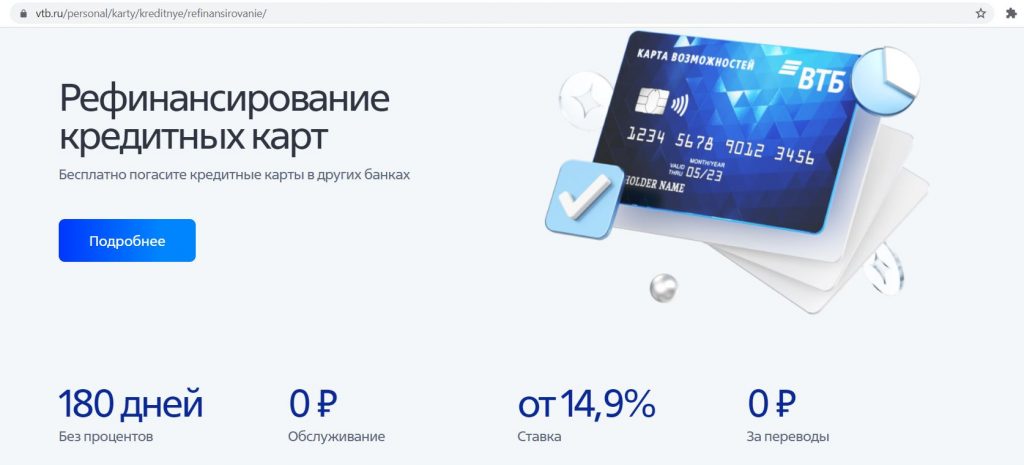

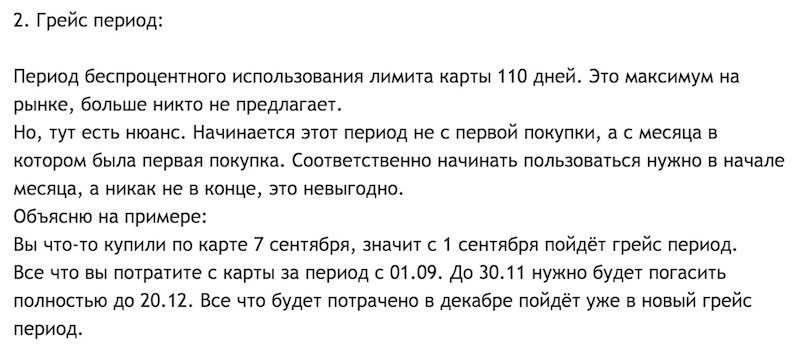

Как долго длится: ВТБ предлагает беспроцентный грейс-период до 110 дней и 180 дней на рефинансирование кредитных продуктов в других банках.

Кстати про 180 дней рефинансирования — строго говоря, никто не запрещает вам сделать долг по кредитке в другом банке, закрыть её деньгами ВТБ и расплачиваться уже в течение 180 дней, а не 100 или 110. Подробнее…

На что распространяется: на все покупки (постоянно) + на снятия наличных и переводы (в первые два календарных месяца после оформления карты).

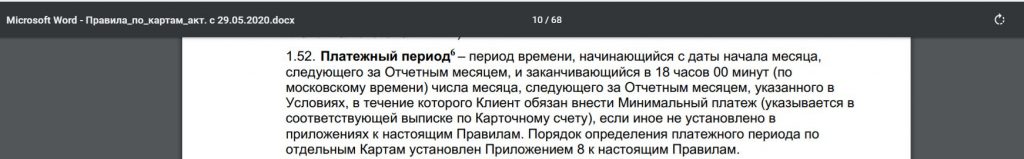

Когда начинается: с 1-го числа месяца, когда была совершена покупка.

Как всё работает? Например, 1 октября вы покупаете по «Карте возможностей» кроссовки за 10 000 рублей. ВТБ предоставляет вам рассрочку под 0% на 110 дней. Из них 90 дней отводится на покупки, ещё 20 дней на оплату.

Будет минимальный ежемесячный платёж в размере 3%, в нашем случае это 300 рублей. «Минималка» вносится 20-го числа каждого месяца. Первый платёж будет 20 ноября (в октябре ничего платить не надо). 20 декабря будет второй. Вносить их нужно обязательно — иначе про беспроцентный период придется забыть:

Когда заканчивается льготный период? Здесь тоже есть удобное правило — расплатиться надо до 20-го число 4-го месяца с начала грейса. Раз мы совершили покупку в октябре, то рассрочка на покупку 1.10 будет длиться весь октябрь, ноябрь и декабрь, и закончится 20 января. Конечно, на практике именно до двадцатого лучше не тянуть, а погасить задолженность заранее, дня за три.

А что будет, если купить после кроссовок что-то ещё? Скажем, 1 ноября вы покупаете новый смартфон. На него грейс-период составит 79 дней, т.к. льготный период стартовал 1 октября. Вернуть все деньги за покупки по-прежнему нужно к 20 января. Ну а если что-то купить ещё и 31 декабря, то грейс будет совсем маленьким — всего 20 дней.

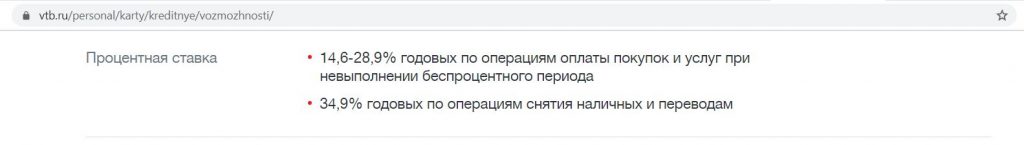

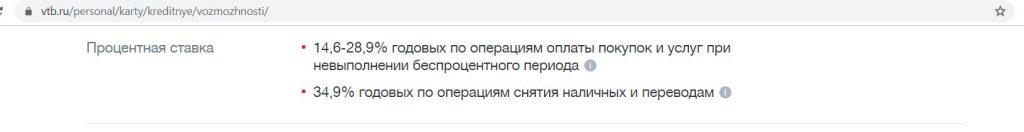

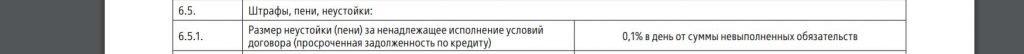

И пара слов про штрафы. Если не расплатиться вовремя за покупки, на долг начислят от 14,9% до 28,9% годовых (ставка определяется под каждого клиента индивидуально). Если тратить по карте хотя бы 5 000 рублей в месяц, ставка на покупки снижается на 3% — т.е. от 11,9% до 25,9%. Плюс будет неустойка — 0,1% от суммы просроченного платежа, или 36,5% годовых.

Комментарий: условия по льготному периоду «Карты возможностей» — очень простые и вполне удобные. Запускаем льготный период 1 числа (или просто в день зарплаты) — вносим минимальный платеж 20 числа — на четвертый месяц тоже 20-го отдаем. Всё чётко и понятно. Подробнее…

У. по кешбэку

ВТБ возвращает 1,5% со всех покупок по «Карте возможностей». Правда, есть два нюанса:

Кэшбэк начисляется бонусами, они конвертируются в рубли по курсу 1 к 1. Что хорошо — менять «фантики» на реальные деньги можно при любом балансе.

Есть ограничение по максимальной сумме cashback’a в месяц — 1,5% начисляют только на траты до 75 000 рублей. Т.е. макс. сумма нашего «заработка» составляет 1 125 рублей (как раз 1,5% от 75 тысяч).

Комментарий: кэшбэк по «Карте Возможностей» — один из лучших на рынке. Например, по другой популярной кредитке «Тинькофф Platinum» — всего 1% от суммы покупки. А у «СберКарты», «100 дней без %» (Альфа-Банк), «110 дней без %» (Райффайзен) кэшбэка нет вообще. Подробнее…

Да, кэшбэк-опция платная — но 590 рублей «отобьются» за месяц-два, а дальше карта начнет приносить прибыль. Хотя их могут вообще не снять :).

У. по снятию наличных и переводам

Что будет дальше? Комиссия по-прежнему взиматься не будет, а вот проценты (34,9% годовых) начнут «капать» с первого дня. Небольшое утешение — если тратить по карте от 5 000 рублей в месяц, ставка снизится на 3% — до 31,9%.

Комментарий: «Карта возможностей» — не лучший вариант для снятия наличных. Да, в первое время после оформления условия предлагаются неплохие… но снять без последствий разрешат не более 100 тысяч рублей. А дальше ВТБ отказывается от суровой комиссии в 5,5%, но вводит санкцию в виде 34,9% годовых. Так что это приемлемый вариант, если занимать у банка деньги до зарплаты, но не более того.

А что у конкурентов? Уже упомянутая карта «100 дней без %» от «Альфа-Банка» предлагает снимать с карты весь (!) кредитный лимит в течение года после оформления.

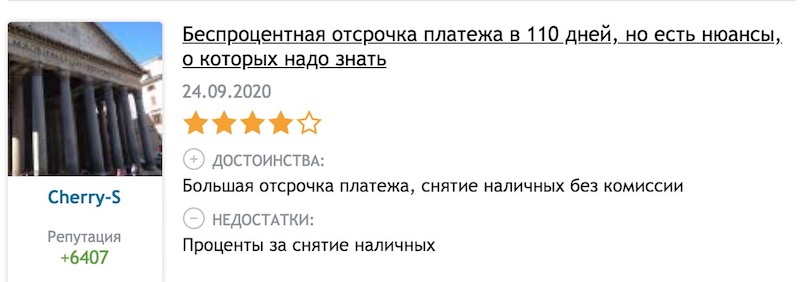

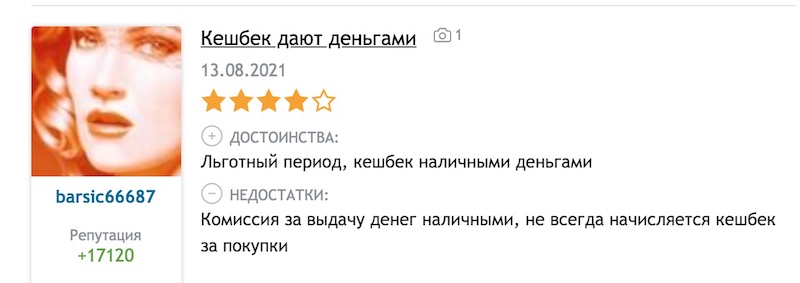

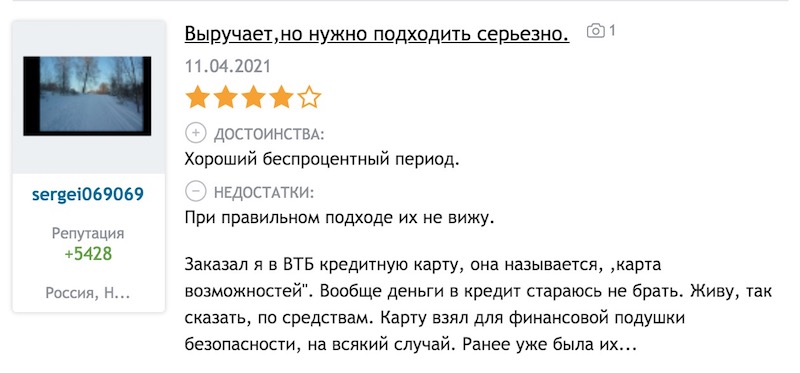

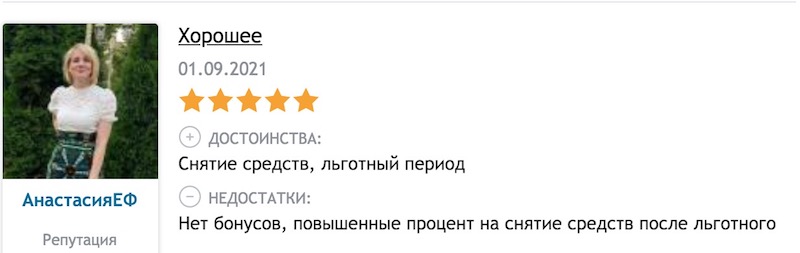

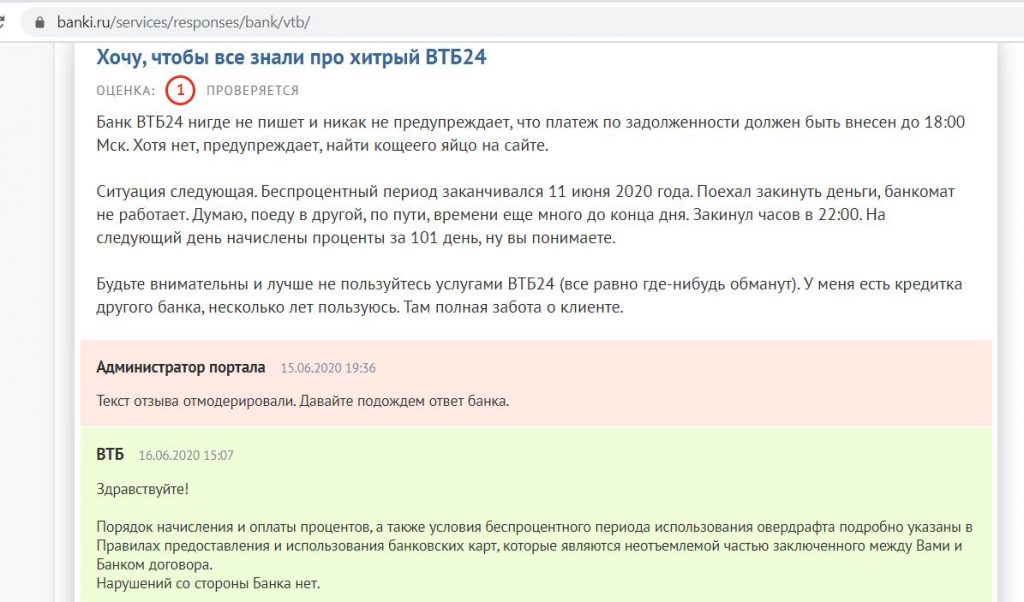

Отзывы о «Карте возможностей» ВТБ

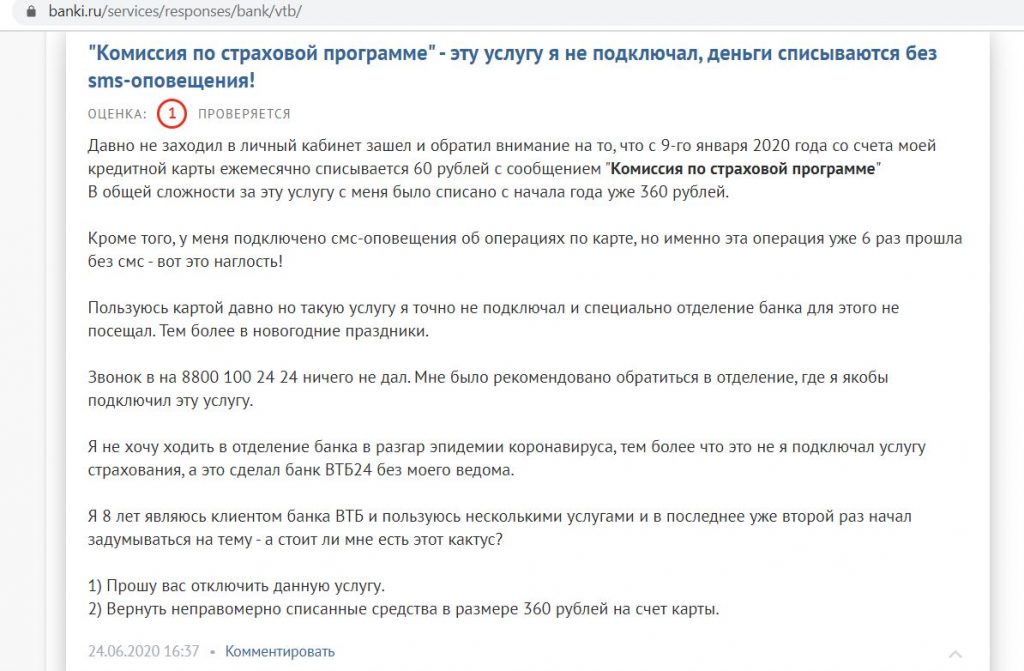

Выше мы уже выложили несколько скриншотов с отзывами от реальных владельцев по отдельным аспектам работы.

Теперь — давайте посмотрим, что думают держатели карточки о ней в целом.

Самый распространённый отзыв примерно такой — «если готовить правильно, карта хорошая»:

Конечно, есть и негатив. Здесь — переплаты по процентам:

Еще одна популярная претензия — «банк обманывает». На практике оказывается, что клиент просто не изучил условия по карте — в частности, по тому же снятию наличных. Но в итоге всё заканчивается хорошо — после претензии в банк или написания негативного отзыва на «Банки.ру» деньги возвращают:

Это, кстати, очень характерно для ВТБ — в статье про подвохи по дебетовой «Мультикарте» мы уже замечали, что банк предпочитает не ссориться с клиентами, даже если они не правы.

У. по обслуживанию

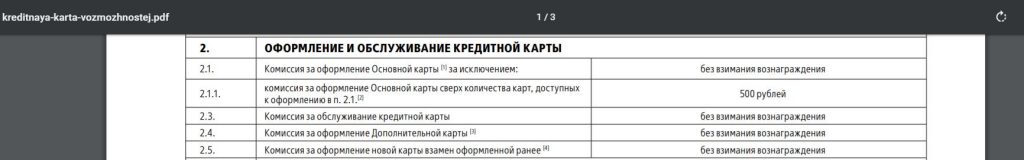

Обслуживание по «Карте возможностей» ВТБ бесплатное — всегда и без каких-либо дополнительных условий.

Комментарий: обычно «обслужка» у кредитных карт стоит каких-то денег. Например, тот же «Тинькофф Platinum» стоит 590 рублей в год, а «100 дней без %» — от 590 до 1 490 рублей со 2-го года (первый дают бесплатно). Но ВТБ не просит с клиентов ничего «лишнего». Всё правильно!

Заключение

Итак, кому подойдёт «Карта возможностей»?

Смело оформляйте её, если хотите:

Даже не думайте о ней, если хотите:

Оформить «Карту возможностей» от ВТБ

Сравнение с конкурентами

Главный соперник «Карты возможностей» — уже упомянутая кредитка «100 дней без %» от Альфа-Банка. Льготный период по ней чуть меньше — 100 дней против 110. Но в первый год карта ОЧЕНЬ хороша — ведь по ней разрешено снимать и переводить весь кредитный лимит без комиссий и штрафов, плюс будет бесплатное обслуживание.

Через год условия ухудшатся, но не критично — лимит на обналичку будет 50 000 рублей в месяц без комиссий и процентов. И всё это — на постоянной основе! ВТБ предложит вам такие правила только в первые два месяца. Подробнее…

Карта «Тинькофф Платинум» в целом выглядит гораздо скромнее — льготный период здесь всего до 55 дней (в 2 раза меньше!), есть плата за обслуживание (590 рублей в год), а кэшбэк будет всего 1%. Правда, одна сильная «фишка» у неё есть — на то, чтобы закрыть кредит / кредитку в другом банке, вам дадут сразу 120 дней без процентов. Если заинтересовались — имейте в виду, что эту операцию должен провести сотрудник «Тинькофф-Банка». Подробнее…

Наконец, можно рассмотреть карту рассрочки «Халва». Льготный период у неё — от 1 до 12 мес. в магазинах-партнерах (период рассрочки у каждого магазина свой). Одна беда — в магазинах-партнерах у «Халвы» есть не все популярные бренды. Также с покупок на заемные средства положен кэшбэк 1%. Обслуживание — бесплатное. Подробнее…

В целом карта «100 дней» смотрится интереснее, чем «Карта возможностей». Льготный период ненамного короче, а снимать наличные по ней гораздо выгоднее.

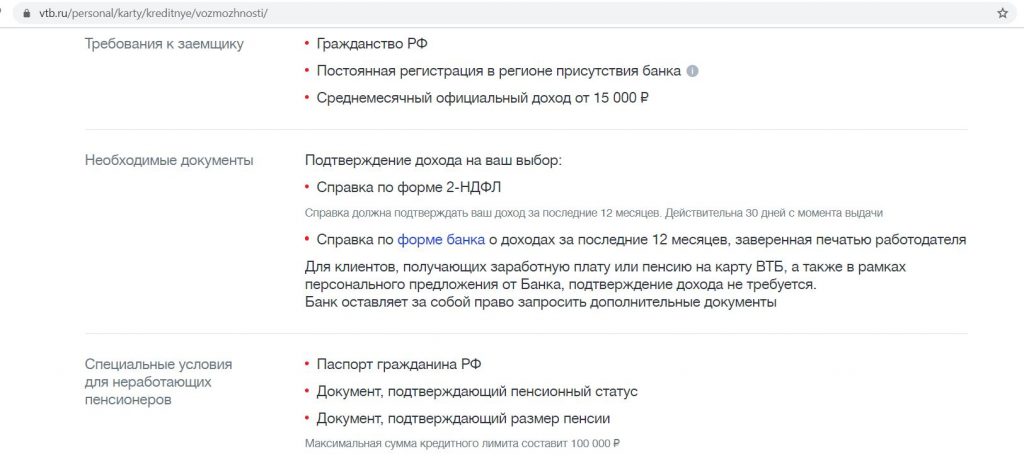

Требования к заемщику (держателю карты)

Базовые требования — возраст от 21 года, гражданство РФ, постоянная регистрация в регионе присутствия банка. Официальный доход — желательно от 15 тыс. рублей в месяц.

Что с документами для оформления?

Для кредитных лимитов на уровень до 100 000 рублей достаточно паспорта.

Если больше — тогда потребуется и подтверждение дохода (справка 2-НДФЛ или по форме банка). Но если вы получаете зарплату на карту ВТБ или пенсию, или имеете на руках персональное предложение от ВТБ, подтверждать доход не потребуется.

Пенсионеры тоже могут подавать заявку на «Карту возможностей». Из документов попросят только пенсионное удостоверение и справку из Пенсионного фонда России.

Комментарий: требования к заемщику вполне стандартны, ничего «такого» не спрашивают. Кстати, ещё совсем недавно условия были жёстче — справку о доходах спрашивали при любом лимите. Так что ВТБ тоже меняется к лучшему.

Если с тем, чтобы показать официальный доход, есть проблемы — просто оформите какую-нибудь дебетовую карту от ВТБ (например, ту же знаменитую «Мультикарту«) и попользуйтесь ей пару месяцев. Банк почти наверняка сам выйдет на вас с предложением оформить «Карту возможностей».

… На этом всё. Надеемся, что вы получили детальное представление о условиях по кредитной «Карте возможностей» от ВТБ — и легко сможете решить, оформлять ли карту, или лучше поискать что-то ещё. Спасибо за внимание — и удачи вам!

Обзор кредитной карты Возможностей от ВТБ

Разбор Банки.ру. «Карта возможностей» от ВТБ: удобнее, лучше, дешевле?

Грейс-период до 110 дней, бесплатное обслуживание и снятие наличных без комиссии в банкоматах — можно ли назвать «Карту возможностей» от ВТБ универсальным продуктом?

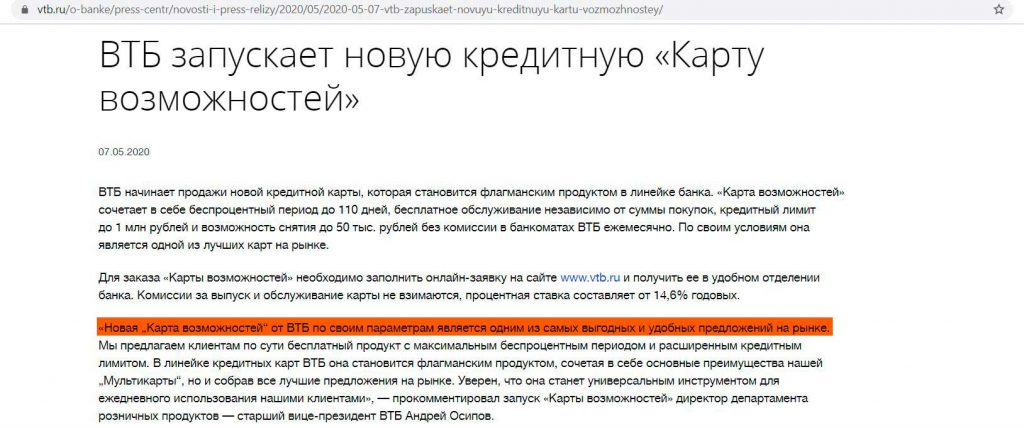

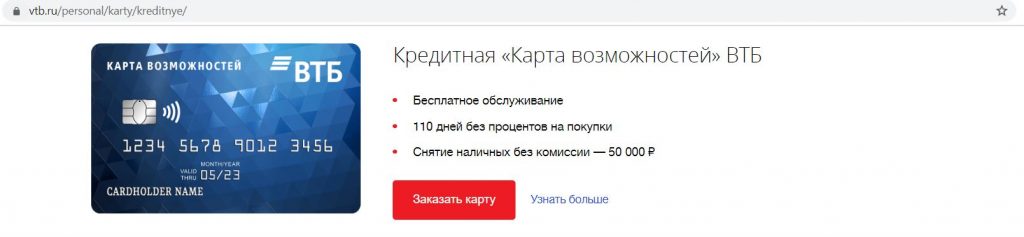

Новую кредитную «Карту возможностей» ВТБ анонсировал в мае 2020 года, сразу объявив ее флагманом своей продуктовой линейки. В числе заявленных плюсов карты — беспроцентный период до 110 дней, бесплатное обслуживание независимо от суммы покупок, кредитный лимит до 1 млн рублей и возможность снятия до 50 тыс. рублей в банкоматах без комиссии.

На первый взгляд, эти преимущества делают «Карту возможностей» одним из самых привлекательных продуктов на рынке кредитных карт. Посмотрим, есть ли у нее шансы потеснить других признанных лидеров в мире кредиток.

Доверяй, но проверяй

«Карта возможностей» выглядит привлекательно, однако в тарифах карты немало условий и ограничений, которые делают ее выгоду не такой однозначной. Для наглядности разберем детально ключевые преимущества карты: бесплатное обслуживание, отсутствие комиссий за снятие кредитных средств, солидный кредитный лимит и длинный грейс-период.

Плюс № 1 — бесплатное обслуживание

Это действительно существенное и безоговорочное преимуществ. Выпуск и обслуживание «Карты возможностей» без подключения дополнительных опций в течение всего срока действия бесплатное без каких-либо требований к обороту и остатку на счете.

Помимо основной «Карты возможностей», к счету можно бесплатно выпустить до пяти дополнительных карт. Банк не взимает комиссию даже за досрочный перевыпуск карты по инициативе держателя, например, в случае утери или повреждения пластика или при изменении персональных данных.

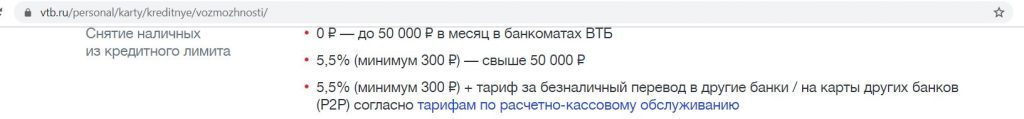

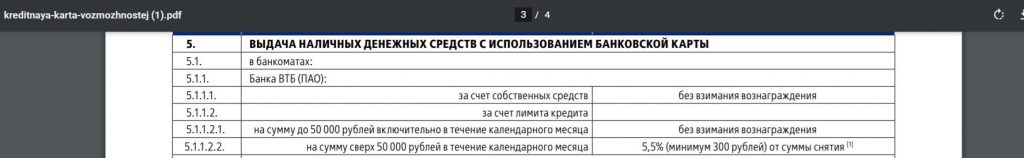

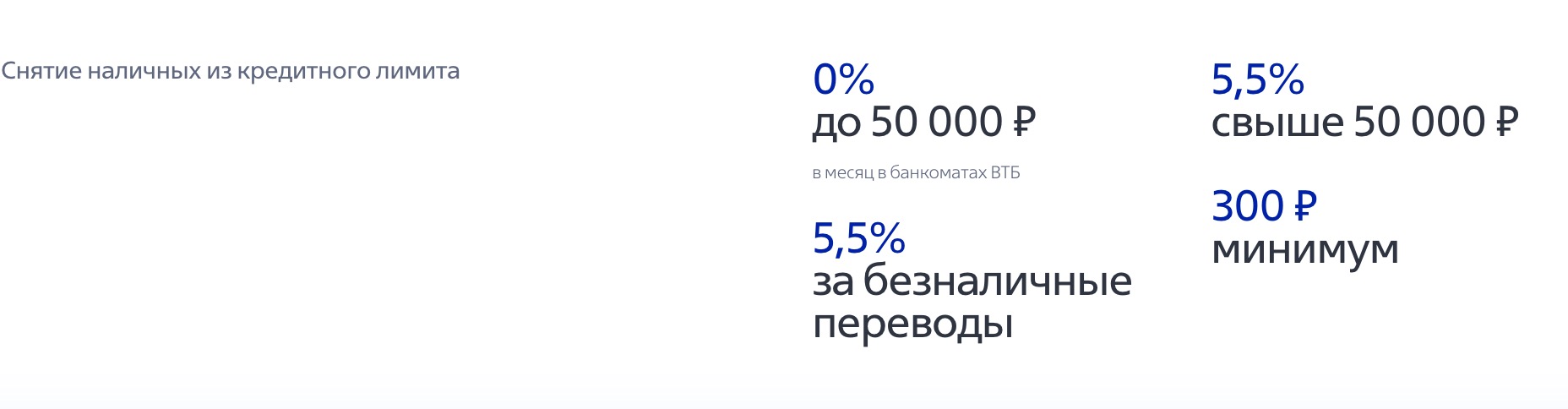

Плюс № 2 — бесплатное снятие наличных за счет кредитного лимита

По «Карте возможностей» можно бесплатно снимать в банкоматах наличные за счет кредитного лимита, однако этот плюс уже не такой безусловный. Так, без комиссии можно снимать наличные только в банкоматах ВТБ и только до 50 тыс. рублей в месяц. За снятие наличных в размере, превышающем эту сумму, а так же за денежные переводы за счет кредитных средств, банк удержит 5,5% (минимум 300 рублей) за каждую операцию. Кроме того, как на снятие наличных, так и на денежные переводы беспроцентный период действует только первые два месяца со дня выпуска карты, далее будет применена ставка 34,9% годовых.

Очевидно, что по этому параметру «Карта возможностей» не дотягивает, например, до кредитки Альфа-Банка, по которой можно бесплатно снимать те же 50 тыс. рублей в месяц, но грейс-период по операции постоянно возобновляется.

Снятие и переводы по карте «Разумная» от Ренессанс Кредит попадают в беспроцентные 145 дней, однако комиссия за каждую операцию составит 2,9% + 290 рублей.

По карте «Удобная» от Газпромбанка можно снять без комиссии до 100 тысяч рублей в любых банкоматах мира, на суммы свыше, а также на переводы, взимается комиссия 3,9% + 390 рублей. При этом, грейс-период на эти операции не распространяется, и действует ставка 29,9% годовых.

Льготного периода на снятие наличных и переводы нет и у карт «Вездедоход» от Почта Банка (применяется ставка 39,9% годовых) и у «Хочу больше» от УБРиР (начисляется от 12% до 27,7% годовых, помимо этого берется комиссия 3,9% от суммы операции + 390 рублей).

Поэтому списывать со счетов этот плюс новой карты ВТБ нельзя, тем более что возможность выгодно снимать наличные с кредитных карт является скорее исключением, чем правилом в большинстве банков.

Плюс № 3 — большой кредитный лимит

Максимальный кредитный лимит по «Карте возможностей» 1 млн рублей, но получить его сможет не каждый заемщик. Размер доступного лимита для каждого заемщика банк определяет индивидуально, в том числе на основании предоставленных клиентом сведений о доходах. Оформить карту без справки о доходах могут только клиенты ВТБ, получающие зарплату или пенсию на счет в банке. От других заемщиков банк в обязательном порядке требует или 2-НДФЛ за последние 12 месяцев, или заверенную работодателем справку по форме банка за тот же период. Минимальный официальный доход, необходимый для получения карты, — 15 000 рублей. Неработающие пенсионеры могут получить карту по пенсионному удостоверению и справке из Пенсионного фонда, однако максимально возможный лимит для них ограничен 100 тыс. рублей.

Плюс № 4 — беспроцентный период до 110 дней

Хотя стандартный льготный период по кредитным картам все еще составляет 50—60 дней, более длительным грейс-периодом сейчас тоже никого особо не удивишь. На рынке есть кредитки с льготным периодом в несколько месяцев и даже более года. Например, по картам «Вездедоход» Почта Банка, «120подНОЛЬ» Росбанка, «120 дней» банка «Открытие», «Универсальная» от Азиатско-Тихоокеанского Банка и «Хочу больше» от УБРиР действует грейс-период в 120 дней, по карте «Разумная» от Ренессанс Кредит льготный период равен 145 дням. «Удобная карта» Газпромбанка предусматривает гибкий беспроцентный период от 90 дней (если покупки по карте составили менее 60 тыс. рублей за 2 месяца) до 180 дней (если траты превысили 60 тыс. рублей за тот же период). Сургутнефтегазбанк предлагает рекордные 386 дней по карте «Год без забот», правда, за обслуживание карты придется платить от 15 до 450 рублей в день (чем больше сумма кредита, тем больше комиссия). Тем не менее 110 дней беспроцентного периода по «Карте возможностей» — хорошая возможность сделать ежемесячные выплаты более комфортными.

Схема работы льготного периода по «Карте возможностей» довольно удобная: три месяца на покупки и 20 дней на погашение (90 дней + 20 дней = 110 дней). Беспроцентный период кредитования начинается с 1-го числа месяца, в котором была совершена покупка.

Так, если совершить первую покупку по карте в июне, первый льготный период будет длиться три месяца: июнь, июль и август. В июле и августе до 20-го числа надо вносить минимальный платеж по карте (3% от суммы покупок + подлежащие уплате комиссии — например, за снятие наличных и переводы), а в сентябре также до 20-го числа нужно погасить всю задолженность по состоянию на начало месяца. Тогда банк не начислит проценты, и льготным периодом можно будет воспользоваться снова. Если не погасить всю задолженность в сентябре, действие льготного периода прекратится, и на всю оставшуюся задолженность начисляются проценты по ставке от 14,9% до 28,9% (определяется индивидуально при заключении договора). Таким образом, максимальный срок льготного периода по «Карте возможностей» составляет 110 дней (если первая покупка совершена 1 июня), а минимальный — 20 дней (если последняя покупка совершена 31 августа). Новый льготный период начнет рассчитываться с месяца, в котором будет совершена следующая покупка.

Дата окончания льготного периода по «Карте возможностей» заранее известна и совпадает с датой оплаты минимального платежа — 20-е число четвертого месяца. За ненадлежащее исполнение договора предусмотрен штраф — 0,1% в день от размера просроченного платежа (36,5% годовых).

Таким образом, если оценивать «Карту возможностей» по пятибалльной шкале в каждой номинации, можно поставить крепкую «четверку»: 5 из 5 за бесплатное обслуживание и 4 из 5 по остальным параметрам.

Информацию о тарифах по другим операциям представим в виде таблицы:

Тип операции

Стоимость

свои средства — без комиссии;

из кредитного лимита — до 50 тыс. руб. бесплатно, свыше — 5,5%, мин. 300 руб.

В ПВН банка (до 100 тыс. руб.):

свои средства — 1 000 руб., из кредитного лимита — 1 000 руб. + 5,5%, мин. 300 руб.

В банкоматах и ПВН других банков:

свои средства — 1%, мин. 300 руб.,

из кредитного лимита — 5,5%, мин. 300 руб.

свои средства — бесплатно, из кредитного лимита — 5,5%, мин. 300 руб.

Базовый пакет бесплатно

Пакет «Карты+» (уведомления обо всех трансациях, напоминания о платежах и т.д., всего 20 событий) 59 рублей, начиная со второго месяца использования.

Бонусная программа

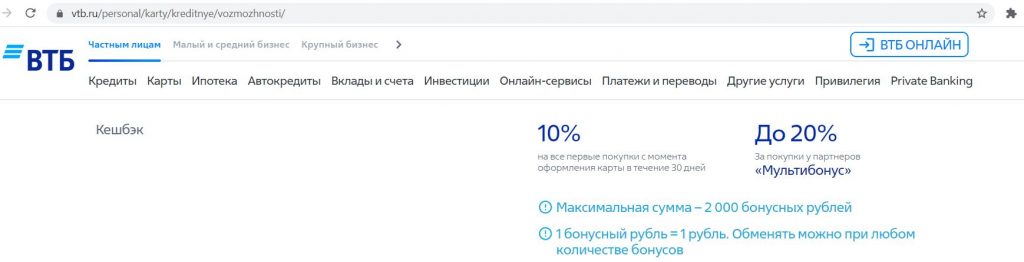

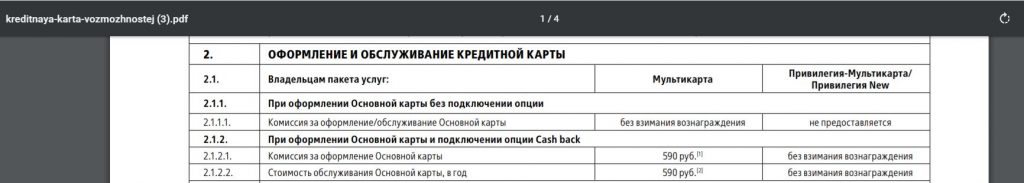

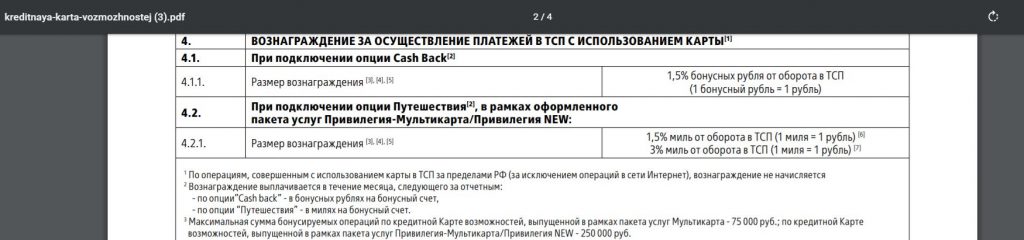

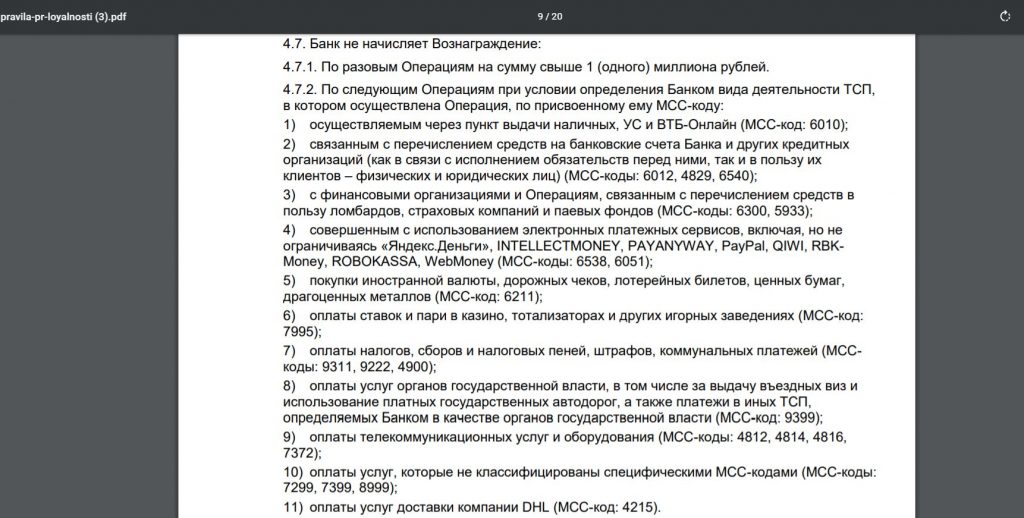

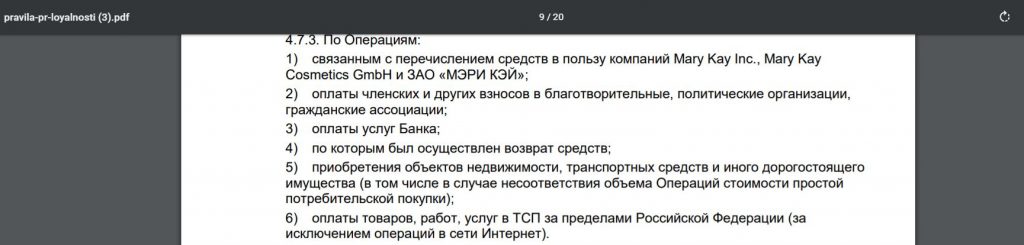

По «Карте возможностей» можно подключить опцию начисления кешбэка. Вознаграждение по ставке 1,5% будет начисляться за любые покупки, кроме списка исключений, однако за опцию придется платить по 590 рублей в год.

Кешбэк ежемесячно выплачивается баллами на бонусный счет, после чего его можно конвертировать в рубли по курсу 1 балл = 1 рубль или использовать для оплаты покупок у партнеров банка. Максимальная сумма бонусируемых операций за месяц в рамках базового пакета услуг — 75 тыс. рублей.

Помимо традиционных операций-исключений, кешбэк не начисляется за покупки, совершенные за пределами РФ (за исключением покупок в Интернете).

Платное участие в бонусной программе выглядит не очень привлекательно в сравнении с другими предложениями на рынке. Например, держателям кредитной карты «Можно больше» МКБ предлагает безвозмездно стать участниками бонусной программы «МКБ Бонус», по которой можно вернуть 1% от любых покупок и 5% от покупок по двум выбранным категориям. По карте «МожноВсе» от Росбанка действует бонусная программа на выбор: либо возврат от 1 до 3% за покупки, либо начисление вознаграждения travel-бонусами, которые можно потратить на путешествия.

Как получить карту?

Заявку на карту можно заполнить в любом офисе ВТБ или дистанционно на сайте банка и на портале Банки.ру, а вот забрать готовую карту можно только в офисе банка.

Что в итоге?

Универсальных кредиток, сочетающих в себе одновременно хороший кешбэк, бесплатное обслуживание, процент на остаток, большие лимиты и низкие комиссии, не так уж много, если не сказать: нет совсем. Новая «Карта возможностей» не стала исключением: при внимательном изучении ее условия уже не кажутся такими уникальными. Главный плюс карты — бесплатное обслуживание — нивелируется комиссией за подключение кешбэка, а возможность без комиссии снимать наличные существенно омрачается высокими процентами на задолженность по обналичиванию и гарантированным вылетом из грейс-периода. Дополнительные сложности потенциальным заемщикам может доставить и необходимость документально подтверждать доходы.

Юлия КРИВОШЕЕВА для Banki.ru

Стоимость опции 590 ₽ в год.

Баллы, которые конвертируются в рубли (1 бонусный рубль = 1 ₽) или обмениваются на вознаграждения (товары, услуги, сертификаты на путешествия и развлечения, оплата финансовых услуг банка) у партнеров из каталога «Мультибонус»:

Акция до 31.12.2021: 10% на все покупки по карте в первые 30 дней после оформления (макс. 2 000 ₽)

при снятии до 100 000 ₽ (включительно):

при снятии свыше 100 000 ₽, а также в кассах Группы ВТБ:

3% от суммы задолженности

Среднемесячный официальный доход от 15 000 ₽. Для пенсионеров: документ, подтверждающий размер пенсии и пенсионный статус.

Указанные условия и ставки действуют для головного офиса банка либо центрального представительства банка в регионе. Информацию о конкретных подразделениях банка, в которых реализована возможность предоставления данного продукта, можно получить в офисах банка или по телефонам его справочной службы.

Расчет платежа является приблизительным и осуществляется по методике Банки.ру

Карта возможностей: новый флагман ВТБ

В начале мая 2020 «ВТБ» представил новую кредитную карту с длинным грейс-периодом под названием «Карта возможностей», которая должна стать флагманским продуктом в линейке банка. По скромному мнению старшего вице-президента «ВТБ», это одно из самых выгодных и удобных предложений на рынке:

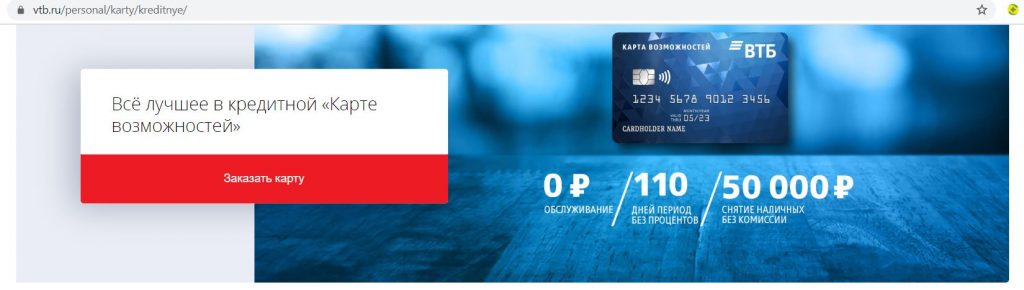

Сегодня мы постараемся выяснить, что же такого примечательного в «Карте возможностей». Вот как выглядит ее реклама на сайте:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Карта возможностей от ВТБ. Достоинства и недостатки

1 Бесплатный выпуск и обслуживание.

Выпуск и обслуживание кредитной «Карты возможностей» платежной системы Visa/MasterCard/МИР бесплатны без каких-либо дополнительных условий. Чтобы сэкономить время, карту можно заказать онлайн. Допки также можно выпустить без комиссии (всего до 5 карт):

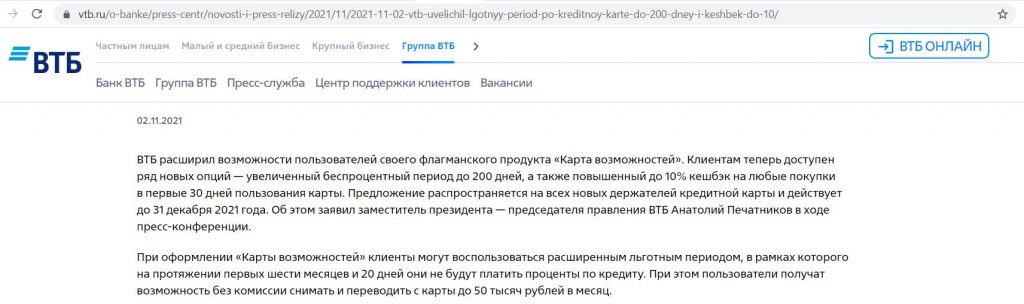

UPD: 05.11.2021

До 31 декабря 2021 по акции в первые тридцать дней с момента получения «Карты возможностей» положен приветственный кэшбэк в 10%, максимум 2000 баллов в месяц.

Банк поддерживает технологии Google Pay, Samsung Pay, Apple Pay, Mir Pay, так что одну и ту же карту можно добавить на несколько устройств и пользоваться ими одновременно. Таким образом тоже получаются бесплатные допки.

Кредитный лимит может быть от 10 000 до 1 000 000 руб.:

Каких-то жестких требований к потенциальным держателям своих кредиток банк «ВТБ» не предъявляет, но требует подтверждать доход. «Карту возможностей» в том числе могут получить и пенсионеры:

Как и другие банки, «ВТБ» может отказать в кредитке без объяснения причин. О том, как повысить вероятность одобрения, можно почитать тут.

2 Грейс-период до 110 дней.

Грейс-период по «Карте возможностей» от «ВТБ» похож на льготный период по кредитке «Открытия» «120 дней без %».

Беспроцентный период начинается с 1 числа месяца, в котором была совершена первая покупка. Длинный расчетный период длится три календарных месяца, потом дается 20 дней платежного периода, в течение которого нужно полностью погасить задолженность за длинный расчетный период, чтобы не были начислены проценты за пользование заемными деньгами банка. При этом внутри расчетного периода нужно вносить минимальные платежи (3% от суммы задолженности):

Все необходимые даты и суммы будут видны в интернет-банке и мобильном приложении.

UPD: 05.11.2021

По картам, выдаваемым с 01.11.21, первый льготный период будет длиться до 200 дней (6 месяцев расчетного периода и 20 дней платежного). Внутри приветственного грейса здесь также ежемесячно нужно вносить минимальные платежи (3% от суммы долга).

Важно: льготный период распространяется только на операции оплаты товаров и услуг. На переводы и снятие наличных грейс-период не действует. На такие операции сразу начинают начисляться проценты по ставке из договора (34,9% годовых):

В рекламе, кстати, внимание на этом не акцентируется, там просто говорится, что можно снимать по 50 000 руб./мес. без комиссии:

Если снимать больше 50 000 руб./мес. за счет кредитного лимита, то, помимо процентов, будет еще и драконовская комиссия в 5,5%, минимум 300 руб. (такая же комиссия установлена и на переводы с карты на карту):

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.

Храни Деньги! рекомендует:

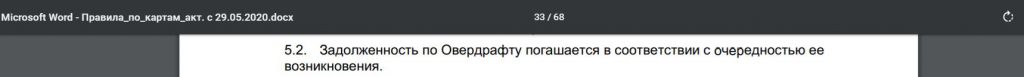

Если совершить нельготную операцию, то, чтобы остановить начисление процентов на нее, придется погасить всю предыдущую задолженность, т.к. задолженность в «ВТБ» погашается в соответствии с очередностью ее возникновения (в Сбербанке, например, для этого достаточно внести на карту только сумму нельготной операции):

Как и в случае с любой кредиткой, если не полностью погасить задолженность за длинный расчетный период к окончанию платежного периода (но внести при этом хотя бы минимальный платеж), то льготный период отменяется и на каждую покупку будут начислены проценты по ставке из договора. Стандартная процентная ставка на операции покупок колеблется в диапазоне от 14,6% до 28,9% (определяется индивидуально):

Если при этом не внести даже минимальный платеж, то появляется еще и неустойка, задолженность признается просроченной, что очень негативно сказывается на кредитной истории.

Чтобы вернуться в грейс, нужно будет вывести карту в ноль, т.е. полностью погасить задолженность.

Лучше никогда не оставлять гашение задолженности на последний момент (крайний срок — до 18.00 последнего дня платежного периода):

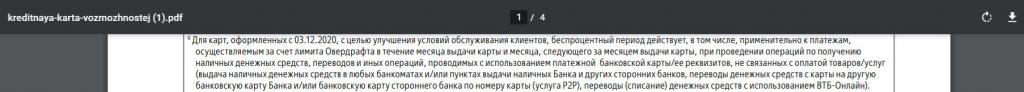

UPD: 10.12.2020

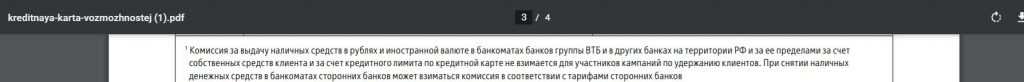

По «Картам возможностей», выдаваемым с 03.12.2020, в первые два месяца можно снимать заемные средства в банкоматах «ВТБ» без комиссии и с сохранением льготного периода. Как написано в тарифах, этот пункт введен «с целью улучшения условий обслуживания клиентов».

С лимитами сложнее, формулировка в документах несколько неоднозначная, там указано, что комиссия за снятие кредитных средств более 50 000 руб./мес. «не взимается для участников кампаний по удержанию клиентов».

Уточним чуть позже, что же на самом деле подразумевается под этими кампаниями по удержанию клиентов. В худшем случае в первые два месяца можно будет без последствий снимать в банкоматах «ВТБ» по 50 000 руб./мес. заемных денег, в лучшем – 350 000 руб./день, 2 000 000 руб./мес.

UPD: 11.02.2021

В итоге, с кредитной «Карты возможностей» от «ВТБ» с грейсом до 110 дней можно снимать наличные без комиссии и с сохранением льготного в банкоматах «ВТБ» в первые два календарных месяца с момента получения карты, месячный лимит 50 000 руб.

UPD: 05.11.2021

У кредитных «Карт возможностей», оформляемых в период с 01.11.21 по 31.01.22, обналичка в банкоматах «ВТБ» даже в первые два месяца будет не в грейс.

3 Кэшбэк 1,5% на все.

К «Карте возможностей» можно дополнительно подключить опцию Cash Back стоимостью 590 руб./год, чтобы получать кэшбэк в 1,5% на все покупки (в первые 30 дней по акции положен кэшбэк в 10% на все покупки, максимум 2000 руб.). Максимальная сумма операций для расчета вознаграждения ограничена 75 000 руб./мес., невыгодного округления нет:

Вознаграждение начисляется бонусными рублями, которые превращаются в обычные рубли нажатием соответствующей кнопки по курсу 1:1:

Нужно не забывать периодически конвертировать бонусные рубли в деньги, т.к. они имеют ограниченный срок действия (12 месяцев), к тому же если по бонусному счету не было движений в течение 6 месяцев, то все накопленные баллы сгорят:

Список исключений, за которые кэшбэк не положен, коротким не назовешь, все интересные МСС-коды выпилены:

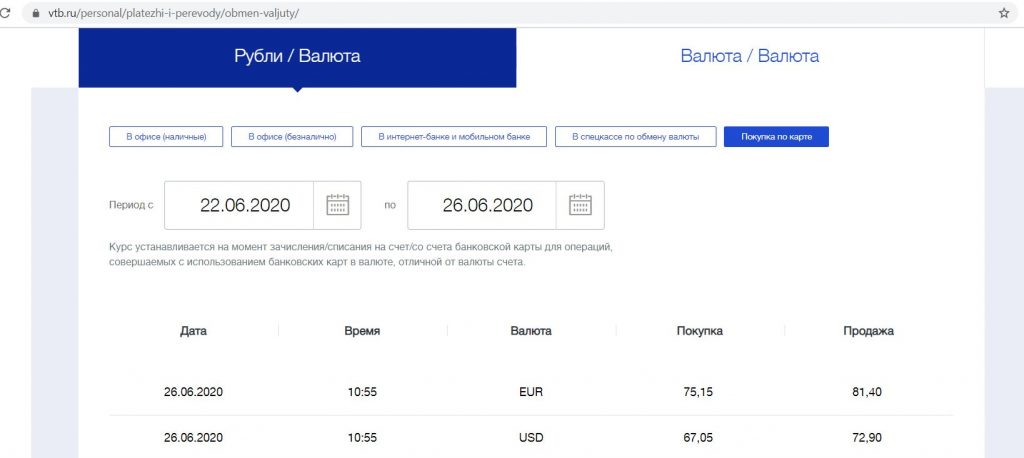

Покупки в валюте по «Карте возможностей» совершать невыгодно, мало того, что кэшбэк за такие операции будет только при расчете онлайн, так еще и курс конвертации у «ВТБ» очень плохой:

Чтобы получать кэшбэк в 1-1,5% на все, можно и не подключать к «Карте возможностей» платную опцию Cash Back, а использовать в качестве посредника карты, баланс которых равен балансу телефона. Т.е. совершать обычные покупки с помощью самой карты «ВТБ» не обязательно, с нее нужно пополнять карту «Мегафон» или виртуалку «Тинькофф Мобайл» на сайтах мобильных операторов (с МСС 4814) и уже с них делать покупки с кэшбэком.

4 Карту удобно пополнять.

«Карту возможностей» можно бесплатно пополнять с карт других банков через интернет-банк и мобильное приложение, важно только убедиться, что эмитент карты-донора не берет комиссию за подобные операции. Входящий С2С через собственные сервисы гасит задолженность почти мгновенно:

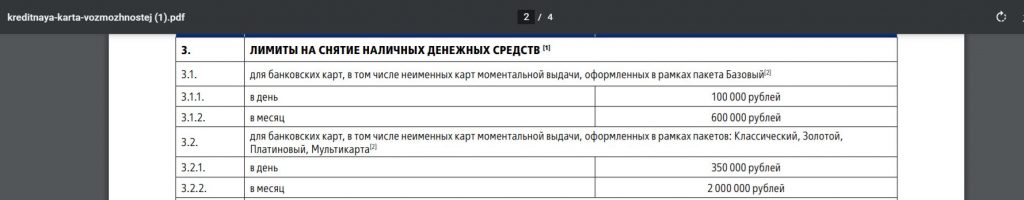

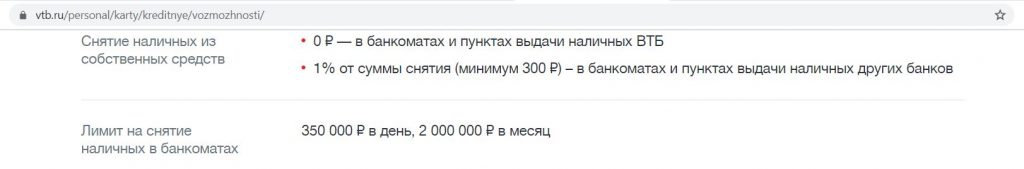

5 С карты можно снимать собственные средства.

С «Карты возможностей» можно снимать собственные средства в банкоматах «ВТБ» без комиссии, суточный лимит 350 000 руб., месячный – 2 000 000 руб.

Подобная опция будет интересна для услуги «Перевод баланса» от «Тинькофф Банка», благодаря которой можно погасить кредит в другом банке и не платить проценты в течение 120 дней. В данном случае деньги из «Тинькофф Банка» переводятся на «Карту возможностей» и потом снимаются в банкомате «ВТБ», после чего отправляются на какую-нибудь накопительную карту или вклад для получения дохода. Подробнее об этом можно почитать в статье «Отсрочка по кредиту в любом банке: кредитные каникулы за счет Тинькофф Банка»).

6 Бесплатные смс-уведомления.

С недавних пор смс-уведомления по «Карте возможностей» стали бесплатными.

7 Могут навязать страховку.

При оформлении кредитки нужно твердо сказать, что страховка вам не нужна, она не является обязательной для получения карты. Также нелишним будет потом проверить этот момент на горячей линии, чтобы «случайно» не подключилось что-нибудь лишнее.

UPD: 26.10.2021

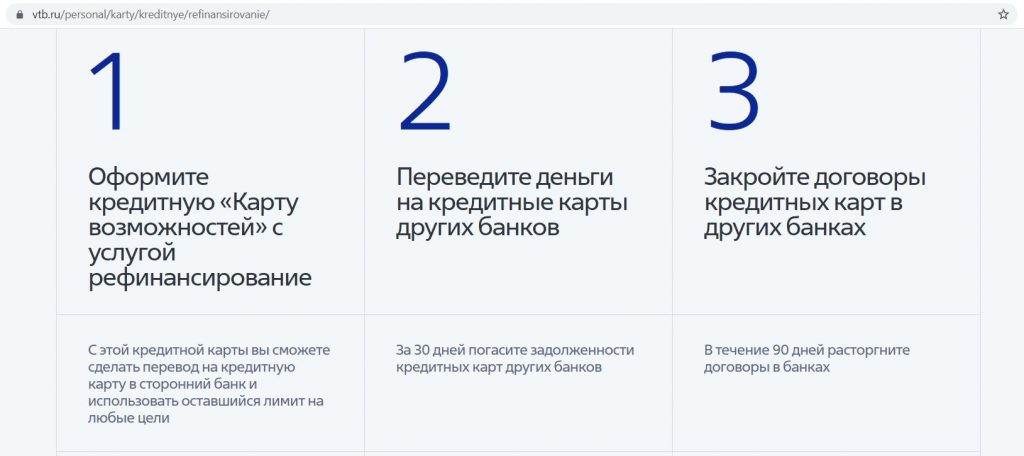

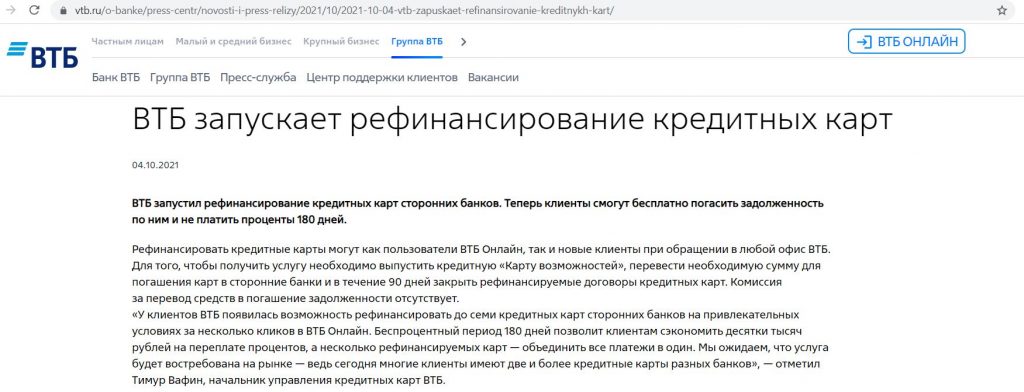

8 Возможность рефинансировать кредитки других банков.

По кредитным «Картам возможностей», выдаваемым с октября 2021, в первые 30 дней доступна услуга рефинансирования кредитных карт других банков (до 7 штук).

Это можно сделать самостоятельно в «ВТБ Онлайн», либо в офисе банка, комиссии за такие переводы не будет.

На сумму рефинансирования будет действовать льготный период до 180 дней, при этом внутри длинного грейса каждый месяц необходимо вносить минимальные платежи (3% от суммы долга).

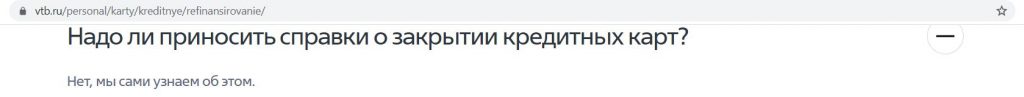

Рефинансируемые кредитки других банков нужно будет закрыть в течение 90 дней (с момента оформления «Карты возможностей»), при этом документы о закрытии отдельно предоставлять в «ВТБ» не нужно. Банк сам сделает запрос в БКИ и все посмотрит.

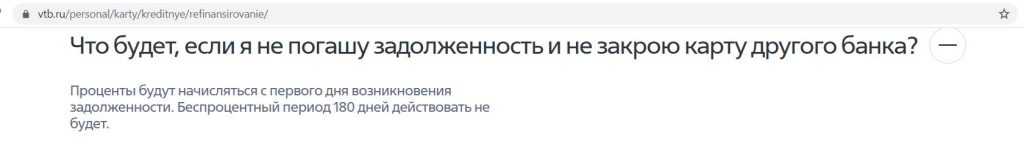

Если кредитные карты не будут закрыты, то льготный период в 180 дней отменится и на всю сумму будут начислены проценты по ставке из договора.

Другие кредитные карты с услугой рефинансирования можно посмотреть тут.

Вывод

В принципе, кредитная «Карта возможностей» от «ВТБ» с длинным приветственным грейсом до 200 дней (потом до 110 дней) и кэшбэком в 1,5% на все за 590 руб./год (в первые 30 дней положен кэшбэк в 10% на все) выглядит вполне неплохо.

Возможность в первые 30 дней рефинансировать кредитки других банков будет очень кстати. Однако хотелось бы, конечно, чтобы у карты была еще бескомиссионная обналичка в грейс и на постоянной основе.

До звания «лучшей» данная кредитка явно не дотягивает. Это раньше на картах с длинным грейсом наличие кэшбэка было чем-то выдающимся, сейчас этого мало, появились довольно серьезные конкуренты.

• Так у «Азиатско-Тихоокеанского Банка» есть очень сильная «Универсальная» кредитная карта с кэшбэком до 10% в популярных категориях, длинным грейсом до 120 дней, да еще и с бесплатным обслуживанием.

• С кредитки «Альфа-Банка» «100 дней без %» можно снимать в банкоматах 50 000 руб./мес. без комиссии и с сохранением льготного периода. Обслуживание карточки немного дороговато, 1490 руб./год, однако оно очень быстро окупается, ведь снятые заемные деньги можно положить на карту или вклад и получать доход.

Если заказать карту «100 дней без %» от «Альфа-Банка» по этой ссылке до 12.01.2022 и в течение первых 30 дней потратить по ней от 5000 руб., то банк подарит 2000 руб., а первый год обслуживания будет бесплатным (вместо 1490 руб).

• C кредитки «110 дней без %» от «Райффайзенбанка» в первые два месяца с нее можно обналичить без последствий весь кредитный лимит, а с третьего — по 50 000 руб./мес. также без комиссии и в грейс. При заказе карты до 31 декабря 2021 ее обслуживание будет бесплатным без условий.

UPD: 17.11.2021

Если оформить карту «110 дней без %» от «Райффайзенбанка» по этой ссылке до 31.12.21 и потратить по ней от 1000 руб. до 31 января, то банк подарит 1000 руб., при этом обслуживание карты будет бесплатным весь срок действия без каких-либо условий (вместо 150 руб./мес.).

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)