Что такое денежный чек

Денежный чек. Заполняем бланк по образцу

Владельцы расчетных счетов, независимо от того, юридические лица это или ИП, могут получить наличные средства в банке только при наличии денежного чека. Этот документ является частью чековой книжки, которую выдает банк своему клиенту, при том условии, что от того поступил соответствующий запрос. Чековые книжки используют в работе банки как государственного, так и частного сектора.

Правила обращения с чековыми книжками и денежными чеками

Чековая книжка — документ, который требует очень бережного с собой обращения. Она выписывается на конкретное юридическое лицо или ИП, пользование ею сторонними организациями или физическими лицами без нотариально заверенной доверенности со стороны ее держателя строжайше запрещено.

Книжку следует хранить в специально отведенном месте, закрытом от доступа посторонних людей (желательно в сейфе).

Пользоваться чековыми книжками могут только руководитель предприятия и уполномоченные его отдельным распоряжением сотрудники (например, замдиректора и главный бухгалтер).

Для чего можно снимать наличные средства

Юридические лица все расчетные операции по договорам между собой должны проводить строго по счетам.

При этом некоторые потребности предприятий и организаций можно решить и при помощи наличных средств (например, сделать покупку различных хозяйственных, бытовых, канцелярских принадлежностей, произвести выдачу заработной платы, командировочных, материальной помощи и т.п.). Именно на эти цели и может снять с расчетного счета деньги директор компании или его представитель.

Как правильно пользоваться книжкой

Чековая книжка содержит несколько десятков абсолютно идентичных денежных чеков. При необходимости снять «наличку» сотрудник организации должен заполнить чек. При этом оставлять бланки незаполненными нельзя – их следует оформлять строго по порядку, расположенному в книжке.

Основную информацию можно вносить в чек как в офисе компании, так и в самом банке.

Подпись и печать на чеке нужно ставить только в присутствии банковского специалиста, который сверит их с имеющимися у него в распоряжении образцами подписи и печати представителя фирмы (при этом использование факсимильных подписей запрещено).

Если автограф не будет совпадать «один в один» или оттиск печати будет не слишком четким, придется заполнить новый чек и поставить подпись и штамп еще раз.

Деньги по чеку выдаются только представителю организации или доверенному лицу строго при наличии документа, удостоверяющего личность.

Можно ли допускать в чеке исправления

Никакие ошибки, неточности и исправления в чеке абсолютно недопустимы.

Любые помарки делают документ испорченным, поэтому если что-то такое все же случилось, следует оставить данный чек и перейти к заполнению другого. Чек с ошибками надо перечеркнуть и сделать пометку о том, что он испорчен или аннулирован.

Основные моменты заполнения денежного чека

Чек состоит из двух частей:

Информация в них практически идентична, единственное, что в корешке она несколько сжата по объему и касается только основных моментов (кто, когда и сколько снял наличности).

Заполнять чек можно исключительно шариковой ручкой синего цвета (никакие оттеночные цвета в большинстве банков не допускаются, не говоря уж о красных, черных пастах или карандашах).

Обязательно ли ставить печать

До недавнего времени юридические лица по закону должны были использовать в своей работе печати и штампы. Но с 2016 года все изменилось – теперь предприятия и организации, как ранее и ИП имеют полное право не штамповать свои документы при помощи штемпельных изделий. Применение печатей необходимо лишь в тех случаях, когда это норма закреплена внутренними нормативно-правовыми актами компании.

Данное правило распространяется и на чековые книжки – проштамповывать их нужно только тогда, когда в карточке с образцами подписей и печати стоит оттиск печати предприятия (если его нет, то там просто ставится пометка «б/п», что означает «без печати»).

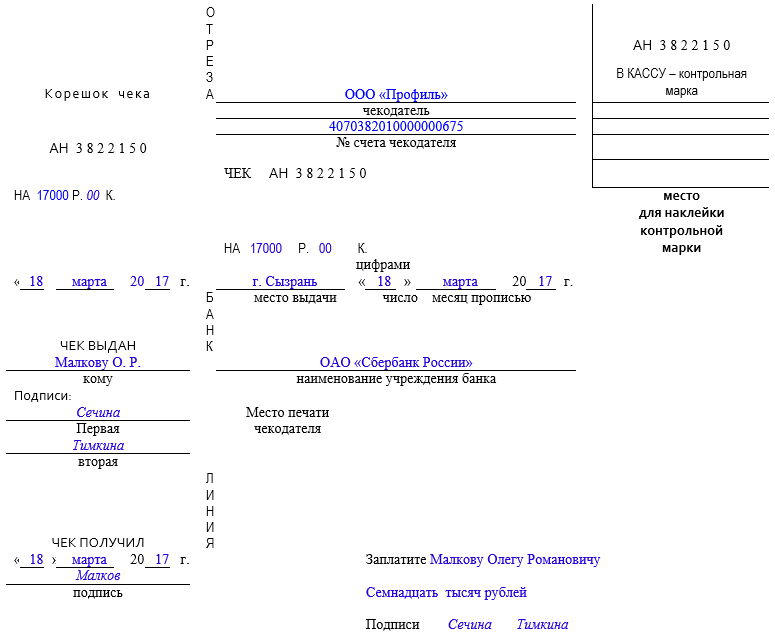

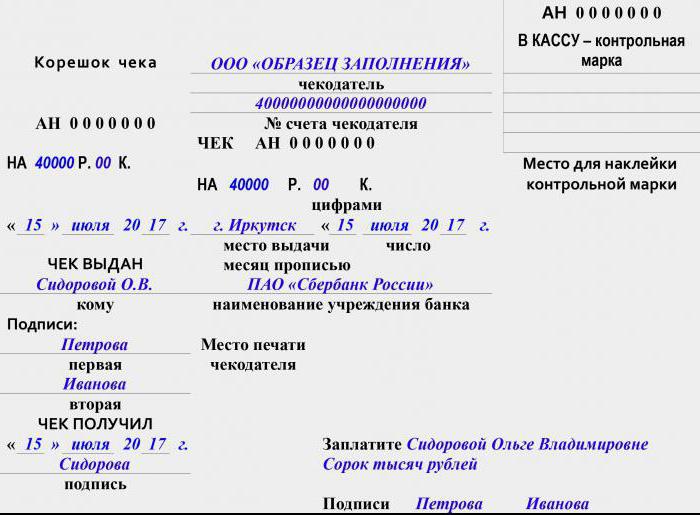

Образец заполнения денежного чека

Заполнение лицевой стороны бланка

На первой странице чека сначала следует оформить корешок (слева), который, как уже говорилось выше, остается у держателя расчетного счета на руках (в чековой книжке). Сюда вносятся:

В строках под словом «Подписи» расписываются работники банковского учреждения. Ниже проставляется дата получения чека и подпись получателя.

Левая сторона бланка после заполнения передается в банк.

Заполнение второй страницы бланка

Вторая страница документа включает в себя таблицу, где нужно отметить цели, на которые планируется потратить полученные средства.

Если сумма большая и целей сразу несколько, то ее следует разнести в нужных объемах по соответствующим строкам.

Затем получатель денег ставит под таблицей свою подпись. В завершение в чек вносятся сведения из документа, удостоверяющего личность (его серию, номер, дату и место выдачи и т.д.).

Discovered

О финансах и не только…

Денежный чек

Денежный чек (Cheque, Check) — письменное распоряжение владельца счета (юридического лица) обслуживающему банку о выдаче наличными определенной суммы денег уполномоченным лицам (кассирам). Банки принимают к оплате именные денежные чеки, то есть чеки, выписанные на определенное лицо.

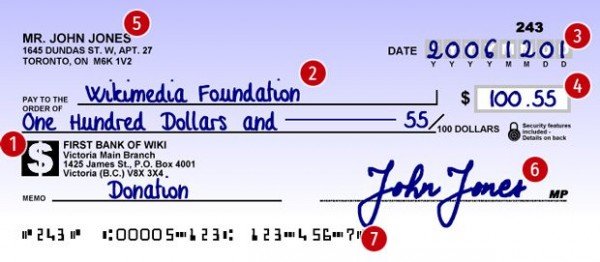

Денежный чек имеет корешок, лицевую и оборотную стороны. На корешке значатся: порядковый номер чека, дата выдачи, кому, подписи выдающих чек и получателя. На лицевой стороне чека указаны: предприятие-чекодатель, номер его счета, сумма, место и дата выдачи, контрольная марка и текст приказа предприятия банку: «Заплатите тому-то столько-то» и подписи. На оборотной стороне указаны: символы, цели расхода, сумма, документ, по которому выдан чек, подписи получателя чека, бухгалтера и контролера.

Деньги выдаются только тому лицу, фамилия которого указана в денежном чеке, под его подпись на обратной стороне чека. Личность получателя проверяется по паспорту или документу, его заменяющему, о чем на обороте чека делается отметка (проставляется название документа, его номер, кем и когда он был выдан).

Помимо прочих реквизитов, в денежном чеке клиент указывает, для каких целей будут использованы наличные. Целевое назначение показывают в чеках предприятия связи и некоторые другие организации. Банк выдает наличные только на такие нужды, по которым в соответствии с действующими правилами, расчеты осуществляются наличными.

Юридические лица все расчетные операции по договорам между собой должны проводить строго в безналичной форме. При этом некоторые потребности предприятий и организаций можно решить и при помощи наличных средств (например, сделать покупку различных хозяйственных, бытовых, канцелярских принадлежностей, произвести выдачу заработной платы, командировочных, материальной помощи и т.п.). Именно на эти цели и может снять с расчетного счета деньги директор компании или его представитель.

Денежный чек действителен в течение десяти дней.

Другие статьи:

Денежный чек : 1 комментарий

Что такое банковский чек?

Чеком именуется ценная бумага с безусловным приказом собственника в адрес банка выплатить предъявителю сумму, обозначенную в чековом документе.

Чекодатель — лицо, выдавшее чек

Чекодатель имеет финансы на банковском счёте, оперирует ими, выписывает чеки. Не имеет права отменить чек до окончания срока выставления к оплате. После выписки чека материальное обязательство чекодателя сохраняется до момента погашения.

Чекодержатель — лицо, владеющее выписанным чеком

Чекодержатель получает сумму от плательщика — банка, где депонированы финансы чекодателя. В статье ниже будут рассмотрены основные моменты, связанные с чеками, и их роль в современной финансовой системе.

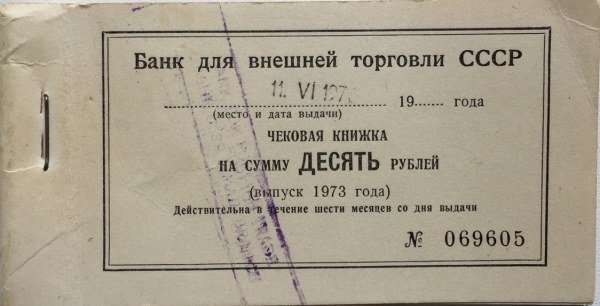

История появления и развития

Прообразы чеков упоминаются с VI века до н. э. Это были глиняные таблички банков Вавилона, Персии, Индии, древнего Рима. Но на сегодня не установлено, какая нация первой начала использовать этот тип документа на бумажном носителе.

Одни историки склонны считать родоначальниками чеков французских рыцарей Тамплиеров, бывших доверенными представителями королевского казначейства и занимавшихся сбором дани. Паломники сдавали Тамплиерам-банкирам имущество на хранение и получали обменные сертификаты. Есть учёные, которые относят к первооткрывателям чеков рыцарей Англии, поскольку из этой страны полученные ценные бумаги распространились по Европе.

С точки зрения этимологии актуальны обе теории.

Тем не менее, первым чеком считается документ, оформленный англичанином Николасом Ванакером (Николас ван Акер) в 1660 году на сумму 400 фунтов. Эта бумага сохранилась до наших дней.

Первым банковским чеком, напечатанным в типографии, считается документ 1763 года, выписанный лондонским банком Хоара, но особенно популярными они стали в XIX и XX веках. С 60-х годов прошлого столетия чеки кодируются магнитными чернилами MICR с шифрами номера бумаги, данными о счёте, банке. Их владельцы обрели возможность получать деньги в любом банке, а сама технология MICR востребована до сих пор.

История чеков в России

В России чеки начали широко циркулировать благодаря активности банка Первого общества взаимокредитов, открывшегося в 1864. После революции 1917 банки утратили авторитет, а их финансовые инструменты оказались неактуальны. В 1922, в период НЭПа, было создано Петроградское общество взаимокредитов, но после реформ 1930-1932 гг. советская власть упразднила частные банки. Чеки, малодоступные советским гражданам, тем не менее использовались для внутренних расчетов между трестами, артелями и даже министерствами.

После распада СССР у чеков появилась возможность на массовое возрождение, но исторически они начали терпеть поражение. Банковские чеки потеснили другие платёжные технологии: сначала банковские карты, а затем электронные кошельки и онлайн-переводы.

Тем не менее в России до сих пор действует «Чековый синдикат». Его членами, по данным 2012 года, являются 14 коммерческих банков, среди которых:

Чеки может выписывать и Сбербанк. Физлица, заключившие договор с одним из таких финансовых учреждений, могут открыть вклад, получить чековую книжку, выписывать документы в рамках депозита. Но фактически люди предпочитают банковские карты. Поэтому сегодняшние держатели чеков и чекодатели в основном ИП и юрлица — банки и компании.

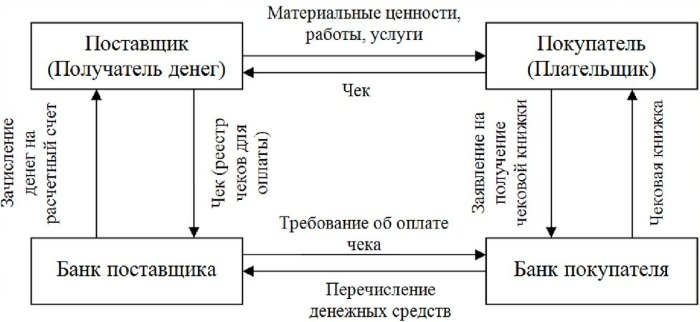

Классический принцип расчётов чеками

Схема работает следующим образом:

Деньги по чеку могут быть либо выданы наличными, либо зачислены на расчетный счет получателя. Банк, выступающий плательщиком, обязан выполнить ревизию документа на подлинность, а отказ от оплаты удостоверяет:

Столкнувшись с отказом в оплате, чекодержатель может подать иск к лицам с солидарной обязанностью по документу — чекодателю, индоссантам (лицо, сделавшее на чеке передаточную надпись), поручителям.

Приватизационный чек

Приватизационный чек в просторечии именовался ваучером. Это была целевая государственная ЦБ для передачи муниципальной и госсобственности в частные руки. С самой процедурой россияне познакомились в 1992-93 гг.: закон РФ об «Основных приватизационных положениях» составлялся и утверждался согласно директивам А. Чубайса в конце 1991.

Приватизационный чек служил инструментом процедуры бесплатной передачи россиянам государственной собственности — однократного обмена на акции тех или иных предприятий. Каждый гражданин РФ любого возраста получал 1 ваучер.

Ваучеры россияне использовали на покупку акций предприятий, где работали сами. Некоторые люди дарили или продавали свои ваучеры, их также можно было инвестировать в рамках аукционов для физических и юридических лиц. Для участия претенденты должны были сделать взнос приватизационными чеками — в объёме 10% начальной стоимости объекта.

Можно ли было вкладывать ваучеры в акции известных российских компаний и стоило ли? Можно и это было бы одним из лучших решений. Например, акции Сбербанка в 2000-е годы взлетели на тысячи процентов: в 2007 году даже пришлось делать сплит, увеличив число акций в 1000 раз и снизив цену одной ценной бумаги со 100 тысяч до 100 рублей. Похожий путь с кризиса 1998 года проделали акции Аэрофлота и нефтяные компании вроде Газпрома.

Стандарты банковских чеков

Обращение чеков регламентируются ГК РФ, ч. 2. Все, что не рассматривается нормами Кодекса, регулируется прочими законами и банковскими стандартами. Чеки выпускают банки — они же вправе устанавливать форму, условия исполнения.

Реквизиты разработаны Центробанком РФ. Они включают:

Сумма пишется цифрами, дублируется словами. В данном примере ООО «Образец» имеет счет в Сбербанке и может в его рамках делать расписки, которые банк должен будет погасить. Чек выдан физическому лицу, после обналичивания на документе ставится отметка о погашении. Отсутствие любого реквизита, кроме места составления, превращает его в недействительный. Ниже пример иностранного чека:

Виды банковских чеков

По форме обращения финансов :

| Особенности | Денежные | Расчётные |

| Форма получения денег | Наличная | Безналичная |

| Цели получения | Зарплата, командировочные, закупка продуктов | За товары и услуги, как правило, в контрагентских расчётах |

| Момент передачи | Между получением средств и совершением целевой траты есть временной разрыв | Передаётся плательщиком получателю в момент, когда совершается операция |

По типу выписки:

| Вид | Получатель |

| Именной | Определенное лицо |

| Предъявительский | Лицо, выставившее документ |

| Ордерный | Получатель или индоссат, которому индоссант или чекодатель передаёт чек как новому владельцу через процедуру индоссамента |

| Кроссированный | На лицевой стороне документ перечёркнут двумя параллельными чертами. Чек можно отмечать только одним кроссированием |

| С общим кроссированием | Между чертами пусто, может стоять метка «банк». Оплачивается банком-плательщиком только другому банку или собственному клиенту |

| Со спец кроссированием | Между чертами вносится именование плательщика. Оплачивается только указанным банком |

По сроку действия:

| Юрисдикция, где выписан чек | Срок выставления в сутках |

| Россия | 10 |

| СНГ | 20 |

| Другая | 70 |

Отличия от облигации, векселя и договора займа:

| Характеристики бумаг | Чек | Облигация | Вексель | Договор займа |

| Вид/тип | ЦБ/расчётно-платёжный документ | ЦБ/долговая бумага | ЦБ/долговая бумага | Не является ЦБ/документом |

| Выпуск | Единичный | Эмиссионный | Единичный/ эмиссионный — небольшими партиями | Единичный |

| Форма | Документарная | Документарная/ бездокументарная | Документарная | Документарная |

| Государственная регистрация | Не регистрируется | Обязательна | Не обязательна | Не регистрируется |

| Расчёты бумагой | Разрешаются | Не разрешаются | Может использоваться как расчётно-платёжное средство | Не разрешаются |

| Передача прав | Через индоссамент | Продажа по договору купли-продажи | Передаётся по приказу его владельца | Допускается только цессия, т.е. передача прав, указанных в договоре |

Где и кому чаще всего выписывают чеки?

Сегодня чаще всего их выписывают юрлица сами себе для обналичивания средств на различные нужды — от закупок до выплат зарплат. Для аналогичных потребностей чеки используют и ИП. Этот надёжный и безопасный способ обналичивания имеет недостаток в виде временных затрат: иногда на визит в банк и ожидание в очереди приходится тратить до 2-3 часов.

Кроме этого, через чеки делаются межбанковские и внутрибанковские платежи, расчёты между предприятиями. Их можно выписать на любую сумму, но понятно, что бумажку с надписью миллион долларов изучат под микроскопом три раза подряд. Физические лица к выписыванию чеков прибегают редко.

Плюсы чеков

Чеки в настоящий момент не очень распространены в мире и тем более в России, но свои плюсы у них все же есть. Во-первых, чек без подписи/печати недействителен — подделать ее можно, но чекодатель при запросе не подтвердит ее наличие. Так что польза от кражи бланков сомнительная. Чек универсален, его можно дать любому, причем получение наличных денег по выданной расписке в банке не требует заводить или иметь у него счет.

На Западе чековые бумаги более популярны, поскольку при их использовании кафетерии и забегаловки не платят налог, возникающий при оплате кредитными картами. Для магазинов с крупными оборотами это менее существенный плюс. И если в забегаловке сломался или отсутствует банкомат, для оплаты чеком это не проблема. Кстати говоря, в некоторые банки уже не нужно идти с чеком лично, можно выслать его по мобильному телефону.

Тенденции

Последняя статистика использования чеков физическими лицами в мире публиковалась за 2011 год. Данные представлены в процентах от общего объёма платёжных инструментов, востребованных в отдельных государствах.

Тройка стран-лидеров:

Тройка стран-аутсайдеров:

Очевидно, что характер финансовых инструментов мировой платёжной системы быстро меняется: электронные технологии вытесняют обращение наличных денег и связанных с ними бумаг. Вероятно, к середине текущего столетия чеки для физических лиц будут упразднены в большинстве стран — в Дании это уже произошло официально.

Как заполнить денежный чек — бланк и образец

Правила заполнения денежного чека

Клиенту банка перед снятием со своего расчетного счета наличности следует разобраться, как заполнить денежный чек (образец заполнения бланка представлен ниже в статье на примере денежного чека Сбербанка). Очень важно заполнить все графы правильно, не допуская помарок и исправлений, иначе денежный чек не будет принят банком для исполнения требования о выдаче наличности предъявителю.

В соответствии с установившейся практикой заполнения чека клиент банка должен указать на обратной стороне денежного чека код и назначение платежа (1-я и 2-я колонки в табличной части бланка чека). Кроме того, чек также может содержать и другие реквизиты, которые вправе определять кредитная организация. Наиболее распространенным реквизитом является символ назначения платежа, который приводится в 1-й колонке табличной части бланка чека. Под табличной частью с назначением платежа должна стоять подпись чекодателя. Чеки заполняются исключительно от руки черными или темно-синими чернилами (некоторые банки допускают фиолетовые чернила), но при этом наименование клиента, номер его счета и название банковской организации могут быть проштампованы. Помарки в чеке недопустимы.

Денежный чек (образец заполнения которого предоставляется по требованию клиента каждым банком) проверяется банковским работником на правильность заполнения всех граф, а также идентифицируется подпись должностного лица чекодателя с хранящейся в банке карточкой подписей.

Кроме того, в карточку с подписями клиента банкиры заносят все номера денежных чеков, которые есть в выданной компании чековой книжке. Банковский сотрудник сверяет номер чека с теми, что уже записаны в карточке.

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по работе с денежными чеками:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Срок действия денежного чека

Как правило, денежный чек принимается кредитно-финансовой организацией на протяжении 10 дней с даты выписки (не считая самого дня выписки), указанной на заполненном бланке платежного документа. Например, подобное правило указано в требованиях КБ «НС Банк» (ЗАО) по заполнению и использованию чекодателем чека из денежной чековой книжки.

Вы сможете узнать все необходимые сведения о соблюдении кассовой дисциплины на предприятии, если ознакомитесь с нашей статьей «Кассовая дисциплина и ответственность за ее нарушение».

Образец заполнения денежного чека Сбербанка

Бланк денежного чека Сбербанка ничем не отличается от таких же чеков, которые содержатся в чековых книжках, выдаваемых другими банками.

Ниже приведен образец заполнения денежного чека, который вы сможете скачать с нашего сайта.

Где скачать бесплатно бланк денежного чека?

Чековая книжка, в которой прошито несколько денежных чеков, является документом строгой отчетности. Использованная чековая книжка должна храниться на протяжении 5 лет. До выдачи клиенту бланки чеков хранятся в банке в специальном хранилище.

На нашем сайте вы сможете скачать денежный чек (уже заполненный шаблон) и по образцу заполнить свой платежный документ на бланке денежного чека, выданного в вашем банке.

Также вам могут понадобиться материалы о заполнении платежных поручений:

Итоги

Правила заполнения денежного чека устанавливаются каждой кредитной организацией самостоятельно. Вы можете узнать о них более подробно в своем банке. Но есть общее правило для всех денежных чеков: в них не должно быть помарок.

Банковский чек

В России чеки не обрели такой популярности, как в США и Европе. Тем не менее, они существуют, и ими можно пользоваться для взаиморасчетов.

Под «чеком» понимают письменное распоряжение клиента банка выдать определенную денежную сумму физическому лицу, на чье имя выписывается чек. Если имя не указывается, сумма выплачивается держателю чека.

Под «банковским чеком» также могут пониматб сертификат, дающий право держателю приобрести ценную бумагу на определенных условиях. Прописываются конкретная цена ценной бумаги и срок действия чека. По сути, это дополнение к ценной бумаге, составленное от имени акционерного общества на имя держателя чека.

Виды банковских чеков

Частные чеки могут быть:

Заполнение банковского чека

Недостаточно просто выписать поручение на любой бумаге. Необходим специальный бланк, который можно получить в банке. В этом бланке указывают:

Необходимо обязательно поставить подпись. Заполняют чек шариковой ручкой. Править информацию нельзя.

Использования банковских чеков

Банковские чеки к ценным бумагам используются как дополнительное средство привлечения акционеров. Их выдают, если необходимо продать акции или облигации открытого акционерного общества.

Частные чеки используются как средство расчетов между физическими или юридическими лицами. Они позволяют упростить процедуру оплаты работы без наличных денежных средств. Однако они теряют актуальность с появлением дополнительных сервисов, упрощающих работу с пластиковыми дебетовыми картами и счетами.

За рубежом чеки до сих пор востребованы, в России ими чаще всего пользуются для взаиморасчетов между юридическими лицами.

Как правильно заполнять банковский чек?

Заполнять банковский чек следует внимательно. Каждый бланк – на счету, так как выдается банком. Копировать или распечатывать его для последующего применения нельзя. Неиспользованные чеки сдаются в банк.

Использовать можно только шариковую ручку (советуем использовать одну пасту, обратное может вызвать подозрения). После заполнения чека необходимо поставить подпись и печать, если она есть.

Делать поправки, зачеркивать что-либо нельзя. Это исключает возможность обналички. Перед тем, как заполнять чек, нужно перепроверить все данные, указанные в бланке. Если что-либо расходится с реальностью, чек будет недействительным.

Обналичить банковский чек

Обналичить можно только денежный банковский чек. Расчетные (кроссированные) дают право только на перевод средств со счета на счет. В этом случае вы имеете право снять деньги со своего счета.

Обналичить чеки в России проблематично, если счет чекодателя находится в зарубежном банке. Сделать это можно через инкассо. Комиссия составляет 3% (в частности, в Сбербанке), а вся операция занимает около двух месяцев. Если вы собираетесь за рубеж, обналичить чек будет проще.

Также можно открыть корреспондентский счет и перечислить средства на него. Это займет не больше месяца, но учтите, что обслуживание счета будет дорогим, да и на процентах вы не сэкономите.

Срок действия банковского чека

Постарайтесь обналичить чек как можно быстрее, так как его срок действия ограничен. В России это, как правило, 10 дней с момента выписки чека. Учтите, что в этот срок вы должны предоставить чек к оплате в банк. Сами же деньги вы получите в тот период, который укажут в финансовой организации. Так, если чекодатель держит счет в российском банке, деньги можно получить сразу. Если в иностранном, процесс затянется.

Упростить процесс можно, продав чек другому лицу. Это возможно, если вам выписали ордерный чек или чек на предъявителя.