Что такое декларация на квартиру

3-НДФЛ: заявляем вычет на приобретение квартиры и с процентов по ипотеке

Если вы приобрели жилую недвижимость или долю в ней, то вы имеете право получить имущественный налоговый вычет. О том, как заполнить декларацию 3-НДФЛ для получения налоговых вычетов на приобретение квартиры и с процентов по ипотеке, читайте в статье.

Согласно законодательству максимальная сумма расходов на приобретение жилья, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вы можете вернуть максимально 260 000 руб. (2 000 000 руб. х 13%). А максимальная сумма фактически уплаченных процентов, которую примут к вычету, составляет 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Рассчитывать на налоговые вычеты вправе только налоговые резиденты РФ, которые получают доход, облагаемый НДФЛ по ставке 13% (кроме дивидендов). Возврат производят из уплаченного налога за календарный год. Если суммы налога, уплаченного за один год, не хватает, то налогоплательщик вправе дополучить остаток вычета в последующие годы.

Пример

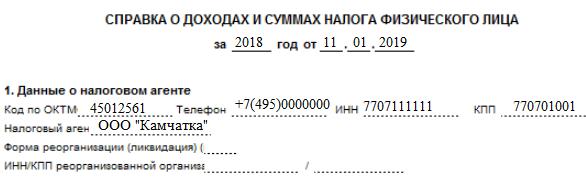

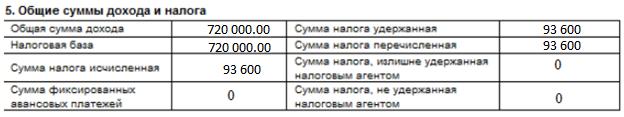

В 2018 году Иванов Иван Иванович приобрёл по договору купли-продажи квартиру стоимостью 2 500 000 руб. с привлечением целевого кредита в размере 1 000 000 руб., за 2018 год он уплатил 35 000 руб. процентов. В этом году Иванов работал в ООО «Камчатка», его налогооблагаемая база составила 720 000 руб., с которой был удержан НДФЛ в размере 93 600 руб., о чём свидетельствует справка 2-НДФЛ.

Из условий видно, что уплаченного налога за 2018 год не хватит, чтобы возвратить 260 000 руб. за приобретение и 4 550 руб. за уплаченные в 2018 году проценты. Поэтому сначала представляется вычет по приобретению, а потом вычет по уплаченным процентам. В связи с этим в декларацию за 2018 год можно не вносить данные по уплаченным процентам. Однако это не значит, что вычет по ним сгорит, г-н Иванов вправе на него рассчитывать после того, как полностью получит вычет за приобретение квартиры в размере 260 000 руб.

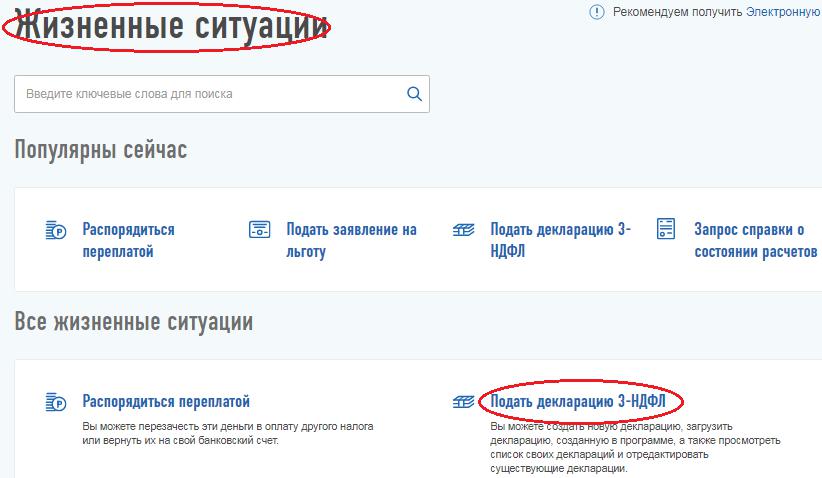

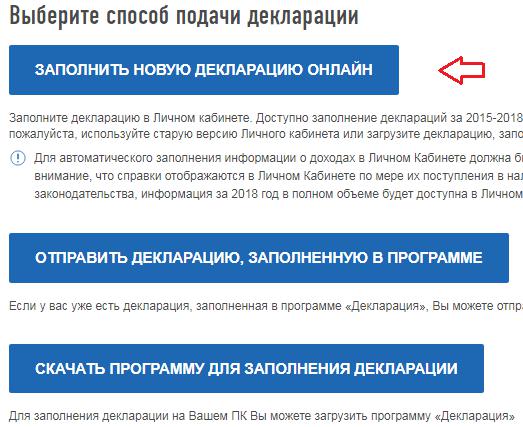

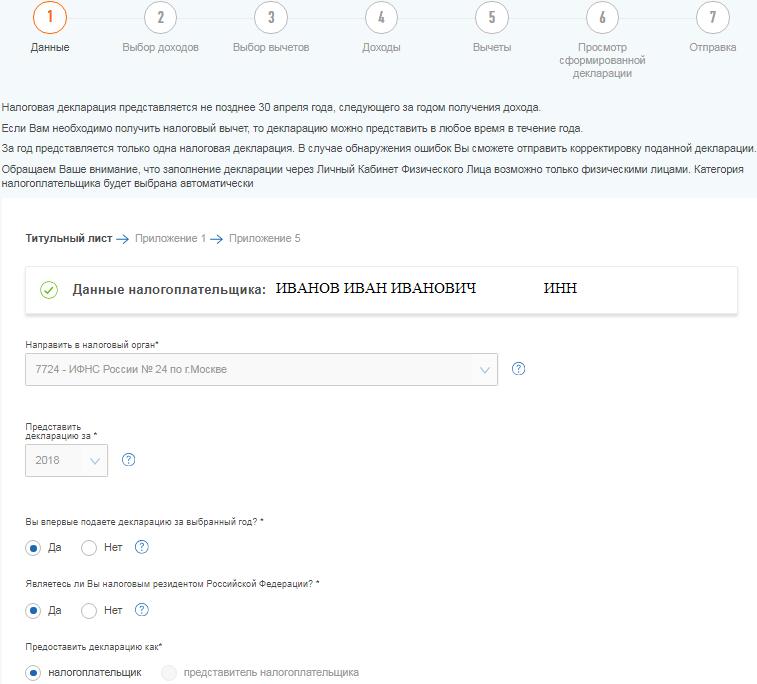

В первой вкладке содержатся общие сведения. Часть из них (ФИО, ИНН, номер налоговой инспекции) программа подтягивает автоматически.

Декларацию г-н Иванов заполняет за 2018 год. Так как он первый раз представляет декларацию за этот год, это необходимо отметить в программе. Иван Иванович является налоговым резидентом РФ и подаёт декларацию лично, поэтому указывает, что представляет декларацию как налогоплательщик.

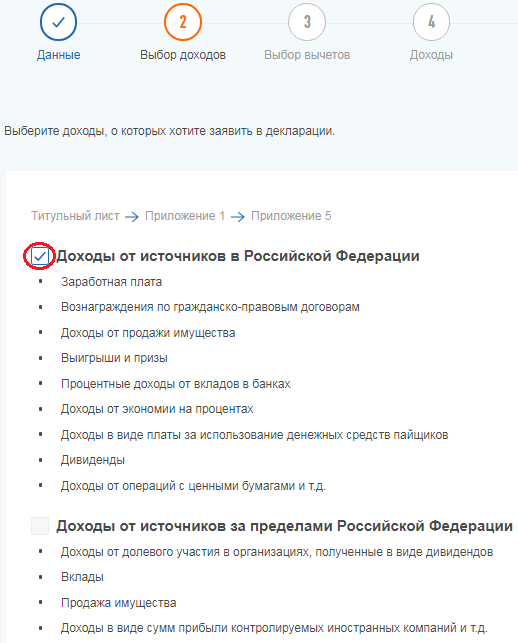

На следующей вкладке Иван Иванович выбирает, что хочет задекларировать доход, который получил в виде заработной платы.

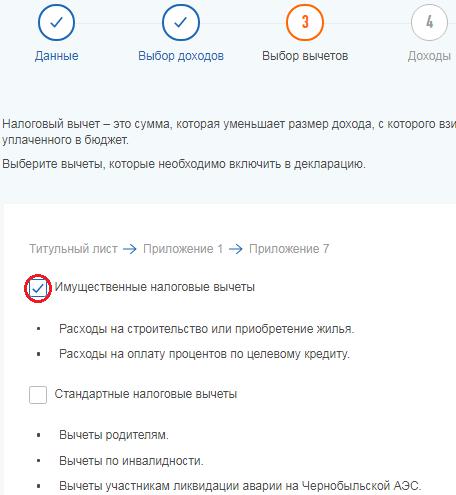

Далее он заявляет, какой из налоговых вычетов хочет получить.

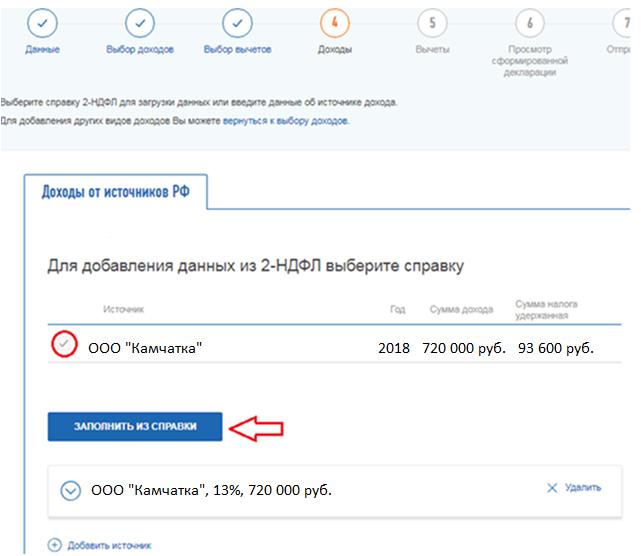

На следующей вкладке сервис предлагает внести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то показатели можно перенести автоматически.

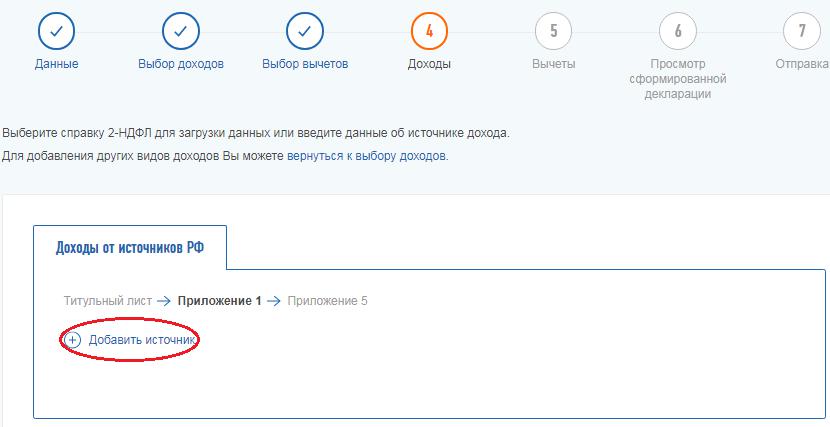

Если заполнение декларации происходит в начале 2019 года, в ЛК налогоплательщика справки 2-НДФЛ за 2018 год может ещё не быть. В этом случае показатели из справки 2-НДФЛ необходимо перенести вручную.

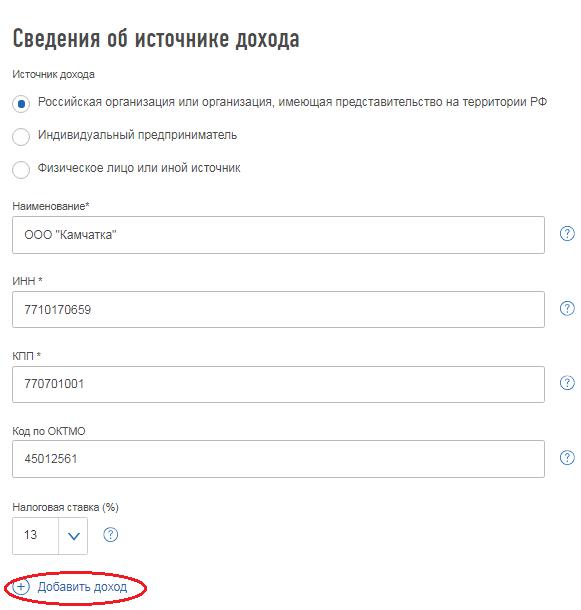

В первом разделе справки 2-НДФЛ указана информация о налоговом агенте, её необходимо перенести, а после этого нажать кнопку «Добавить доход».

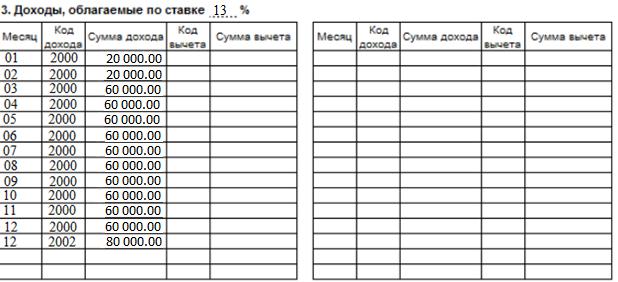

В появившееся окно следует перенести данные из третьего раздела справки 2-НДФЛ.

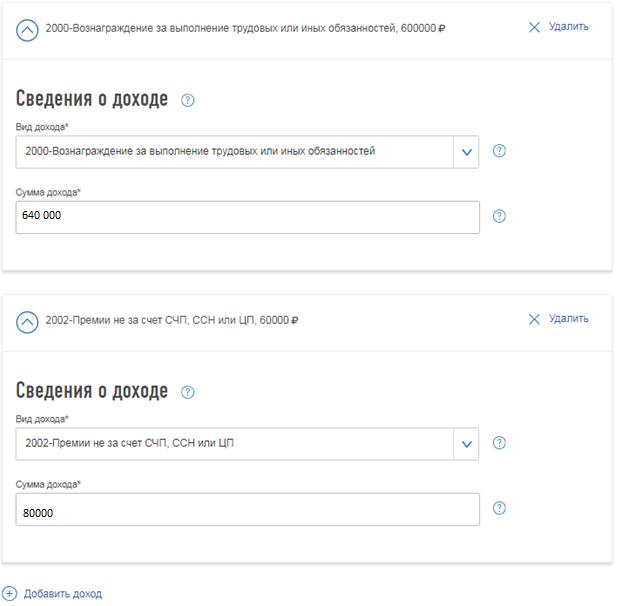

При этом в новом личном кабинете не надо построчно переносить каждый месяц, теперь нужно указать код дохода и проставить общую сумму, которая была получена за 2018 год. Так, Иванов по коду 2000 получил 640 000 руб., а по коду 2002 — 80 000 руб. Каждый новый код дохода вводится через кнопку «Добавить доход».

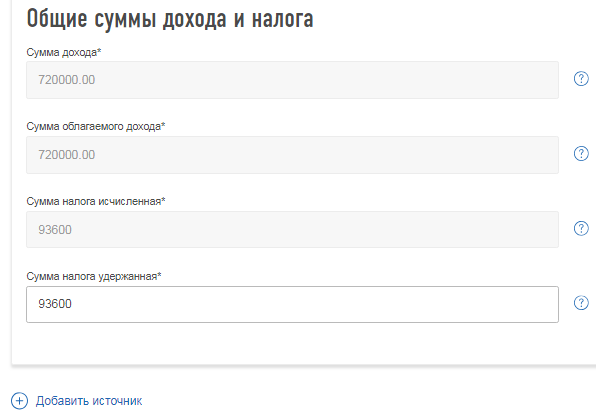

Когда данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база. Также следует указать сумму налога удержанную. Эту сумму можно узнать из пятого раздела справки 2-НДФЛ.

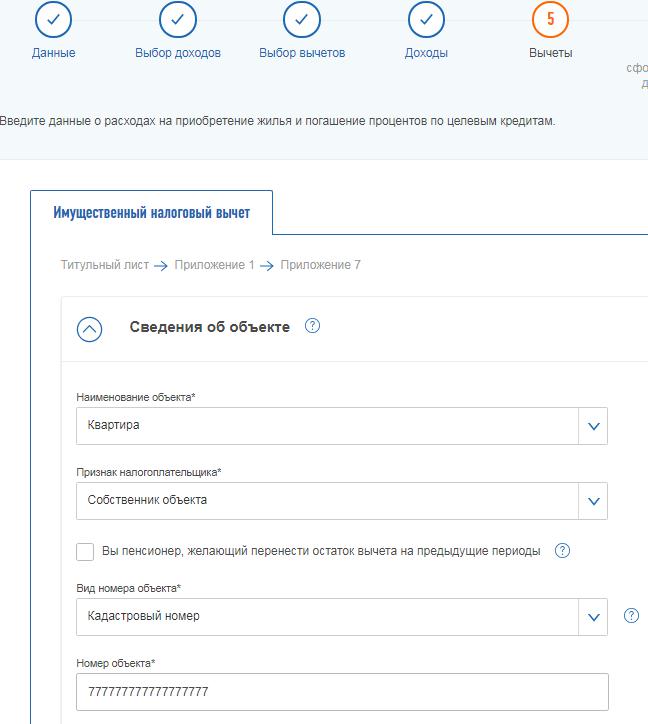

Кнопка «Далее» переводит на вкладку «Вычеты», в которой необходимо указать несколько параметров.

«Наименование объекта». Проставляется в зависимости от того, что было приобретено: квартира, жилой дом, доля в них и т.д. Иванов приобрёл квартиру.

«Признак налогоплательщика». Указывается в зависимости от того кто является собственником объекта. Иванов приобрёл квартиру самостоятельно и является собственником. Если бы он был женат, а квартира была оформлена на жену, то в данной графе он указал бы «Супруг собственника объекта». Подробнее об этом читайте в статье «Вычет на приобретение жилья супругами».

«Вид номера объекта». Выберите его при наличии кадастрового номера. Иванов ввёл кадастровый номер своей квартиры из выписки из ЕГРН. Если кадастрового номера нет, но есть другой — выберите соответствующий вид номера. Если номер отсутствует, следует выбрать «У объекта нет номера» и ввести адрес объекта.

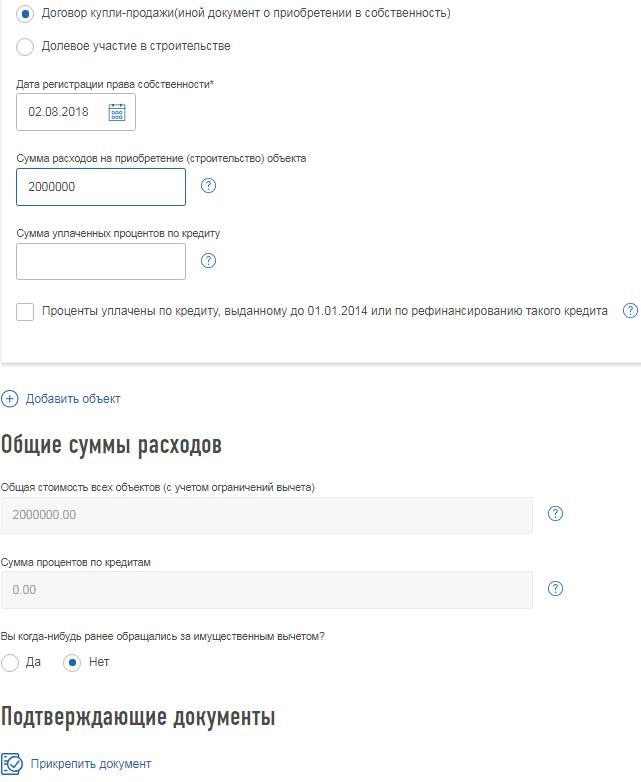

Ниже указывается информация, что квартира приобретена по договору купли-продажи. Право на имущественный вычет возникает в год, когда квартира была зарегистрирована. Это подтверждает выписка из ЕГРН, дату из неё нужно внести в поле «Дата регистрации права собственности».

Если жильё приобретено по ДДУ, то право на вычет возникает с года подписания акта о передаче жилья. В таком случае необходимо указать реквизиты данного акта. Подробнее об этом читайте в статье «В какой момент возникает право на имущественный вычет».

Квартира была приобретена за 2 500 000 руб., что превышает максимальный размер имущественного вычета по приобретению квартиры, 2 000 000 руб. В графе «Сумма расходов на приобретение (строительство) объекта» следует внести сумму в рамках вычета — 2 000 000 руб. Даже если в эту графу внести полную сумму расходов на приобретение, превышающую 2 000 000 руб., то ниже в графе «Общая стоимость всех объектов (с учётом ограничений вычета)» программа автоматически проставит 2 000 000 руб.

В графу «Сумма уплаченных процентов по кредиту» Иванов информацию не вносит, поскольку уплаченного НДФЛ не хватит для получения вычета по процентам за 2018 году.

«Общие суммы расходов» программа определяет автоматически, исходя из ограничений законодательства.

Иванов никогда раньше не обращался за имущественным вычетом, что отмечает в программе.

Если ранее уже было заявлено право на имущественный вычет по приобретению или процентам, то следует указать суммы, и был ли вычет предоставлен работодателем или получен через налоговую инспекцию.

Ниже необходимо прикрепить комплект подтверждающих документов. Какие именно документы необходимы, читайте в статье «Какие документы подтверждают право по приобретению жилья».

На итоговой вкладке будет показана информация по возврату налога.

Налоговый вычет в 2021 году: что нужно знать при покупке квартиры

Россияне, которые платят налог на доход физических лиц (НДФЛ), после покупки жилья могут вернуть часть уплаченных налогов из бюджета. При этом не важно, каким способом приобретена недвижимость, на собственные средства или в ипотеку.

Рассказываем что нужно знать о налоговом вычете при приобретении квартиры.

Налоговый вычет за квартиру:

Как получить налоговый вычет за квартиру: видео

Как рассчитать налоговый вычет за квартиру

Налоговые резиденты России (живут в стране не менее 183 дней в течение года и уплачивают налог с зарплаты) могут получить у государства 13% от стоимости приобретенной недвижимости. Если собственник квартиры не работает или платит налоги как ИП на упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

Налоговый вычет за квартиру каждому человеку дают один раз. Существует лимит, с которого будет исчисляться налоговый вычет: 2 млн руб. — для строительства или покупки жилья, 3 млн руб. — при погашении процентов по ипотеке. Таким образом, сумма имущественного налогового вычета может составить до 650 тыс. руб.: 260 тыс. руб. — за покупку квартиры и 390 тыс. руб. — уплаченные проценты по ипотеке.

Если стоимость квартиры меньше 2 млн руб., то вычет рассчитывают в зависимости от суммы покупки, а остаток можно перенести на покупку других объектов. Вычет от уплаты процентов по ипотеке возвращается одноразово и действует в отношении одного объекта недвижимости.

Пример расчета суммы НДФЛ к возврату

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры в 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также, если родители платят за долю ребенка, они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

Срок получения вычета

Обратиться за получением налогового вычета при приобретении жилья на вторичном рынке можно сразу после регистрации сделки. Если квартира приобреталась в новостройке, подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья. Сумма налогового вычета не может превышать уплаченных вами за год налогов или ежемесячных платежей по НДФЛ.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие годы. Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры. Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

Новостройку оплатили в 2016 году, а право собственности на нее оформили только в 2018-м. Право на вычет появилось в 2018 году. В 2020 году собственник подает декларации за 2019 и 2018 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2017-й не вернут, потому что тогда еще не было права на вычет.

Квартира куплена в 2017 году и тогда же оформлено на нее право собственности, а оформить вычет решили в 2020 году. Вернуть налог можно за 2019, 2018 и 2017 годы.

Единственным исключением из этого правила является перенос вычета пенсионерам. Они могут получить вычет не только за тот год, когда приобрели недвижимость и оформили право собственности на нее, и последующие годы, но и за три предыдущих года.

Например

Пенсионер в 2019 году купил квартиру и в том же году вышел на пенсию. Соответственно, налог на доходы он уже не платит и вернуть его за последующие годы не сможет, так как в бюджет ничего не перечисляет. Однако он имеет право заявить вычет за 2018, 2017 и 2016 годы и вернуть НДФЛ, который заплатил до выхода на пенсию и приобретения жилья. Таким правом обладают и работающие пенсионеры: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Список документов для налогового вычета

Для начала нужно заключить сделку по покупке жилья. Затем получить в налоговой инспекции уведомление о том, что вы имеете право на вычет. И это право требуется документально подтвердить и доказать, что вы совершили покупку.

Для оформления имущественного вычета при покупке квартиры необходимы документы:

При получении вычета по ипотечным процентам нужно предоставить:

Все документы можно предоставить в копиях, однако лучше всегда иметь при себе оригиналы.

Как получить налоговый вычет через налоговую

Для того чтобы получить имущественный вычет, можно обратиться в налоговую инспекцию. В этом случае нужно дождаться окончания года, в течение которого была куплена недвижимость. Этот способ подойдет тем, кто хочет получить большую сумму сразу. Полученные средства можно направить на ремонт квартиры, покупку мебели, крупные покупки или досрочное погашение жилищного кредита.

Инструкция для получения имущественного налогового вычета через налоговую:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ).

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копии документов, подтверждающих право на жилье:

4. Подготавливаем копии платежных документов:

5. При приобретении имущества в общую совместную собственность подготавливаем:

6. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Как получить налоговый вычет через работодателя

Получить имущественный налоговый вычет можно и через работодателя. Документы стоит подавать сразу, не дожидаясь конца года. В этом случае не нужно подавать декларацию по форме 3-НДФЛ. Вычет предоставят на основании уведомления. Налоговая инспекция выдает такой документ по заявлению. Работодатель не будет удерживать НДФЛ с зарплаты, пока не выплатит полагающийся лимит компенсации. Эти средства можно направить на погашение ежемесячных ипотечных платежей.

Инструкция для получения имущественного налогового вычета через работодателя:

Порядок заполнения декларации 3-НДФЛ при покупке квартиры

Покупка квартиры: сколько вернется денег, если представить 3-НДФЛ?

Физлицо, потратившее средства на покупку квартиры, вправе рассчитывать на возврат части потраченных средств в размере уплаченного НДФЛ (ст. 220 НК РФ). Но есть ограничение — воспользоваться такой возможностью могут лишь те физлица, которые работают официально и платят подоходный налог.

Сумма возвращаемого НДФЛ зависит от:

Возвратить можно до 13% от стоимости квартиры, но не более суммы, рассчитанной из максимально разрешенного НК РФ вычета (2 млн руб.). Таким образом, покупателю квартиры, потратившему на ее оплату 2 млн руб. и более, из бюджета вернется 260 тыс. руб. (2 млн руб. × 13%).

Если квартира куплена в ипотеку, покупатель имеет дополнительное право получить вычет по сумме оплаченных процентов (дополнительно возвращается НДФЛ в сумме до 390 тыс. руб.).

Чтобы получить эти деньги, потребуется отчитаться перед налоговиками с помощью декларации 3-НДФЛ и пакета подтверждающих документов (об этом — в последующих разделах).

Какие документы приложить к 3-НДФЛ?

В пакет документации, прилагаемой к 3-НДФЛ, входят документы:

1. Подтверждающие личность (копии страниц паспорта с личными данными и пропиской).

2. Содержащие данные о полученных доходах (оригинал справки 2-НДФЛ, полученной у работодателя).

3. Носящие заявительно-информационный характер (заявление на возврат НДФЛ, включающее платежные реквизиты счета заявителя, на которые инспекторы перечислят налог).

Образец заполнения заявления на возврат переплаты по НДФЛ при получении имущественного вычета на покупку жилья вы можете посмотреть и скачать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

4. Подтверждающие факт покупки квартиры и оплаты ее стоимости заверенные копии:

Какие документы подтверждают право на жилье в разных ситуациях — смотрите на схеме:

Как заполнить декларацию 3-НДФЛ для получения имущественного вычета при покупке квартиры в ипотеку, узнайте в КонсультантПлюс, получив пробный доступ к системе.

Помогите оформить 3-НДФЛ: с чего начать составление

Заполнить 3-НДФЛ можно несколькими способами:

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк вы можете здесь.

Чтобы подтвердить право на возврат НДФЛ при покупке жилья, в декларации 3-НДФЛ необходимо заполнить несколько разделов:

Рассмотрим схему заполнения 3-НДФЛ при покупке квартиры на следующем примере.

Васильев Николай Антонович в 2019 году приобрел за счет накопленных средств квартиру за 2 750 000 руб. В справке 2-НДФЛ, полученной от его работодателя, указан облагаемый НДФЛ (13%) доход за 2020 год в сумме 484 000 руб. (НДФЛ удержанный работодателем — 57 720 руб.).

Остановимся детально на заполнении декларации 3-НДФЛ при покупке квартиры по данным примера в следующих разделах.

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно и переходите в материал.

Оформление листов декларации 3-НДФЛ на покупку квартиры

Заполнение 3-НДФЛ начинается со специальных листов — приложения 1, 6 и 7. Данные, отражаемые в этих листах, носят информационный характер о:

Приложение 1 содержит ряд одинаковых блоков (строки 010–080). Васильеву Н. А. из нашего примера достаточно заполнить только 1 блок, так как в прошлом году он получал доход у 1 работодателя. Если налогоплательщик получал доходы из нескольких источников, по каждому из них понадобилось бы заполнить отдельный блок 010–080 приложения 1.

Для заполнения листа все данные берутся из справки 2-НДФЛ, но нужно правильно проставить еще один код:

(строка 020 приложения 1)

Приложение № 3 к Порядку, утвержденному приказом ФНС России № ЕД-7-11/615@

Код «07» означает полученный по трудовому договору доход, налог с которого удержан работодателем.

Заполнение приложения 7 начинается с указания закодированной информации (в таблице коды приведены исходя из условий примера):

Наименование подпункта и номер строки

П. 1.1 — код наименования объекта

(строка 010 приложения 7)

Приложение № 6 Порядка, утв. приказом ФНС России № ЕД-7-11/615@

П. 1.2 — код признака налогоплательщика

(строка 020 приложения 7)

Приложение № 7 Порядка, утв. приказом ФНС России № ЕД-7-11/615@

П. 1.3 — сведения об объекте

— строка 030 приложения 7 способ приобретения жилого дома

— строка 031 приложения 7 код номера объекта

1 (кадастровый номер)

При покупке квартиры ставьте прочерк

Код выбирается из расположенного справа от заполняемой ячейки списка

Дальнейшее заполнение приложения 7:

Из всех последующих подпунктов приложения Васильев Н. А. заполнил подп. 2.5, 2.8 и 2.10 (см. таблицу ниже):

(для данного примера)

П. 2.5 — размер налоговой базы в отношении доходов, облагаемой по ставке 13%, за минусом налоговых вычетов (строка 140 приложения 7)

Данные берутся из справки 2-НДФЛ

П. 2.6 — сумма документально подтвержденных расходов на покупку квартиры, принимаемая для целей имущественного вычета за налоговый период

(строка 150 приложения 7)

Указанная в этой строке сумма не может превышать рассчитанной налоговой базы, указанной в п. 2.5

П. 2.8 — остаток имущественного вычета, переходящий на следующий налоговый период

(строка 170 приложения 7)

Цифра для данной строки вычисляется по формуле:

= 2 000 000 – 484 000 = 1 516 000 руб.

Приложение 5 Васильев Н. А. не заполнял, так как стандартные и социальные вычеты в 2020 году он не получал.

Как Васильев Н. А. оформил остальные листы 3-НДФЛ, расскажем в следующем разделе.

Образец заполнения приложения 7 см. здесь.

Алгоритм заполнения раздела 1 и 2 декларации 3-НДФЛ при покупке квартиры

Данные для оформления титульного листа 3-НДФЛ Васильев Н. А. взял из своего паспорта, а необходимые коды узнал в налоговой инспекции по месту жительства (см. в таблице):

Ссылка на нормативный документ

Декларация подается впервые, поэтому проставляется нулевое значение

Приказ ФНС России «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме» от 28.08.2020 № ЕД-7-11/615@.

Код налогового периода

Установленный приказом ФНС № ЕД-7-11/615@ код для декларации 3-НДФЛ

Проставляется год, за который предоставляется 3-НДФЛ

Код налогового органа

Код налоговой инспекции по месту жительства Васильева Н. А.

Код категории налогоплательщика

Обозначение физического лица

Далее Васильев Н. А. перешел к заполнению раздела 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке…».

Справа от наименования раздела Васильев Н. А проставил цифру «13», что означает ставку НДФЛ (13%), а в п. 1 «Вид дохода» указал цифру «3», выбрав из списка, расположенного рядом с этой ячейкой, подходящий вариант.

В строках 010, 030 (предназначенных для отражения дохода) и 040 (посвященной вычету) он вписал одинаковые значения — сумму полученного в 2020 году дохода (информацию взял из справки 2-НДФЛ) и равную ему сумму вычета. В строке 060 проставил «0», что означает отсутствие разницы между указанными в строке 010 доходами и отраженной в строке 040 суммой налогового вычета:

В строках 080 (НДФЛ удержанный) и 160 (подлежащий возврату из бюджета НДФЛ) отражается сумма подоходного налога, удержанная работодателем (ее величина указана в справке 2-НДФЛ и в данном примере равна 57 720 руб.):

Код бюджетной классификации

(строка 020 раздела 1)

(строка 030 раздела 1)

Общероссийский классификатор территорий муниципальных образований, утвержденный приказом Росстандарта от 14.06.2013 № 159-ст.

Заполняя раздел 1, следует обратить внимание на строку 010 — она состоит всего из 1 ячейки и теряется на фоне многозначных строк, посвященных КБК и ОКТМО. В эту строку Васильев Н. А. поместил цифру «2», выбрав из предложенного рядом списка необходимое для его случая действие с НДФЛ — «возврат из бюджета»:

В результате выполненных расчетов выяснилось, что за 2020 год Васильев Н. А. может вернуть налог только с части вычета, а его неиспользованная сумма переносится на последующие периоды. Как это происходит, узнайте из следующего раздела.

Повторная декларация 3-НДФЛ: понадобятся ли дополнительные документы?

Понятие «представление повторной декларации» в налоговом законодательстве не применяется. С точки зрения налогоплательщика, это может означать повторное обращение в налоговые органы за остатком неиспользованного вычета — ситуацию, когда по единожды произведенным расходам, связанным с покупкой квартиры, подается несколько деклараций 3-НДФЛ (первичная и последующие — по доходам, полученным в периоды, следующие за первым годом получения вычета).

Часть информации в каждой последующей декларации будет повторяться (данные о налогоплательщике и о купленном объекте недвижимости), а информация о полученном доходе и НДФЛ будет меняться.

При этом придется снова заняться сбором документов — нужно:

Копии других документов (например, договор купли-продажи квартиры) можно повторно не предоставлять.

Правильно написать заявление на возврат подоходного налога поможет видеоурок: «Составляем заявление на возврат НДФЛ (образец, бланк)».

Можно ли образец 3-НДФЛ при покупке квартиры использовать при ее продаже?

Декларация 3-НДФЛ при продаже квартиры по составу несколько отличается от 3-НДФЛ при ее покупке. Рассмотренный выше образец использовать в такой ситуации возможно, но лишь частично:

Для заполнения декларации 3-НДФЛ при продаже квартиры могут использоваться те же способы, что и при оформлении 3-НДФЛ в иных ситуациях (можно применить специальную программу, заполнить бланк декларации самостоятельно и др.).

Найдите ответы на интересующие вас вопросы в материалах рубрики «НДФЛ за квартиру».

Итоги

Декларация 3-НДФЛ при покупке квартиры заполняется по алгоритмам, регламентированным приказом ФНС на основании подтверждающих документов (акта приема-передачи квартиры, свидетельства о госрегистрации права на недвижимость, платежных квитанций и др.).

Остаток имущественного вычета может переноситься на последующие периоды. Для этого необходимо вновь собрать пакет документов, оформить декларацию и подать заявление в налоговый орган.