Что можно делать с помощью интернет банкинга

Интернет-банкинг: инструкция по применению

Банки и их клиенты редко сходятся во мнении относительно удобства работы с системами интернет-банкинга. Кредитные организации уверены, что дистанционные приложения к их сервисам понятны пользователям. В то же время у клиентов при осуществлении операций в Сети, напротив, возникает масса вопросов.

«Эргономика на нуле, общий подход устарел, как работать с ноутбуком без мышки — непонятно: кнопки в нужный момент не становятся активными, приходится самому наводить на них курсор», — делится впечатлениями от работы с интернет-банком ЮниКредит Банка форумчанин krITk.

Не устраивает его и система Райффайзенбанка, в которой, по его мнению, «все старо как мир», нет «удобного механизма контроля за финансами» и достойной «визуализации», зато присутствуют «какие-то цифровые ключи, которые нужно помнить, где сохранил, или таскать с собой, чтобы на другом компе операцию сделать».

Другой форумчанин, BrainNNNN, за неудобства интерфейса и функционала систему еще одного банка — «Уралсиба» — назвал «жутчайшей». «Чтобы платеж прошел, надо сначала создать любой платежный документ, только потом заходить в шаблоны — иначе счет, с которого надо оплачивать услуги, будет недоступен», — описал BrainNNNN один из «косяков» системы ДБО.

Для банка один из способов объяснить клиенту, как правильно пользоваться системой интернет-банкинга, — написание грамотного руководства. Можно, конечно, этого и не делать, сославшись, допустим, на то, что в банке внедрена стандартная система, что ее разработала известная в своей области компания, услугами которой пользуется множество финансовых учреждений в России. Некоторые кредитные организации так и поступают, предлагая при этом клиентам для обучения пройти по ссылке на демоверсию системы интернет-банкинга, размещенную даже не на сайте банка, а на портале разработчика.

Другие банки в дополнение к ссылке на демоверсию или вместо нее указывают на своих сайтах еще одну — на руководство пользователю. Примечательно, что к системам интернет-банкинга одного и того же разработчика одни банки прилагают руководство пользователю и демоверсии, в то время как другие — нет. Они объясняют это тем, что все необходимые рекомендации (в устной или печатной форме) выдают клиентам в офисе во время подписания договора на дистанционное обслуживание.

С другой стороны, само по себе наличие инструкции, руководства пользователю, памятки и т. д. не является гарантией системы ДБО. В ЮниКредит Банке есть как демоверсия ИБ, так и руководство пользователю на семи страницах, но, судя по отзывам на форуме Банки.ру, клиенты все равно недовольны системой.

«Интернет-банкинг (Enter.UniCredit) у ЮниКредит, конечно, ужасный. Вернее, их два: это старая и новая версии», — уверяет nikolaech, заявление которого в корне противоречит руководству пользователю системы интернет-банкинга, где четко и недвусмысленно указано, что «Enter.UniCredit — простая, удобная и безопасная система».

При этом саму инструкцию Enter.UniCredit назвать по-настоящему удобной нельзя. Хотя бы потому, что рядом с заявлением о «льготных тарифах» для пользователей интернет-банкинга стоит кликабельная ссылка, но отсылает она не к тарифам, а к главной странице сайта банка, с которой еще нужно будет перейти на страницу с льготными тарифами, чтобы понять, насколько они отличаются от стандартных комиссий.

Не вполне согласен с пользовательским руководством ЮниКредит Банка и пользователь krITk, который отмечает, что его браузер Chrome «умирает» при попытке распечатать платежку по кнопке «печать». Между тем Google Chrome (версия 2.0 и выше) отмечен банком как браузер, который можно использовать для работы с системой наряду с Microsoft Internet Explorer (версия 7.0 и выше), Firefox (2.0 и выше), Opera (9.0 и выше) и Safari (2.0 и выше).

Среди банков, которые всерьез озаботились проблемой обучения своих клиентов работе с интернет-банкингом, выделяются Сбербанк, ВТБ 24, Альфа-Банк и Банк24.ру. Первые три лидируют по количеству клиентов, пользующихся этой системой. В Сбербанке активных пользователей системы ИБ порядка 1,7 млн (до конца года банк намерен увеличить их число до 2,6 млн человек), в «Альфа-Клике» активных около 1,2 млн, в ВТБ 24 их также более миллиона (по данным на 1 августа, в системе «Телебанк» зарегистрировались 1 млн 250 тыс. клиентов).

Альфа-Банк построил систему обучения, которая в значительной степени опирается на запросы непонятливых пользователей. Кликая на тот или иной вопрос из серии «как я могу…», клиент может прочитать совет-рекомендацию банковских специалистов.

Сбербанк обзавелся самым длинным в России руководством, которое претендует на звание полноценного учебника, учитывая его объем в 43 страницы. Прочитавший их клиент будет подкован не только практическими советами, но и теоретическими знаниями.

Так, ознакомившись со словарем основных терминов, можно понять, что означает словосочетание «идентификатор пользователя» (так в Сбербанке называют логин), и понять, чем отличается одноразовый пароль от постоянного. Есть в инструкциях Сбербанка полезные для продвинутых пользователей рекомендации. Например, раздел по грамотной настройке интернет-браузера для работы с системой «Сбербанк ОнЛ@йн». Для тех же, кто не любит много читать, у кредитного учреждения имеется довольно подробная видеоинструкция.

Банк24.ру, в свою очередь, смонтировал не один, а шесть учебных роликов. Отдельные видеоуроки предусмотрены для обучения входу в систему ИБ, работе с картами, вкладами, платежами, счетами и мобильным информированием. Правда, попытка увидеть ролики с помощью iPad не увенчалась успехом.

В ВТБ 24 пользовательских инструкций едва ли не больше, чем в Сбербанке. Отличие в том, что свои рекомендации банк не собрал в единый файл, поэтому доступ к информации клиент получает, кликая по разным главам-заголовкам. Форумчанин koshalot тем не менее назвал руководство банка «толстым талмудом» и посетовал на нечеловеческий язык: «Какие-то УПИ (типовые операции), СПИ (персональные операции) и еще какие-то ПИ… это точно программисты придумали, но нормальным людям это вообще непонятно».

Разумеется, инструкции к интернет-банкингу читают далеко не все. «С момента запуска системы «Меткомбанк-Онлайн» совокупное число обращений к руководству пользователя системы, размещенному на сайте банка, составило менее 5% от общего числа зарегистрированных пользователей», — отмечает заместитель председателя правления Металлургического Коммерческого Банка Ольга Фролова.

В Райффайзенбанке подсчитали, что не менее 15% клиентов, впервые получивших доступ к системе Raiffeisen CONNECT, звонят на специально выделенную линию поддержки пользователей интернет-банка с вопросом, как начать пользоваться системой. Но здесь ситуация особая. «Наша система интернет-банка требует от клиента создать цифровой ключ для электронной подписи платежных поручений, — пояснил член правления Райффайзенбанка Андрей Степаненко. — И именно этот технический аспект вызывает наибольшее количество вопросов».

В колл-центр банка ВТБ 24 ежемесячно поступает порядка миллиона обращений. Статистика говорит о том, что 6—7% клиентов, обратившихся в службу поддержки по телефону или по электронной почте, испытали сложности с работой или подключением к системе интернет-банкинга.

«Служба поддержки отвечает по имейлу, но КАК она отвечает…», — посетовал на язык консультантов ВТБ 24 koshalot и в подтверждение привел переписку своей жены с банком.

Жена: «Так а переводить в «Телебанк.ру» деньги со счета АБС (автоматизированной банковской системы? полчаса искала в Гугле, что такое АБС…) на пластиковую карту и обратно — можно?» ВТБ 24: «Счета АБС подключаются к системе «Телебанк» для просмотра. Производить снятие средств со счета АБС на текущий счет в системе «Телебанк» невозможно. Счет АБС можно пополнить с помощью операции УПИ 9999 «Платежное Поручение» или СПИ тип 90 «Межфилиальный Перевод». «Я лично ничего не понял, почему нельзя производить снятие-то?» — подвел итог переговорам koshalot.

В банках подсчитали, что самые распространенные причины обращения клиентов, испытывающих затруднения с работой в системе интернет-банкинга, — это забытый логин или пароль, а также невозможность подключения к системе ДБО с помощью любимого браузера. Но такая статистика характерна не для всех.

В Промсвязьбанке отмечают, что ежемесячно в контакт-центр на линию поддержки пользователей системы PSB-Retail поступает порядка 10 тыс. звонков. И чаще всего звонят, чтобы провести платеж или иную операцию по телефону. Кроме того, клиентам требуются консультации по вопросам самостоятельного заполнения различных форм (советы, как правильно указать назначение платежа, и т. п.). Актуальны также проблемы, связанные с порядком генерации, активации и устранения ошибок при работе с электронно-цифровой подписью (ЭЦП), тарифная политика банка и, наконец, сам порядок подключения системы интернет-банкинга.

В заключение можно отметить, что нежелание клиентов заниматься самообразованием на сайте банков и читать всевозможные руководства и памятки легко объяснить. Частично виновато качество самих инструкций, в которых пользователю нелегко, а порой невозможно найти полезный совет. Кроме того, многим клиентам морально приятнее, если за них сделает ту или иную работу сотрудник финучреждения.

В этом случае пользователь ИБ готов мириться с тем, что он выглядит в глазах сотрудника колл-центра или даже в своих собственных необразованным в части работы с банковским приложением. Ведь любой клиент имеет законное право требовать от банка и от разработчиков финансовых приложений «интуитивной понятности». Тем более что в ней так уверены и кредитные организации, и создатели систем интернет-банкинга.

Система интернет-банк – идеальное решение для управления карточным счётом

Подключение к услуге интернет-банкинга даёт возможность удалённо, то есть без посещения отделения, использовать средства со своего карточного счёта. В этой статье мы расскажем о том, как подключиться к системе и распоряжаться счётом с компьютера или мобильного телефона.

Что нужно пользователю для подключения к интернет- банку

Практически все крупные российские банки предоставляют услугу интернет-банкинга своим клиентам.

Условия и нюансы сервиса в каждой финансовой структуре разные. Названия их также отличаются. Например, система интернет-банка у Сбербанка – Сбербанк Онлайн, Газпромбанка – Домашний банк, Альфа-Банка – Альфа-Клик и т. д.

Для подключения к сервису интернет-банкинга вам понадобится:

Без подписания Договора возможности сервиса для вас будут ограниченными.

Как подключить интернет-банк

Процедура подключения(регистрации в личном кабинете) заключается в получении логина и пароля для входа в систему, например, такими способами:

Далее, вход в систему интернет-банкинга осуществляется через официальный сайт вашего банка с использованием полученных авторизационных данных.

Вход в интернет-банк

Для работы в системе понадобится компьютер с подключённым интернетом и телефон для получения одноразовых паролей. Заменой телефону могут служить пароли, распечатанные через терминал или банкомат, если есть такая опция.

Как правило, одноразовый код нужен при регистрации, после введения логина и пароля, а также при осуществлении транзакций(перечислений).

Использование услуги интернет-банкинга удобно, а главное, бесплатно. При соблюдении несложных мер безопасности риск вмешательства третьих лиц или потеря авторизационных данных – минимальны.

Как подключить мобильный банк через интернет

Подключиться к Мобильному банку можно несколькими способами:

Третий вариант подключения подходит клиентам уже зарегистрированным в системе интернет-банкинга.

Все современные «продвинутые» банки предоставляют услугу интернет-банкинга. Ведь пластиковая карта и интернет есть у многих жителей России. Так, почему бы не сделать с помощью этого удобного сервиса нашу с вами жизнь легче и проще!

Совет от Сравни.ру: Если SIM-карта номера, подключённого к сервису, была утеряна или украдена – необходимо оперативно подключить к интернет-банку новый номер или произвести блокировку доступа к системе. Для этого нужно обратиться на горячую линию или в отделение банка. Подключить новый номер можно согласно инструкциям на сайте учреждения.

Как подключить интернет-банкинг — 4 простых шага + полезные советы по безопасному использовании системы

Привет всем! С вами Алла Просюкова, банковский специалист-практик с многолетним опытом. Свой профессиональный путь в банковской сфере я начала в далёком 1982 году в Центральной сберкассе одного из татарстанских городов.

Сейчас я с ужасом вспоминаю длиннющие очереди в операционном зале из желающих снять деньги, открыть или пополнить вклад, оплатить коммунальные платежи и т.п. Ситуация обострялась в дни выплаты зарплаты.

1. Интернет-банкинг — всегда онлайн

Уверена, что многим знакомо понятие интернет-банкинг. Однако наверняка найдутся и те, кто слышит о нём впервые. Либо не знает, что это такое. Чтобы суть процесса стала понятна всем, даю ключевое определение темы.

Интернет-банкинг — сервис, позволяющий пользователям распоряжаться банковскими счетами дистанционно через интернет.

Такой способ банковского обслуживания особенно востребован у держателей банковских карт: дебетовых (в том числе карт с кэшбэком и бонусами) и кредитных. Интернет-банкинг обладает неоспоримыми преимуществами перед классической схемой банковского обслуживания.

Вот некоторые из них:

Эта услуга широко распространена не только у частных клиентов. Она востребована юрлицами и предпринимателями.

С её помощью уполномоченные лица компаний:

В продолжение темы рекомендую посмотреть полезное видео.

2. Что можно делать с помощью интернет-банкинга

Интернет-банкинг — сервис с колоссальными возможностями. Его пользователям под силу в любое время, в любом месте, где есть выход в интернет, открыть вклад, оплатить услуги, совершить перевод с карты на карту, пополнить телефон и много ещё чего.

Я же расскажу поподробнее лишь о нескольких самых востребованных их них.

1) Оформлять вклады онлайн

Сервис позволяет открыть вклад онлайн. Это очень удобно и выгодно. Чтобы воспользоваться этой функцией, необходимо иметь карту выбранного банка и необходимую сумму денег на ней.

Зайдя в личный кабинет интернет-банка, выбирайте в закладке «Вклады» тот, который вам подходит.

Обращаю ваше внимание! Не все вклады можно открывать онлайн. Имейте это ввиду.

После того, как с видом вклада определились, отметьте его в списке доступных онлайн-депозитов, затем нажмите «Продолжить» или «Далее» (в разных банках по-разному).

Далее на экране монитора откроется подробная форма заявки. Её следует полностью заполнить и подтвердить кодом из СМС, который пришлет на контактный клиентский телефон банк.

Вот и всё. Дожидаемся смены статуса операции на «Исполнено».

Кстати, многие кредитные организации для онлайн-вкладов предлагают повышенные ставки.

2) Подавать заявки на кредиты

Нужен кредит, но нет времени дойти до отделения банка? Такая проблема вас больше не будет волновать, если вы зарегистрированы в интернет-банкинге выбранного кредитора.

Что надо для этого сделать? Для начала с помощью своего логина и пароля зайти в личный кабинет интернет-банка. Затем перейти на вкладку «Кредиты» и приступить к заполнению заявки.

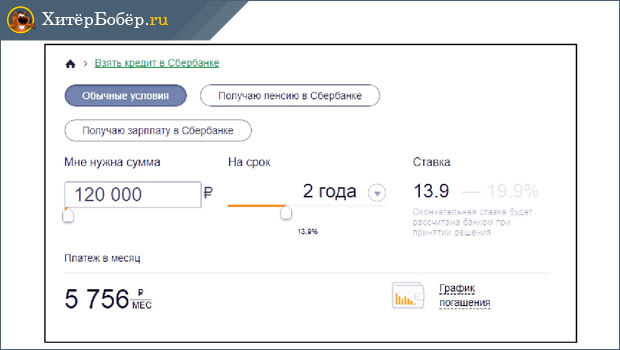

Многие банки при её оформлении дают возможность своим клиентам прямо в личном кабинете воспользоваться кредитным калькулятором и провести предварительные расчёты по заданным параметрам. Для наглядности можно распечатать график платежей.

Далее переходим непосредственно к заполнению анкеты.

Форма немаленькая, включает все необходимые персональные данные заявителя:

После всех манипуляций и заполнения полей заявочной формы остаётся только нажать кнопку «Оформить кредит».

Банк в кратчайшие сроки рассмотрит заявку и даст ответ, направив СМС-сообщение на клиентский контактный номер.

3) Делать переводы

При необходимости вам не составит труда с помощью интернет-банкинга сделать различные переводы.

Вы сможете перевести деньги:

Чтобы выполнить любую из этих операций, выбираем в меню онлайн-кабинета раздел «Платежи и переводы».

В разных банках название этого раздела может отличаться, но алгоритм работы с ним одинаков.

Кликнув на название нужной операции, вы попадаете на страницу с формой для заполнения данных, необходимых для совершения перевода. Останавливаться подробно на этом не имеет смысла, так как там всё предельно просто и понятно.

Заполнив все поля, нажмите кнопку «Перевести». После этого банк пришлёт СМС с кодом, который необходимо ввести в предназначенное для этой цели окошечко и нажать кнопку «Подтвердить». Всё, ваш перевод совершён!

4) Конвертировать валюту

Через онлайн-кабинет можно быстро и просто купить, продать или обменять валюту. Операции проводятся между своими счетами с помощью всё того же раздела «Переводы и платежи». В нём выбираем категорию «Обмен валюты».

Далее следует пошагово заполнить все поля предложенной формы и нажать кнопку «Обменять». Сверив ещё раз все введенные данные, подтверждаем их кнопкой «Подтвердить». Конвертация завершена.

5) Оплачивать услуги

Оплата услуг проводится по платёжному поручению, сформированному, опять-таки, с помощью раздела «Переводы и платежи». Войдите в него, выберите вид платежа, затем заполните все поля формы по аналогии с приведёнными выше операциями. Реквизиты получателя берите из счёта на оплату.

При формировании платежки не забывайте упоминать про НДС : идёт ли оплата с налогом или без него. Это очень важно для получателя вашего платежа.

Напоминаю, что при необходимости вы сможете запросить выписку со своих счетов прямо в личном кабинете с возможностью её распечатки, либо отправки на электронную почту.

3. Как подключить интернет-банкинг — 3 простых шага

Подключиться к интернет-банкингу несложно. Всего 4 простых шага отделяют вас от круглосуточного доступа к вашим счетам.

Давайте пройдем их вместе!

Шаг 1. Обращаемся в банк и подаем заявку

Если вы ещё не стали клиентом какого-либо банка, то пришла пора исправить этот пробел. Проанализируйте возможности и предложения нескольких финучреждений. Почитайте отзывы пользователей. Выберите из них один, наиболее интересный по условиям, предлагаемым продуктам и услугам.

Определившись с финучреждением, оформите карту, подайте заявку на банкинг.

Если вы уже действующий клиент кредитной организации, то подключиться к дистанционному обслуживанию удобнее через звонок в в контакт-центр либо в онлайн-режиме.

С первым способом, думаю всё понятно. Предлагаю детально познакомиться со вторым.

Подключить интернет-банкинг онлайн смогут лишь держатели банковского пластика.

Для этого следует зайти на сайт банковского учреждения:

Шаг 2. Получаем СМС-пароль для входа в систему

Банк тут же присылает одноразовый пароль в СМС-сообщение на номер клиентского телефона, «привязанного» к карте. Далее следует придумать логин и пароль. О том, как сформировать надёжный пароль я расскажу в конце статьи.

Шаг 3. Активируем учетную запись

Чтобы закончить регистрацию, осуществите вход в интернет-банк, введя логин и пароль в поля формы, предназначенной для входа. Нажмите кнопку «Войти».

Банк снова откликнется на ваши действия, прислав цифровой пароль для входа в виде СМС на ваш мобильный. Введите его в нужную строку, подтвердите действие.

Поздравляю, вы активировали учётную запись!

4. Как подключить СМС-банкинг через интернет-банкинг — порядок действий

СМС-банкинг — услуга банка, позволяющая клиентам всегда быть в курсе всех операций по их счетам и картам.

Она подключается как к дебетовым, так и к кредитным картам. Кроме того, СМС-оповещение можно прикрепить к своим номинальным счетам (счета по соцвыплатам).

С её помощью:

Подключить услугу легко и просто через интернет-банкинг.

У вас есть банковская карта, вы зарегистрированы в интернет-банкинге? Отлично! Заходим в личный кабинет, введя логин и пароль от своего онлайн-кабинета.

Как правило, СМС-банкинг подключается через раздел «Настройки», либо раздел «Подробная информация по карте». Всё зависит от предпочтений вашего банка в компоновке интерфейса личного кабинета своего интернет-банка. В нужном разделе нажимаем кнопку «подключиться». Это активирует услугу СМС-информирования автоматически.

5. 5 советов как сделать использование интернет-банкинга безопасным

Банки большое внимание уделяют надёжности всех своих систем и сервисов. Одноразовые пороли, электронно-цифровые подписи, СМС-информирование, шифрование — лишь малая часть способов, с помощью которых кредитные организации повышают их безопасность.

Однако забота самих пользователей лишней не будет.

Что вы можете предпринять? Знакомьтесь с моими советами. Они помогут вам сделать использование интернет-банка безопасным.

Совет 1. Придумайте надежный пароль

Чтобы войти в личный кабинет в интернет-банкинге, следует ввести в специальную форму свой логин и пароль. Первоначально их надо придумать.

Составляя пароль, руководствуйтесь не легкостью его запоминания, а надёжностью.

При этом следует помнить основные правила его формирования:

Если возникают сложности с придумыванием надёжного пароля, воспользуйтесь специальными сервисами-генераторами паролей.

Совет 2. Не используйте публичный Wi-Fi для входа в кабинет

В этот самый момент риск хищения данных возрастает в разы. Злоумышленники могут перехватывать их, создав сеть-двойник.

Поэтому будьте осторожны. Не используйте публичный доступ при подключении к личному кабинету, почтовым ящикам и другим интернет-ресурсам с вашей личной информацией. Не совершайте интернет-покупок.

Помните, что реальный публичный Wi-Fi должен авторизоваться через телефонный номер желающего подключиться. Затем на него приходит пароль для доступа к сети.

Если авторизации нет, не рекомендую рисковать!

Остерегайтесь мошенников, подключаясь к публичному Wi-Fi

Совет 3. Регулярно меняйте пароль

Многие пользователи, придумав и установив пароль, пользуются им длительное время, не меняя.

Однако специалисты в сфере банковской безопасности рекомендуют менять пароль от своего онлайн-кабинета, как можно чаще, не менее одного раза в 90 дней. Не пренебрегайте этим советом!

Совет 4. Периодически отслеживайте движение средств по карте

Будьте в курсе своих финансов. Этот совет актуален всегда, а если вы пользуйтесь дистанционным банковским обслуживанием — тем более. Таким образом, вы сможете своевременно отследить несанкционированное списание средств с ваших счетов и принять меры по их оспариванию.

Совет 5. Незамедлительно сообщайте банку об утере телефона

Иногда случается неприятность — мы теряем свой мобильный телефон. Не рекомендую предаваться печали, как бы ни было жаль любимую вещицу. Вместо этого срочно сообщите об утере в свой банк. Так же следует поступить, если вы потеряли сим-карту или поменяли номер телефона

Если потерянный телефон связан с мобильным банком, то нашедший его получает от финучреждения информацию, позволяющую распоряжаться денежными средствами на «привязанном» к этому телефону счёте.

Срочно блокируйте карту, чтобы перекрыть доступ к своим деньгам!

6. Какие банки предлагают услугу интернет-банкинга — обзор ТОП-3 популярных

Традиционно вашему вниманию я представляю мини-обзор банковских учреждений, предлагающих самые лучшие услуги и продукты.

Сегодня речь пойдет о 3-х российских банках, у которых, по отзывам многих пользователей, самые удобные и надежные интернет-банкинги.

1) Тинькофф Банк

Тинькофф Банк — онлайн-банк на 100%. Здесь нет офисов и отделений. Все операции совершаются полностью дистанционно.

Такой приём позволяет Банку занимать лидирующие позиции на банковском рынке России. Интернет-банкинг учреждения, по мнению Markswebb Rank&Report, признан самым эффективным в РФ.

С его помощью пользователи, юридические и физические лица, могут открывать счета и депозиты, запрашивать выписки, проводить платежи и переводы.

2) Сбербанк

Сбербанк, пожалуй, самый крупный и известный российский банк. Это универсальное финучреждение, предлагающие своим клиентам, частным лицам и представителям бизнеса, все виды банковских услуг и продуктов.

Большое внимание Сбербанк уделяет дистанционным технологиям, в частности, развитию интернет-банкинга. По результатам исследования e-Finance User Index 2016 Сбербанк-Онлайн насчитывает 28 млн пользователей.

Открыть счёт, вклад, инвестировать временно свободные средства, рассчитаться по налогам и коммунальным услугам — всё это теперь можно делать онлайн.

3) Банк Открытие

Банк Открытие — крупнейший частный банк в РФ.

Интернет-банкинг этого финучреждения работает в режиме одного окна, экономя время своих клиентов, давая возможность выгодно открыть расчётные счета, провести расчёты за товары/услуги.

Причём для вновь созданных юрлиц имеются льготные тарифы:

| № | Наименование услуги | Стоимость |

| 1 | Открытие расчётного счёта | 0 |

| 2 | Подключение к интернет-банку | 0 |

| 3 | Обслуживание | 3 мес. бесплатно |

7. Как уберечься от мошенников при проведении платежей с помощью интернет-банкинга — полезные рекомендации

Воспользуйтесь моими рекомендациями. Они помогут снизить риск мошеннических действий по отношению к вашему интернет-банкингу.

Рекомендация 1. Никому не сообщайте свой PIN-код

У нас, россиян, нет секретов от близких и друзей. Ну такая у нас широкая натура! Мы обсуждаем своё здоровье, доходы и личную жизнь. Что уж там какая-то карта и ПИН-код.

Пример

Галина Петровна — женщина 84 лет. Свою пенсию перечисляет на банковский счёт «привязанный» к специальной дебетовой карте. Деньги она снимает крайне редко, но периодически (примерно раз в квартал) приходит за выпиской. Так она узнаёт точный остаток, суммы поступлений и начисленных %.

Придя в очередной раз, Галина Петровна была удивлена наличием 4 расходных банкоматных операций на общую сумму 150 тыс.руб.

Клиентка утверждала, что указанную сумму не снимала, банкоматом не пользуется. При необходимости деньги снимает через кассу офиса. Живет одна, карту никому не давала.

Ситуацию прояснила видеозапись из помещения, где установлено устройство, через которое снимались деньги. На ней во всех 4 случаях был зафиксирован племянник клиентки — Роман.

Оказалось, что Галина Петровна ездила в деревню, так как у неё в эти дни в доме шёл ремонт. Ремонтный процесс в её отсутствие контролировал Роман.

Он знал, что тётушка держит карту и ПИН-код в комоде (как-то она сама ему об этом говорила). Молодой человек не удержался от соблазна, снял деньги, думая, что в силу возраста Галина Петровна не обнаружит пропажу.

Описанной ситуации не произошло бы, храни держатель карту и ПИН-код надлежащим образом.

Рекомендация 2. Проводите платежи только со своего компьютера

Все операции через интернет-банк лучше проводить со своего ПК. Так вы сможете сохранить конфиденциальность своих персональных данных и информации по карте.

Работая на чужом компьютере, вы не можете быть уверены в качестве его антивирусной защиты, а значит, велик риск утечки информации к злоумышленникам.

Рекомендация 3. Делайте покупки в проверенных интернет-магазинах

Делая онлайн покупки, помните, что в Сети немало мошенников. Прежде чем оформлять заказ, проверьте интернет-магазин на благонадёжность.

Для этого рекомендую:

8. Заключение

Хотите экономить время, иметь постоянный доступ к своим банковским счетам, пользоваться выгодными предложениями? Подключайте интернет-банкинг.

Чтобы подключить услугу, вам понадобиться банковская карта и мобильный телефон.

Вопрос к читателям

Пользуйтесь ли вы услугой интернет-банкинга? Если да, то, какие операции в основном вы проводите: перевод с карты на карту, оплата услуг или что-то ещё?

Желаем вам успехов и процветания! Комментируйте статью, пишите отзывы, задавайте вопросы, рассказывайте о нас в соцсетях! Нам нужна обратная связь, чтобы стать ещё лучше!

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.